城镇居民互联网金融投资现状及对策探析

——基于湖北省城镇居民的调查数据

2016-03-13那明倩朱露梦黄戬宇

刘 浪 唐 培 那明倩 朱露梦 黄戬宇

(武汉工商学院,湖北 武汉 430065)

近年来,新型的金融业务模式——互联网金融发展迅速,不仅改变了居民的消费行为,而且还影响了居民的投资理财方式。为了深入了解城镇居民互联网金融产品投资需求意愿,通过湖北省江夏、恩施、随州、荆州、孝感五座城市的458户城镇居民的调查问卷,深入探讨了互联网金融对城镇居民投资的影响及促进作用。

1 互联网金融发展的总体情况

根据2015年07月18日十部委联合发布《关于促进互联网金融健康发展的指导意见》界定,互联网金融是传统金融机构与互联网企业利用互联网技术和信息通信技术实现资金融通、支付、投资和信息中介服务的新型金融业务模式。互联网金融的主要业务有互联网支付、网络借贷、股权众筹融资、互联网基金销售、互联网保险、互联网信托和互联网消费金融,其中网银支付,第三方支付,P2P网贷最具影响力。在此种模式下,市场信息不对称程度非常低,资金供需双方能够通过网络直接对接,交易成本大大减少。

中国报告大厅2015年5月7日发布的《2015年一季度互联网金融市场规模分析》中显示,2015年一季度国内互联网金融市场整体规模超过10万亿元,渗透率达到71.91%,预计2015年国内的互联网金融用户将达到4.89亿人。基金销售规模超过6000亿元,财富管理规模100亿元,网络小贷规模5000亿元,网贷(P2P)市场1000亿元,众筹规模100亿元,其中国内的众筹和P2P市场仍处于初步发展阶段。金融机构创新市场2000亿元,主要依赖于互联网金融平台的支持,随着传统金融行业在互联网方面的投注加大,未来规模将会显著扩大。

网贷之家联合盈灿咨询发布了《中国P2P网贷行业2015年9月月报》,月报显示,2015年9月P2P网贷行业整体成交量达1151.92亿元,环比8月上升了18.19%,历史首次单月突破千亿成交量大关。从近两个月成交量数据来看,网贷行业成交量均以超过18%以上的速度快速增长。随着网贷行业成交量的大幅度增长,历史累计成交量已经达到9787亿元。随着本月平台的加速融资以及总理对网络借款行业的发声支持,会在未来继续增强投资人对网贷行业的信心和热情。

历经研究讨论,2015年7月《关于促进互联网金融健康发展的指导意见》出台,终结了互联网金融的草莽时代,使其正式迈入规范的发展阶段,并将着力推动互联网和金融的融合,进一步拓展金融产业链,创新金融产品和服务模式,使互联网金融在未来有了一个更加蓬勃发展的平台。

2 湖北省城镇居民参与互联网金融投资的基本情况

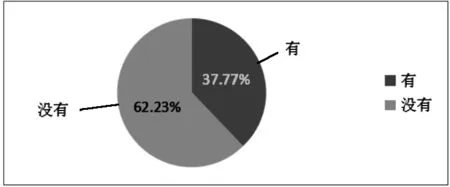

2.1使用过互联网金融产品的居民所占的比例明显偏高

图1 居民使用互联网金融产品的比例

调查显示,在已参加互联网金融投资的群体中,有72.23%的居民使用过互联网金融产品,高出没有使用过互联网金融产品人群比例的两倍多(见图1)。互联网金融产品从最熟知的开始,支付宝,财付通用户数量也比较多,然后还有微博钱包、盛付通、国付宝、余额宝、点融网、拍拍贷、安心贷、有利网等等自阿里巴巴推出余额宝,互联网金融开始快速走进人们的生活。在互联网发展到今天,互联网已经深入布局在各个行业,正在改变着大家思想思维和生活方式,在如此新型投资背景下,居民对于互联网金融还是能够接受并愿意去尝试,这也表明了互联网金融在未来有一个良好的发展平台。

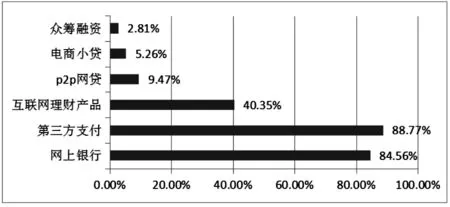

2.2城镇居民投资理财仍然以网上银行、第三方支付为主体

调查显示,城镇居民投资理财仍然以网上银行、第三方支付为主体(见图2),在被问及“使用的是哪些互联网金融产品时”,已参加互联网金融投资的人群中,有84.56%的居民选择了网上银行,有88.77%的居民选择了第三方支付,远远超过其他选项;其次是“互联网理财产品”、“P2P网贷”、“电商小贷”、“众筹融资”,所占比例分别为40.35%,9.74%,5.26%,2.81%。

图2 城镇居民投资互联网金融产品比重

调查也显示,城镇居民对其他互联网金融产品的参与也逐渐上升,对互联网金融产品的追逐态度也呈积极态势。目前已有62.23%的居民已使用过互联网金融产品,而在这些居民当中又有17.54%的居民在使用其他的互联网金融产品来投资理财,其中包括“互联网理财产品”、“P2P网贷”、“电商小贷”、“众筹融资”,所占比例分别为40.35%,9.74%,5.26%,2.81%。以P2P网贷为例,网贷行业有成交量1151.92亿元,月环比增长18%;就投资人数而言,2015年5月、6月、7月、8月同比增长13.9%,16.16%,21.74%。我国国内P2P网贷年化收益率一般在8%-15%,相较于银行的理财产品来说,收益要高很多,不会像股票投资一样要始终面临亏损的风险,对投资金额也无太大要求,这些也都是P2P理财受投资欢迎的重要原因

2.3 中青年是参与互联网金融投资的主力军

调查显示,在已参加互联网金融投资的群体中,有76.42%的是中青年。从年龄上看,“20-50岁”是参加互联网金融投资的主要群体,“20岁以下”和“50岁以上”的人群参加的则少一些。其中年龄段为“20-30岁”、“30-40岁”、“40-50岁”的人群比例分别为32.75%,19.87%,23.80%;“20岁以下”的人群比例为12.45%,50岁群比例为13.32%。中青年能更快的适应新环境,能够较快速的接受新事物,对于互联网金融的出现,中青年能够很快的融入其中。

2.4 参与互联网金融投资的群体主要集中在中低收入

从收入方面看,月收入在中低层“1000—4000元”范围的人群几乎达到了50%以上,超过其他的选项,成为互联网金融投资的主体。其中“1000—2000元”,“2000—3000元”,“3000—4000元”,分别所占比例为20.96%,17.47%,16.16%;而其次“1000元以下”,“4000—5000元”,“5000元以上”,分别所占比例为19.87%,12.01%,12.66%,这力量也不容小觑。从目前的调查数据可以了解,目前是中低层收入占据着主体地位,而在调查中得知,居民的储蓄思想理念根深蒂固,加之对于互联网金融缺乏更多的了解,只会拿出少部分的钱用于投资理财,但是在将来,随着居民收入的提高,用于互联网金融投资的资金会越来越多。

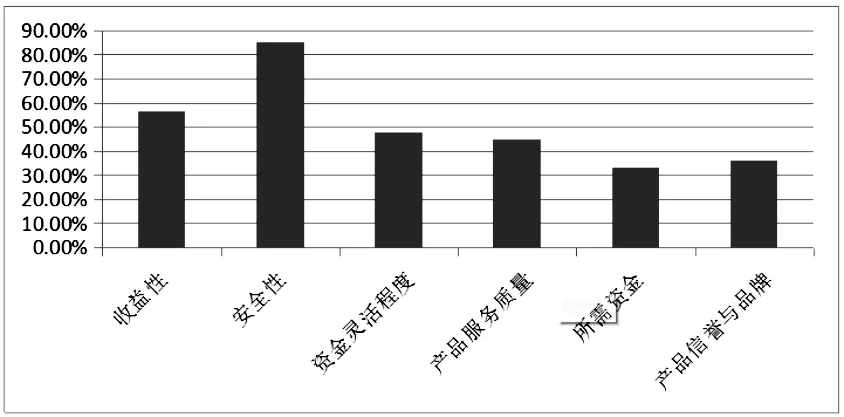

2.5 “安全性”是居民参与互联网金融投资的首要因素

调查显示,在被问及“会考虑选择的互联网金融产品时”,已参与互联网金融投资的人群中,有84.91%的居民选择了“安全性”,成为所有选项的首要选项,远远超过其他选项;其次是“收益率”、“资金灵活程度”、“产品服务质量”、“投资该产品所需资金”、“产品信誉和品牌”,所占比重分别为56.49%,47.72%,44.56%,32.98%,36.14%(见图3)。互联网金融作为一种新型的金融业务模式,居民对于投资要求高收益的同时也更加注重其安全性,同时对于互联网金融投资的收益性、灵活性,产品信誉和品牌、投资该产品所需资金、产品服务质量也有着要求。但是收益与风险是同存在的,运营商只会告诉客户收益,但是却不会告诉客户这也是有风险存在的,如资金流转的风险,收益具有不确定性,缺乏专业人士的指导等等。出于这些劣势因素,大多数客户还是会“望而止步”。由此可见,“安全性”作为居民参与互联网金融投资的首要因素是有理由可循的。

图3 选择互联网金融产品考虑因素的比重

2.6互联网金融投资以小额资金为主,并主要用于购物、理财及缴费

调查显示,在目前看来,对于互联网金融的投资,城镇居民还只愿意投入小额资金,在使用过互联网金融产品的群体中,有31.58%的居民愿意投入“5000元以下”,有42.81%的居民愿意投入“5000—1万元”,有22.46%的居民愿意投入“1万—10万”,有6.32%的居民愿意投入“10万—30万”,有2.46%的居民愿意投入“30万以上”。根据调查显示,由于居民还是担心起风险,对互联网金融缺乏深入的了解,很多居民只愿意投入小额资金。再这些居民当中,有61.75%的居民都是把资金用在购物上,其次是理财、缴费,查询与转账等,分别所占比例为17.54%,23.86%,10.88%;根据调查得知,由于大部分居民认为网上购物方便快捷,能够满足自己对消费的需求,所以对购物是“情有独钟”,又因为在居民保守的思想中认为互联网金融还是存在风险,对于贷款,投资及其他需求就少一些。

3 促进城镇居民互联网金融产品投资的对策

3.1 加大互联网金融产品的宣传力度

一是集中宣传、推介互联网金融活动,提高客户对互联网金融的关注度和参与度。二是积极居民沟通,推动互联网金融业务在普通居民中的渗透,实现互联网金融业务在普通居民中的推广。三是制定互联网金融产品使用的体验活动,通过体验活动使居民能够更多的了解互联网金融产品。

3.2 提高互联网金融产品的创新力度

调查表明,有84.56%的居民使用网上银行,88.77%的居民使用第三方支付,但是仍有17.54%的居民是使用其他的金融产品的。由此可见,在目前的互联网金融的环境下,居民的投资渠道是多种多样的,为了满足更多居民的需求,互联网金融企业应当提高互联网金融产品创新、技术创新、服务创新、管理创新和模式创新,以服务实体经济为方向,探索针对个人多元化投融资的产品需求。

3.3 创造互联网金融的安全环境,保障投资者利益

调查表明,仍有12.14%的居民对互联网金融的安全性的存在考虑。所以防止消费者信息被盗用或误用、确保互联网投资产品的风险得到充分披露、禁止非法融资活动、一系列举措都为充分保障消费者资金安全就显得尤为重要。对此还应大力开发互联网加密技术、密钥管理技术及数字签名技术,提高计算机系统的关键技术水平和关键设备的安全防御能力,保护国家金融安全,为互联网金融的发展提供一个更加良好的环境,让居民更加放心地投资。

3.4 规范城镇居民在互联网金融的投资行为

明确中国人民银行在互联网金融监管体系中的领导核心地位,对互联网金融机构实行综合监管,完善互联网金融监管法律法规体系;加大互联网金融的立法力度,及时制定和颁发相关法律法规,修订现有法律法规中不适合互联网金融发展的部分,对利用互联网实施犯罪的行为,明确其应当承担的法律责任;同时加强市场准入管理和加快金融改革,提升竞争力水平,促进服务质量与效率提高,从而有效地规范城镇居民在互联网金融中的投资行为。

[1] 叶湘榕.P2P借贷的模式风险与监管研究[J].金融监管研究,2014,(03).

[2] 罗明雄.互联网金融六大模式解析[J].高科技与产业化,2014,(03).

[3] 莫易娴.互联网时代金融业的发展格局[J].财经科学,2014,(04).

[4] 谢平.互联网金融的现实与未来[J].新金融,2014,(04).

[5] 王国刚.从互联网金融看我国金融体系改革新趋势[J].红旗文稿,2014,(08).