“万宝之争”仍未落幕

2016-02-20秋叶

秋叶

停牌超过一周的万科,正向大众宣告找到了一家同盟。12月29日,万科企业在深交所和港交所分别公告了停牌进展。其中港交所公告显示,万科已经在12月25日,与一名潜在交易对手,签署了一份合作意向书。

该意向书列出双方就拟议交易原则上的初步意向,具体为万科拟购买潜在卖方持有的目标公司的所有权益。万科拟以新发型股份方式(A股或H股)及现金支付方式,收购潜在卖方所持有的目标公司所有权益。此举,被指是万科对宝能系不断增持万科后的采取的实质性应对措施。

万科的股权争夺战仍在继续,花落谁家仍是未知。这场大战中,作为主角的王石、宝能系都被媒体多角度挖掘报道。但跳出这场没有硝烟的战争,可以看到,中国波澜壮阔的市场化收购兼并已经开始。

在这场“万宝之争”中,万科、宝能系、安邦、华润几方呈现出错综复杂的恩怨纠葛,究竟谁和谁站在一起,谁又是谁的对手,已经成为这场“暗战大戏”最决定性的终极悬念。

对于昔日的“贵族”万科而言,崛起的险资已经让其难以招架。嗜血的险资,已经成为中国资本市场不可忽略的一股力量。

万科争夺战

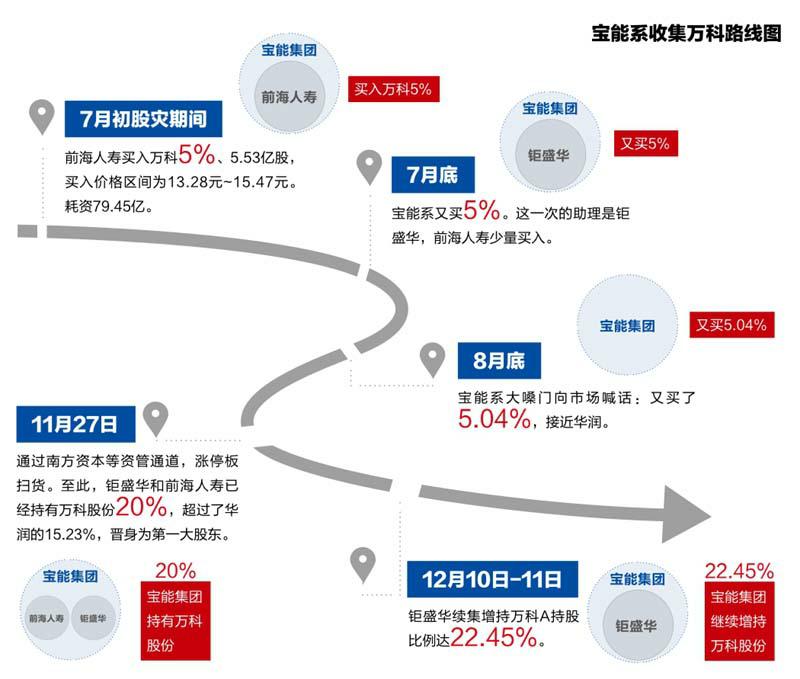

从2015年1月起,宝能系旗下前海人寿及其一致行动人钜盛华开始买入万科A,到7月10日持股比例达到5%,开始举牌;7月24日,宝能系再度举牌,持股比例10%;8月26日,宝能系第三次举牌,持股比例增至15.04%,成为万科A第一大股东;但随后第二大股东华润立即增持,保住了第一大股东的地位。

三个月后,2015年11月27日,钜盛华通过南方资本管理有限公司安盛1号资产管理计划突然买入万科A股23,646,504股股票,占万科总股本的0.214%。

之后,宝能系发起了此轮“万科争夺战”,万科的股价在短短的三个星期内上涨70%有余,并仍然保持大幅上涨的趋势。

12月4日,宝能系再次举牌万科,持股比例增至20.008%,成为万科第一大股东。

12月7日,安邦系突然杀出,耗资百亿举牌万科,万科公告安邦系买入公司股份5.53亿股,占公司总股本的5%。

12月10日,宝能系购入万科A约1.91亿股,耗资约37亿元。当日,深交所向钜盛华发出关注函,而宝能系却很聪明地将战场转至香港市场。

12月11日,宝能系在香港市场继续买入约7864.2万股万科H股股票,耗资约15.5亿元。共持有万科约22.45%的股份,牢牢占据第一大股东宝座。

12月18日午间,在万科A股继续拉出一个涨停板后,公司突然宣布停牌,称有重大资产重组。万科H股同时停牌。

12月23日深夜至24日凌晨,万科集团和安邦集团陆续挂出声明,让“万宝”大战进入了新的阶段。被“霸凌”的万科在声明中表示,万科欢迎安邦成为万科重要股东,并愿与安邦开展多领域的全方位合作。

底气十足的安邦在更为简短的声明中表示,“我们看好万科发展前景,会积极支持万科发展,希望万科管理层、经营风格保持稳定,继续为所有股东创造更大的价值。”

随着万科和安邦深夜的“大秀恩爱”,万科宝能股权之争忽现峰回路转之势。在万科停牌,股权筹码暂时大局已定之时,凭资本说话,攻城略地风卷残云的“阵地战”仿佛已经转入了诡异难测的“外交战”。

就在12月24日平安夜当日,王石依然还在为“万宝”之争的结果努力着。当日王石一行至少去了两家机构进行拜票,一家是香港的外资,另一家则是在深圳国泰君安。

安邦的变数

万科自1984年5月成立以来,经过30年的发展,已经成为中国房地产行业的绝对龙头企业。2003年,万科的销售额才63.8亿,市值不到100亿。在当时,100亿已经是一个难以企及的规模,不仅是房地产,所有行业中能到百亿的民营企业也是寥寥可数。1000亿更是一个没有概念的概念。

然而市场的火热超出了万科管理层的想象,又过了10年,万科的销售额突破了1000亿,2014年突破了2000亿。已经稳稳成为中国房地产企业的老大。

此次宝能系入股万科,从形式上看,对万科将来的发展,不会有任何影响,可以解释为宝能系认可万科的良好运营能力,作为一种投资,购买好资产。

而从本质上看,宝能系的野心却很大。宝能系本身就是房地产开发商,在深圳有多处地块并发展迅速。此次入股万科,很有可能演变成经典的“蛇吞象”,通过在资本市场成为第一大股东,之后获得万科的董事会席位,进而取得对万科的变相控制。

目前,在万科的股权结构中,被称为华润万科系的股份包括华润持有的15.29%,盈安合伙持有的4.14%,以及与万科管理层有深厚情谊的个人股东刘元生持有的1.21%,如今加上安邦持有的7.01%,华润万科系总计持有万科总股本的26.82%。这超过宝能系24.26%的持股数字,华润万科系坐稳第一大股东位置。

但就安邦来说,安邦从来不是任人摆布的“棋子”,安邦的进取和攻击力比其他险资更为强劲。2013年底,安邦对招行首次举牌,每股成交价12.07元,远高于10.9元的市场价。据测算,安邦当时动用的资金或高达136亿元,这让安邦在资本市场一举成名。

2014年,安邦举牌动作不断,从银行到地产,从国内到国际,处处都有安邦的身影。招商银行、民生银行、金地集团、金融街等股票,都成了安邦的投资标的。

因为连续举牌成为民生银行第一大股东,安邦集团董事姚大峰成功进入民生银行董事会。截至2014年底,安邦资产规模近万亿,注册资本达619亿元,旗下拥有10多家子公司。

2015年以来,安邦仍在延续之前的投资势头。在其投资的地产企业中,安邦持续增持远洋地产,截至12月9日,安邦持有约22.52亿股,持股比例为29.98%。与第一大股东中国人寿相比,安邦只差180万股。

因此,安邦这个新伙伴能否像华润那样做个安静的财务投资者成了一个疑问。比照安邦举牌地产企业的过往,安邦继续增持万科股份的预期可能性更大。同时,对比宝能系半年内缓慢增持万科股份的做法,安邦虽然介入较晚但举牌更加积极。有媒体认为,万科需防虎走狼来。

宝能的“后劲”

万科与安邦的“联姻”似乎没有触动宝能的“神经”。有接近宝能系的人士称,宝能仍在静观事态发展。

实际上,在这次万科股权争夺中,宝能在拿到单一最大股东地位后已经占据有利位置。宝能可以借助万科董事会2017年3月换届的机会提名董事,进而进入万科董事会;或者提请召开临时股东大会,并联合出席股东大会所持表决权2/3以上的股东,修改公司章程改选公司董事会。

即使不能达成目的,万科管理层也将为此疲于奔命。王石之所以不欢迎宝能系成为大股东,最为担心的就是新的大股东介入到公司管理中,进而“改造”万科。

宝能系真正留给外界的疑问是,其已经增持万科股份的资金以及未来预计动用的资金会否发生问题。

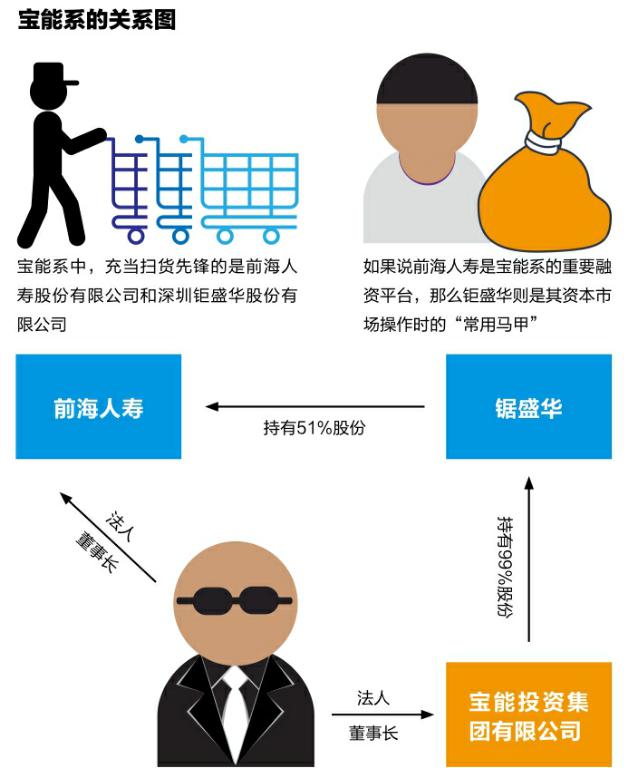

资料显示,宝能系旗下钜盛华的控股股东为宝能集团,宝能集团为姚振华100%控股,宝能集团及宝能控股旗下子公司49家。姚振华通过宝能集团持有钜盛华67.4%的股份,通过钜盛华持有前海人寿51%的股份。

据钜盛华披露的信息,截至2014年底,钜盛华账面现金3.2亿元。截至2015年10月31日,钜盛华账面现金也仅有15.8亿元,1-10月,钜盛华实现营业收入仅4.2亿元。

公开信息显示,前海人寿2015年前十个月保费规模达618亿元,在同业排名第11名,仅次于安邦人寿。

在宝能系持有的万科股份中,据万科A举牌公告,前海人寿合计持有万科股票的6.66%,耗资约105亿元,其中大部分来自其运营的海利年年、聚富产品两款万能险产品。钜盛华持有万科股票的17.6%,耗资230亿元左右。12月18日万科停牌当天,钜盛华即买入万科A股份8196万股,均价23.304元/股,耗资约19.1亿元。

宝能巨额投入的资金安全性始终是外界关注的焦点。据前海人寿公布的11月万能险结算利率,海利年年的年利率为5.05%,聚富产品分为一号到五号产品,其年利率在4.5%-7.4%之间。

因为较高的年利率以及成本,包括前海人寿在内的险资万能险产品大多会瞄准资本市场创造更好收益。因为保单期限一般在1年-3年,存在一定期限错配风险。

相比前海人寿,钜盛华动用的资金来源广泛,2015年上半年曾通过收益互换形式买入万科股份,这部分股份后改为直接持有;最近增持股份的资金则包括分级资管计划以及股权质押融资等。

财经评论员叶檀形容钜盛华融资收购万科股份为“连环套式的质押、高股价、再质押、杠杆资管计划的模式”。加杠杆资金的不确定性在于要么获得超高收益,要么血本无归。

非常敏感的是,在万科管理层激烈阻止宝能系不惜停牌搞重组的情况下,宝能系已投入的资金能否禁得起等待?为预防可能的风险,宝能系在财务上做了怎样的准备?这些问题尚有待宝能的进一步披露。

资本博弈复杂

“万宝之争”最终谁会胜出还言之过早。万科管理层虽然争取到短暂平静,但安邦、宝能系任何一方甚至其他险资都有可能在万科复牌后重新增持股份。而万科管理层回头检视自身多年股权分散的利弊得失之后,会否主动改变也是未知数。

在这场股权争夺中,唯一确定的是中小投资者成了被忽视的一方。在股权分散的万科,万科管理层倚赖中小股东的投票支持至关重要,但中小股东并没有享有应有的地位。

万科以停牌发起资产重组反对宝能入主,随后传出万科可能以“毒丸计划”——向普通股股东发行优先股,一旦公司被收购,股东持有的优先股就可以转换为一定数额的收购方股票。

“毒丸计划”的后果之一是造成股权稀释,股东利益受损。一直声言“中小股东就是我们的大股东”的王石很快否认了有“毒丸计划”。

更进一步,资本与企业管理层理念不合转而对峙,中小股东却没有渠道以及程序参与其中并保障自身利益。这种局面本身也是资本市场的一个问题。

这场股权之争至今还在从各个角度展开演绎,最终何去何从,暂且不论。然而,宝万之争的现象背后,其实是中国经济直面转型升级的当下,过多的流动性与有限的投资机会之间的巨大矛盾,这种供给不平衡的状况,导致凶猛的资金会不断攻城略地。

“万宝之争”其实也给中国的资本市场带来了一个新的特征,就是资本市场的各方博弈正在越来越复杂化,资本为王的特征更加彰显,在这样的资本环境下,还会有越来越多的保险资金举牌上市公司,也会有更多元化的资本去试图夺取上市公司的控股权,然后通过并购重组、资产整合等各种方式达到各自的目的。