公司治理、内部控制与智力资本价值创造效率

2016-02-07曾蔚周光琪

曾蔚,周光琪

(中南大学商学院,湖南长沙,410083)

公司治理、内部控制与智力资本价值创造效率

曾蔚,周光琪

(中南大学商学院,湖南长沙,410083)

公司治理和内部控制可以有效解决智力资本投资与管理中的代理冲突,在智力资本创造企业价值的过程中这二者相互联系而又各有侧重。鉴于此,以2011—2014年沪深两市127家信息技术类上市公司为样本,结合VAIC模型,对公司治理、内部控制与智力资本价值创造效率的关系。研究发现,公司治理水平、有效的内部控制有利于智力资本价值创造效率的提升,同时二者在智力资本创造企业价值过程中发挥着互补作用。

公司治理;内部控制;VAIC模型;智力资本价值创造效率

一、引言

在知识经济时代,智力资本是企业具有持续竞争力的一种关键资源,正逐渐取代物质资本,改变了企业主要以物质资本创造价值的模式。相较于物质资本,智力资本是一种稀缺的、不可替代的且具有较高价值的战略性生产要素,是企业长期价值成长的驱动力,因此就要求企业加强对智力资本要素的积极培育及有效管理。但是,所有权与控制权的分离衍生出了管理层的机会主义行为,使企业产生了严重的代理冲突,代理成本的上升导致智力资本、物质资本等要素不能得到合理的、有效的配置与管理。公司治理和内部控制作为企业解决代理冲突的两大制度安排,虽然互相联系,但又各有倚重,因此笔者认为应在同一研究框架中考察二者的关系,分析其在智力资本创造企业价值的过程中起何作用?是否存在交互关系?能否有效抑制智力资本开发管理中的代理冲突问题并提升智力资本要素创造企业价值的效率?这些问题迄今为止没有得到明确的答案。目前,有部分学者从公司治理角度去研究智力资本价值创造效率,但少有学者探索内部控制制度与智力资本价值创造效率之间的关系,更没有学者从公司治理和内部控制相结合的角度去解读智力资本价值创造效率。本文的研究目的在于增加对智力资本价值创造效率影响因素的认识,并丰富公司治理和内部控制经济后果的研究,考察公司治理和内部控制在智力资本创造企业价值过程中所发挥的作用。

二、文献综述与研究假设

(一) 文献综述

1. 公司治理对智力资本价值创造效率的影响

近年来,部分学者对公司治理与智力资本之间的关系进行了研究探讨。Keenan等[1]基于委托代理理论形成的代理问题,考察了公司治理与智力资本价值创造效率之间的关系,认为股权治理、管理层激励对智力资本价值创造效率具有一定的治理效应。Ho和Williams[2]考察了董事会规模、企业性质、企业规模、财务因素对智力资本价值增值效率的影响,认为上述因素的不同导致了智力资本价值创造效率的不同。王茂昌[3]研究发现设立独立监察人对物质资本具有正向作用,董事会规模与物质资本附加价值、结构资本附加价值显著负相关,而董事长与总经理两职兼任与人力资本附加价值显著正相关。Appuhami等[4]以澳大利亚300家顶级服务性公司为样本,分析发现股东人数对人力资本存在显著的负面治理作用,而董事长和总经理两职合一,董事会的构成状况与智力资本也显著相关,其中董事会规模对人力资本具有显著的正向治理作用。傅传锐[5]认为从监督机制来看,董事长与总经理两职分离,可以有效强化治理效率,提高智力资本创造企业价值的效率,但庞大的董事会规模对各类资本价值创造效率具有负面影响;从激励机制来看,提高高管薪酬和持股比例,有利于缓解代理冲突问题,从而增进各类智力资本资本的价值创造效率。上述学者均从公司治理具体内容出发,考察了公司治理与智力资本的相关性,还有部分学者从公司治理的结构、完整性以及有效性角度对公司治理与非效率投资、智力资本、企业价值之间的相关性分别进行了深入研究。如Giroud 和Mueller[6]、Billett等[7]认为公司治理水平较差的公司更容易产生非效率投资,国内学者方红星等[8]进一步研究发现有效的公司治理监督机制和激励机制能抑制非效率投资。Wahid等[9]以马来西亚的大学为样本进行研究,发现公司治理水平与智力资本存在着正相关关系。程新生等[10]认为企业公司治理机制的完善程度与企业价值存在正向相关关系。由以上研究可以看出,股权治理、管理层激励、董事会规模、董事会状况、董事长和总经理是否兼任等公司治理因素在智力资本创造企业价值的过程中都发挥着重要作用,而公司治理因素的完整性、有效性在一定程度上会影响管理层对智力资本投资和管理的效率。太过单一的治理机制无法有效发挥对人力资本等要素的监督和激励作用,而太过繁琐的制度安排又会降低管理层的决策效率,不利于智力资本的投资和有效管理。因此建立一套完整且有效的公司治理制度对公司来说尤为重要,只有提升公司治理水平,才能有效解决公司智力资本在开发和管理过程中存在的代理冲突。

2. 内部控制对智力资本价值创造效率的影响

以往的文献资料主要从资本成本、市场反应及会计信息质量方面去考察内部控制的经济后果[8],少数文献涉及智力资本要素,但内部控制对智力资本价值创造效率影响的研究尚匮乏,而内部控制作为企业主要的制度安排,不可避免地对企业的智力资本要素的开发管理产生影响。李心合[11]指出当前内部控制的趋势主要由财务报告导向转向价值创造导向,内部控制要服务于企业的价值创造,在控制活动中,价值导向的内部控制应当以价值链和价值创造源泉的分析为基础。从目前的经济发展趋势来看,智力资本已成为企业价值创造的主要源泉与动力,因此将内部控制与智力资本的研究联系起来具有一定的现实意义。智力资本价值创造效率是一个相对数的概念,衡量的是各智力资本要素的投入与企业价值产出之间的关系。Bertr和 Mullainathan[12]认为在智力资本要素的投入中,由于智力资本具有无形性、因果模糊性等特征,使其开发和管理相较于物质资本来说存在更大的风险,这就导致偏好平静生活的代理人减少投资,回避相应的监管风险。代理人对智力资本要素的投资不足将引起企业投资机会的浪费,资源的大量闲置,无法实现公司最优的经营效率,而内部控制则主要侧重于经营活动效率、效果方面的控制。因此,有效的内部控制制度在一定程度上能够解决因智力资本投资不足所引起的经营效率低下问题。Cheng等[13]、李万福等[14]发现高质量的内部控制能有效抑制公司的投资不足问题。方红星等[8]认为有效的内部控制,能够抑制由于代理冲突而导致的非效率投资问题。杜鹃[15]认为一成不变的内部控制设计无法有效监督动态变化的人力资本要素,有效的内部控制应该针对人力资本的具体特点不断进行调整、完善,内部控制的有效性会影响到人力资本效能的发挥。由此可以看出,良好的内部控制能在一定程度上抑制代理冲突所产生的智力资本要素的投入和管理问题,有助于提升智力资本创造企业价值的效率。此外,当前学术界对智力资本的定量分析仍与财务数据密切相关,有效的内部控制能保证财务数据真实、可靠,有助于对智力资本进行定量分析。

除经理层存在明显的代理冲突之外,企业员工内部智力资本交易也存在着明显的委托代理关系。企业作为委托人通过支付工资的方式要求员工将拥有的智力资本要素转让给企业或者其他员工,对于代理员工而言,智力资本的交易风险过高,这种风险体现在企业的重视程度、工资和职位的提升等方面。因此,即使获得了企业的支付也仍有可能不按企业预期的方式转让自己的智力资本要素,从而阻碍了非结构化智力资本向结构化智力资本转化,影响企业的智力资本价值创造效率[16]。良好的内部控制可以保证内部工作人员进行信息的交流和沟通,促使非结构化资本向结构化资本转变,影响智力资本价值创造效率。

3. 公司治理与内部控制的关系

公司治理、内部控制都是基于委托代理关系产生的,二者是相互联系的。蒋巍[17]认为公司治理是内部控制的环境要素之一,是内部控制有效运行和功能发挥作用的前提和重要保证,而内部控制则作为内部管理监控系统在公司治理过程中发挥作用。Goh[18]、Hoitash等[19]研究发现高质量的公司治理可以提高内部控制的有效性,以内部控制五要素度量的内部控制质量也基本倚重公司治理的表征变量。程晓陵等[20]从法律法规、收益率和财务报告可靠性三方面对内部控制有效性进行度量,认为公司治理对内部控制有显著作用。池国华等[21]以我国A股上市公司为研究样本,对内部控制质量与高管薪酬的关系及其在不同产权性质的上市公司中的差异进行实证分析,发现内部控制质量与高管薪酬之间存在显著的正向相关关系。

但是公司治理和内部控制又存在较大差异,二者并不是嵌合关系,其差异主要表现在以下几个方面:①内容不同,公司治理主要是对董事会的结构、功能以及股东权利等进行的制度安排;内部控制则包含了三大主体相关的控制,一是以董事会为主体的公司治理控制,二是以管理层为主体的管理控制,三是以公司员工为主体的作业控制[22]。②方法不同,公司治理采用规章、制度、程序进行治理;内部控制则是采用具体的方法进行控制,如授权批准控制、文件记录控制等。③侧重点不同,公司治理注重对董事会、监事会、高级经理层进行权责设置及战略管理,主要是为了解决股东和管理者、股东与股东之间的代理问题,一方面通过制衡所有者和高管层之间的权利来约束大股东和管理层机会主义行为,另一方面又通过激励机制等来提高彼此的信赖程度。内部控制则注重公司战略的实施,以及日常经营活动的效率与效果方面,是在公司治理所解决问题的基础上,为解决不同层级管理者之间以及管理人员和一般员工之间的操作性问题而实施的控制活动[8]。

公司治理与内部控制的相互融合一直是近年来美、英两国以及我国学界的研究趋势,基于以上问题可以看出,当前我国虽有涉及公司治理与智力资本的相关研究,但现有研究尚未从公司治理和内部控制相互融合的角度去考察智力资本价值创造效率的内在机理。在智力资本的开发、管理、创造企业价值的过程中,涉及公司至上而下多个层面,公司治理和内部控制在不同层面对智力资本的管理所发挥的作用各有侧重,这些作用相互区别又相互影响。本文将从这一视角出发,进一步研究公司治理、内部控制及二者交互作用对企业智力资本价值创造效率的影响。该研究不仅可以丰富对智力资本价值创造效率影响因素的认识,而且也可以丰富对公司治理和内部控制经济后果的相关研究,有利于企业建立完善的治理机制、健全的内部控制体系,增强对自身制度建设的理解。

(二) 研究假设

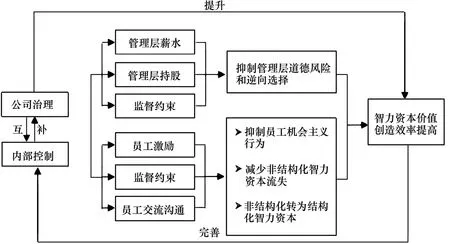

公司治理、内部控制对智力资本价值创造效率之间的影响机理如图1所示。

图1 公司治理、内部控制对智力资本价值创造效率之间的影响机理图

从委托代理理论来看,由于所有权与经营权相分离,委托人与代理人利益的差异性导致企业管理层在开发和管理智力资本过程中产生代理问题,由于智力资本的无形性、因果模糊性等特征使其开发和管理相较于物质资本来说存在更大的风险,为了回避该风险,管理层往往产生违背所有者意愿的机会主义行为,既不愿意对智力资本要素进行投资,也不愿意对智力资本进行有效管理,这就导致智力资本数量不足、质量欠缺,从而降低了智力资本价值创造效率。通过以上文献回顾可以看出,为了有效解决管理层代理冲突问题,有必要设计出一套完整、有效的公司治理机制,通过提升企业公司治理水平来有效监督和激励管理层,抑制他们对智力资本的非效率投资与无效管理。因此,本文提出第一个假设:

假设H1:公司治理水平与智力资本价值创造效率是正相关关系。

企业面临的挑战是多样的,企业内部组织的合理有效运行是企业发展的重要保证。薄弱的内部控制会负面影响员工的行为,进而影响人力资本的价值创造效率,内部控制机制的不完善更容易使员工增加对错误行为的容忍度,为了维护个人利益,规避自身所面临的交易风险而不愿意进行智力资本要素的交流,这种机会主义行为动机有可能会导致非结构化智力资本要素的流失,降低智力资本的价值创造效率,损害企业的价值。因此,本文提出第二个假设:

假设H2:内部控制有效性与智力资本价值创造效率是正相关关系。

企业最为重要的两大制度安排分别是公司治理和内部控制,二者之间的作用是互补的。一方面,只有在完善的治理环境中内部控制才能发挥作用,公司治理是内部控制有效运行的基础,如果没有公司治理,那么再有效的内部控制制度也是流于形式的,无法发挥本身的功能和作用;另一方面,有效的内部控制能保障公司治理的完善,内部控制在公司治理机制的运行过程中扮演内部监控的角色,如果企业没有有效的内部控制机制,那么企业将会在日常工作中出现诸多问题和漏洞,实施的治理活动也无法达到理想的效果。有效的内部控制可以强化公司治理对管理层的监督和激励作用,但是只有在高质量的公司治理水平下内部控制才能有效发挥其作用。因此,本文提出第三个假设:

假设H3:公司治理和内部控制对智力资本价值创造效率的影响方面发挥着互补作用。

三、研究设计

(一)解释变量的度量

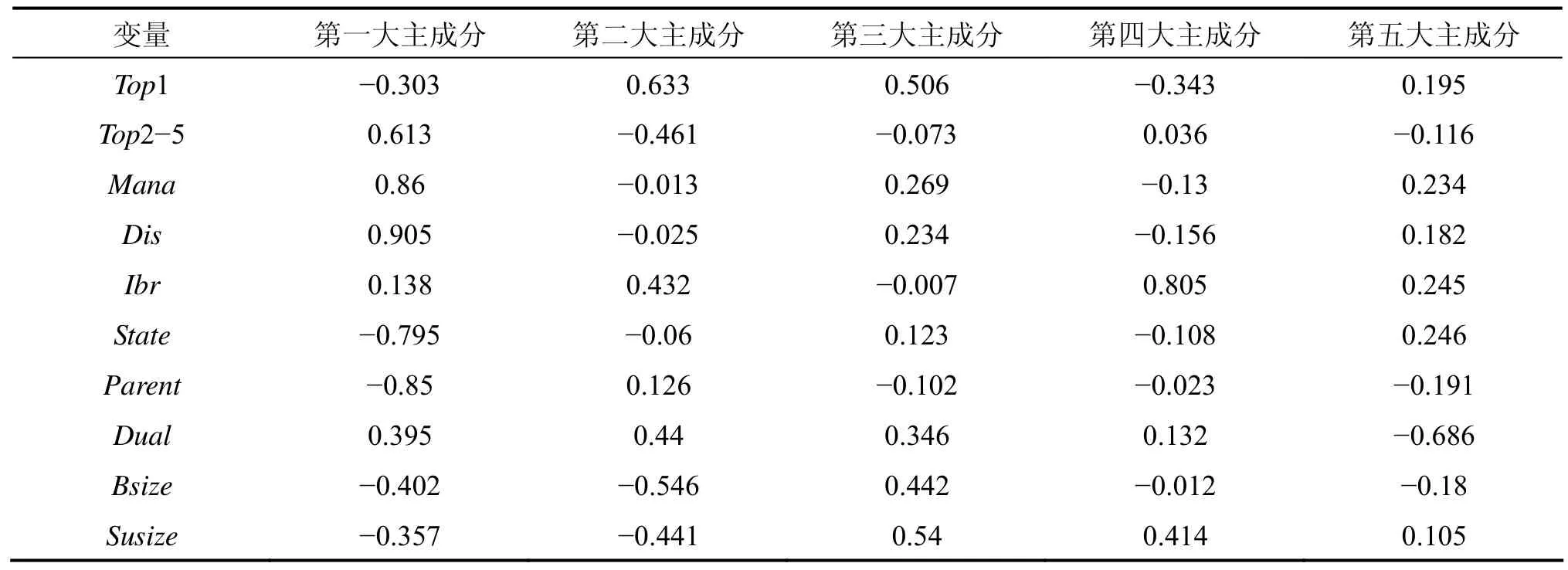

1. 公司治理水平

公司治理是通过一系列的制度安排达到监督和协调企业各方利益的机制,主要包括监督机制和激励机制。在学术界,学者们往往采用主成分分析法来构建反映公司综合治理水平的指数,如白重恩等[23]、张会丽和陆正飞[24]均采用该种方法,以上学者根据公司治理机制的内容, 结合中国的市场环境, 归纳整理出了一系列变量,并根据变量体系, 运用主成分分析法编制了可反映上市公司治理水平的指标。本文综合了已有研究中所选取的指标变量来构建公司治理指数(CG),详见表1。

表1 公司治理指标

2. 内部控制有效性

内部控制指数(Inter)主要从“目标观”“缺陷观”出发,是根据战略、经营、报告、资产安全、内部控制合规五大目标的实现程度设计出基本指数,并以内部控制缺陷作为修正变量对基本指数进行修正后的指数。内部控制指数对上市公司的内部控制水平和风险管控能力进行了综合反映,是评价内部控制质量中比较综合且科学的、系统的方法[25]。因此,本文以迪博内部控制数据库发布的内部控制质量指数来衡量内部控制的有效性。

(二) 被解释变量

本文以智力资本价值创造效率作为被解释变量,借鉴Ante Pulic提出的智力资本增值系数法(value added intellectual coefficient,即 VAIC法)来度量智力资本价值创造效率,VAIC法认为企业的创造价值由物质资本与智力资本共同影响,应分别从以上两个方面的增值效率来考察企业价值增值效率。VAIC法三因素模型一般将企业资源划分为三个维度即人力资本、关系资本、物质资本,而Skandia导航器模型将智力资本划分为人力资本、结构资本与关系资本。本文将遵循全面性原则,以企业投入产出差作为价值创造(VA),并将企业资源划分为人力资本(HC)、结构资本(SC)、关系资本(RC)和物质资本(CE)四个维度各类资源要素的价值创造效率,其中人力资本、结构资本和关系资本属于智力资本。VAIC模型始终遵循基本原理,是一种标准的且容易计算的方法,计算过程中所使用的数据全部源于已经由注册会计师审计过的财务报表,不仅便于获取,而且数据具有较高的的可信度和准确性,该方法目前被多位学者应用于实证研究中,如Mavridis和Kyrmizoglou[26]、傅传锐[5]等。

按照VAIC法定义,价值创造VA等于总投入减去总产出,借鉴陈晓红等[27]和Riahi-Belkaoui[28]的方法,以净利润(NI)、所得税(Tax)和工资水平(Pay)之和度量价值创造VA,其中企业的工资水平选取现金流量表中支付给职工以及为职工支付的现金这一指标,关系表示如下:

VAIC表示智力资本增值系数,分别由人力资本效率(HCE)、结构资本效率(SCE)、关系资本效率(RCE)、物质资本效率(CEE)四部分构成,关系表示如下:

借鉴傅传锐[5]、陈晓红[27]等学者的研究,选择公司年末净资产账面价值为物质资本(CE),以现金流量表中支付给职工以及为职工支付的现金作为人力资本(HC)代理变量取值,以利润表中的管理费用作为结构资本(SC)代理变量取值,以利润表中的销售费用作为关系资本(RC)代理变量取值,计算公式借鉴陈增辉[29]的四因素模型,关系表示如下:

以上述VAIC模型度量的智力资本价值创造效率和物质资本价值创造效率作为被解释变量。

(三) 控制变量

我们借鉴相关文献,在研究智力资本价值创造回归模型中引入以下控制变量:①资本结构(Lev),常用资产负债率或财务杠杆率来表示,本文使用资产负债率来度量资本结构;②企业规模(Size),采用年度主营业务收入的对数。

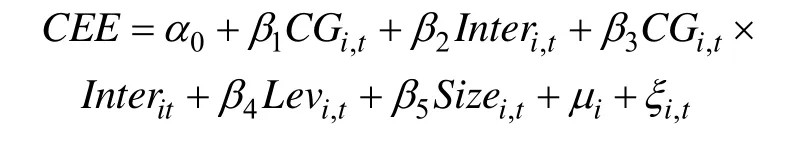

(四) 构建公司治理、内部控制与智力资本价值创造效率关系模型

为进一步考察公司治理、内部控制与智力资本价值创造效率之间的相关性,构建以下面板数据模型。

1. 公司治理与智力资本价值创造效率相关性模型

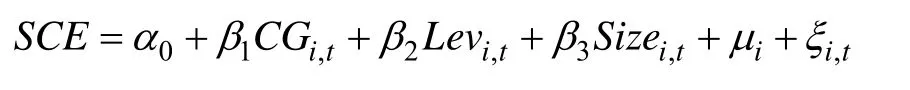

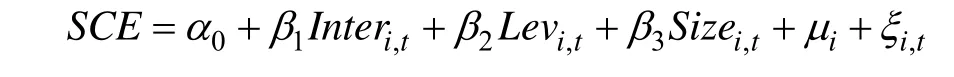

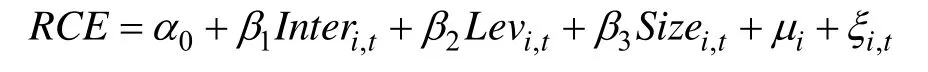

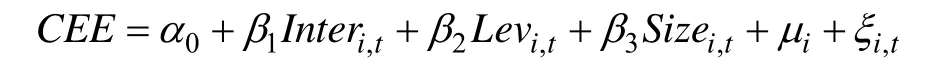

模型(1):

模型(2):

模型(3):

模型(4):

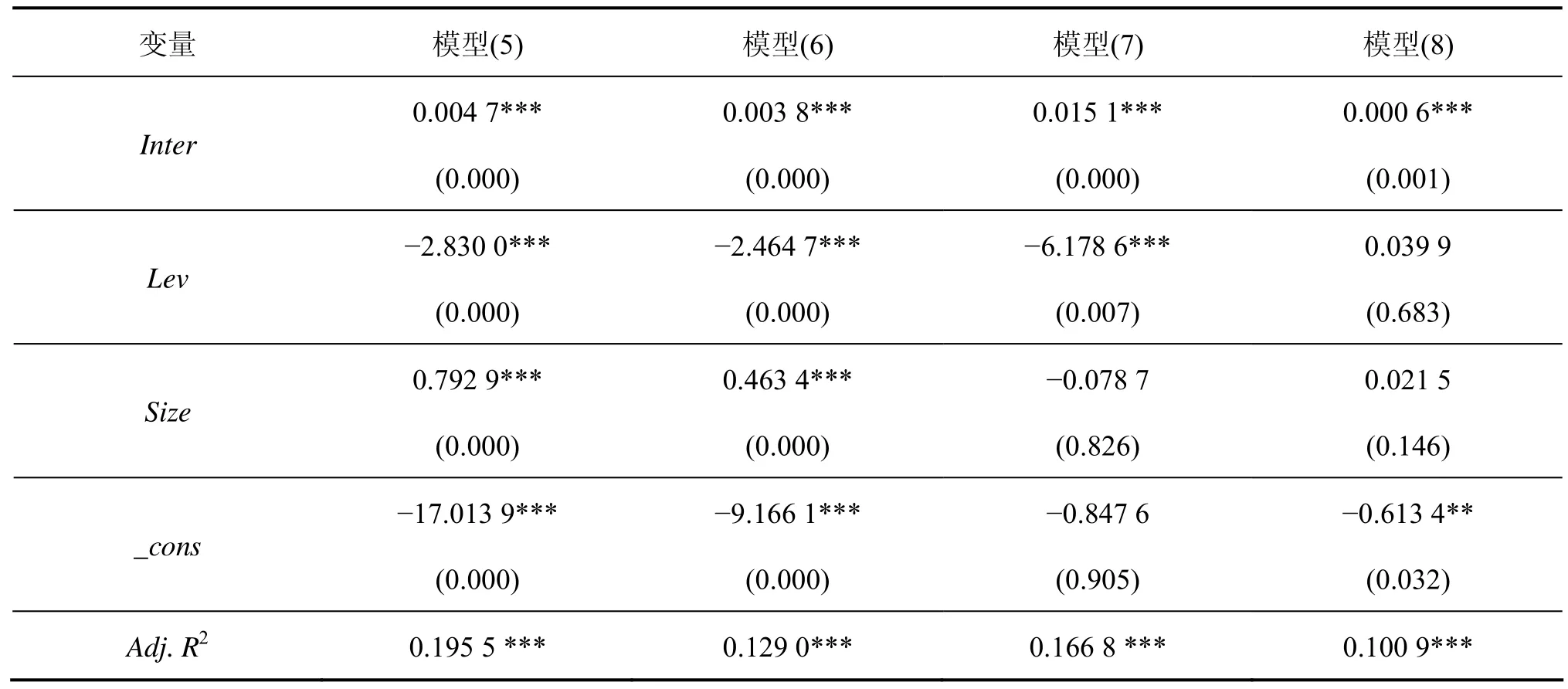

2. 内部控制与智力资本价值创造效率相关性模型

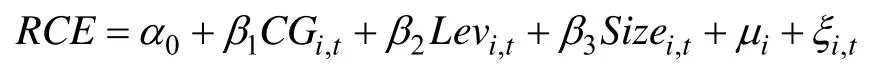

模型(5):

模型(6):

模型(7):

模型(8):

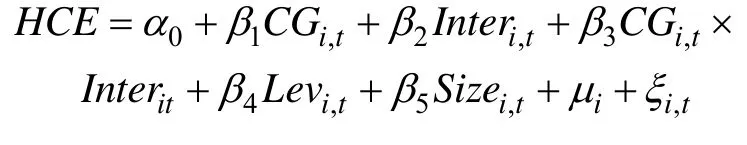

3. 公司治理、内部控制对智力资本价值创造效率交互作用模型

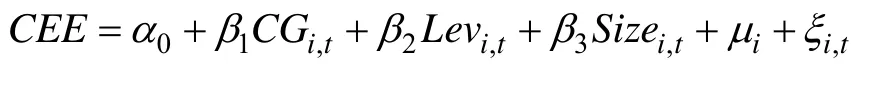

模型(9):

模型(10):

模型(11):

模型(12):

四、实证检验与结果分析

(一) 样本选取

本文选取2011—2014年沪深两市信息技术行业上市公司为初始样本,并采用以下标准筛选研究对象:剔除数据缺失的公司;剔除各年末ST、*ST、PT公司;剔除变量异常值(即净资产、资产、负债账面为负),最终取得127个样本/年,共508个样本。上市公司数据来自CSMAR 数据库、RESSET数据库和DIB数据,部分数据通过阅读年报手工整理取得,本文使用Excel、Stata12.0等分析软件对数据进行处理。

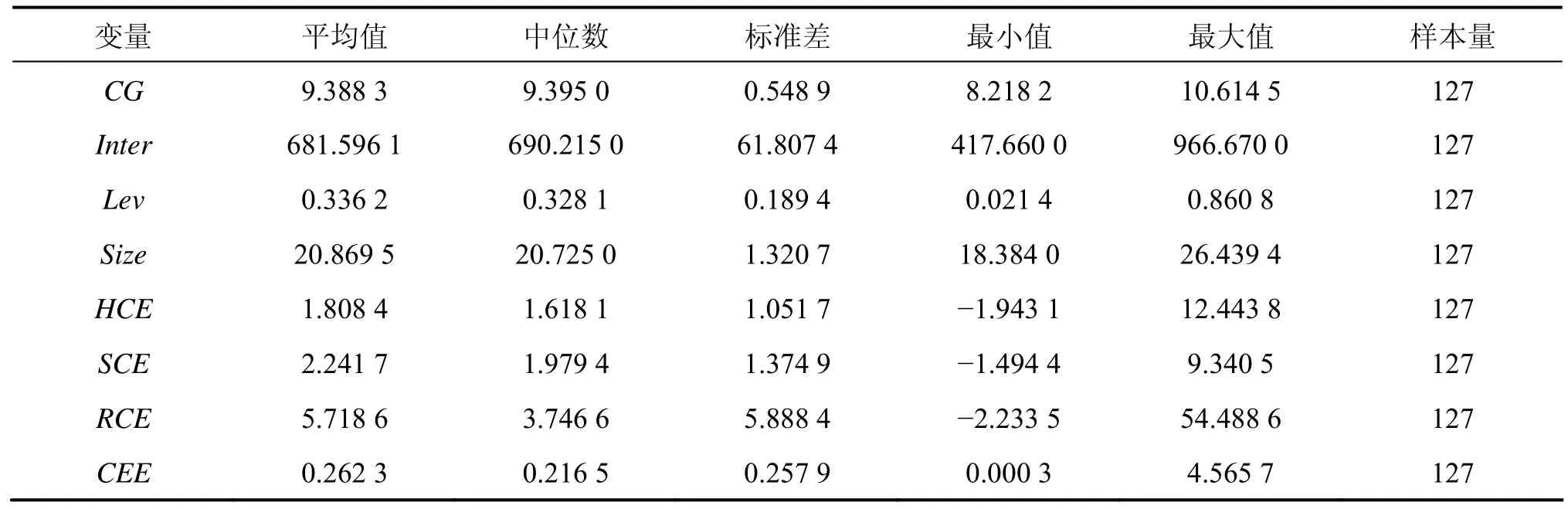

(二) 描述性统计

为了便于观察指标的数据特征,我们对所选取的指标进行描述性统计。首先对所选取的反映公司治理水平的10大指标进行主成分分析,得出10个变量Top1、Top2-5、Mana、Dis、Ibr、State、Parent、Dual、Bsize、Susize的载荷系数。从表2中可以看出,在第一大主成分中,Top2-5、Dis、Mana、State、Parent是衡量公司治理水平的主要指标。

表2 因子载荷系数

如表3所示,由最大值、最小值可以看出治理水平的指标变量CG分布相对稳定,变异度最小,但是不同样本公司在治理机制的完善程度和执行力度方面仍然存在一定差异。从反映公司内部控制水平的内部控制指数变量Inter来看,变异度最大,最小值为417.66,最大值为966.67,说明不同样本公司的内部控制水平存在着较大的差异。此外,从统计数据中可以看到,反映智力资本价值创造效率的四个变量HCE、SCE、RCE、CEE的变异程度也相对较大,这说明不同样本公司的人力资本、结构资本、关系资本、物质资本创造企业价值的效率存在明显差异。

表3 描述性统计

(三) 面板数据回归分析

1. 公司治理与智力资本价值创造效率

表4列示了公司治理与智力资本价值创造率各组成部分的回归结果,从回归模型总体的显著性来看,模型(1)、模型(2)、模型(3)、模型(4)都在1%的水平上显著, 说明模型中各因素对人力资本、结构资本、关系资本和物质资本的价值创造效率的共同影响是显著的;从单个模型来看,公司治理水平与人力资本价值创造效率、物质资本价值创造效率具有十分显著的正相关关系,与结构资本价值创造效率、关系资本价值创造效率具有较为显著的正相关关系,充分说明了公司治理水平高低直接影响到智力资本各要素创造企业价值的效率,公司治理水平越高,智力资本价值创造效率越高,这与我们前文所提出的假设H1结论一致。

2. 内部控制与智力资本价值创造效率

表5列示了公司治理与智力资本价值创造率各组成部分的回归结果,从回归模型总体的显著性来看,模型(5)、模型(6)、模型(7)、模型(8)都在1%的水平上显著, 从单个模型来看,内部控制水平越高,人力资本、结构资本、关系资本以及物质资本价值创造效率越高,这说明了内部控制有效性与智力资本价值创造效率显著正相关,与前文假设H2结论一致。

表4 公司治理与智力资本价值创造效率

表5 内部控制与智力资本价值创造效率

3. 公司治理、内部控制与智力资本价值创造效率

表6列示了内部控制、公司治理以及二者交互作用对企业智力资本价值创造效率的影响,从回归模型总体的显著性来看,模型(9)、模型(10)、模型(11)、模型(12)都在1%的水平上显著。我们发现内部控制、公司治理对人力资本、结构资本、关系资本、物质资本创造企业价值的效率都具有负向作用,而内部控制与公司治理的交互作用项与人力资本、结构资本、关系资本、物质资本价值创造效率呈显著正相关,对智力资本创造企业价值具有正向提升作用。这说明内部控制与公司治理作为企业的两大制度安排,在关系上是相辅相成的,二者在企业智力资本价值创造过程中的发挥着互补的作用,与前文假设H3结论一致。

(四) 稳健性检验

为了保证研究的可靠性,通过换取指标的方式进行稳健性测试。首先,选用第一大主成分作为定义公司治理水平的指标;其次,以资产负债表中的应付职工薪酬作为价值创造VA中的工资水平代理变量,重新对上述模型进行面板回归分析,研究结论一致。

表6 公司治理、内部控制与智力资本价值创造效率

五、研究结论与展望

本文以2011—2014年沪深两市信息技术类行业上市公司为研究对象,考察了公司治理内部控制与智力资本价值创造效率之间的关系,研究结论如下。

首先,较高的公司治理水平对智力资本价值创造效率具有显著的正向提升作用,完善的公司治理机制能够通过监督与激励机制有效解决管理层的代理冲突问题,促使管理层合理地进行智力资本投资和管理,提高智力资本创造企业价值的效率。

其次,有效的内部控制对于智力资本价值创造效率具有正向提升作用,内部控制制度不仅可以强化公司治理机制对管理层的约束力,相比公司治理更能有效解决企业内部员工之间存在的委托代理问题,使非结构资本转化为结构资本,进而提升智力资本创造企业价值的效率。

最后,内部控制和公司治理对于企业智力资本价值创造效率的作用是互补的。企业在日常管理中只有将二者结合起来才能真正解决企业因智力资本投入与管理所产生的代理冲突,提升智力资本价值创造效率。

本文的主要贡献在于:第一,发现了内部控制与企业智力资本价值创造效率之间的相关关系;第二,首次将公司治理与内部控制纳入同一个研究框架中,探讨二者对智力资本价值创造效率的互补作用;第三,本文研究可以促使企业重视公司治理机制和内部控制制度的结合,有效提升智力资本创造企业价值的效率。

本文的研究局限在于:一是样本选取的是信息技术类行业,其智力资本相对其他传统行业来说更为显著,因此所得出的结论是否对所有上市公司具有普遍的指导作用有待进一步研究;二是本文基于VAIC模型对智力资本进行评估,而评估智力资本的方法有很多,不同方法得出的结果并不一致,哪一种方法更适合智力资本评估有待于进一步探讨。因此,今后的研究可以在样本上选取除高新技术行业以外的传统性行业,同时采用其他方法如托宾q值法、指数法等对智力资本价值创造效率进行评估,以佐证以上研究结论。

[1] Keenan J, Aggestam M. Corporate governance and intellectual capital: Some conceptualizations [J]. Corporate Governance and International Review, 2001, 9(4): 259-275.

[2] Ho C A, Williams S M. International comparative analysis of the association between board structure and the efficiency of value added by a firm from its physical capital and intellectual capital resources [J]. International Journal of Accounting, 2003, 38(4): 465-491.

[3] 王茂昌. 台湾生技医疗产业之智慧资本附加价值与公司治理关联性研究[J]. 管理学报, 2011, 8(9): 1393-1397.

[4] Appuhami R, Bhuyan M. Examining the influence of corporate governance on intellectual capital efficiency [J]. Managerial Auditing Journal, 2015, 30(4): 347-372.

[5] 傅传锐. 公司治理、产权性质与智力资本价值创造效率——来自我国A股上市公司的经验证据[J]. 山西财经大学学报, 2016, 38(8): 68-79.

[6] Giroud X, Mueller H M. Does corporate governance matter in competitive industries? [J]. Social Science Electronic Publishing, 2007, 95(3): 312-331.

[7] Billett M T, Garfinkel J A, Jiang Y. The influence of governance on investment: Evidence from a hazard model [J]. Journal of Financial Economics, 2011, 102(3): 643-670.

[8] 方红星, 金玉娜. 公司治理、内部控制与非效率投资: 理论分析与经验证据[J]. 会计研究, 2013(7):63-69.

[9] Wahid A H D A, Abu N A, Latif W A, et al. Corporate governance and intellectual capital: Evidence from public and private universities [J]. Higher Education Studies, 2013, 3(1): 63-78.

[10] 程新生, 程菲. 中小企业内部控制、公司治理与企业价值[C]//中国会计学会2012年学术年会论文集. 昆明: 云南财经大学, 2012: 1536-1548.

[11] 李心合. 内部控制:从财务报告导向到价值创造导向[J]. 会计研究, 2007(4): 54-60.

[12] Bertr M, Mullainathan S. Enjoying the quiet life? Corporate governance and managerial preferences [J]. Scholarly Articles, 2003, 111(5): 1043-1075.

[13] Cheng M, Dan D, Zhang Y. Does investment efficiency improve after the disclosure of material weaknesses in internal control over financial reporting? [J]. Journal of Accounting & Economics, 2013, 56(1): 1-18.

[14] 李万福, 林斌, 宋璐. 内部控制在公司投资中的角色:效率促进还是抑制? [J]. 管理世界, 2011(2): 81-99.

[15] 杜娟. 企业人力资本与内部控制有效性研究[J]. 中国内部审计, 2015(2): 49-51.

[16] 柏丹. 企业价值导向的智力资本评估方法[M]. 北京: 科学出版社, 2013: 23-70.

[17] 蒋巍. 内部控制与公司治理研究[J]. 经济研究参考, 2012(16): 50-53.

[18] Goh B W. Audit committees, boards of directors, and remediation of material weaknesses in internal control [J]. Contemporary Accounting Research, 2008, 26(2): 549-579.

[19] Hoitash U, Hoitash R, Bedard J C. Corporate governance and internal control over financial reporting: A comparison of regulatory regimes [J]. Accounting Review, 2008, 84(3): 839-867.

[20] 程晓陵, 王怀明. 公司治理结构对内部控制有效性的影响[J].审计研究, 2008(4): 110-111.

[21] 池国华, 郭菁晶. 内部控制质量影响高管薪酬吗?——基于中国A股上市公司的经验证据[J]. 审计与经济研究, 2015, 12(1): 21-30.

[22] 李维安, 戴文涛. 公司治理、内部控制、风险管理的关系框架——基于战略管理视角[J]. 审计与经济研究, 2013(4): 3-12.

[23] 白重恩, 刘俏, 陆洲, 等. 中国上市公司治理结构的实证研究[J]. 经济研究, 2005(2): 81-91.

[24] 张会丽, 陆正飞. 现金分布、公司治理与过度投资——基于我国上市公司及其子公司的现金持有状况的考察[J]. 管理世界, 2012(3): 141-150.

[25] 曾蔚, 刘志杰, 张昭. 媒体关注、内部控制有效性与企业业绩波动性研究[J]. 中南大学学报(社会科学版), 2016, 22(2): 116-122.

[26] Mavridis D G, Kyrmizoglou P. Intellectual capital performance drivers in the Greek banking sector [J]. Management Research News, 2005, 28(5): 43-62.

[27] 陈晓红, 李喜华, 曹裕. 智力资本对企业绩效的影响:基于面板数据模型的分析[J]. 系统工程理论与实践, 2010, 30(7): 1176-1184.

[28] Riahi-Belkaoui A. Intellectual capital and firm performance of U.S. multinational firms: A study of the resource-based and stakeholder views [J]. Journal of Intellectual Capital, 2003, 4(2): 215-226.

[29] 陈增辉. 基于上市公司智力资本的企业价值创造实证研究[D].长沙: 中南大学, 2011: 9-36.

Research on the correlation of corporate governance, internal control and value added efficiency of intellectual capital

ZENG Wei, ZHOU Guangqi

(School of Business, Central South University, Changsha 410083, China)

Corporate governance and internal control can handle agency conflicts of management and internal employees effectively, and in the process of value added efficiency of intellectual capital, they correlate to each other while focusing on different weights. Based on this, the present essay adopts the data of 127 listed companies from Shanghai and Shenzhen Stock Exchange from the year of 2011 to 2014 as samples to study the relationship among corporate governance, internal control and value added efficiency of intellectual capital for the first time. Findings show that corporate governance level and valid internal control are beneficial to enhancing value added efficiency of intellectual capital, and that both of them play a complementary role in the process of value creation of intellectual capital.

corporate governance; internal control; VAIC model; value added efficiency of intellectual capital

C93

A

1672-3104(2016)06-0108-09

[编辑: 谭晓萍]

2016-04-08;

2016-09-07

曾蔚(1968-),女,江西吉安人,博士,中南大学商学院副教授,主要研究方向:公司理财理论与方法,智力资本管理;周光琪(1992-),女,四川万源人,中南大学商学院硕士研究生,主要研究方向:内部控制,智力资本管理