中国市政债券融资的风险问题及对策研究*

2016-01-26李倩,鲁超

李 倩, 鲁 超

(沈阳工业大学 经济学院, 沈阳 110870)

中国市政债券融资的风险问题及对策研究*

李倩, 鲁超

(沈阳工业大学 经济学院, 沈阳 110870)

摘要:市政债券起源于美国,是政府为筹集城市建设所需资金而发行的债券,在发达国家已经得到了广泛且成功的应用。伴随着我国经济的快速发展,城市基础设施建设需要大量的资金,市政债券的推出不仅解决了地方政府融资难的问题,同时进一步完善了中国的债券市场,推动了资本市场的发展。界定市政债券的概念,详细阐述中国市政债券的发展历程及现状,说明其面临的风险问题,并最终提出风险防范和控制的对策建议。

关键词:政府债券; 市政债券; 融资风险; 证券市场; 风险防范; 风险控制; 社会监管

近年来,国内外学术界对市政债券的概念有多种界定,本文比较认同的是姜瑰(2008)对市政债券的定义:市政债券是指以政府信用为担保,由地方政府及其授权代理机构发行的,用于支持当地城市基础设施和社会公益性项目建设的有价证券,是欧美一些发达国家的一种重要的投资渠道和高效的融资方式,既为广大投资者所青睐,又受地方政府的欢迎[1-2]。

一、市政债券的类别

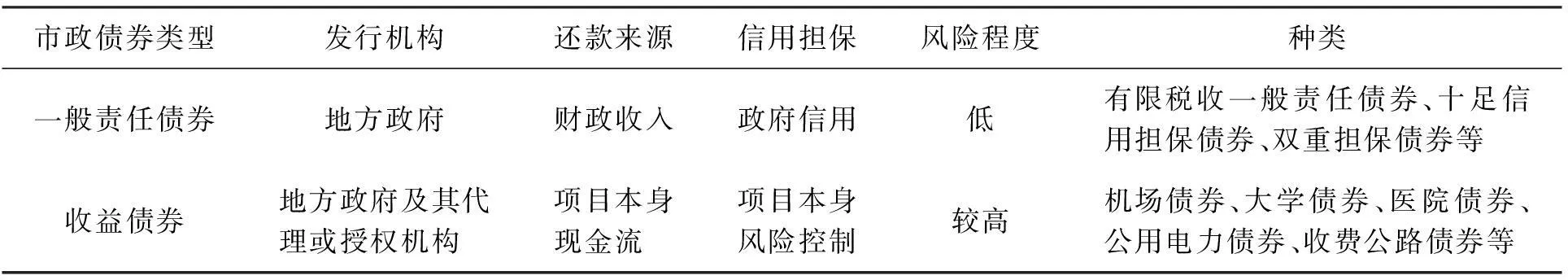

市政债券在缓解地方政府基础设施建设资金短缺、改善地方财政困境、促进国家债券市场的发展等方面发挥着积极的作用,根据偿还资金来源和信用担保程度的不同,可将其分为一般责任债券和收益债券[3]:一般责任债券是指由州、市、县或镇(政府)发行的,投资于公益性的建设中,收益水平一般为低收益或者无收益的,以政府税收和其他财政收入作为偿债资金的担保;收益债券是由依法成立的代理机构或授权机构发行的,投资的项目为有一定盈利能力的公益类的基础设施建设,以这些项目带来的收益作为偿债资金的担保。二者的区别如表1所示。

表1 一般责任债券与收益债券的区别

二、国内市政债券融资发展历程及其现状

1. 发展历程

在2008年席卷全球的金融危机中,中国的经济也难以置身事外,因此中国很多地方政府实施了大规模的开支项目来刺激国内经济增长,最终虽然经济复苏明显,但也给地方政府积累了过高的融资成本,加剧了地方政府的债务风险。为了控制风险,使地方政府的融资方式更加合理、合法和规范化,国家多次出台政策,逐步探索以地方政府债券为主体的融资机制。

2009年开始,“代发代还”、试点省市“自发代还”和“自发自还”代表了地方政府发债模式所经历的三个阶段。然而截至目前,地方政府基础设施建设主要的融资主体仍是地方政府融资平台。在这期间,以地方政府融资平台为发行主体,由投资地方基础设施建设或公益性项目募集的企业债券的城投债(“准市政债券”)受到了很大的重视。根据Wind资讯最新数据显示,2015年以来中国共发行城投债209只,规模达2 046.4亿元。其中仅3月就发行了100只,规模为1 000.5亿元,环比增长330.3%。

中央政府为发行市政债券进行了一系列的尝试:2011年,首先允许试点省(市)直接发债,获财政部批准的地方政府发债总额为229亿元,其中上海71亿元、深圳22亿元、广东69亿元、浙江(不含宁波)67亿元;2012年8月,上海发行了89亿元市政债券,主要投资于保障房、生态和市政的建设;2012年10月,深圳发行了27亿元的市政债券,主要投资于保障房建设。试点省(市)发行的政府债券依然受到了中央政府的支持,此种债券由财政部继续代为偿还本息,因此也存在着中央政府隐形担保的问题,但这是我国为解决地方政府财政问题迈出的第一步。自行发债是代发地方债到自主发债的一种过渡,有助于地方逐步探索建立自主发债模式,形成固定的发债渠道。

2. 现状

2014年8月31日通过的《预算法修正案》是为了使地方政府举债融资机制进一步规范合法化。2014年10月2日,国务院办公厅下发了《国务院关于加强地方政府性债务管理的意见》(国发〔2014〕43号,以下简称《意见》),指出“要建立借、用、还相统一的地方政府性债务管理机制;政府债务的融资主体仅为政府及其部门,剥离融资平台公司政府融资职能,切实做到谁借谁还,融资平台公司不得新增政府债务;经国务院批准,省、自治区、直辖市政府可以适度举借债务,市县级政府确需举借债务的由省、自治区、直辖市政府代为举借;修明渠、堵暗道,赋予地方政府依法适度举债融资的权限,加快建立规范的地方政府举债融资机制;对地方政府债务实行规模控制和预算管理。”[4]由《意见》可以看出:(1)地方政府债券主要为一般债券和专项债券,是我国未来地方政府融资的主要方式之一;(2)发行主体为省级政府,而不是市(县)级政府,这有利于中央政府合理有效地管理地方政府债务,防止举债主体的过度下放,进一步控制风险,同时也意味着中国内地31个省级政府都有可能成为地方政府债券的发行主体;(3)未来将剥离政府融资平台的公益性项目融资职能,这对于解决地方政府乱融资现象、控制潜在金融风险是一个主要的制度性防范措施。

2014年11月,根据财政部制定并下发的《2014年地方政府债券自发自还试点办法》,经国务院批准,上海、浙江、广东、深圳、江苏、山东、北京、江西、宁夏、青岛共10省(市)试点地方政府债券自发自还,地方债发行由此终结了由财政部统一代理发行的时代。各试点地区债券的发行限额、支付利率和偿还本金等机制均按照国务院相关政策而制定:2014年度发债限额当年有效,不得结转下年;发行期限为5年、7年和10年,结构比例为4∶3∶3[5]。国务院允许地方政府自行发债是债券市场改革的突破性进展,意味着中国版的市政债券正式开始启动。

三、市政债券融资的风险类型

作为债券都会存在一些共性特点,即面临着系统性风险和非系统性风险以及其他的一些风险,市政债券也不例外。

1. 系统性风险

系统风险也称为市场风险,主要包括利率风险、再投资风险、赎回风险、购买力风险等。

(1) 利率风险。债券价格与市场利率的关系通常用凸性来反映,二者呈反向变化,即市场利率上升,债券价格会下跌,反之亦然。

(2) 再投资风险。再投资指的是购买债券每期拿到的利息再去投资获得的收益,在投资风险中主要针对的是利率下降时面临的风险。通俗地说,如果市场利率下降,这时候再投资按照当前市场利率获得的收益要小于原先市场利率高时获得的收益。

(3) 赎回风险。对于有附加赎回选择权的债券来说,投资者面临赎回风险。这种风险来源于三个方面:首先,可赎回债券的利息收入具有很大的不确定性;其次,债券发行人往往在利率走低时行使赎回权,从而加大了债券投资者的再投资风险;最后,由于存在发行者可能行使赎回权的价位,限制了可赎回债券的上涨空间,使得债券投资者的资本增值潜力受到限制。

(4) 购买力风险。又称通货膨胀风险,是指资金实际的购买力由于物价的不断变化而变得不确定,在证券市场上主要体现在投资者投资证券的收益主要以货币形式兑付,但通货膨胀因素的存在会降低货币的实际购买能力,减少投资者的投资收益,存在给投资者带来损失的风险。

2. 非系统性风险

(1) 信用风险。信用风险作为金融市场最常见的风险,主要指在经济信用关系中由于一方的违约无法按照合同规定及时履行义务而导致另一方经济利益受损所带来的风险,在市政债券中信用风险主要体现为地方政府通过发债或者投资项目取得的收益具有很大的不确定性,从而导致无法按时偿还到期债务。

市政债券被认为是“银边债券”,仅次于“金边债券”,是一种低风险的投资,但也存在信用风险,介于国债和企业债之间[6]。我国市政债券的风险问题主要源于以下几个方面:第一,近年来,我国地方政府信用缺失问题日益严重,武汉“外滩花园”、南京“观景台”等事件都使政府失信于民,其种种表现已经严重阻碍我国市政债券市场的发展。第二,有些地方政府为了其政绩考核,可能会篡改社会发展的指标和统计数据,使数据丧失了真实性和科学性,进而影响国家对市政债券发债主体资格审查的合理性和准确性。第三,地方政府职能的复杂性和效率的低下直接影响市政债券融资的投向与回收周期及其效益。第四,市政债券的信用风险和发债规模及期限长短之间存在必然联系。相较公司而言,在追求利润最大化动机下,企业股东会限制企业的负债规模,而地方政府的举债规模却没有相应的制约因素。一般来说,发债规模超过一定范围之后,信用风险会随着发债规模的扩大而增长,所以如果在体制不完善的情况下任由地方扩张发债,对其发债规模不加以合理估算控制的话,那么信用违约风险就很难避免。对于市政债券而言,期限越长越容易对其产生影响。

(2) 流动性风险。流动性风险又称变现能力风险,是指债券持有人不能按照当前合理的市场价格出售手里持有的债券以获取现金时存在的风险。我国的市政债券是通过全国银行间债券市场、证券交易所市场发行的,相对于柜台交易的方式,流动性风险虽可能会降低一些,但仍然存在,主要是因为国内的市政债券总体规模是很庞大的,但是具体到某一地方或某一项目的债券发行量却是很小的。此外,我国相应的债券市场建设和制度并不完善,因此造成在二级市场的交易中债券的表现不是很活跃。

3. 其他风险

除面临上述风险外,我国市政债券也面临着一定的税收风险和操作风险。

(1) 税收风险。市政债券的利息收入是否可以享有税收优惠的待遇对购买市政债券的投资者有很大的影响。如果投资人购买某种债券时,国家对其利息收入从不纳税转为纳税,就会使投资者的实际收益率下降;所得税税率的降低会使市政债券的价格下降,进而降低市政债券的免税特征价值。因此,税法的调整和税率的变动也会对市政债券产生影响。

税收风险是不可控制的,由于政府会根据经济的发展需求适时地调整,也可将其看成一种政治风险。所以,投资者需要对免税的市政债券的条款有全面的认识,避免所投资的市政债券因为某种原因而引起税务部门的调查,确保自己能够更好地享受税收优惠。

(2) 操作风险。巴塞尔银行监管委员会对操作风险的正式定义是由于内部程序、人员和系统的不完备或失效,或由于外部事件造成损失的风险。因此,市政债券的操作风险可能由于系统程序故障、人员腐败或者失误等情况造成。现行的地方基础设施投资项目市场化运作不足,一些地方政府存在政务不公开、决策不透明、项目建设非市场化、行政干预现象严重等情况,从而影响了市政债券项目的收益。

四、对策及建议

市场的自我调节作用不是万能的,当市场发生失灵时就需要依靠严密的监管体系和制度约束来辅助其控制风险。在我国,市政债券是新兴债券品种,要保证其合理规范地发行,应该从我国国情出发,借鉴国外的发展经验,进而形成满足我国市政债券发展需要的风险监管体系。

1. 制度方面的措施

(1) 制定并完善法律法规及配套政策。健全完善的法律制度,为市政债券市场的良好运转提供基本保障,并且在一定程度上降低了其发行过程中的信用风险。第一,根据需要对现有的《证券法》、《预算法》和《所得税法》进行适当的修改[7],使法律条文更好地服务于市政债券的发行和市政债券市场的建立,明确政府作为市政债券发债主体的地位,并给予一定的税收优惠政策。第二,制定和出台市政债券的专门法规政策,明确规定市政债券机构的发债权和发债规模以及资金的使用情况,且及时准确完整地披露有关资料,若违反则应承担相应的法律责任。

(2) 配备商业资信评级制度和信用增进制度。根据市政债券自身的特点和规范评级机构的评级流程,科学合理地建立市政债券的评级制度,同时保证准确及时地披露相关信息,降低信息的不对称性。根据公开披露市政债券信用等级的高低,投资者可以参考相关信息来评估相关市政债券信用风险的大小。在美国,针对特定的市政债券产品,在风险监控方面会进行评级工作,最重要的措施就是评估市政债券的投资风险和信用水平,从而保证证券市场的规范有序运作。当前,国际上比较有影响力且相互独立公开的三大信用评级机构分别是惠誉、标普和穆迪投资服务公司[8]。

2. 相关机构的设立

(1) 加强信用风险管理,建立科学的商业评级机构。借鉴发达国家在市政债券发行时的经验,加快建立商业评级公司,严格制定评定信用等级,及时公布商业评级机构的名称及其对市政债券的评级结果,为投资者作出决策提供参考,并接受舆论监督,保证市政债券评级的科学性与严谨性。

(2) 成立相关的保险公司,制定相应的保险制度。借鉴美国的经验,建立相关的保险机构,落实担保和风险承担责任,建立市政债券的保险制度。由于美国发生一系列违约事件,保险在评级中起到的作用逐渐引起评级机构的关注,市政债券保险应运而生。市政债券保险是指在规定的日期内,当发行机构不能进行偿还时,保险公司为其支付本息[9]。这保证了市政债券的正常运转,控制了信用风险,在一定程度上也保护了投资者的利益。

(3) 加快建立债券信息收集及整理机构。在发达国家,市政债券的发行较为成熟,在银行、经纪商的网站等可以及时地获取其披露的财务情况,市政债券的监管机构也较为严格和规范,获取的信息较为真实可靠。相比之下,我国市政债券的信息披露不够公开,缺乏科学性和真实性、准确性。因此,我国监管部门应发展壮大相关信息机构,使地方政府债券的运行进一步透明、公开和规范。

(4) 设立专门且独立的中介监管机构。独立的中介机构不隶属于任何政府部门,如审计机构、会计师事务所和律师事务所等,其主要作用是:一方面,负责提出市政债券的监管措施并监督其落实情况;另一方面,对市政债券的发行机构、发债项目的收益、债务偿还能力等实施严格的动态监督,严格审批发债主体的资格,控制其发行规模,并将信息及时向社会公开,使投资者及时了解可能存在的风险。

(5) 加强政府宏观调控,加强内部体制改革,提高办事效率。进一步完善政府的公共服务职能,做到权责分明,建立科学合理的绩效考核体制,明确政府与城投公司的关系,确保地方政府的财政投资渠道合理[3]。要将更多的资源投入到提供地区公共产品服务以及完善社会保障体系中,制定合理的公用事业价格,使城市基础设施的投入者均可以得到收益和补偿。

3. 大力发展市政债券的二级市场,加强其流动性

美国发达的债券二级市场为市政债券的成功发展提供了前提条件。我国目前存在的城投债券交易和美国市政债券均是在银行间市场进行交易的。未来,我国应借鉴美国的经验,继续遵循债券市场的一般发展规律,始终坚持以场外市场为主导的市政债券市场发展模式,进一步推动以合格机构投资者为主的场外市政债券市场的发展[10]。

市政债券在我国刚刚起步,其市场流动性较低,但是市政债券市场建立的前提是较强的流动性以及深度的市场结构,因此,我国在发展市政债券市场时要充分考虑定价中的流动性风险溢价与信用风险溢价,平衡好比较低的发行成本和保证市场流动性两者间的关系。推动市政债券市场的发展,提高其市场化程度是我们的当务之急,解决措施之一就是要提高市政债券市场的流动性,公开披露相关信息。这就需要在丰富投资者结构、完善债券定价与发行机制、明确债券发行与承销主体等方面下功夫,通过构建一个流动性强、信息传播及时的市政债券二级市场,发挥债券价格发现与识别的作用,为投资者决策提供更广泛的基础[11]。

4. 广泛的社会监管

在美国,市政债券的监管还依靠社会的监督力量,具有广泛的社会监管基础,不仅包括政府和机构监管,还包括审计机构、会计师事务所和律师事务所等在内的中介监管以及投资者监管等,有效地监督市政债券资金的合理使用和规范运行情况,这是值得我国借鉴的。目前,在我国,中介机构的监督作用并没有得到充分的发挥,需要日后不断加强。

参考文献:

[1]沈炳熙.应尽快进行市政债券的试点 [J].债券,2013(5):30-31.

[2]姜瑰.发展我国市政债券的问题研究 [D].北京:北京林业大学,2008.

[3]马玮.我国发行市政债券的经济效应和风险研究 [D].青岛:青岛大学,2010.

[4]中华人民共和国财务部.国务院关于加强地方政府性债务管理的意见 [EB/OL].[2014-10-02].http://www.gov.cn/zhengce/content/2014-10-02/content_9111.htm.

[5]中华人民共和国财政部.2014年地方政府债券自发自还试点办法 [EB/OL].[2015-09-06].http://www.gks.mof.gov.cn.

[6]孟宪.我国发行市政债券面临的流动性风险与信用风险问题研究 [D].上海:华东师范大学,2008.

[7]胡清芬.我国市政债券发行的风险问题研究 [D].广州:暨南大学,2008.

[8]顾巧明.地方政府融资平台视角下我国市政债券风险管理的思考 [J].科学发展,2013(10):31-32.

[9]郝雨时.我国市政债券融资的理论研究与制度设计 [D].苏州:苏州大学,2012.

[10]黄妍.中国市政债券市场建设若干问题研究:以美国经验为视角 [D].上海:上海交通大学,2013.

[11]陈杰.运用市政债券融资规避我国地方融资平台风险研究 [D].天津:南开大学,2013.

(责任编辑:张璐)

*本文已于2015-09-17 14∶01在中国知网优先数字出版。 网络出版地址: http:∥www.cnki.net/kcms/detail/21.1558.C.20150917.1401.004.html

Research on risk and countermeasures of

municipal bond financing in China

LI Qian, LU Chao

(School of Economics, Shenyang University of Technology, Shenyang 110870, China)

Abstract:Municipal bond originated in the USA is a bond issued by the government to raise funds for the construction of the city, which has been widely and successfully used in developed countries. With the rapid development of economy in China, city infrastructure construction requires a lot of money. The introduction of municipal bonds not only solves the problem of local government financing difficulties, but also further improves the Chinese bond market, and promotes the development of capital markets. The concept of municipal bond is defined, the development course and current situation of municipal bond in China are described in detail, and the risk of which is explained, and finally the risk prevention and control countermeasures is proposed.

Key words:government bond; municipal bond; financing risk; securities market; risk prevention; risk control; social supervision

doi:10.7688/j.issn.1674-0823.2015.06.08

作者简介:陈张杭健(1992-),安徽巢湖人,硕士生,主要从事金融理论与实务等方面的研究; 王力(1972-),男,陕西洛南人,副教授,博士,主要从事金融理论与实务等方面的研究。

基金项目:教育部人文社会科学研究项目(11YJC790180); 安徽财经大学研究生科研创新 (CXJJ2014048)。

收稿日期:2015-05-28

中图分类号:F 830.91

文献标志码:A

文章编号:1674-0823(2015)06-0519-05