四季度及2017年中国铝市场展望

2016-01-21

2016年前三季度,中国电解铝产量总体保持低速增长,累计产量达到2367万吨,同比增长2.4%,创金融危机以来最低增速。北京安泰科信息开发有限公司预计2016年四季度国内外铝价将整体呈现弱势震荡格局,沪铝主力合约有望在11500元/吨上方波动;到2017年一季度,市场供需矛盾加剧,沪铝主力合约或将跌破11000元/吨。

供需现状

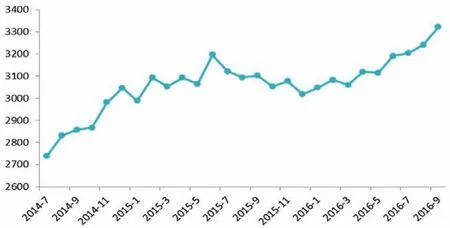

2016年前三季度,中国电解铝产量总体保持低速增长,累计产量达到2367万吨,同比增长2.4%,创金融危机以来最低增速。在此背景下,国内外铝价持续反弹,LME三月期铝最高1709美元/吨,较2015年低点上涨19%;SHFE三月期铝最高12965元/吨,较2015年低点上涨36%。

受铝价持续反弹影响,前三季度中国电解铝复产以及新投产能规模不断攀升。1~9月,中国电解铝重启产能约为155万吨/年,主要分布在西南、华中、西北地区;同期中国电解铝新投产能约为230万吨/年,主要分布在山东、广西、青海、新疆、内蒙古和山西等地区。根据目前形势,第四季度还有约90万吨/年产能重启,近140万吨/年新建产能投产,至12月底中国电解铝运行产能预计达到3590万吨/年,较年初上涨17.7%;总体产能规模达到4160万吨/年,较上年增长7.0%;2016年中国电解铝产量预计达到3230万吨,较上年增长4.9%。

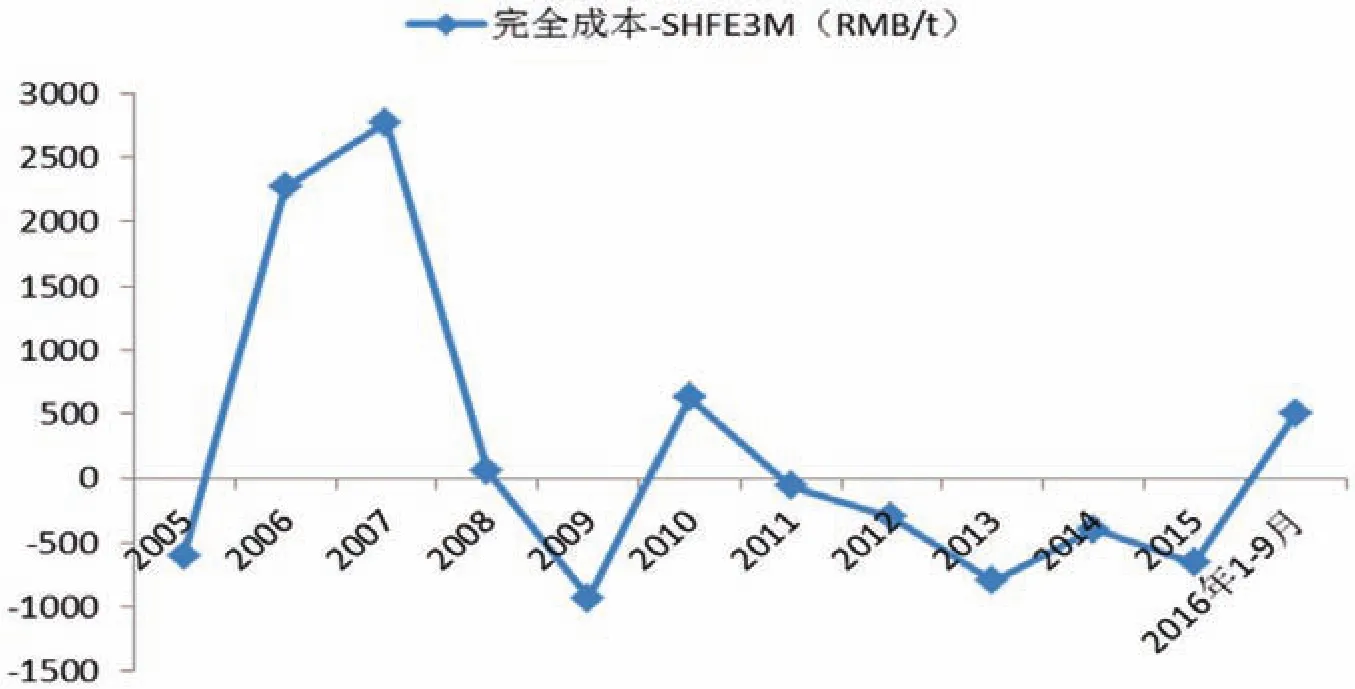

2016年前三季度,中国电解铝生产成本整体呈现窄幅波动。根据北京安泰科信息开发有限公司(以下简称“安泰科”)统计,目前中国电解铝企业自备电价格为0.25元/千瓦时,比年初上涨14%;大工业网电价格为0.32元/千瓦时,较年初下降11%。市场供求关系大幅改善,国内铝价长时间处于成本区间上方,企业经营状况持续向好。1~9月份,中国电解铝平均完全成本约为11300元/吨,低于SHFE三月期铝价格500元/吨,创2010年以来最高水平,行业平均利润显著改善。

图1 中国电解铝折年率产量(万吨)

2016年前三季度,国内房地产、交通运输、电子电力等主要原铝消费领域总体保持增长态势,但增速逐月放缓,总体符合市场预期。库存方面,今年年初至今,受供应增速下降以及运输受限等因素影响,截至目前中国主要地区铝锭库存不到30万吨,可消费天数仅为3天,创近十年最低水平。在低库存格局下,国内现货价格持续坚挺,对期货价格构成一定支撑。

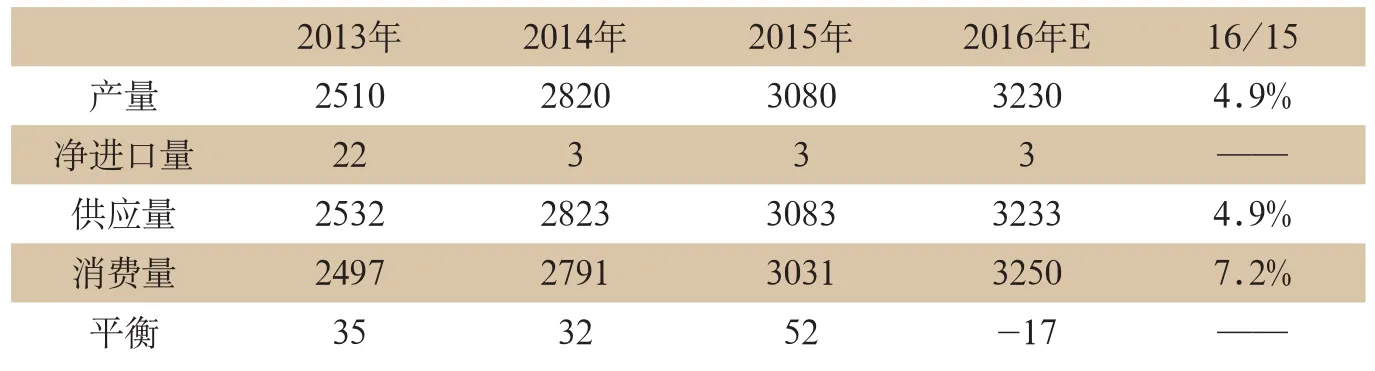

安泰科预计2016年中国原铝消费量为3250万吨,增幅7.2%,比上年下降1.4个百分点;全年中国原铝市场小幅短缺17万吨。LME三月期年均价预计为1580美元/吨,降幅6.1%,SHFE三月期铝年均价预计为11800元/吨,降幅4.1%。

图2 中国电解铝成本及铝价走势

图3 中国电解铝产能增减量月度变化(万吨)

表1 2016年中国电解铝市场供需平衡表

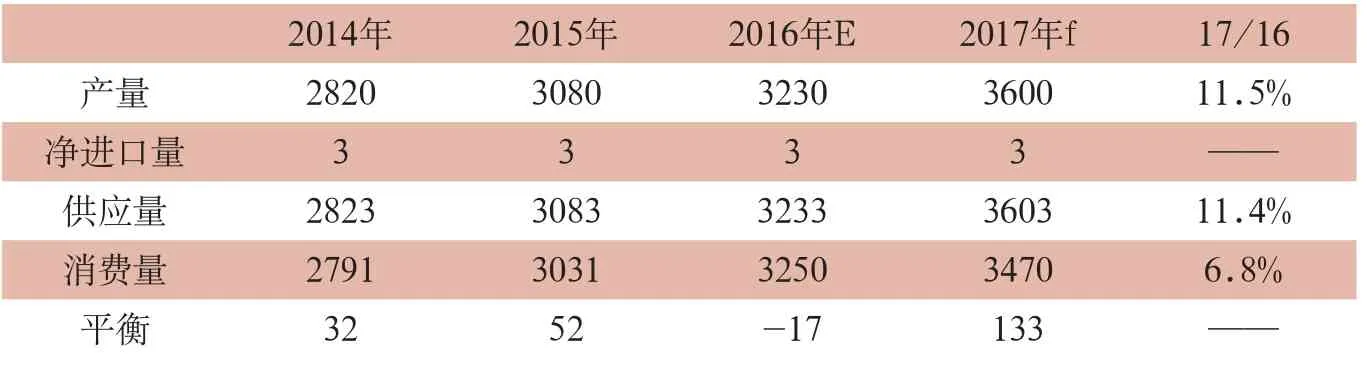

表2 2017年中国电解铝市场供需平衡表

供需展望及价格预测

安泰科预计2017年中国电解铝还将有超过300万吨/年的新增产能,全年产能预计将达到4400万吨,增幅5.8%;全年产量将达到3600万吨,增幅11.5%。其中,超过50万吨/年新建产能会在一季度投产;加之2016年四季度超过220万吨/年的新建及重启产能释放,因此明年第一季度的供应压力会更为严重。

从消费情况来看,2016年四季度,国内原铝消费增长动能进一步减弱,同时在铝材出口增速较上年大幅下降的情况下,中国原铝消费增速或将再度下降,市场供需格局由短缺逐渐向过剩转变。在投资拉动消费增长驱动力逐年减弱的情况下,我们预计2017年中国原铝消费增幅仍将延续缓慢下降态势,全年原铝消费量为3470万吨,增幅6.8%。2017年中国电解铝市场将重回过剩格局,全年过剩量预计为133万吨。

从成本情况来看,随着电力、氧化铝、运输等费用持续上涨,未来中国电解铝的成本将逐步回升,势必削弱企业的盈利能力。并且在未来中国电解铝市场总体呈现过剩加剧的供需格局下,成本上涨对铝价的支撑或相对有限。

安泰科预计2016年四季度国内外铝价将整体呈现弱势震荡格局,沪铝主力合约有望在11500元/吨上方波动;到2017年一季度,市场供需矛盾加剧,沪铝主力合约或将跌破11000元/吨。全年SHFE三月期铝均价为11200元/吨,较上年下降5.1%;LME三月期铝均价为1500美元/吨,较上年下降5.1%。