董事会治理机制与内部控制目标的实现——基于AHP的内部控制有效性评价

2016-01-15曲国霞,陈正,张盟

董事会治理机制与内部控制目标的实现

——基于AHP的内部控制有效性评价

曲国霞1陈正2张盟1

(1.山东大学(威海) 商学院,山东 威海 264209;2.中国农业银行潍坊市分行寒亭支行,山东 潍坊 261000)

摘要:从董事会结构、行为特征和激励措施三个维度对中国上市公司的董事会治理机制进行衡量,从内部控制目标出发基于AHP层次分析法构建了内部控制有效性评价指数,并探讨二者之间的关系。通过对我国 2010-2012年1205家A股主板上市公司形成的3615组平衡面板数据进行分析发现,董事会规模、领导结构、独立董事比例和董事会股权激励措施对公司的内部控制目标实现影响较为显著,董事会会议频率和薪酬激励与公司的内部控制之间不存在显著的相关性。

关键词:董事会;治理机制;内部控制;层次分析法

收稿日期:2015-09-10

基金项目:山东省社科规划研究重点项目“齐鲁传统文化、社会资本与公司治理”(15BWHJ01)的阶段性研究成果

作者简介:曲国霞(1964-),女,山东文登人,山东大学(威海)商学院教授,主要从事公司治理与内部控制研究。

中图分类号:F271;F275文献标识码:A

21世纪初美国爆发的安然、世通等财务舞弊事件催生了SOX法案的出台,加大了对上市公司内部控制的监管力度,COSO委员会于2004年发布的ERM框架又进一步强调内部控制的目的是控制企业全面风险,而2008年次贷危机引发的全球金融海啸则再次将风险控制和监管问题赤裸裸地暴露在大众面前。近年来我国出现的三鹿、双汇等严重违法违规事件,也反映出公司治理和内部控制失效等问题。

为加强和规范企业内部控制,提高企业经营管理水平和风险防范能力,2008年我国五部委联合发布了《企业内部控制基本规范》,其认为内部控制是由企业董事会、监事会、经理层和全体员工共同实施的、旨在实现控制目标的过程,并明确指出“董事会负责内部控制的建立健全和有效实施”,表明董事会与内部控制存在密切关系。董事会在公司治理中处于核心地位,行使经营决策和对管理层的评价监督职能,建立健全公司的内部控制制度要确立董事会在内部控制中的关键地位。[1]只有以强有力的董事会治理为后盾,并通过两者的合理衔接与互动式结合,才能使内部控制制度在公司内得到良好的贯彻与实施。[2]

一、文献回顾

已有文献关于董事会治理机制与内部控制目标实现的实证研究尚不多见,且不同学者对董事会的定位并不一致,李维安从董事会独立性、激励与约束、行为特征和人员构成等方面来衡量董事会的特征,[3](P188-205)蔡志岳、吴世农则认为董事会规模、独立性、领导权结构和会议强度会影响董事会的监督治理效率。[4]在董事会结构研究方面,一些学者对资源依赖理论进行了深刻的评述,认为董事会规模扩大可以更多地利用成员的人际关系和专业知识,[5]并对管理层实施更好的控制,[6]董事会规模正向影响内部控制,[7]也有学者指出过大规模的董事会影响其工作效率,[4]易发生财务舞弊现象,[8]可能产生内部控制失效问题;[9]独立董事的介入能够在一定程度上抑制经理层财务舞弊行为的发生,[8]有利于解决股东与管理层的委托代理问题,降低董事会和经理层合谋的可能性,[10]有效解决公司“内部人控制”问题,[11-12]独立董事比例正向影响内部控制;[7]多数学者认为董事长与CEO两职分离可以有效地降低代理成本,在公司内部形成良好的制约机制,[11]提高财务数据的透明化程度,[13]两职合一则增加了财务欺诈的可能性,[8]显著降低了财务报告质量,[14]负向影响企业内部控制,[7]而也有学者基于管家理论发现两职合一时公司财务风险相对较小。[4]董事会会议频率是衡量董事会行为的一个重要特征,[15]目前已有研究也大多从董事会会议次数角度对其行为和活跃程度进行度量,会议次数通常是董事们积极参与管理和努力工作的表现,[16]但有研究表明董事会会议通常是在公司已经陷入财务风险后商讨如何应对困境,因此较高的会议频率可能是公司业绩较差的反映和已经发生财务危机的征兆,[15,17]也有研究发现董事会会议次数与内部控制无显著关系。[14]在董事会激励措施方面,有实证分析表明董事与管理层的长期薪酬与公司绩效真实信息披露程度正相关,[18]董事会成员分享企业剩余索取权的程度随着董事持股比例的增加而提高,因此其监督经理层进而确保公司利益最大化的积极性也随之将增加,[19]外部董事持股比例与公司财务舞弊发生概率之间存在负相关关系,[8]董事会持股普遍偏低可能影响其监督效力。[17]

目前国内外学者在董事会治理机制对内部控制影响方面的研究多为规范分析,实证研究中也主要是以财务报告可靠性这个单一指标作为衡量内部控制有效的指标,[20]且研究中多为分析内部控制影响因素时考虑董事会部分特征。本文将董事会治理机制作为一个整体来探讨其与内部控制目标实现的关系,进而寻求完善董事会治理机制来提高内部控制水平的有效途径。

二、董事会治理机制与内部控制目标实现的理论分析与研究假设

本文对文献进行分析和整理后,对董事会治理机制从结构、行为特征和激励措施三个维度*通过对现有关于董事会治理机制的文献进行梳理,统计各文献使用的衡量指标,按照使用频率排序,并综合考虑各指标的代表性和数据可获得性,最终选择三个维度六个指标作为本文研究变量。进行衡量,并在理论分析的基础上提出研究假设。

(一)董事会结构

1、董事会规模与内部控制目标的实现。董事会规模是影响其治理效率的重要因素,是公司董事会管理水平、技能层次和各利益方代表状况的综合反映。我国《公司法》对公司董事会的人数作出了底线的规定,从法律上保证了公司董事会的相对规模,促进了董事会效用的有效发挥。部分研究指出董事会人数的增加可以提高公司决策的科学性及质量,有利于吸收各方意见建议并协调各相关利益方的关系,更有效地发挥董事会的监督作用。但也有研究认为过大规模的董事会增加了成员之间沟通交流的难度,或在董事会决策中形成各自利益团体,不利于形成一致结论,从而降低董事会的运行效率,使其不能够发挥最佳的功效。

根据资源依赖理论,董事会规模扩大带来的好处是可以拓宽公司与外部环境的相关联系,更多地利用成员的专业知识和人际关系,更好地为企业提供资源和服务,从而在提升企业的业绩同时加强公司内部控制建设;其次,较大的董事会规模在一定程度上避免了其由于工作负荷过大或能力欠缺而导致的效率低下,可以更好地对经理层进行监督,协调解决股东层与经理层之间的利益冲突;另外,董事会规模越大则其成员的专业知识和经验更加丰富,有利于董事之间相互制衡,会加强公司的监管程度,有利于提升公司的内部控制水平。基于以上分析,提出如下假设:

H1:董事会规模与内部控制目标实现正相关。

2、独立董事比例与内部控制目标的实现。在代理理论的框架下,董事会独立性是董事会进行客观评价与经营决策的基础,是董事会有效运行并发挥其监督效力的首要因素。[3]独立董事能够在公司的运作过程中发挥监督和咨询的作用,可以有效遏制委托代理关系中公司管理层的“道德风险”和“逆向选择”等代理问题,独立董事比例的提高能够加强对CEO的约束,客观地对管理层进行更有效的监督,防止公司管理层损害公司利益,保证了内部控制的有效实施;其次,根据资源依赖理论,独立董事的加入能为公司董事会搭建一个与外部资源(政治资源、资金资源和智力资源等)联系的平台,并能以相对独到的见解和更广阔的视角为公司的管理与运营提供合理化建议,进而可以提升公司的管理效率和内部控制治理水平;同时,在公司独立董事充分发挥其应有的积极性和独立性的基础上,公司的财务信息质量将会得到明显改善,财务管理活动将会得到更好地监督与协调,财务控制体系将会变得更加规范、有序、合理,财务目标也将会得到更有效的实现,有利于内部控制建设;另外,独立董事制度的引入有利于完善董事会治理结构,显著提高董事会独立性和客观性,有利于内部控制的良好运行。伴随着现代公司制度的发展,完善的董事会应包含较大比例的独立董事,并确保独立董事认真履行其职责,强化其整体决策能力。基于以上分析,提出如下假设:

H2:独立董事比例与内部控制目标实现正相关。

3、董事会领导结构与内部控制目标的实现。董事长与总经理是否两职分离既反映了公司董事会的独立程度,又反映了公司执行层的自由程度,[3]现代代理理论积极主张通过董事会“两职分离”的领导结构来维护其监督的独立性和有效性。根据代理理论,董事长在公司经营活动中通常代表全体股东的利益来行使自身的权利,而作为代理人的管理层往往追求个人利益,因此并不总是基于股东的利益角度来经营管理公司,董事会主要的职能之一就是对总经理进行聘用、评估、奖惩与监督等。

董事长与CEO的两职合一会降低董事会的独立性,削弱其监督功能,[21]容易导致权力制衡机制的失效,加之我国国有股所有人长期缺位以及外部监管机制的缺乏,容易形成公司内部人控制的情况,往往发生错误与舞弊;另外,董事会领导结构的两职合一使经营者具有信息不对称优势,在同时拥有决策权和监督权的情况下可能出于自身利益最大化原则而对公司内部控制状况进行虚假评价,并向利益相关者披露虚假的内控信息,从而降低了内部控制的有效性。基于以上分析,提出如下假设:

H3:董事长兼任总经理与内部控制目标实现负相关。

(二)董事会行为特征

董事会会议频率与内部控制目标的实现。董事会权力主要体现在对于公司重大事项的决策上,年度内其召开的会议次数在一定程度上反映了董事会履行监督职责和公司治理的完善状况。[3]

基于委托代理理论,相对高频率的董事会会议使其充分发挥监督决策职能,更好地协调解决委托人与代理人之间的利益冲突并改善委托代理关系,使委托人相对掌握更多信息,降低了代理成本;同时也有利于其及时做出重大决策和信息的传递交流,董事会的运作效率也会越高,从而对内部控制提高起到了积极作用。当然,也有研究指出,董事会往往在公司陷入困境时被迫进行高频率的会议,更多的是充当“救火器”的角色而不是预防装置[9],因此,董事会会议次数的显著增加并不能带动内部控制的提升。学者们对董事会会议频率与内部控制关系尚未形成一致结论,我们认为,董事会会议对内部控制的影响要根据不同行业和企业的不同情况具体分析,不能简单地做定论。基于以上分析,提出如下假设:

H4:董事会会议频率与内部控制目标实现存在相关性,其方向有待检验。

(三)董事会激励措施

1、董事会薪酬与内部控制目标的实现。基于代理理论,“股东大会—董事会—经理层”构成了现代公司治理结构的基本框架。在这个三层代理关系中,董事会作为股东大会的代理人与经理层的委托人,既对股东大会负责,又要履行监督经理层的责任,拥有双重身份且处于核心地位,则解决代理问题的关键就是如何使董事会有效发挥其职能和作用。我们认为,要使董事会成员勤勉工作,需要对他们进行一定程度的激励,首先是薪资报酬激励。良好的薪资激励机制能够使董事会有动力督促管理层做出正确的决策,尽力监督管理层经营企业,从而改善公司治理效率,实现内部控制的有效运转,降低公司的财务风险。基于以上分析,提出如下假设:

H5:董事会薪酬与内部控制目标实现正相关。

2、董事会持股比例与内部控制目标的实现。协调股东与董事会利益的另一个关键机制是董事的股权激励制度。董事持股可以形成公司股东与董事会的利益联盟,有利于董事会作出更加符合股东利益的投资决策并关心公司长远发展,尽职尽责为公司服务。

首先,当董事成员持股份额增加到一定程度时,他们的自利行为而导致股东价值减损的行为成本将增大,而他们将支付这些成本中的更大份额,因此降低了其自利行为的动机;其次,董事会成员持有公司股份的比例越大,与股东财富最大化的目标更为相近,其监督管理层合理化经营的动机就越强,有利于强化公司内部控制建设;另外,持股比例越大的董事成员其工作的努力程度也就越大,也更可能作出符合股东利益的投资决策,减少股东大会与董事会的委托代理关系下其道德风险和逆向选择问题的发生,同时有效的股权激励机制使董事会有动力监督内部控制的有效运行,增强公司的抗风险能力。

当然,在股权激励制度的实际操作中需要把握“度”的问题。股权激励过度会使董事会失去原有的独立性与客观性,并损害小股东的利益,而激励不足则无法充分调动董事会监督管理层的积极性。鉴于股权激励制度引入我国时间较晚,因此我国上市公司通常面临股权激励不足的问题。基于以上分析,提出如下假设:

H6:董事会持股比例与内部控制目标实现正相关。

三、实证分析

(一)内部控制的度量

对于内部控制有效性的评价,理论界与实务界至今尚未形成统一标准,上市公司内部控制质量的准确度量一直是这一研究领域的主要问题之一,学者们使用问卷调查法、指标构建法等。通过对样本公司发放调查问卷所反馈的内控信息往往有限,且真实性受到怀疑,而指标构建法通常基于内控要素的实施或内控目标的实现,二者的根本区别在于评价角度(或主体)和评价指标的选取不同。我国《企业内部控制评价指引》中明确规定,公司董事会需要围绕内部控制五要素来评价企业内部控制的设计与运行情况,表明按内控要素进行内部控制评价是从企业角度进行的,评价主体是企业自身。而内部控制评价在本质上被界定为一种信息披露形式、仅作为企业各利益相关者的决策支持系统,且在我国主要由政府监管部门或外部非营利性机构组成内部控制评价主体的情况下,将内部控制五要素作为内部控制评价对象显然是不合适的。[22]监管部门或非营利性机构实施的内部控制评价是对内部控制目标的实现程度所进行的综合量化评价,因此,在中国企业内部控制评价模式确定的情况下,只能根据内部控制目标建立企业内部控制评价指标体系。[23]

1992年美国COSO委员会发布的《内部控制—整体框架》报告(简称COSO报告)中认为内部控制目标是实现企业经营活动的效率和效果、确保财务报告的可靠性以及相关法律法规的遵循性,我国《企业内部控制基本规范》所规定的内部控制目标除了上述三个目标外,还包括企业战略性目标和资产的安全完整性目标。由于资产的安全完整性目标可以划入其他目标类别的内部控制,[24]且资产安全是使企业经营有效率和效果的基础;另外,不同企业的战略目标各不相同,且在生命周期各阶段存在差异,不便于直接衡量,同时战略性目标依赖于业务层面目标的实现而实现,因此,内部控制最基本的目标仍为运营的效率和效果、财务报告的可靠性以及法律法规的遵循性。而政策是否有效,主要是看该政策的实施能否实现预期的政策目标。[14]与此同时,陈汉文、张宜霞认为评价企业内部控制的有效性是在判断其内部控制能够为相关目标的实现提供的保证程度或水平。[22]杨洁则认为内部控制有效性是以持续监督为基础、完成内部控制制度计划和达到计划结果的程度。[25]借鉴上述学者的研究,本文将内部控制有效性的定义为:内部控制制度合理保证公司运营的效率和效果、财务报告的可靠性,以及法律法规遵循性三个目标的实现程度。

基于内部控制目标建立企业内部控制评价指标体系属于多指标综合评价范畴,本文采用层次分析法(AHP)构造内部控制指数。对于内部控制这个复杂系统而言,应用AHP能够从内控目标角度实现由定性到定量、由局部到综合的转变,克服了传统评价方法的不足,进一步提高了评估的科学性和系统性,具有很强的可操作性。[26-27]用AHP分析问题首先要建立层次结构模型,其次构造判断矩阵,然后进行层次单排序和层次总排序,最后是一致性检验。本文在参考上述国内学者研究方法的基础上,遵循重要性原则和可操作性原则等,按照内部控制三大目标划分法构造的层次结构模型如图1所示。

图1 内部控制评价层次分析结构图

我们根据AHP将内部控制评价指标分为结果层、目标层和准则层,将评价控制活动的综合量化结果作为构建内部控制指数的结果层,将内部控制三大基本目标作为目标层,并利用注册会计师发表的审计意见类型对财务报告可靠性进行衡量,根据公司是否被证监会、证交所等监管机构公开处罚评价其法律法规遵循性目标,通过营运能力、盈利能力、偿债能力和发展能力四个方面的重要性对比评价公司运营效率和效果,[7]且由于我国企业通常对净资产收益率这一指标的盈余管理比较严重,而主营业务利润被调节的空间有限,故选取主营业务资产收益率这一代表性指标。[14]在参考戴文涛、李维安和姚靠华、蒋玲玲对各因素方面重要性判断的基础上,[27-28]对应各目标分别选取最具代表性指标,利用yaahp层次分析法软件得出了各目标的权重,构建了评价内部控制目标实现的内部控制指数ICI,即为:

ICI=0.5816CROA+0.3090REL+0.1095LEG

(二)变量选择和模型设定

被解释变量即为内部控制指数衡量的内部控制目标实现;解释变量方面从董事会结构、行为特征和薪酬激励三个维度选取六个指标衡量董事会治理机制;同时为使研究更加符合实际情况,在模型中加入体现公司差异的公司规模和债务水平两个控制变量。以上变量具体设定见表1。

表1 变量说明

为提高模型估计精度,本文利用面板数据(Panel Data)模型进行实证分析,一般的面板数据模型可以表示为:

yit=β1x1it+β2x2it+…+βkxkitμit

μit=αi+εit;i=1,2,3…,n;t=1,2,3…,t

其中,下标i表示个体,下标t表示观测时间,N表示面板数据中含有N个个体,T表示时间序列的最大长度,xit表示既随个体变化又随时间变化的1*k向量变量,β表示x的k*1系数向量。

αi与εit共同构成了面板数据模型的误差项μit,αi表示与个体观察单位有关的个体层面效应,它概括了所有影响被解释变量,但不随时间变化的因素,因此,面板数据模型也常常被成为非观测效应模型;εit概括了随截面随时间而变化的不可观测因素,通常被称为特异性误差或随机扰动项。

根据假设1-6构造的面板数据模型如下:

ICIit=β1DSIZit+β2IDRit+β3DUALit+β4SIZEit+β5LEVit+μit

(1)

ICIit=β1DMEETit+β2SIZEit+β3LEVit+μit

(2)

ICIit=β1DSALAit+β2DRit+β3SIZEit+β4LEVit+μit

(3)

建立董事会治理机制与内部控制之间关系的模型:

ICIit=β1DSIZEit+β2IDRit+β3DUALit+β4DMEETit+β5DSALAit+β6DRit+β7SIZEit+β8LEVit+μit

(4)

(三)样本选择与数据来源

本文研究样本为2010-2012年沪、深两市A股主板市场上市公司,在此基础上作以下剔除:(1)考虑到金融行业公司的特殊性,将其排除在外;(2)指标不完整的样本公司。最后选定1205家上市公司组成了3615组平衡面板数据作为样本,所需观察值来自CSMAR(国泰安数据库)中我国上市公司研究版块,采用STATA11.0软件对数据进行实证分析。

(四)模型分析

1、描述性统计和相关性分析

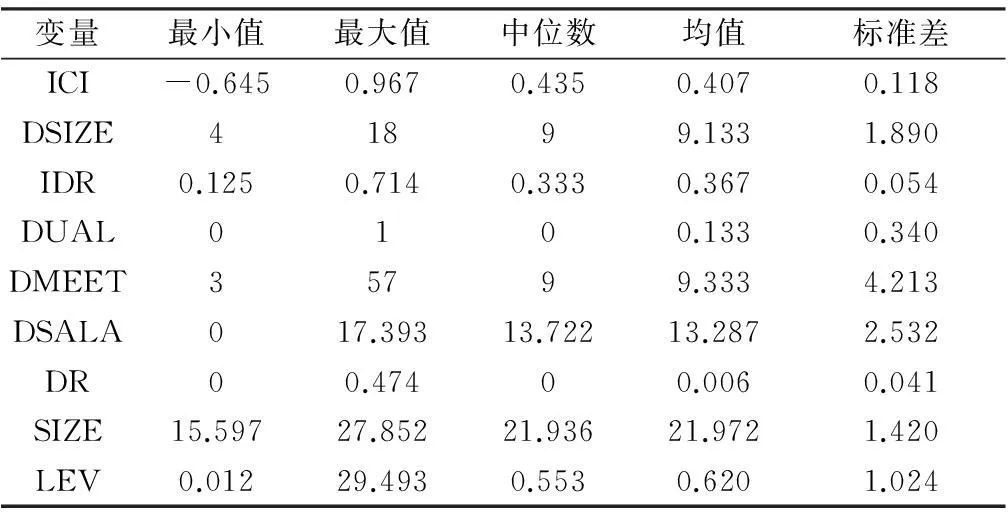

表2 主要变量描述性统计

根据表2,公司内部控制指数最大值为0.97,表明公司整体的内部控制水平较好,而最小值为-0.65,表明其部控制的三个主要目标实现程度较低,较大的波动区间发映出我国上市公司在内部控制治理方面存在较大差异,均值为0.41,可以看出我国内部控制建设还有较大发展空间。董事会人数在4-18人之间,中位数为9人,而我国《公司法》规定股份有限公司的董事会人数为5-19人,总体而言上市公司符合相关要求,但极个别公司董事会规模未能达到法定要求;独立董事比例均值为36.7%,中位数为33.3%,反映了上市公司普遍较好地贯彻了证监会关于“上市公司董事会成员中应至少包括1/3独立董事”的要求,但其最小值为12.5%,表明部分公司未能达到证监会要求;董事长与总经理两职兼任的均值为13.3%,反映了我国上市公司的董事会领导权以两职分离为主。年度董事会会议次数在3-57次之间,可以看出不同公司董事会行为特征存在较大差异。薪酬前三位董事成员薪酬总和的自然对数介于0-17.39之间,不同公司之间董事成员的薪酬存在一定差距;公司董事会成员持股比例最小值为0,均值为0.6%,可见我国上市公司中董事会成员持股比例整体水平非常低,股权激励明显不足。

表3 相关系数表

注:(1)***、**、*分别表示在1%、5%和10%的水平下显著;(2)上三角区为Spearman相关系数,下三角区为Pearson相关系数。

根据表3,初步表明内部控制指数与董事会规模、领导结构、激励措施,以及公司规模和债务水平存在显著的相关性,具体关系有待进一步检验。另外,经各变量的VIF(方差膨胀因子)测算,VIF指标均小于2,表明解释变量之间不存在严重的多重共线性问题。

2、实证结果分析

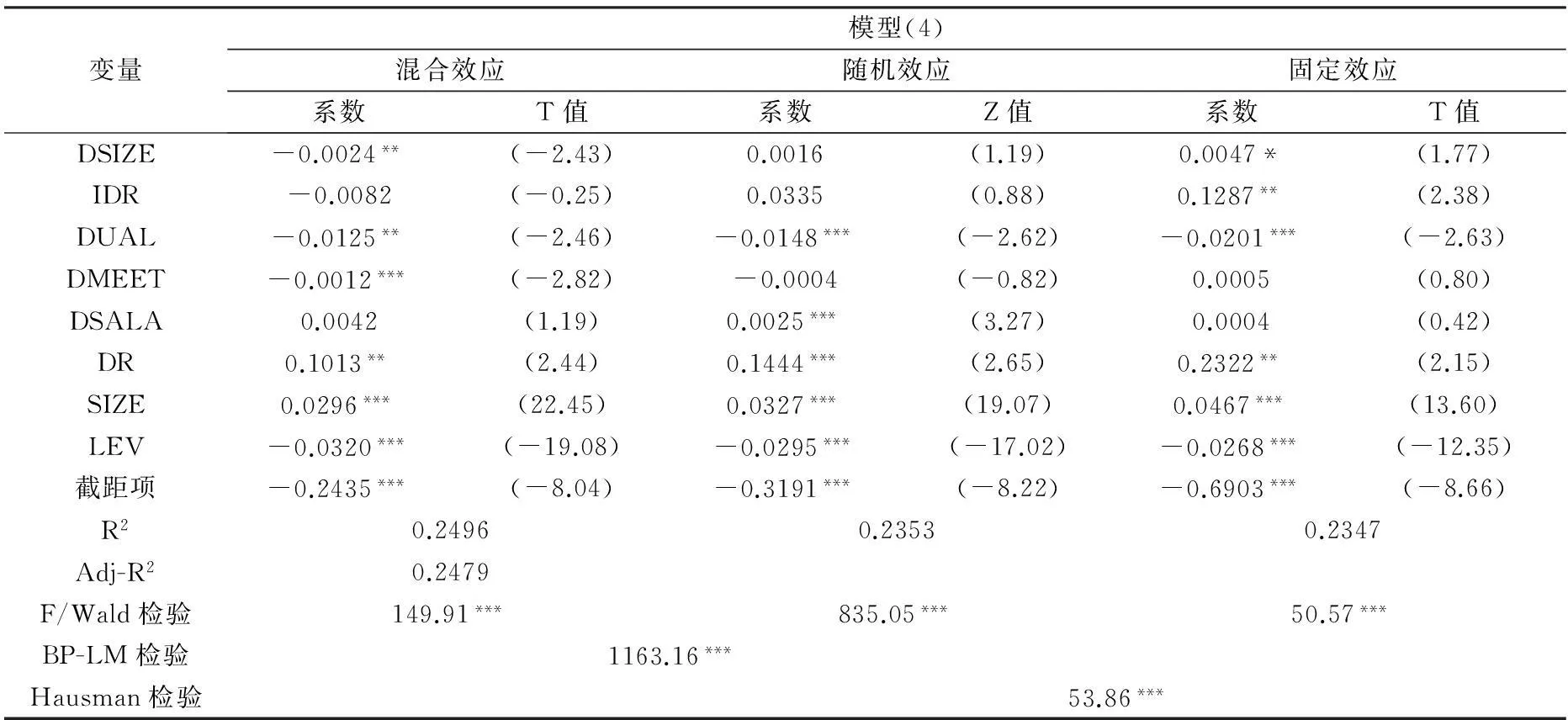

面板数据的建模方法通常有混合效应、随机效应和固定效应模型三种。混合效应假定变量之间的关系不随横截面或时间变化而变化,利用普通最小二乘法(OLS)估计;随机效应假定个体效应与其他解释变量不相关,个体差异主要反应在随机干扰项的设定上,利用可行的广义最小二乘法(FGLS)估计,而固定效应假定个体间存在显著差异,但是对于特定个体而言,组内不存在时间序列上的差异,利用最小二乘虚拟变量法(LSDV)进行估计。

表4 面板数据不同效应分析结果

注:***、**、*分别表示1%、5%、10%的显著性水平,均为双尾检验,BP-LM检验针对随机效应与混合效应对比,Hausman检验针对固定效应与随机效应对比。

为选用最优的模型分析方法进行数据处理,我们对模型(4)进行不同效应分析,并进行Breusch Pagan-LM检验和Hausman检验,如表4所示。结果显示统计量均显著,故随机效应优于混合效应,固定效应优于随机效应,因此本文选用解释能力最优的面板数据固定效应模型进行后续检验。

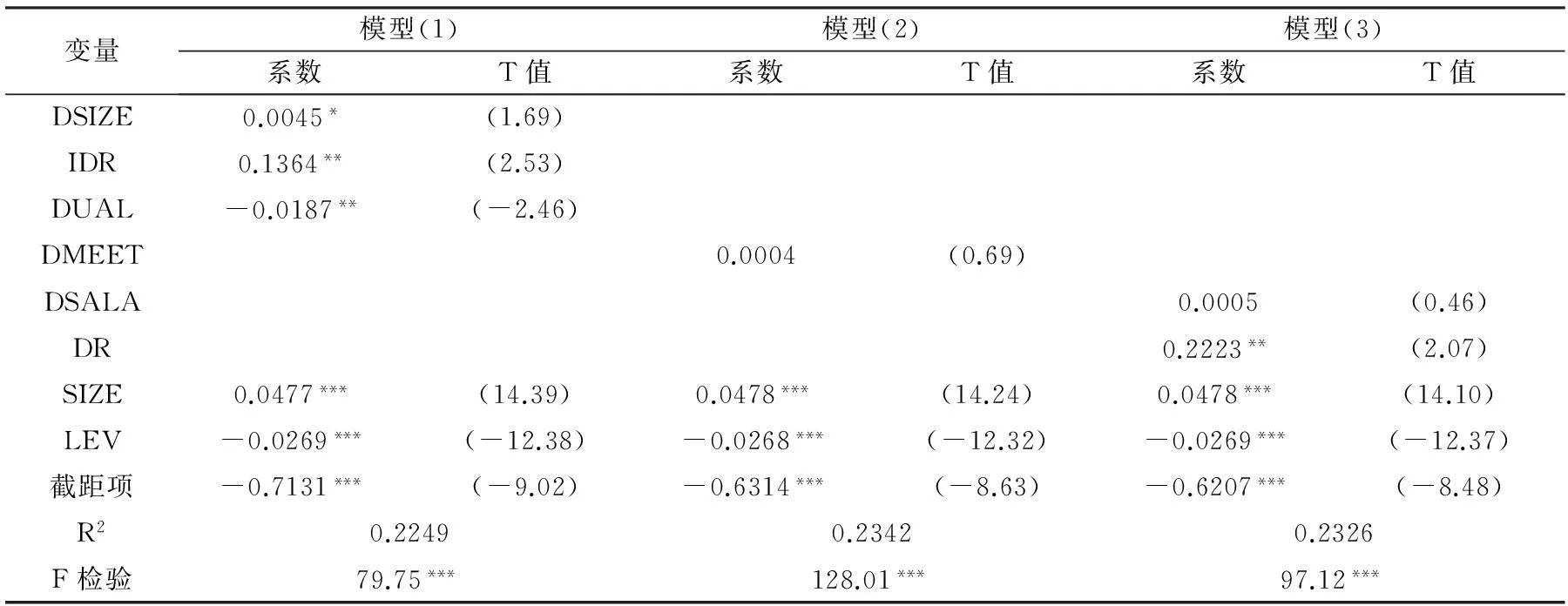

结合表4、表5可以看出,在董事会规模与内部控制目标实现显著正相关,验证了H1,表明董事会人数的增多有利于董事会治理作用的发挥,强化了公司内部控制建设;独立董事比例与内部控制目标实现显著正相关,H2通过验证,可见我国目前的独立董事制度执行结果相对较好,在一定程度上发挥了监督作用;董事长与总经理的两职分离有利于内部控制目标的实现,H3成立,表明领导结构的“二元性”有利于董事会约束管理者的机会主义行为,减少错误和舞弊的发生;董事会会议频率与内部控制目标实现之间不存在显著关系,H4未通过验证,会议次数的多少可能完全由公司根据自身状况决定。激励措施方面,董事会成员薪酬与内部控制目标实现之间的关系不显著,而董事会持股比例明显提高了内部控制整体目标的实现,H5未通过验证而H6成立,可见在我国普遍处于“股权激励不足”的状态下,较好的股权激励措施明显提高了董事会工作积极性,有利于公司内部控制的建设和实施。控制变量对内部控制目标实现的影响均显著,且在各模型中方向一致。

表5 固定效应模型检验结果

注:***、**、*分别表示1%、5%、10%的显著性水平,均为双尾检验。

3、稳健性检验

为保证实证研究结果的稳健性,本文进行了以下检验:(1)剔除ST公司后,主要研究结论保持一致;(2)利用面板数据分别检验了董事会治理三个维度与内部控制三个基本目标的关系,结果基本保持一致,仅在系数大小方面存在不同,显著性水平没有实质性差异,可见本文实证分析的结论是可靠的(限于篇幅,未具体列示)。

四、研究结论

本文根据目标导向原则和AHP层次分析法来度量内部控制有效性,依据委托代理理论和资源依赖理论进行分析,以三个维度衡量董事会治理机制,实证检验了其与内部控制目标实现的关系,得出以下研究结论:较大的董事会规模、较高的独立董事比例、董事长与总经理的两职分离和董事会良好的股权激励措施有利于公司内部控制目标的实现,而董事会会议频率和薪酬激励措施与公司的内部控制之间不存在显著的相关性。

根据上述结论,为提高内部控制有效性,公司应从以下几方面完善董事会治理机制:(1)积极寻求最佳的董事会规模,优化董事会结构;(2)继续坚持并逐步完善上市公司独立董事制度,包括独立董事选聘机制等,发挥其积极作用;(3)严格执行董事长与总经理两职分离的领导结构;(4)强化董事会成员的薪酬激励机制,适当增加股权激励比例。

本文使用的研究样本数据时间跨度较短*因《企业内部控制基本规范》自2009年7月1日起实施,考虑到内部控制评价指标构建的一致性,本文仅采用2010-2012年这三年的数据进行实证检验。,若实证数据能够跨越更多年度,结果可能会更具有说服力,另外,本文仅选取了董事会治理机制的三个方面,未考虑诸如董事成员素质和人员稳定性等因素,可能在一定程度上影响了董事会治理的整体性考察。上市公司内部控制的有效评价尚处在讨论阶段,如何进一步选择更加合适的替代指标仍需后续的探索研究。

参考文献:

[1] 阎达五,杨有红.内部控制框架的构建[J].会计研究,2001,(2):9-14.

[2] 杨有红,胡燕.试论公司治理与内部控制的对接[J].会计研究,2004,(10):14-18.

[3] 李维安.公司治理评价与指数研究[M].北京:高等教育出版社,2005.

[4] 蔡志岳,吴世农.董事会特征影响上市公司违规行为的实证研究[J].南开管理评论,2007,(6):62-68.

[5] Zahra SA and Pearce JA.Board of directors and corporate financial performance: A review and integrative model[J].Journal of Management,1989(15):291-334.

[6] Dalton DR,Daily CM ,Johnson JL.Number of directors and financial performance: ameta-analysis[J].Academy of Management Journal,1999(42):674-686.

[7] 张先治,戴文涛.公司治理结构对内部控制影响程度的实证分析[J].财经问题研究,2010,(7):89-95.

[8] Beasley MS.An Empirical Analysis of the Relation Between the Board of Director Composition and Financial Statement Fraud[J].The Accounting Review,1996(4):643-465.

[9] Jensen MC.The modern industrial revolution, exit, and the failure of internal control systems[J].Journa of Finance,1993(3):831-880.

[10] Fama EF.Agency problems and the theory of the firm[J].Journal of Political Economy,1980(88): 288-307.

[11] Fama EF and Jensen MC.Agency Problems and Residual Claims[J].Journal of Law and Economics,1983(26).

[12] Krishnan J.Audit committee quality and internal control:An empirical analysis [J].The Accounting Review,2005(80):649-675.

[13] Molz R.Managerial Domination of Boards of Directors and Financial Performance [J].Journal of Business Research,1988(16).

[14] 程晓陵,王怀明.公司治理结构对内部控制有效性的影响[J].审计研究,2008,(4):53-61.

[15] Vafeas N.Board meeting frequency and firm performance[J].Journal of Financial Economics,1999(53):113-142.

[16] Lipton M and Lorsch JW.A Modest Proposal for Improved Corporate Governance[J].The Business Lawyer,1992(48):59-77.

[17] 张敦力,秦乐.董事会内部治理机制对财务风险影响的实证研究[J].会计之友,2013,(8):9-12.

[18] Warfield,Wild,Kenneth,Wild.Managerial ownership,Accounting choices and informativeness of earnings[J].Journal of Accounting and Economics.1995(20):61-91.

[19] Jensen MC and Meckling WH.Theory of The Firm: Managerial behavior agency costs and capital Structure[J].Journal of Financial Economics,1976(3):305-360.

[20] 宋文阁,荣华旭.董事会特征与内部控制目标的实现——来自中国上市公司的经验证据[J].财经理论与实践,2012,(5):64-68.

[21] Rechner PL and Dalton DR.CEO duality and organizational performance: A longitudinal analysis[J].Strategic Management Journal,1991(12):155-160.

[22] 陈汉文,张宜霞.企业内部控制的有效性及其评价方法[J].审计研究,2008,(3): 48-54.

[23] 张先治,戴文涛.中国企业内部控制评价系统研究[J].审计研究,2011,(1):69-78.

[24] Committee of Sponsoring Organizations of the Treadway Commission(COSO).Internal Control——Integrated Framework: Evaluation Tools[R].New York: American Institute of Certified Public Accountants.1992.

[25] 杨洁.基于PDCA循环的内部控制有效性综合评价[J].会计研究,2011,(4):82-87.

[26] 骆良彬,王河流.基于AHP的上市公司内部控制质量模糊评价[J].审计研究,2008,(6):84-90.

[27] 戴文涛,李维安.企业内部控制综合评价模型与沪市上市公司内部控制质量研究[J].管理评论,2013,(1):128-138.

[28] 姚靠华,蒋玲玲.基于AHP的内部控制评价案例索引结构设计[J].会计之友(下旬刊),2007,(2):48-50.

Governance Mechanism of Board of Directors and Internal Control

Efficiency Based on the Evaluation of Internal Control

Efficiency with AHP

Qu GuoxiaZhang MengChen Zheng

(1. Business School, Shandong University at Weihai, Weihai 264209, China;

2. Hanting Sub-branch, Weifang Branch, The Agricultural Bank of China, Weifang 261000, China)

Abstract:The article analyzes the governance mechanism of board of directors based on Chinese listed companies from three dimensions: the structure of board, behavioral characteristics and incentive measures, structuring the internal control index for the evaluation of internal control based on internal control objectives by analytic hierarchy process (AHP), and analyzing their relationship. After an empirical study on the sample of 3615 groups of balanced panel data from 1205 Chinese A-share companies listed on the Shanghai Stock Exchange and main board of Shenzhen Stock Exchange from the year 2010 to 2012, the results show that the size of board of directors, the leadership structure, the proportion of independent directors and the equity incentive have significant effect on the effectiveness of internal control; the frequency of board meetings and salary incentive has no significant correlation with the effectiveness of internal control.

Key words: board of directors; governance mechanism; internal control; analytic hierarchy process

责任编辑:王明舜