家电板块股票收益与市盈率关系的实证分析*——以深圳股市为例

2016-01-12张强,王招娣,陈昊

家电板块股票收益与市盈率关系的实证分析*

——以深圳股市为例

张强1, 王招娣2, 陈昊2

(1. 东北财经大学 金融学院, 辽宁 大连 116023; 2. 哈尔滨工程大学 经济管理学院, 哈尔滨 150001)

摘要:2009年开始的一系列家电补贴政策退市后,家电行业股票价格大涨大跌,投资者迫切需要相关指标来指导其进行股票投资决策。采用文献研究和回归统计方法,选取深圳股市2004年1月到2013年12月共10年的月度数据作为样本,对深圳市场股票收益率与市盈率的关系进行实证分析,最终筛选出市盈率、市场超额收益率和账面市值比因子为回归模型的显著变量。从上市公司规模、成长性、股利等方面对原因予以分析,并从投资者和相关政府部门的角度提出了政策建议。

关键词:家电市场; 股票收益; 市盈率; 回归统计; 超额收益率; 账面市值比

中图分类号:F830.91文献标志码: A

收稿日期:2014-10-08

基金项目:教育部人文社科一般项目(13YJC630048)。

作者简介:姜宏(1983-),女,辽宁鞍山人,讲师,博士,主要从事供应链管理等方面的研究。

doi:10.7688/j.issn.1674-0823.2015.02.11

中国股票市场已经过了三十年的长足发展,取得了一定的进步和成就,但是市场发展与开放水平仍有待进一步提高,在引入西方理论的过程中,需要更多地考虑到本国现状和基本国情,而当前面对中国家电补贴政策与家电行业股票价格的高度相关性,针对家电板块市盈率和股票收益率的关系目前尚鲜有研究。基于此,本文试图在这方面进行有益探索,就家电市场上市盈率和股票收益率的关系进行实证分析,以期为投资者提供决策指标,有利于监管人员发现股市存在的操纵市场的行为并及时采取监管措施。

一、文献和理论综述

中国学者对股票市场中市盈率和股票收益率关系的研究则相对滞后。张文鹏[8]于2005年以2001—2004年上市股票的市盈率和次年的日收益率为研究样本,发现2000年以后的上海市场存在低市盈率效应,市盈率越低,股票盈利能力越强,投资股票的收益率越高。张金明[9]于2007年对不同行业进行分析,利用动态市盈率作为指标选股,可以获得超过行业平均收入水平的收益。陈丽萍[10]于2008年以2000—2006年沪深两市所有上市公司为样本,通过构建线性回归模型,发现中国股市一定程度上存在低市盈率效应,同时股票的市盈率与累计收益率呈负相关关系,市盈率可以很好地解释未来一年的盈余增长率。王磊[11]于2011年8月通过分析上海证券市场50只股票发现如果长期投资的话,高市盈率股票与低市盈率股票收益没有很大区别,说明低市盈率效应并不明显。佘凯锋[12]于2011年利用上海股市的761只股票为样本,发现上海市场存在市盈率效应和小公司规模效应。陈帅宇[13]于2012年选取了我国深圳市场2009年10月至2012年6月的月度数据,发现个股市盈率与累积投资收益率存在正相关,即市盈率越高的股票投资回报率越高。

二、模型的构建过程

1. 指标选取

考虑到经济增长对股市的正向影响,本文选用市场累计收益率作为反映指标,将上证综指和深成指作为反映市场收益的判断标准。选取市场超额收益率作为自变量,是因为在资本资产定价模型中超额收益率作为衡量资产的风险价格因素,对计算资产的风险溢价起至关重要的作用,因此在模型中也加入了该变量。而市盈率、规模因子和账面市值比因子都是作为公司自身的经营因素来影响股票价格[14]。市盈率中包含了公司盈利的影响,规模因子包含了公司市值大小的影响,账面市值比中则包含了股东权益即公司净资产大小的影响。这五个因素从不同方面对股票收益产生影响,因此将它们作为自变量研究。

2. 模型构建

通过构建多元线性回归模型,对家电行业的市盈率效应进行实证分析,检验市盈率等自变量对股票收益率是否有显著影响。构建的模型[15]为

Ri=β0+β1PE+β2(Rm-Rf)+β3SMB+

β4HML+β5CMR+εi

(1)

式中:Ri为股票组合i的预期收益率;PE为股票的月度市盈率;Rf为当期无风险资产收益率;Rm为市场组合资产的要求收益率;SMB为规模因素,等于小市值公司与大市值公司股票的收益率之差;HML为账面市值比因素,等于高账面市值比率公司与低比率公司股票的收益率之差;CMR为市场累计收益率。

建模思路:首先以市盈率PE作为解释变量构建单因素模型,然后逐步引入其他解释变量,检验各模型的拟合优度是否得以提高,模型中是否存在冗余变量,以此检验各个解释变量和控制变量对股票收益率的解释能力。

3. 广义差分变换

广义差分变换可以使序列数据变得平稳以消除自相关。其具体变换过程如下:

假设原模型[16]为

yt=β0+β1xt1+…+βpxtp+εt

(2)

若随机误差项存在一阶自相关,则

εt=ρεt-1+ut

(3)

式中,ρ是自相关系数。

若以ρ乘t-1时刻的模型,则

ρyt-1=ρβ0+ρβ1xt11+…+ρβpxt1p+ρεt-1

(4)

两式相减,得

yt-ρyt-1= (β0-ρβ0)+β1(xt1-ρxt-11)+

…+βpxtpρxt1p+εtρεt1

(5)

即

(6)

4. 市盈率与股票收益的理论关系

股票价格的确定采用股利贴现模型:

(7)

(8)

由式(7)、(8)看出:

P1=(1+r)P0-D0(1+g1)

(9)

(10)

利用股利贴现模型公式推导,可得

(11)

(12)

式中:P0是股票当前价格;P1是一年后的股票价格;D0是当前刚发过的股利;Dt是第t年预期股利;gt是第t年的股利增长率;r是投资者要求的收益率(贴现率);b是股利支付率;E是每股收益。可以看出,股票收益率r和市盈率在理论上存在相关性。

5. 样本选择

本文主要选取了家电行业7只在深市上市的股票作为研究对象,这些股票与家电板块政策相关度较高,有利于反映政策前后市场的变化,具有较好的代表性,具体见表1。

表1 家电板块样本股票

数据主要选取各只股票自2004年1月1日起至2013年12月31日止10年的月度交易数据(包括收盘价、市盈率、总市值等)以及上证综指和深成指同期的月度数据,遇到停牌日对空白数据进行剔除处理。选取的每只股票均在2004年以前上市,且剔除了在10年间停牌超过3个月以上的股票,保证了在研究时段内选取的股票数据都完整无缺,真实地反映家电行业的交易状况[17]。

三、深市家电板块股票收益与市盈率关系的实证分析

1. 描述性统计分析

在运用经济统计方法进行分析之前,本文首先从图形的角度对股票平均收益率和其影响因素进行描述性分析。

在Eviews中首先将股票收益率与行业平均市盈率PE、超额收益率RE、规模因子SMB、账面市值比HML和市场累计收益率CMR[13]随时间变化的关系作图,如图1所示。

从图1b看出,股票收益率和市盈率PE有弱正相关性。从图1c看出,股票收益率和超额收益率RE之间呈强烈的正相关性。从图1d看出,股票收益率和规模因子SMB之间存在强烈正相关性。从图1e看出,股票收益率和账面市值比因子HML之间存在强烈负相关性。从图1f看出,股票收益率和市场累计收益率之间存在一定相关性,但不能看出是正相关还是负相关。

图1 股票收益率 R和相关变量的关系

2. 单位根检验

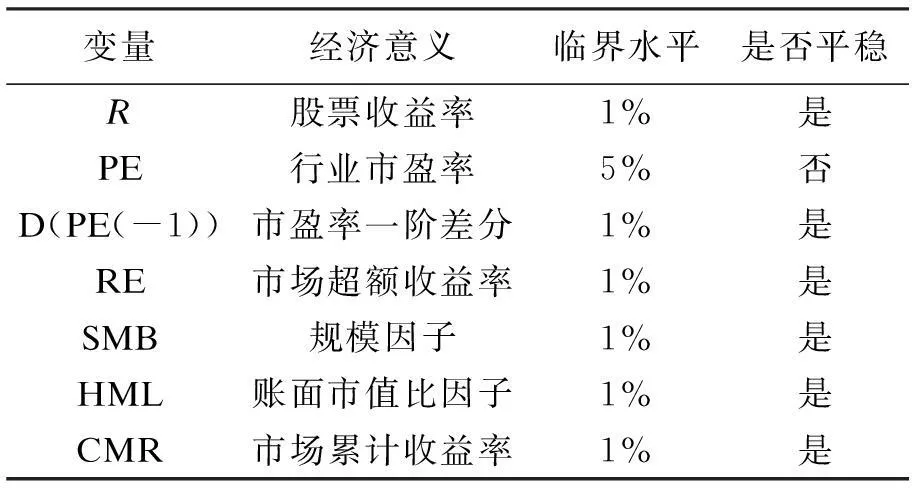

在进行线性回归前,先检验各变量的平稳性,因为只有各变量均是平稳序列或者均是同阶单整时间序列才可以用线性模型进行回归,否则很可能得到伪回归结果。本文用ADF法检验各变量的单位根,结果如表2所示。

表2 各变量单位根检验及经济意义

从表2来看,股票收益率R、超额收益率RE、规模因子SMB、账面市值比HML和市场累计收益率CMR均是零阶单整,行业市盈率PE是一阶单整。因此,可以得出结论:股票收益率R和市盈率PE不是同阶单整的变量,不能确定它们的协整性,所以不能对两个变量进行强制回归,否则得到的结果很可能是伪回归。

3. 实证分析过程

(1) 对股票收益率R、市盈率PE、市场风险(超额收益率RE)、规模因子SMB、账面市值比HML和市场累计收益率CMR变量进行一阶差分,得到变量DR、DPE、DRE、DSMB、DHML和DCMR。

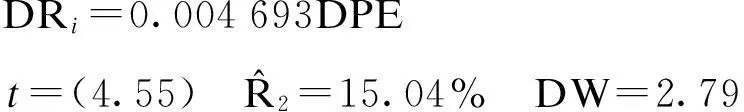

(2) 对一阶差分后的股票收益率R和一阶差分后的行业市盈率DPE进行最小二乘回归分析,得到的模型为

(13)

调整后的拟合优度为15.04%,DPE系数所对应的t值为4.55,在5%的显著性水平下通过了检验,说明行业平均市盈率对行业股票平均收益率的影响是显著的,并且市盈率和收益率是正向影响关系,即市盈率越高的股票,其股票平均收益率也越高。DW值为2.79,其残差存在一阶负相关。

(3) 为了检验该模型是否存在更高阶的序列相关,利用LM序列相关检验法发现该模型存在一阶、二阶、六阶和十二阶自相关,利用AR(p)模型进行消除。原模型为

(14)

在回归方程中加入ar(1)、ar(2)、ar(6)和ar(12),修正后的模型为

(15)

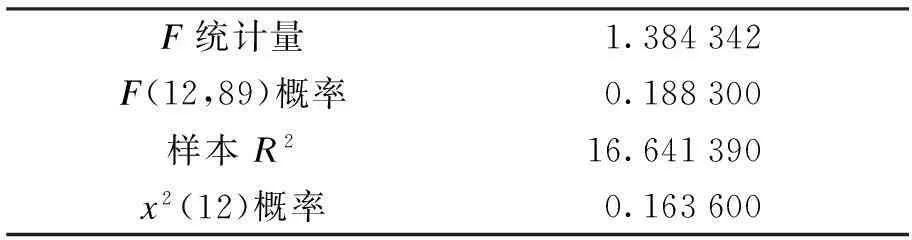

用LM法检验模型是否存在序列相关,检验结果如表3所示。

表3 LM检验结果

LM检验的统计量为n×R2=16.64,其收尾概率为0.16,显然大于给定水平5%,不能拒绝原假设,所以不存在序列相关,即已经消除了自相关。

(4) 添加一阶差分后的市场风险因子(超额收益率)DRE后,该回归方程为

(16)

添加新变量后,拟合优度由40.52%增加到63.79%,大大增加。并且DRE的t值为8.05,在5%水平下通过了检验,说明市场风险因子对收益率的影响是显著的。

利用冗余变量检验法检验超额收益率是否为冗余变量,得到的结果如表4所示。

表4 冗余变量检验RE结果

表4显示,似然比的取值是53.67,其收尾概率为0.00,显然小于给定的显著性水平5%,因此拒绝原假设,即超额收益率不是冗余变量。

但是市盈率PE的t值变小,没有通过t检验,怀疑市盈率和超额收益率RE之间存在多重共线性,利用方差扩大因子法检验自变量之间是否存在多重共线性,检验结果如表5所示。

表5 多重共线性检验结果

表5显示,DPE和DRE的VIF值均在1左右,说明两者之间并不存在多重共线性的问题。

(5) 添加一阶差分后的市场风险因子(超额收益率)DRE后,该回归方程为

(17)

添加规模因子变量后,调整后的拟合优度由63.79%略下降到63.61%,SMB因子的t统计量为0.70,没有通过5%水平的显著性检验。并且市盈率PE和超额收益率RE变量的t值略微降低,其他没有显著变化。

利用冗余变量检验法检验SMB因子是否为冗余变量,得到的结果如表6所示。

表6 冗余变量检验SMB结果

表6显示,似然比取值为0.53,其收尾概率为0.47,显然大于给定水平5%,因此不能拒绝原假设,即SMB为冗余变量。故在原模型中应删掉SMB变量。

(6) 添加变量HML后,回归结果为

(18)

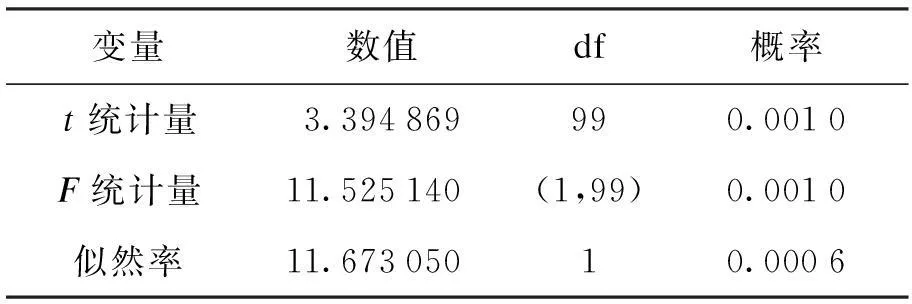

添加HML变量后,调整后的拟合优度提高,由63.79%提高到67.24%,但是DHML的t值为-3.45,其收尾概率为0.0008,通过了5%水平的检验,表明HML对因变量的影响是非常显著的。冗余变量检验法[18]结果见表7。

表7 冗余变量检验HML结果

表7显示,似然比取值11.67,其收尾概率为0.0006,显然小于给定显著性水平5%,所以拒绝原假设,即HML不是冗余变量。

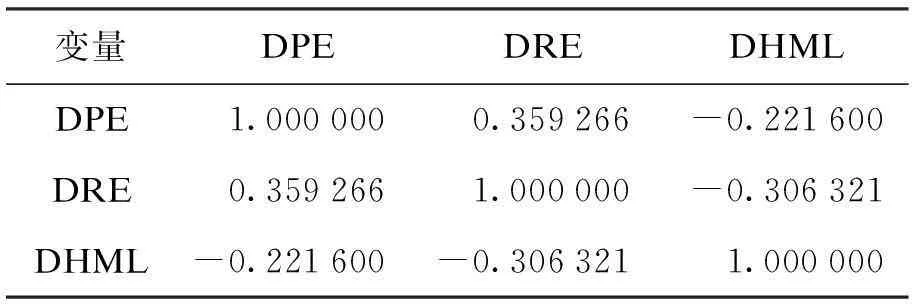

但是市盈率变量PE不再显著,没有通过t检验,怀疑市盈率、市场超额收益率和账面市值比因子之间存在多重共线性,在Eviews中将三者的相关系数计算出来,结果见表8。

表8 DPE、DRE和DHML三者之间的相关系数

(7) 添加变量市场累计收益率后回归结果为

(19)

调整后的拟合优度略有增加,由66.93%提高到67.06%,但是CMR变量的t统计量为-1.18,其收尾概率为0.24,未通过5%显著水平的检验,说明增加市场累计收益率对股票收益率的影响并不显著。利用冗余变量检验法得到的结果如表9所示。

表9 冗余变量检验CMR结果

似然比取值为1.49,其收尾概率为0.22,大于给定显著性水平5%,所以不能拒绝原假设,即CMR是冗余变量。故在原模型中应删掉CMR变量。

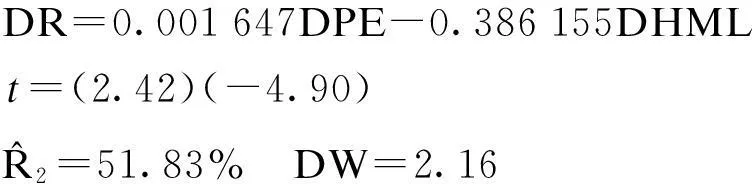

(8) 去掉变量超额收益率RE后,回归结果为

(20)

调整后的拟合优度大大降低,由67.24%降到51.83%,DW值为2.16,PE与HML不存在序列相关。去掉RE变量后,PE的t值增大,市盈率和账面市值比因子t值均通过了检验,说明市盈率PE和账面市值比因子HML均是影响因变量收益率的显著因素,但是在变量RE存在时市盈率PE没有通过t检验,而且二者并不存在多重共线性,所以可能超额收益率变量RE对因变量股票收益率的影响力太大,以至于不能显现出市盈率PE对股票收益率的影响。并且从系数可以看出,账面市值比因子每提高一个百分点,收益率相应提高0.39个百分点,但是市盈率每提高一个百分点,收益率仅仅提高0.0016个百分点,所以在市场超额收益率存在时,市盈率变量不能显现出对收益率的影响。但市盈率对收益率是有显著的解释能力的,因此原模型中应保留市盈率PE。

(9) 调整后的模型中,市盈率、超额收益率和账面市值因子都是影响股票收益率的显著影响因素。最终的回归结果为

(21)

将各系数代入原模型,则原模型应调整为

Ri=β0+0.000943PE+0.559256(Rm-Rf)-

0.236682HML

(22)

4. 实证结果分析

通过对深圳市场进行回归分析,本文得到了该市场回归模型的各个参数,如表10所示。

表10 深圳市场的回归结果

(1) 回归结果。经过实证分析,发现在深市上,市盈率PE、超额收益率RE和账面市值因子HML都是影响股票收益率的显著影响因素。调整后的拟合优度为67.24%,说明模型对数据的拟合度比较高,模型的拟合效果比较好,DW检验表明残差不存在序列相关。

(2) 市盈率t值不显著的原因。深圳市场中市盈率t值不显著,前文已经总结过原因,从系数可以看出,在深圳市场上,市场超额收益率提高一个百分点,收益率相应提高0.56个百分点,但是市盈率每提高一个百分点,收益率仅仅提高0.0009个百分点,所以在市场超额收益率存在时,超额收益率RE变量对因变量股票收益率的影响力太大,以致于不能显现出市盈率PE对股票收益率的影响[19]。

(3) 市盈率和账面市值比因子理论偏差分析。市盈率和账面市值比因子的系数符号都与理论相反。市盈率的系数为正,表明深圳市场和上海市场存在高市盈率效应,即市盈率越高的公司股票,其股票长期收益率要高于低市盈率股票的收益率。账面市值比因子的系数为负,表明深圳市场存在低账面市值比效应,即账面市值比越低的公司股票,其股票收益率要高于账面市值比高的股票。

① 深圳市场市盈率符号与理论相悖的原因。2013年以前,中国家电市场处于垄断竞争的状态,许多并存的大企业销售相似但又不完全相同的产品,如TCL集团、康佳集团和长虹集团,他们均有家电业务的经营,但是TCL集团多媒体业务的营业收入是利润的主体,康佳集团和长虹集团的主要收入构成都是家电,包括白色家电和黑色家电,但是康佳集团有一部分收入还来自手机业务,长虹集团则来自IT业务收入。市场上竞争厂商少,则利润会按照市场份额均衡分配[20],大公司的利润空间会较大,之前中国家电市场的“家电下乡”、“节能惠民”、“以旧换新”等补贴优惠政策更使这些大企业受益颇丰。它们的营业收入增长和利润率增长较快,投资者往往会看好这些企业的股票,愿意投资这些成长性高的企业以期望将来获得较高的收益率,这样就会使这些企业的股票价格上涨,市盈率相应提高。而这些大企业的经营也比较稳定,收入不会突然出现巨大亏损,公司的价值随后也会增长以支撑市盈率,所以造成家电板块的股票会出现高市盈率效应。

② 账面市值比因子的符号与理论相悖的原因。在深圳市场上市的公司以中小型的民营企业为主,规模较小,但是成长性高,其营业收入增长率在平均水平以上,利润增长较快,投资者对深市上的企业市场预期比同行业其他企业要高,所以投资者愿意投资这些成长性高的企业以期望将来获得较高的收益率。而且小规模公司的股票价格容易被机构的资金拉升,投资机构更愿意投资这样的股票,以获得价差收益。投资者的活跃会使这些企业的股票价格上涨,而这些企业本身资本规模较小,所以深圳市场上的家电企业账面市值比相对低于平均水平,造成低账面市值比的企业股票收益率会高。

四、研究结果对我国投资者和政府部门的启示

1. 对我国投资者的启示

从研究结果我们发现,深圳股市存在高市盈率效应,理论上投资者在深圳股市选择市盈率高的股票进行长期投资可以获得超过平均水平的收益。并且深圳市场还存在着低账面市值比效应,即投资者选择账面市值比较低的股票进行长期投资可以获得超过平均水平的收益。不过这些效应只是针对家电板块的股票,不代表对其他板块的股票投资绝对适用。因为数据长度有限,本文实证分析仅选择家电板块几只代表性股票而非全部的股票作为研究对象,是以2004—2013年的历史数据为基础进行分析得出的,如果换一组股票或者换一组时间序列数据,很可能会得出不一样的结论。市盈率只是投资者参考的一项指标,在现实股票投资中还应该结合宏观经济形势、政策变化以及公司自身各种财务指标的变化等因素综合考虑。

2. 对我国政府部门的启示

针对上述效应,考虑到我国资本市场当前的实际情况,本文认为相关政府部门有必要采取相应的举措削弱这一效应对深圳股票市场带来的影响,从而增进深圳股票市场对资源的配置能力,更好地服务于宏观经济的稳健发展。结合实证结果的分析,本文认为相关部门可以采取的政策有:

(1) 做好宣传教育工作,使投资者更加倾向理性战略投资。由于股票市场中除必要的监管者外,更多的市场主体是投资者,而投资者中机构投资者往往凭借其资金和信息优势操控市场,获得非正常收入,个人投资者往往因为个人知识、信息渠道和资金的限制,在与机构投资者的博弈过程处于劣势,因而个人投资者需要更加理性地面对股市的波动,避免羊群行为。这就需要政府部门加强对个人投资者的宣传教育工作,使之更加专业化、理想化,在追求个人利益最大化的同时不触碰底线,从而维持我国资本市场的长期健康发展。

(2) 发挥市场的调控作用而非进行政策干预。自2009年起,为更好地摆脱金融危机对我国的影响,政府部门持续推出了历时达5年的如“家电下乡”、“节能惠民”、“以旧换新”等刺激家电需求的政策。在此期间,政策刺激下的家电需求增长显著,但这也导致了2012年刺激政策提前退出后相当长的时间居民对家电需求的滞后、家电厂家的过多库存积压以及对国家生产补贴政策的依赖。

此番家电下乡政策的推出,是在金融危机背景下的危机响应政策,在金融危机期间有效地增进了市场的活力,激发了居民对家电的购买需求和消费热情,但从长远看,这也导致了在一定时期内的产业倾斜,阻碍了产业结构调整的进程,家电需求的提前预支也造成了家电行业随后的低谷,不利于家电行业的可持续发展。

政府出台的政策应该以引导市场向资源优化配置的方向发展,让市场自由竞争,不能干预企业的产品销售。2013年7月,发改委计划酝酿节能“领跑者”制度,此次补贴计划不再实行普惠制度,只针对领先的超高能效产品,这样的引导政策不仅适应了国际上节能减排环保运动的大趋势,而且为处于自我恢复期的家电行业注入了新的能量,有利于提振整体经济。

(3) 加强对股票市场的监管。快速识别出股市中的投机操纵市场行为,对违规操作的个人和机构加大打击力度,让企图操纵股市的违法分子不敢触碰底线。加大对证券行业犯罪的打击力度有利于端正股票市场风气。在监管方式上可以向美国成熟的资本市场学习,在证监会监管、行业自律等体系基础上引入集体诉讼制度,作为证券监管改进的方向。

(4) 促进良性竞争,使市场竞争自由化。近年来,电商渠道的兴起成为家电市场的最大变量,电子商务作为新兴渠道迅速崛起。由于家电产品标准化程度和客单价很高,物流体系不断改善,电商有动力发展线上家电销售这一种类。从2012年起,各主要大家电品类线上销售的比例在不断提高。电子商务渠道的崛起,突破了传统零售渠道的垄断,使得家电下游渠道变得分散,渠道竞争激烈不仅创造了家电行业新的销售模式,而且大大提高了行业整体的议价能力。政府可以积极促进这种竞争,支持多元化销售模式,为主动地契合电商渠道发展的家电品牌提供优惠政策。

参考文献:

[1]Eugene F F.The behavior of stock-market prices [J].The Journal of Business,1965,38(1):34-105.

[2]Basu S.Investment performance of common stocks in relation to their price-earning ratios:a test of the efficient market hypothesis [J].Journal of Finance,1977,32(3):663-682.

[3]Fuller H L.It’s not higgledy-piggledy growth! [J].The Journal of Portfolio Management,1992,18(2):131-136.

[4]Penman S H.The articulation of price-earnings ratios and market-to-book ratios and the evaluation of growth [J].Institute of Professional Accounting,1996,34(2):235-259.

[5]Abraham R.An exploration of earnings whispers forecasts as predictors of stock returns [J].Journal of Economic Studies,2005,32(6):524-539.

[6]Lewis B.Return of the PE [N].Business Week,2003-04-14(83).

[7]Robert A W,Robert I.The market P/E ratio,earnings trends,and stock return forecasts [J].Journal of Portfolio Management,2007,33(4):87-101.

[8]张文鹏.上海股市市盈率与股票收益分析:对上海股市有效性检验 [J].华东经济管理,2005(9):145-149.

[9]张金明,刘溢海.中国股票市场若干行业市盈率的实证研究 [J].北方经济,2007(15):62-63.

[10]陈丽萍.中国股市市盈率效应的实证研究 [D].厦门:厦门大学,2008:11-15.

[11]王磊.我国股市中高与低市盈率股票收益率的实证分析 [J].金融理论与教学,2011(4):43-44.

[12]佘凯锋.沪市市盈率效应和规模效应的实证研究 [D].长沙:湖南大学,2011:12-25.

[13]陈帅宇.中国股市市盈率效应的适用性研究 [J].现代工业经济和信息化,2012(20):15-17,20.

[14]张宵.对我国股票市场理论市盈率水平的实证分析 [J].郑州大学学报:哲学社会科学版,2010(6):94-97.

[15]颜竹梅,刘亦文,黄静寅.中国股市市盈率的变化趋势及国际比较 [J].经济与管理,2008(5):25-29.

[16]曹栋.股票市场泡沫的存在性:基于分数次积分方法的研究 [J].社会科学家,2011(2):55-59.

[17]于璇.王道互联,智能当红:记第四届中国家电发展高峰论坛 [J].电器,2014(4):32-33.

[18]李杨,陈雪姣.我国宏观经济对股票收益影响的实证分析 [J].西安财经学院学报,2009(2):50-53.

[19]王玲玲,郑振宇.我国家电行业股票系统性风险分析 [J].市场论坛,2009(11):53-55.

[20]崔艳娟,赵琛,徐晓飞.金融服务贸易与经济增长关系的实证分析 [J].沈阳工业大学学报:社会科学版,2013(1):13-16.

Empirical analysis of relations between stock returns and price earnings

ratio of appliances stocks: a case of Shenzhen stock market

ZHANG Qiang1, WANG Zhao-di2, CHEN Hao2

(1. School of Finance, Dongbei University of Finance and Economics, Dalian 116023, China; 2. School of Economics and Management, Harbin Engineering University, Harbin 150001, China)

Abstract:After the abolishment of a series of subsidy policies to appliances since 2009, the stock prices of appliances industry goes up and down drastically. Investors need urgently the related indicators to guide their stock investment decisions. Through literature study and regression analysis, the monthly data of Shenzhen Stock Exchange from January 2004 to December 2013 are selected as sample, and empirical analysis is produced on the relationship between stock returns ratio and market earnings ratio. Finally the factors of earnings ratio, market excess returns ratio and book-market ratio are selected as significant variables of the regression model. The reasons are analyzed from the scale, growth trend, dividends and other aspects of listed companies, and policy suggestions are brought forward from aspects of investors and relevant government departments.

Key words: appliance market; stock returns; price earnings ratio; regression statistics; excess returns ratio; book-market ratio

(责任编辑:吉海涛)

*本文已于2015-01-07 17∶02在中国知网优先数字出版。 网络出版地址: http://www.cnki.net/kcms/detail/21.1558.C.20150107.1702.007.html