货币供给结构调整与市场流动性萎缩

2016-01-06徐仲昆

徐仲昆

摘要: 本文基于我国基础货币供给结构调整,对市场流动性萎缩的形成机理进行了剖析。同时,利用2007—2015年相关数据,构建出BVAR模型,对引致流动性萎缩的主要因素进行了分析。研究结果表明:实体经济与虚拟经济之间存在的背离,是流动性萎缩产生的根源;国内市场风险增强和实际融资成本上升起到助推作用;为遏制市场流动性萎缩加剧,就需要中国人民银行将调节的重心放在有效降低市场利率和减轻实体经济实际融资成本等方面;还应对资本市场进行调控,遏制虚拟经济逆周期过度上涨,为市场活力的发挥和经济结构的调整创造良好的宏观环境。

关键词:货币供给;市场流动性;融资成本;BVAR模型

中图分类号:F83031文献标识码:A

文章编号:1000-176X(2015)10-0068-06

一、问题的提出

2011年以来,随着我国经济增长速度的持续回落,国内市场的流动性也快速从持续性过剩向结构性短缺转变,以“钱荒”和市场流动性萎缩为代表的货币供给失衡成为宏观经济运行的常态形式。流动性萎缩的持续存在,引致经济运行的内在矛盾日益加剧,突出表现在:内外经济失衡程度加深,商品与资产价格波动幅度加大,企业实际融资成本高企,虚拟经济偏离于实体经济的程度加剧。为缓解国内市场出现的流动性萎缩,中国人民银行先后设立公开市场短期流动性调节工具SLO、常设借贷便利SLF,以及中期借贷便利MLF等创新型调节工具,对市场流动性进行反向调节。之后,为进一步遏制流动性萎缩的加剧,中国人民银行于2014年4月起,先后两次定向对县域农村商业银行、农村合作银行以及“三农”和小微企业贷款达到一定比例的商业银行分别下调法定存款准备金率0500—2个百分点,2015年2月以后,又两次对国内大中型金融机构下调法定存款准备金率共计1500个百分点,四次降准共向市场释放流动性近3万亿元。同时,为调整市场预期,降低实体经济融资成本,中国人民银行还从2014年11月起,3次降低金融机构基准利率水平,降息幅度分别为0400%、0250%和0250%。虽然,国内货币政策的调整频次和调节力度已属历史罕见,然而,市场流动性萎缩的程度并未得到缓解,甚至还在进一步放大。从国内货币供应量增速来看,广义货币M2增速已从2011年1季度的高点16600%降低到2015年1季度的11600%。同期,狭义货币M1增速更是从15%下跌到2900%的历史最低点。以M1/M2所代表的市场整体流动性更是从0350持续下降到0260,市场流动性萎缩的程度甚至要比2013年2季度国内银行体系出现“钱荒”时更为严峻。这就说明,2014年以来,中国人民银行所执行的货币政策在应对流动性萎缩方面效果欠佳。为何在货币政策逐步放宽的背景下,国内市场流动性萎缩更加显著?如何有效遏制流动性萎缩的加剧?这些问题已经成为我国货币金融领域需要深入分析和探讨的焦点问题。

二、国内外相关文献研究综述

流动性是世界各国金融领域最前沿的研究课题 [1],目前,国内外相关文献研究主要集中于以下几个方面:

第一,对流动性萎缩进行界定和测量。Liu[2]认为,流动性萎缩反映的是实际货币存量低于均衡水平的程度,是国内货币迷失和货币政策目标不明所导致的资本流动性沉淀;Borio 和Lowe[3]利用本国货币供给量与GDP比率的偏离趋势,来衡量市场流动性萎缩的程度;Becker[4]从价格缺口、实际货币缺口、名义货币缺口和货币过剩等方面提出了流动性萎缩的测算方法。

第二,分析流动性萎缩产生的原因。Farhi和Tysvioaki[5]认为,当本国产业结构难以满足消费结构升级需要时,剩余消费能力必然会转向金融产品,由此就会引发流动性萎缩;赵海华[6]发现,中国人民银行货币政策的调整会导致流动性萎缩;贺强和徐云松[7]认为,流动性萎缩的根源在于国内实体经济出现问题;张晓玫和弋琳 [8]认为,本质是资金不愿进入实体经济,只能在金融机构和虚拟经济间“自我循环”。

第三,对流动性萎缩的影响进行探讨。Chung 和Hrazdil[9]发现,流动性萎缩可导致市场的交易效率显著降低;Asness等[10]认为,流动性萎缩可引发国内资产价格出现大幅度波动;Franzoni等[11]指出,流动性萎缩会对本国企业的资本结构产生实质性损害,进而会降低企业的市场价值;Hameed等[12] 、Amihud等[13] 认为,流动性萎缩能够导致资产定价机制出现紊乱,最终引致金融危机爆发;庞晓波等[14]发现,流动性萎缩可造成国内产品市场和金融市场出现“双失衡”,进而会影响到宏观经济目标的实现;耿同劲[15]认为,流动性萎缩加剧了实体经济和虚拟经济间的矛盾。

第四,探讨流动性萎缩的调节措施。Ng[16]指出,当经济处于下行阶段并出现流动性萎缩时,中央银行应适时采用扩张性政策实施反向调节;中国人民银行上海总部课题组[17]提出,中国人民银行应从完善流动性供给工具、加强流动性供给预期管理来解决流动性萎缩问题;张金成[18]认为,在对流动性萎缩进行管理和调控时,应使货币政策操作与逆周期宏观审慎监管政策协调配合,引导流动性进行适度的逆周期变化,以实现宏观经济稳定运行。

从国内外相关文献研究可以看出,现阶段对流动性萎缩所进行的研究已较为丰富,但在某些方面还存在不足。特别是尚未结合货币供给结构的调整,对流动性萎缩的内在机理进行剖析,进而揭示经济下行阶段流动性萎缩的产生、传导及其演变趋势。鉴于此,本文基于货币供给结构的调整,揭示“新常态”下我国流动性紧缩的根源,从流动性萎缩的 “源头”和“流向”上揭示治理和防范的重点和方向,为人民银行优化货币供给结构,平抑市场流动性失衡,促进宏观经济持续、稳定、健康发展创造条件。

三、货币供给结构调整与流动性萎缩的形成机理

自2005年7月人民币汇率形成机制改革以来,受人民币升值和进出口贸易的双重影响,我国外汇储备开始迅猛增加,中国人民银行被迫通过购买外汇储备资产形成大量外汇占款。外汇占款的增加又导致中国人民银行资产负债表中作为负债项目的储备资产快速增加,进而形成基础货币投放。至美国金融危机爆发前的2008年1季度,我国外汇储备总量由0800万亿美元增至1700万亿美元,季度平均增长速度高达到41%,外汇占款在基础货币中所占比重也由最初的42700%迅速增加到96100%,外汇占款成为基础货币投放乃至货币供给调节的主要途径。人民银行基础货币供给结构从原始的现金发行、债券逆回购为主,贴现贷款为辅,逐渐向外汇占款为主,其他投放方式为辅转变。由于在这一阶段,国内宏观经济正处于上行周期,中国人民银行的基础货币投放过猛,一度造成市场流动性过剩,以及商品与资产价格过快上涨。为此,中国人民银行又通过提高法定存款准备金率,发行央行票据对流动性实行对冲,还相应提高了基准利率水平,以此控制货币供应量的规模和增速。总体来看,在这一时期,国内流动性的变动还处于中国人民银行的可控范围内。

然而,美国金融危机爆发以来,受国际市场有效需求降低的影响,我国进出口贸易在波动中出现快速回落,宏观经济运行进入下行周期,外汇占款增速以及在基础货币中所占比重也在波动中快速回落。至2015年1季度,外汇占款增速已由2007年3季度43500%的最大增幅降低至-4700%的最小值点,外汇占款在基础货币中所占比重已由2009年2季度的最大值101800%跌至73600%,基础货币增速也由2008年2季度32600%的最大值点降至目前的最小值7400%。基础货币增速、外汇占款增速、外汇占款在基础货币中所占比重的变动趋势如图1所示。

图1基础货币、外汇占款增速与所占比重变动对照图

外汇占款增速以及在基础货币中所占比重的持续回落,造成基础货币投放规模和增速出现快速下降,为维持基础货币和货币供应量的稳定,就需要中国人民银行采用其他方式来弥补基础货币投放的不足,由此又造成国内基础货币投放结构的重新调整。在这一阶段,基础货币投放的方式也从以前的主动冲销转向被动注入。在宏观经济运行处于正常周期时,中国人民银行可利用债券正回购、增发现金以及扩大贴现贷款规模来增加基础货币供给,以此提高货币供应量增速,还可运用SLO、SLF和MLF等创新型工具,配合降准和降息,引导市场流动性保持稳定。但是,当国内经济增长速度持续降低,宏观经济景气程度不断下降时,上述调节方法的有效性将会被极大程度弱化,国内市场的流动性萎缩将会进一步强化。

首先,随着国内经济增长速度的下滑,实体经济的销售价格和利润水平会持续下降,市场风险预期由此会显著增强,国内金融机构对能够获得稳定收益的无风险债券的需求会相应增加,从而降低了人民银行正回购操作的执行效果。2010年以来,我国消费价格指数和生产者价格指数、固定资产投资价格指数、出口价格指数均出现持续下降,以宏观一致合成指数所反映的经济景气指数也已经降到历史最低点,如图2所示。

图2价格水平与经济景气指数变动对照图

其次,随着国内价格水平和经济景气指数的持续下降,经济主体对市场风险的预期也显著增强,从而抬高了金融机构向实体经济发放贷款的利率水平,中国人民银行在运用SLO、SLF、MLF等工具提供流动性时,由于这些工具本身会增加金融机构的资金使用成本,因而会进一步提高市场贷款利率,从而导致国内实际融资成本大幅提升,实体经济从金融机构获得贷款的积极性也会显著下降,这就制约了中国人民银行运用贴现贷款和各种流动性工具进行调节的总体效果。2010年以来,以中国人民银行公布的国内金融机构加权平均贷款利率所衡量的名义市场利率已由5700%上涨到6900%,以实际贷款利率所衡量的实体经济实际融资成本由3810%上升到5640%。同期,规模以上工业企业的名义利润率的平均水平在剧烈波动中由6370%下降到5850%。国内以实际贷款利率所衡量的实体经济融资成本、名义贷款利率、规模以上工业企业名义利润率的变动趋势如图3所示。

图3企业利润率、名义与实际贷款利率变动对照图

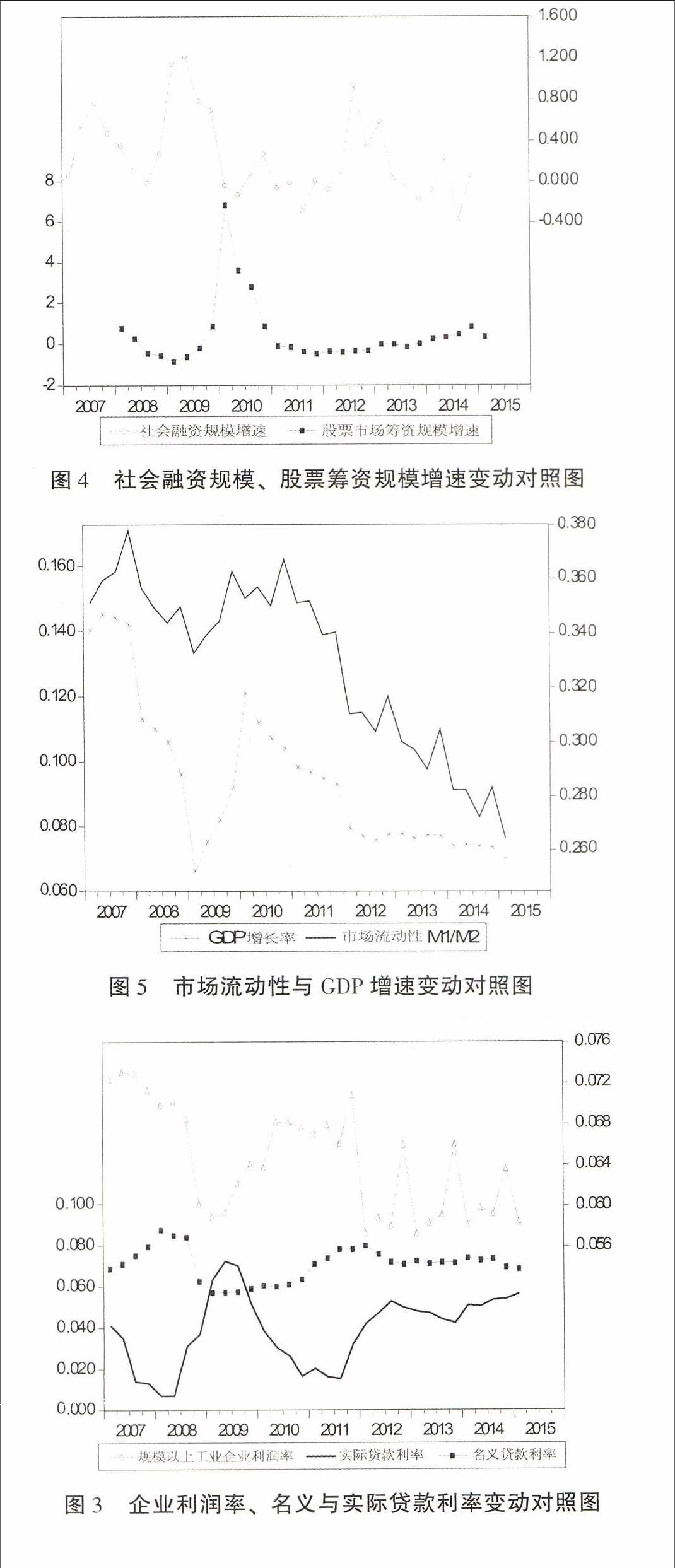

最后,随着实体经济利润的下滑和实际融资成本的上升,社会融资规模显著降低,经济增长速度进一步回落,实体经济和虚拟经济之间的失衡程度不断加剧,市场流动性萎缩程度也会进一步加深。一方面,在“融资难、融资贵”的市场环境下,社会融资规模增速整体呈现出下降趋势,从而对国内经济增长速度产生制约,上市融资成为当前实体经济筹措资金和降低融资成本的最优选择。另一方面,国内存款利率的持续降低,造成资金富余者将闲置资金投向收益高的理财产品或资本市场。在供求关系作用下,促成了近期我国资本市场的逆势繁荣,并由此吸引了市场上大量流动性资金。同时,大量以长期项目投资为依托的理财产品,又促成了金融机构资金表外化,流动资金长期化,由此引发狭义货币广义化,市场流动性也随之迅速降低。2010年以来,我国规模以上工业企业的名义利润率与名义贷款利息率之间的缺口已由0300%下降到-1%,利润率和融资成本呈现出的“倒挂”现象,引致社会融资规模增速在大幅度波动中呈现下降趋势,21个季度的平均增速仅为5400%,远低于GDP增长速度;国内股票市场筹资规模增速在波动中持续上升,其季度平均值已达64100%,筹资规模和增速已恢复至2008年以前水平;而以M1/M2所代表的市场流动性则持续降低到历史最低点。我国社会融资规模增速、股票市场筹资规模增速、GDP增长速度以及市场流动性变动如图4与图5所示。

图4社会融资规模、股票筹资规模增速变动对照图

图5市场流动性与GDP增速变动对照图

从以上分析可以看出,我国货币供给结构调整与市场流动性萎缩之间存在以下传导机制:2010年以来,受国际市场有效需求降低影响,我国外汇占款规模和增速出现回落,引致中国人民银行基础货币投放结构发生改变,造成国内价格水平持续降低,市场风险预期强化,并引发市场实际融资成本的提高和实体经济利润的下降。受其影响,国内有效需求开始降低,经济增长速度出现持续下滑,进而倒逼实体经济对融资方式进行适应性调整,由此又导致资金在实体经济和虚拟经济之间的配置失衡,最终引发市场流动性萎缩和经济增长速度的进一步降低。

四、经验分析与检验

为了能够揭示市场流动性、货币供给结构以及其他变量之间存在的趋势变动关系。可以构建向量自回归模型,利用脉冲响应函数和方差分解方法,计算出不同变量对市场流动性所产生的直接或间接影响,进而确定出不同变量的影响权重,并以此权重值来判断和评估在长期趋势变动中,不同变量对市场流动性萎缩的影响大小。为此,可以将狭义货币与广义货币之比M1/M2作为市场流动性测度的指标;以外汇占款在基础货币中所占比重作为货币供给结构变动的测度指标;以经济景气指数衡量市场风险大小;以实际贷款利率衡量融资成本;以社会融资规模总量增速以及股票市场融资规模增速作为实体经济和虚拟经济变动的测度指标,其中,社会融资规模总量增速的变化还能反映国内市场总需求的变动;此外,还可将GDP增长率、CPI作为其他解释变量。上述变量可选取2007年1季度至2015年1季度时间序列数据,数据来源于中国人民银行网站和中经网统计数据库并经过整理。利用ADF检验发现,上述变量指标在1%显著性水平上是非平稳序列,经过1阶差分后变为平稳序列。利用协整检验发现,在5%显著性水平上,迹统计量和最大特征值统计量均表明上述变量之间存在协整关系,说明变量之间存在稳定的长期趋势变动关系。

考虑到在进行经验分析时所使用的季度时间序列数据相对较少,为增强研究结果的精确度,可以构建贝叶斯向量自回归模型BVAR来展开分析,BVAR模型可以用以下等式来表示:

Bt=Ct+A1Bt-1+A2Bt-2+…+APBt-p+ωt (1)

其中,参数B是由N个变量所构成的矩阵向量;参数t用来代表具体的季度值;C是决定矩阵,且为N′1阶;A为N′×N阶系数矩阵;随机误差项ωt服从正态分布,其均值为0,标准差为δ。若假定式(1)中的各个变量全部遵循里特曼先验分布,并且该先验分布包含了所需的各类有用信息,等式中所有变量的标准离差均可以根据变量滞后阶数的变动进行相应调整,则对于式(1)中的某个变量x,其第m阶滞后值的里特曼先验标准离差可用以下方程组来测度:

s(j,x,m)=α·g(m)·f(j,x)·sjsX

g(m)=m-b(2)

其中,α代表变量的整体紧缩程度,可以用来衡量自变量系数滞后1期的标准差;sj为向量自回归方程中变量j离差的标准差;g(m)代表滞后延迟函数,在其表达式中,变量b为衰减系数,用来衡量过去信息对当前信息适用性的整体衰减程度;f(j,x)用来衡量相对于变量j,其他滞后变量对j自身滞后量的具体影响权重;sj/sx用来测算不同变量j和x之间的差比。在BVAR模型的具体使用过程中,首先,可以预先设定α的参数集为{1,1,1,1,007,0100,4};f(j,x)的参数集为{0,0500,1,1500};b的值可以选择1或2。其次,根据运算结果可以确定α的最优先验设定值为001,衰减系数b的值为1。

从BVAR模型的研究结果来看,在其他条件均不改变时,对以外汇占款在基础货币中所占比重来反映的货币供给结构施加1单位正向冲击,市场流动性在6个季度内会进行同向变动,并在第6个季度达到最大值,提高约0006单位,表明在货币供给结构调整中,外汇占款所占比重越小,市场流动性萎缩的程度越显著;对以经济景气指数所代表的市场风险施加1单位正向冲击,市场流动性在6个季度内会进行同向变动,并在第2个季度达到最大值,提高约0038单位,说明当宏观经济景气程度越低时,市场风险程度越高,流动性萎缩的程度会强化;对以实际贷款利率衡量的实际融资成本施加1单位正向冲击,市场流动性会在6个月内进行反向调整,并在第2个季度达到最小,降低约0038单位,说明当实体经济的实际融资成本越高时,市场流动性萎缩的程度越严重;对社会融资规模增速施加1单位正向冲击,市场流动性会在6个季度内进行同向变动,并在第6个季度达到最大值,提高约0003单位,说明实体经济的增长速度越缓慢,市场流动性萎缩的程度越明显,对股票市场融资规模增速施加1单位正向冲击,在前2个季度内,市场流动性会进行微弱的同向调整,而在后4个季度,市场流动性加速进行反向变动,并在第6个季度达到最小值,降低约0001单位。从以社会融资规模所代表的实体经济和以股票市场融资规模所代表的虚拟经济的影响程度来看,两者对市场流动性的整体影响达到0004单位,表明实体经济与虚拟经济的背离程度越大,市场流动性萎缩的程度越高;国内GDP增速和CPI所代表的物价水平变动,也会对市场流动性产生正向影响,与此对应,市场流动性调整的最大幅度分别为0003单位和0001单位。

进一步利用方差分解进行研究发现:在影响市场流动性指标方差变动的各项因素中,经济景气指数和实际融资成本的影响相对最为显著;社会融资规模、股票市场融资规模增速的影响也较为显著,并且这两项指标的影响权重之和超出其他指标,说明实体经济与虚拟经济在发展中出现的背离是引致国内市场流动性萎缩的根源,而其他变量的影响程度则相对较小。

五、主要结论与启示

本文基于我国基础货币供给结构的调整,对国内市场流动性萎缩的形成机理进行了剖析。在此基础上,利用2007年1季度至2015年1季度相关变量的时间序列数据,通过构建BVAR模型,对引致市场流动性萎缩的主要因素进行了经验分析,并得出以下结论和启示:

第一,我国货币供给结构与市场流动性存在联动机制。2010年以来,受国际市场有效需求降低影响,我国外汇占款规模和增速出现回落,引致中国人民银行基础货币投放结构发生改变,造成国内价格水平持续降低,市场风险预期强化,并引发实际融资成本提高和实体经济利润下降。受其影响,国内有效需求开始降低,经济增长速度出现持续下滑,进而倒逼实体经济融资方式进行适应性调整,由此又导致资金在实体经济和虚拟经济之间的配置失衡,最终引发市场流动性萎缩和经济增长速度的进一步降低。

第二,在引致市场流动性萎缩的主要因素中,实体经济与虚拟经济在发展中出现的背离是其产生的根源;由国内宏观经济景气程度下降所造成的市场风险增强,以及实际融资成本上升,在客观上起到了助推作用;国内价格水平的下降和GDP增长速度的下滑虽然也能够对流动性萎缩产生推动,但总体效果相对较弱。

第三,为了能够遏制国内市场流动性萎缩的加剧,就需要中国人民银行在“降准、降息”的基础上,进一步增强货币政策的执行力度,将政策调节的重心放在有效降低市场利率,减轻实体经济实际融资成本等方面。同时,还应对国内资本市场进行必要调控,积极引导市场预期,以遏制虚拟经济逆周期过度上涨,扭转实体经济与虚拟经济之间存在的背离趋势,为市场活力的发挥以及经济结构的调整创造出良好的宏观环境。

参考文献:

[1]Sadka ,RLiquidity Risk and Accounting Information[J]Journal of Accounting and Economics, 2011,52(2-3):144-152

[2]Liu,W A Liquidity-Augmented Capital Asset Pricing Model[J]Journal of Financial Economics,2006,82(3):631-671

[3]Borio ,M ,Lowe, P Asset Prices, Financial and Monetary Stability: Exploring the Nexus[R]BIS WP 114,2002

[4]Becker, SIs the Next Global Liquidity Glut on Its Way[R]Bank Research Current Issues 2009

[5]Farhi, EM G , Tysvioaki ,AA Theory of Iiquidity and Regulation of Financial Intermediation[R]NBER Working Paper,2007

[6]赵海华我国货币流动性失衡的原因探析[J]统计与决策,2013,(1):176-179

[7]贺强,徐云松 “钱荒”溯源[J]价格理论与实践,2013,(7):26-29

[8]张晓玫,弋琳 货币空转与银行间市场流动性——基于我国“钱荒”事件研究[J]财经科学,2013,(12):20-28

[9]Chung ,D ,Hrazdil, KLiquidity and Market Efficiency: A Large Sample Study[J]Journal of Banking and Finance,2010,34(10):2346-2357

[10]Asness,C,Frazzini,A ,Pedersen,L H Leverage Aversion and Risk Parity[J]Financial Analysts Journal,2012,68(1):47-59

[11]Franzoni,F,Nowak,E ,Phalippou, L Private Equity Performance and Liquidity Risk[J]The Journal of Finance,2012,67(6):2341-2373

[12]Hameed,A,Kang,W ,Viswanathan, S Stock Market Declines and Liquidity[J]The Journal of Finance,2010,65(1):257-293

[13]Amihud,Y,Mendelson,H ,Pedersen, LH Market Liquidity: Asset Pricing,Risk,and Crises[M]London:Cambridge University Press,2013

[14]庞晓波,王作文,王国铭流动性失衡与物价和股价波动[J]东北师大学报(哲学社会科学版),2013,(1):39-43

[15]耿同劲 货币空转 : 中国银行业“钱荒”的起点及其防范[J]财经科学,2014,(2):1-9

[16]Ng,JThe Effect of Information Quality on Liquidity Risk[J]Journal of Accounting and Economics,2011,52 (2-3):126-143

[17]中国人民银行上海总部课题组 中国央行流动性供给机制:问题及改进[J]上海金融,2013,(11):56-62

[18]张金城 货币政策调控、流动性管理与宏观经济稳定[J]国际金融研究,2014,(3):7-20

(责任编辑:孟耀)