卖空交易促进了股价信息效率吗?

2016-01-06肖争艳高荣

肖争艳+高荣

摘要:本文使用中国开展融券交易四年来的股市交易数据,探讨了卖空交易对股价信息效率的影响。研究结果显示,卖空交易有助于加快股价融入市场公共信息和个股盈余信息的速度,从而提升股价的信息效率和降低盈余公告后股价盈余漂移程度。本文研究为确认卖空交易提高了市场的定价效率和促进了市场价格发现功能提供了重要佐证。

关键词:融资融券;卖空交易;价格延迟;盈余漂移

中图分类号:F83091文献标识码:A

文章编号:1000176X(2015)10004508

一、引言

为了推进中国股票市场的基础制度建设和提升价格信息揭示效率,中国于2010年3月和4月分别推出了融资融券和股指期货两项新业务。自此中国股票市场迎来了“卖空”机制,结束了以往只能单边做多的历史。在随后的四年多时间内,股指期货和两融业务得到迅速的发展。2014年沪深300股指期货累计成交量为216亿手,融资融券标的股票数量达到900只,占到A股上市公司总数的三分之一,融资融券余额高达万亿元规模。但每当沪深两市出现“过山车”似的行情,都伴随着股指期货和两融业务交易量的上升。

2010年4月16日股指期货上市,股市开始了一轮大幅暴跌,两个月来上证指数跌幅达20%,二者时间的重合也引发了投资者对股指期货助推股市暴跌的质疑。自2014年7月以来A股一路震荡向上至5 100点,与股市上涨相呼应的是融资融券大爆发。从2014年底,监管层对40家券商的融资融券、股票质押回购、具有融资功能的柜台市场收益互换等融资类业务的多次检查,同样引起市场的高度关注。

收稿日期:20150718

基金项目:国家自然科学基金项目“企业异质性与最优货币政策研究”(71373266)

作者简介:肖争艳(1976-),女,广西桂林人,副教授,博士,主要从事应用统计和风险管理研究。Email: xiaozhengyan@ruceducn

高荣(1991-),男,江苏南通人,硕士研究生,主要从事应用统计和风险管理研究。Email:grgbgbm@ruceducn

因此,市场对于卖空机制产生了一定质疑。允许卖空交易是提升了股价融入信息的效率,还是加速了市场的杠杆投机行为从而导致股价的大幅波动,这是值得研究的重要问题。

绝大多数关于国际经验的文献认为卖空交易有利于股价及时反映市场信息和提升股价信息效率。Diamond 和 Verrecchia[1]建立了一个理性预期模型证明限制卖空交易会损害市场的信息效率,因为其削弱了股价对市场信息,尤其是负面消息的调整速度。Chen 和 Rhee[2]比较了香港市场允许卖空和不可卖空股票价格融入信息的速度,发现允许卖空股票的价格对于股票特质信息以及市场层面信息的调整速度更快。Saffi 和 Sigurdsson[3]采用借贷余额作为卖空交易限制的代理变量,发现美国市场上限制卖空交易对于股票吸收市场和个股负面信息速度有明显的负面影响。当然,也有少部分国外文献指出卖空交易并不能总是对股价信息效率有显著的提升作用,相反,Charoenrook 和 Daouk[4]、Bai等[5]认为一些投资者会通过掠夺性的交易策略操纵价格从而加剧市场波动。这些观点为近年来特别是2008年金融危机后,部分欧美国家监管机构相继推出完全或部分限制卖空的(特别是裸卖空)措施提供了理论基础。

自从中国A股推出卖空交易后,国内学者使用中国数据研究卖空交易对股价的影响,但他们的结论并不一致。廖士光[6]采用事件研究法,考察融资融券业务首批试点的90只标的股票在确定与调整事件前后的超常收益率,结果表明融资融券交易的价格发现功能有待进一步发挥。许红伟和陈欣[7]通过融资融券试点1年以内的数据,研究也发现融资融券这一机制创新并未能显著改善股票的定价效率。但同样是以首批试点的90只标的股票为样本,黄洋等[8]却选取盈余公告漂移异象作为研究视角,发现融资融券的推出使得投资者有更多的选择和手段对市场信息做出及时的反应,股票市场的盈余公告漂移异象在融资融券后有显著减弱,支持融资融券交易提升股价的信息效率的结论。与上述文献基于首批试点的标的股票样本不同,方立兵和刘烨[9]以2011年12月和2013年1月两次扩容后的新增股票为研究对象,发现扩容后历史10天的指数收益率中能够解释标的股票当前收益率的天数显著减少,当前的市场因素对标的股票收益率的解释力显著增加,因此,股价对市场信息的反应效率在允许卖空后显著提高。

上述国内文献对理解卖空交易与中国股票信息效率的关系大有裨益,但存在如下几点不足。首先,这些研究主要基于虚拟变量的事件研究法和双重差分法。这些方法仅仅比较了卖空机制推出前后标的股票价格对信息的揭示效率、流动性或波动性的简单变化,而无法深入讨论允许卖空后卖空交易额与股价信息效率的关系。事实上,Diether等[10]和Chang等[11]指出卖空交易者具有信息优势,卖空量作为卖空交易者投资行为的表现形式,能够很好地预测股票的未来收益,活跃的卖空交易有利于促进股票的价格发现过程。其次,影响股价吸收信息的效率的因素是众多的,如Chordia和Swaminathan[12]的实证分析指出股票的自身因素如市值规模、成交量、流动性等也会影响股价的信息效率。事件研究法无法准确区别卖空交易和这些外在因素对信息效率的影响。再次,多数文献所考察的时间段仅仅是融资融券推出初期,所选取的样本大多是首批试点的90只标的股票。试点初期投资者对融资融券交易还不够熟悉,相关业务规则不够完善,这些样本难以真实地检验卖空交易实施后的积极效果。随着近几年投资者意识的提高以及转融通等机制的日益完善,基于融资融券标的股票大范围铺开后的样本,对卖空交易与股价信息效率做进一步检验显得尤为必要。

本文基于2010—2014年中国融劵的实际交易数据,采用面板数据回归方法考察了卖空交易活跃度对股价信息效率的影响。研究结果表明,卖空交易有助于减小股价对市场信息的延迟反应,改善盈余公告漂移异象,增强股价融入信息的效率。本文的贡献主要在于:第一,本文从市场信息和个股信息两个维度定义股价的信息效率,分别研究了卖空交易活跃度与股价融入市场公共信息以及融入个股盈余信息之间的关系。从而更加全面地探讨卖空交易对提高股价信息效率的积极作用。第二,与以往文献的事件研究法不同,本文采用面板数据回归的方法进行实证研究。一方面控制成交量、公司市值等其他系统性因素对股价信息效率的影响;另一方面直接考察卖空交易量与股价信息效率指标的相关性,从而验证卖空交易是否有利于价格更充分地反映市场信息、促进市场的价格发现功能。

二、研究设计

1.构建股价信息效率指标

根据资产定价理论,有效资本市场的证券价格应该能够正确迅速地反映市场上所有可获得的信息,该信息应该包括市场公共信息和个股信息两个来源,因此,本文分别从市场和个股公司两个层面定义股价的信息效率。

对于市场层面的信息,由于市场收益率的变化是整个市场对于当前经济环境、政策等宏观基本面信息的综合反映,故以市场收益率作为市场公共信息的代理变量。股价的信息效率应包含两个层面,即价格对于信息的调整速度和反映程度。本文借鉴Hou 和 Moskowitz[13]的处理方法,通过考察历史时期的市场信息对当期个股收益率的解释能力,分别衡量个股股价对市场信息的调整速度和反映程度。为此,先将个股当期收益率对市场指数当期收益率及其滞后5天收益率进行回归:

盈余漂移异象意味着投资者对于意外盈余信息需要经过长时间反应。当意外盈余为正时,股价会持续上涨,且随着正意外盈余的增大,累积超额收益率CAR将显著为正并持续增加。当意外盈余为负时,股价会延续下跌,且随着负意外盈余逐渐减小,累积超额收益率将显著为负并持续降低。那么,意外盈余与累积超额收益率将呈现显著的正相关关系。因此,可把意外盈余与累积超额收益率之间的正相关程度作为衡量盈余漂移异象强弱的指标。若正相关性越强,表明盈余漂移程度越强,亦即股价吸收个股盈余信息能力越弱,股价信息效率越低。

2.面板数据回归模型设定

为了准确地衡量卖空交易活跃程度对股价信息效率的影响,本文运用面板数据回归模型控制其他外在影响因素来进行分析。对于市场层面的信息,构建如下回归模型:

Delayi,t=α1+α2Shorti,t+controli,t+εi,t(6)

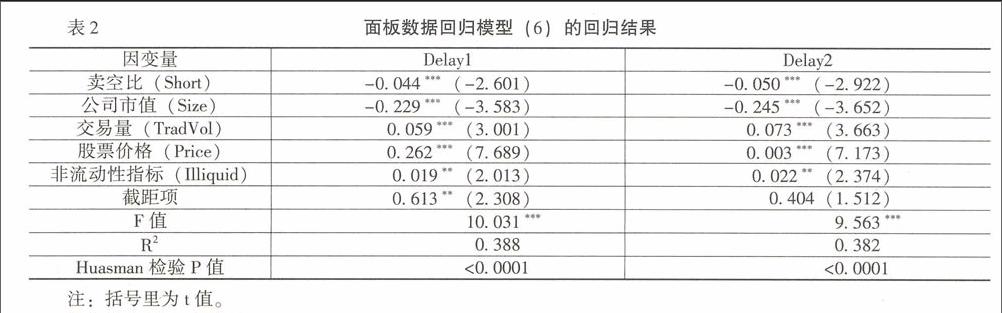

模型(6)中的被解释变量为价格延迟指标Delay,由式(2)和(3)得到。Shorti,t表示股票i在第t月的日卖空比的均值。日卖空比用股票日融券卖出量/该日交易量代表,可用以比较不同交易量股票的卖空活跃度大小。根据Chordia 和 Swaminathan[12]、Hou 和 Moskowitz[13]的发现,股票成交量(TradVol)、公司市值(Size)、非流动性指标(Illiquid)、

非流动性指标Illiquid,表示一段时间内单位交易量引起的收益率绝对值变化。Illiquid越大,说明流动性越差。股票价格(Price)会影响股价吸收信息的效率,因此本文将它们作为面板数据回归的控制变量(control)。公司市值和成交量以自然对数形式表示。此外,考虑到公司市值与成交量存在较大的相关性,为避免共线性,本文借鉴Boehmer 和 Wu[16]的方法,先将成交量对市值做回归,把回归结果的残差项作为股票成交量的代理变量,以上控制变量均取各自的月平均值。

对于个股层面的盈余信息,本文进行了如下的面板数据回归:

CARi,t=α+β1UEi,t+β2UEi,t×ΔShorti,t+controli,t+εi,t(7)

其中,t表示财务报告公布日。被解释变量CAR是盈余公告后的累计超额收益率,解释变量UE表示意外盈余。若系数β1显著为正,累积超额收益率 CAR与意外盈余UE呈现正相关关系,则表明市场上存在显著的盈余漂移异象。ΔShort表示财务报告公布日前后卖空交易活跃度的变化,用公告日后一周的卖空比(Short)与前一周的差表示,表征财务公告信息公开后卖空交易者的投资行为变化。ΔShort较大,表明投资者根据当前公示的盈余信息相应地增加该股票的卖空交易量,卖空交易变得更活跃。回归方程中引入卖空比变化量与意外盈余的乘积项,该项系数反映了卖空交易量对于CAR与意外盈余UE的相关程度的边际影响。若系数β2显著为负,则说明卖空交易量增加会减弱累计超额收益率与意外盈余之间的正相关程度,表明卖空交易活跃度对于改善盈余漂移异象具有积极作用。如果卖空交易有助于提升股价对盈余信息的反应速度,那么伴随着卖空交易量的增加,股价持续漂移的时间将相应地减少,相同时间内盈余漂移幅度也会相应地降低。模型(7)的控制变量取股票市值、成交量和非流动性指标,处理方法同上。

3.样本选择和数据来源

本文选取2010年3月31日至2014年10月24日为样本区间。中国融资融券标的股票自2010年3月31日上市以来先后经历了四次大规模的扩容,四次扩容时间分别为2011年12月5日、2013年1月31日、2013年9月16日和2014年9月22日,标的股票数量增加到900只。由于第四次扩容的股票才刚开始实现融券卖空机制,可融券的时间段较短,因此,本文主要以第三次扩容前亦即2013年9月16日前被纳入融券标的的股票作为研究对象。此外,沪深交易所会不定期地剔除一些不满足融券准入要求的股票。如2013年1月31日,由于融资融券标的挑选标准的变更,54只股票被调出融券标的范围。一些股票先后经历过多次调入调出的调整,不便于比较允许卖空对股价信息效率的影响。故本文仅考虑在此期间只调整过一次的股票,即只选择那些自从被纳入融券标的后,至今仍未被调出的股票,以及被调出融券标的范围后至今仍未再次调入的股票。被调出的股票用于检验调出效应的影响。

本文最后共获得669只可融券股票和35只被剔除融券标的股票,共计345 968个股票交易日数据。此外,考虑到中国一季度报和年报公布时间相隔较近,故本文仅选取样本股票可融券期间的中报和年报,总共3 049个盈余公告样本。所有股票交易日数据和财务报告披露日期数据均来自于国泰安数据库。

三、经验分析

本节分别从市场公共信息和个股盈余信息两个方面考察卖空交易对股价信息效率的影响。为保证结果的稳健性,本文采用两种方法全面分析卖空交易对股价信息效率的影响。第一种方法是通过简单的横向比较和纵向比较来得到相关结论。对于市场层面的信息采取纵向比较法,即比较股票允许卖空前后各一年的价格延迟指标的差异;对于个股层面的信息则利用横向比较法,根据盈余信息公布前后卖空交易的变化量将所有股票进行分组,比较不同卖空交易活跃度组合的盈余漂移程度的差异。第二种方法控制股票市值、流动性等外在影响因素,分别采用面板数据回归模型(6)和模型(7)来研究卖空交易活跃程度对股价吸收市场公共信息以及个股盈余信息的效率的影响。

1.卖空交易与股价对市场公共信息的反应

对于市场层面的信息,我们首先进行纵向比较法,即比较股票允许卖空前后各一年的价格延迟指标的差异。根据融资融券扩容的时间点将样本股票分成四组(如表1前4列所示)。对每一组股票分别考虑允许卖空前后各一年的时间段,计算各组价格延迟指标的均值,并对各组均值进行Wilcoxon符号秩检验。在计算Delay1和Delay2指标时,分别对于每只股票每个月,利用日收益率数据构建回归模型(1),从而得到每只股票各月的价格延迟指标值。考虑到有些月份因节假日休市等因素而样本量较小,为了提高回归结果的准确性,本文剔除交易日少于20个的月份,总共计算得到10 044个Delay1和Delay2指标。

表1列出了股票可以卖空前后各一年的价格延迟指标均值比较,表中的P值是Wilcoxon符号秩检验结果。从表1前四组可以看出两个延迟指标在股票可以卖空后均出现了不同程度的下降,如融资融券试点初期(如表1第一组所示)Delay1的平均值从0266下降到0225,Delay2从0544下降到0481;融资融券业务大规模开展后(如表1第四组所示)Delay1的平均值从0582下降到0548,Delay2从0707下降到0684,而且Wilcoxon符号秩检验均表明指标前后有明显的差异,说明股票在允许卖空后,价格延迟显著降低,股价吸收市场公共信息的速度加快。此外,2013年1月31日,35只股票被剔除出融券标的,这些股票由可以融券卖空转向不能做空。本文又基于这些被剔除融券标的的股票,进一步考察剔除效应的影响(如表1第五组所示)。与前四组形成鲜明的对比,股票由可融券转向不可融券时,价格延迟明显增加,价格对于市场信息的调整速度明显降低。

表1纳入融券标的前后1年价格延迟指标均值对比

其次,由于Wilcoxon检验没有控制其他因素的影响,因此本文利用价格延迟指标与卖空比以及其他控制个股盈余变量构建面板数据回归模型(6)。在模型估计前,本文对面板数据进行了平稳性检验,检验结果支持序列平稳性的结论。

限于篇幅,此处没有列出检验结果。面板数据回归模型分为固定效应模型和随机效应模型两种类型,一般采用Hausman检验来判断应选择哪种模型。Hausman检验的零假设是个体效应与解释变量不相关,即支持随机效应模型。模型(6)的估计结果如表2所示,其中最后一行Hausman检验结果显示在1%置信水平下拒绝原假设,因此选择固定效应模型。表2的实证结果与分组比较结果是相同的:两个方程中卖空比(Short)的系数均在1%的水平下显著为负,即两个价格延迟指标(Delay)与卖空比(Short)都呈现显著的负相关关系。这一方面表明伴随着卖空交易活跃度的增加,标的股票能够更多地吸收同期的市场公共信息,滞后期的市场收益率对标的股票的解释力逐渐减弱。另一方面也表明卖空交易有助于减小股票价格对市场信息的延迟程度,提升价格融入市场信息的速度和增强市场价格发现效率。

此外,两个回归方程中规模变量的系数分别为-0229和-0245,非流动性变量的系数分别为0019和0022,表明相对于规模较小流动性较低的股票而言,规模较大流动性较高的股票价格对于市场新信息的反应更加及时、价格调整速度更快。价格变量的系数显著为正(分别为0262和0003),表明高价股对于信息的吸收速度要慢于低价股。成交量的系数显著为正,说明成交量越大价格延迟就越高,这与Chordia 和 Swaminathan得出的成交量与价格延迟负相关的研究结论不同[12]。其原因可能是中国股票市场投机氛围浓厚,散户投资者追涨杀跌造成股票高交易量的特征,因此,股票价格更多的是由投资者非理性行为驱使,这导致当期的市场信息对股价的解释能力较弱,股票的高交易量反而伴随着较高的价格延迟。

表2面板数据回归模型(6)的回归结果

2.卖空交易与股价对个股盈余信息的反应

对于个股层面的信息,我们首先进行横向比较法,即根据盈余信息公布前后卖空交易的变化量将所有股票进行分组,比较不同卖空交易活跃度组合的盈余漂移程度差异。具体做法是,首先,对699只可融券股票,每半年度计算每家公司意外盈余(UE),并按照意外盈余指标值大小降序将所有公司的财务报告样本分成四组(Q1至Q4),其中Q1和Q4分别表示意外盈余最大和最小的组合

如先将2013年各公司的年中报按意外盈余值降序分成四组,再将2013年各公司的年终报降序分成四组,最后把处于同一组别的财务报告样本组合在一起,其他年份的财务报告样本分组类似。将每个组别内的股票等权计算其累计超额收益率(CAR),观察各组合在财务公告发布后累计超额收益率的情况,并据此判断是否存在盈余公告漂移。其次,按照半年报公布日前后各一周卖空比(Short)的变化量(ΔShort)的中位数将每个组别又分成卖空交易活跃和卖空交易不活跃两部分(Low和High)。卖空交易活跃是指卖空比变化量超过中位数。这样本文得到八个组别。最后,通过对比不同卖空交易活跃度下盈余漂移异象在漂移程度上的差异,来检验卖空交易对股价吸收盈余信息是否具有显著的积极作用。

图1按UE和ΔShort分组CAR表现

图1展示了意外盈余最大组合(Q1)和意外盈余最小组合(Q4)下,不同卖空交易活跃度(High与Low)所对应的股价漂移。横轴刻画了盈余公告日前1天(-1)至后20天的时间区间,原点为盈余公告当日。从图1可以看出Q1组合累计收益率始终为正,而Q4组合累计收益率始终为负。这表明当意外盈余较高时(UE>0),股票收益率将持续为正,当意外盈余较低时(UE<0),股票收益率持续为负,即中国存在着明显的盈余漂移现象。另外,通过比较不同组合CAR偏离0的幅度大小,本文发现卖空交易更为活跃的组合(Q1,High和Q4,High)其累计超额收益率CAR偏离0的幅度更小。这也表明卖空交易增加有助于减弱股价的漂移程度,增强股价融入自身盈余信息的效率。此外,对于意外盈余最小且卖空交易较活跃的组合(Q4,High),财报公布日(t=0)后,收益率迅速降低,股价及时向下调整。盈余公布日后3天(t=3)累计超额收益率逐渐向0靠近,且收敛速度快于卖空交易不活跃的组合(Q4,Low)。这说明卖空交易有助于加速价格对于负面信息的调整速度,卖空交易越频繁的组合能够在盈余信息公布近两天内做出迅速充分的反应。随后负面信息渐渐被市场消化,股票价格趋于稳定,盈余漂移程度也逐渐减弱。

本文利用意外盈余与卖空比变化量以及其他控制变量构建面板数据回归模型(7),模型中的被解释变量CAR取盈余公告后2周的累计超额收益率。Diamond 和 Verrecchia[1]认为,卖空机制的缺失会阻碍了价格对于公开信息尤其是负面信息的调整速度。考虑到这种不对称性,本文对正意外盈余(UE>0)和负意外盈余(UE<0)的样本分别构建面板数据回归模型(7)。对模型进行Huasman检验后发现拒绝随机效应模型的零假设,因此采用固定效应模型。如表3所示。

表3面板数据模型(7)的回归结果

表3给出了模型(7)的回归结果。与分组比较的分析结果相一致,三个方程的UE系数均在1%的水平下显著为正,表明市场存在着明显的盈余漂移现象。乘积项系数在全样本检验和负意外盈余子样本检验下均显著为负,说明卖空交易活跃度增加会显著减弱累积收益率与意外盈余之间的正相关程度,即卖空交易有助于降低股价的盈余漂移程度。这与Boehmer 和 Wu[16]的结论一致,卖空交易者会利用盈余公告后股价漂移现象进行套利。当意外盈余为负时,卖空交易者意识到其他投资者对于负盈余信息反应不足,股价难以在短时间内充分地融入盈余信息,股价会持续向下漂移一段时间。因而卖空交易者会及时地增加自己的卖空头寸,以期在价格下跌时平仓获利。这部分套利交易提升了卖空交易的活跃度,从而导致股票价格迅速向下调整,促进股价及时充分地反映盈余信息,股价持续向下漂移的异象有所改善。而乘积项系数在正意外盈余子样本检验下虽为负但并不显著,这可能是因为意外盈余为正时,市场投资者虽然注意到股价会持续向上漂移,但他们会更多地选择增加买入头寸,卖空交易的作用甚微,卖空交易活跃度对于股价吸收正盈余信息效率的影响相对较弱,盈余漂移程度没有明显的弱化。这也支持Diamond 和 Verrecchia[1]的结论,即卖空交易更多地提升价格对于负面信息的调整速度,增强股价融入负面信息的效率。为了进一步验证模型的稳健性,本文还改变了变量CAR窗口期长度进行了同样的回归分析,得到的结果是一致的,限于篇幅不再列出。

四、结论

本文结合融资融券业务推出后四年多的交易数据,从股价对市场公共信息和个股盈余信息的反应两个角度研究了中国卖空交易活跃度对股价信息效率的影响。本文主要有以下两点发现:第一,卖空交易越活跃的股票具有更低的价格延迟,即股价更多地反映当前的市场信息,过去的市场信息对股票当前收益率的解释能力较弱。卖空交易有助于减小股价对市场信息的延迟反应,提高价格吸收市场公共信息的速度。第二,卖空交易显著提升股票价格融入个股盈余信息尤其是负面盈余信息的效率。卖空交易对减弱累计超额收益率与意外盈余的正向关系具有积极作用。因此,伴随着卖空交易活跃度的增加,市场上普遍存在的盈余公告漂移异象也有所改善。随着未来融资融券业务规模和融券标的股票数目的进一步展开,市场卖空交易活跃度进一步增加,卖空交易对于提升股票价格发现效率的积极作用还将会更充分地显现。

参考文献:

[1]Diamond, DW, Verrecchia, RE Constraints on Short-Selling and Asset Price Adjustment to Private Information [J] Journal of Financial Economics, 1987, 18(2): 277-311

[2]Chen,CX, Rhee, SG Short Sales and Speed of Price Adjustment: Evidence from the Hong Kong Stock Market[J] Journal of Banking & Finance, 2010, 34(2): 471-483

[3]Saffi, PAC, Sigurdsson, K Price Efficiency and Short Selling [J] Review of Financial Studies, 2011, 24(3): 821-852

[4]Charoenrook, A, Daouk,H The World Price of Short Selling[R] Working Paper, The Owen Graduate School of Management, Vanderbilt University, 2003

[5]Bai,Y, Chang, EC, Wang, J Asset Prices under Short-Sale Constraints[R] Working Paper, Hong Kong Institute of Economics and Business Strategy, 2006

[6]廖士光融资融券交易价格发现功能研究——基于标的证券确定与调整的视角[J]上海立信会计学院学报,2011,(1):67-76

[7]许红伟,陈欣我国推出融资融券交易促进了标的股票的定价效率吗?——基于双重差分模型的实证研究[J]管理世界,2012,(5):52-61

[8]黄洋,李宏泰,罗乐融资融券交易与市场价格发现——基于盈余公告漂移的实证分析[J]上海金融,2013,(2):75-81

[9]方立兵,刘烨融资融券大扩容:标的股票定价效率提升了吗? [J]证券市场导报,2014,(10):56-68

[10]Diether, KB, Lee, KH, Werner, IM Short-Sale Strategies and Return Predictability [J] Review of Financial Studies, 2009, 22(2): 575-607

[11]Chang, EC, Luo, Y, Ren, J Short-Selling, Margin-Trading, and Price Efficiency: Evidence from the Chinese Market [J] Journal of Banking & Finance, 2014, 48(11):411-424

[12]Chordia, T, Swaminathan, B Trading Volume and Cross‐Autocorrelations in Stock Returns [J] The Journal of Finance, 2000, 55(2): 913-935

[13]Hou, K, Moskowitz, T J Market Frictions, Price Delay, and The Cross-Section of Expected Returns [J] Review of Financial Studies, 2005, 18(3): 981-1020

[14]Bernard, V L, Thomas, J K Post-Earnings-Announcement Drift: Delayed Price Response or Risk Premium? [J] Journal of Accounting Research, 1989,27(1): 1-36

[15]陈国进,张贻军,王景 异质信念与盈余惯性——基于中国股票市场的实证分析[J]当代财经,2008,(7):43-48

[16]Boehmer, E, Wu, J J Short Selling and the Price Discovery Process [J] Review of Financial Studies, 2013, 26(2): 287-322

(责任编辑:孟耀)