上市公司持股模式再识别与大股东控制—2003-2013年中国上市公司的时变特征

2015-12-30黄建欢副教授湖南大学经济与贸易学院长沙410079

■ 肖 敏 黄建欢 副教授(湖南大学经济与贸易学院 长沙 410079)

引言

股权结构是公司治理领域研究的一个重要内容和基本出发点。早期研究如Berle&Means(1932)通过对当时英美国家的多家大型公司进行实证研究,发现现代公司处于股权分散状态,经营者控制特征显著。二十世纪末期开始,诸多学者将20%的投票权比例作为判别终极股东的阀值,从终极控制权角度研究发现不同国家或地区处于大股东控制状态的股权结构更为常见(La Porta et al.,1999;Faccio and Lang,2002;Chernykh,2005;Gadhoum et al.,2006)。在中国,上市公司一股独大、股权高度集中的现象同样突出。余明桂等(2007)将持股比例达到或超过30%的股东定义为控股股东,发现在股权分置改革(以下简称“股改”)前,绝大部分中国上市公司存在控制性股东。胡道勇(2011)进一步发现2009年我国上市公司实际控制人的控制权比例平均为38.6%,低于2005年的41%,股改后终极股东控制的现象并未改变。此外,相关文献从终极控制人背景、控制方式等角度观察发现:我国上市公司中政府控制的比例最大(刘芍佳等,2003;叶勇等,2005),绝大多数上市公司由境内法人直接控股,而国家和自然人则通过控制境内法人间接控制上市公司(甄红线等,2008)。股改后国家作为上市公司实际控制人的公司比例有所降低,私人控制的上市公司比例显著上升(李伟、于洋,2012)。总体而言,通过资产注入、整体上市等手段,大股东增强了对上市子公司的控制权(黄建欢等,2012;尹筑嘉等,2013)。

通过对现有文献的梳理,本文发现已有研究存在以下不足:首先,现有文献主要基于股东持股比例来研究股权结构,较少从股东持股模式角度考察。其次,现有持股模式存在进一步细分空间。La Porta et al.(1999)以及余明桂等(2007)的研究均没有提及终极股东或直接控股股东相对于其他“竞争性股东”(本文定义为前十大股东中除第一大股东及其一致行动人之外的股东)的控制力强弱。理论上讲,即使大股东持股比例低于30%或20%,只要高于“竞争性股东”持股比例之和,大股东仍然具备相对控股权。由此可以进一步识别一类相对控股模式。此外,行业间大股东控制变化反映产业资本动向,值得重点观察,现有文献亦较少涉及。因此,本文将基于实际控制人拥有的控制权比例从整体和行业两方面动态地对我国上市公司的股权结构进行模式识别和分类比较,以综合把握其长期变迁特征,为公司治理有关研究提供实证依据和分析基础。

中国上市公司股东持股模式的识别

在本研究中,如不加说明,大股东是指直接或者间接地对企业具有控制能力的股东或实际控制人。考虑到上市公司股东间可能存在关联关系,实际控制人可通过金字塔持股结构间接掌握上市公司的控制权,本文选用实际控制人直接和间接持有的股份即控制权比例来对上市公司股东持股模式进行识别。

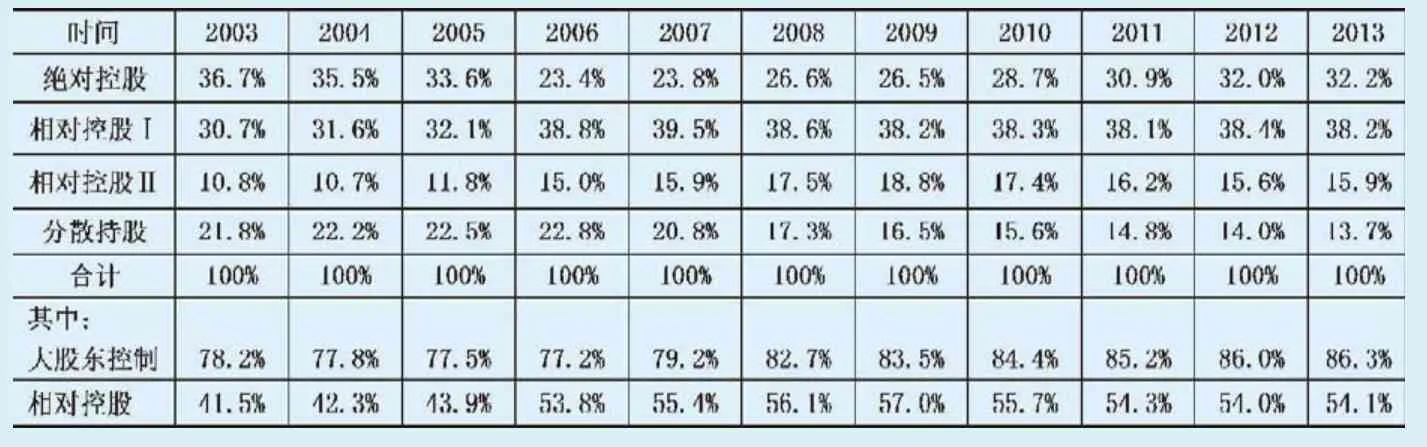

表1 各年度持股模式的分布

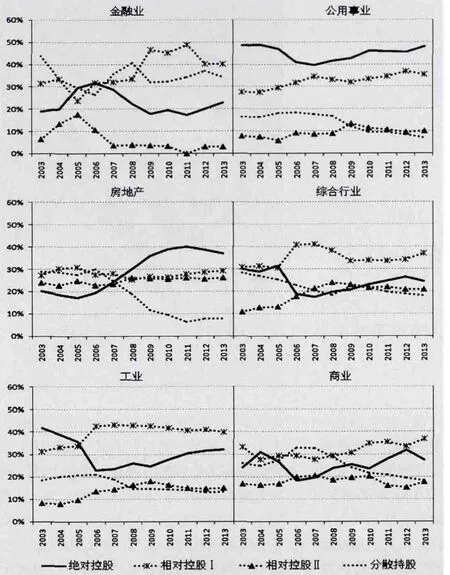

图1 分行业持股模式变迁

现有研究倾向于将上市公司股东持股模式划分为三类。首先,属于大股东控制的持股模式有两类,一类是绝对控股,即控股股东持股比例超过50%(根据《上市公司章程指引》(2006修订版)第一百九十二条(一)规定:控股股东是指其持有的股份占公司股本总额50%以上的股东;持有股份的比例虽然不足50%,但依其持有的股份所享有的表决权已足以对股东大会的决议产生重大影响的股东);另一类是相对控股,控股股东持股比例虽然不足50%,但超过30%(2006年之前的《上市公司章程指引》曾将30%表决权比例作为控股股东划分的界限),如余明桂等(2007)研究就是如此。其他的为分散持股模式。但值得指出的是,根据《上市公司章程指引》(2006修订版)的规定,持有股份的比例虽然不足50%,但依其持有的股份所享有的表决权已足以对股东大会的决议产生重大影响的股东也属于控股股东。照此推断,即使一个股东直接和间接持有股份的比例不足30%,但依其持有的股份所享有的表决权已足以对股东大会的决议产生重大影响(因为其他股东持有的股权相对较低),此时仍然属于相对控股,如果将这一类持股模式也视为分散型的话,显然不够合理。因此本研究认为,如果实际控制人合计持股比例低于30%但高于10%,且高于“竞争性股东”持股比例之和(称为“竞争性股权比例”),此时实际控制人以相对控股的方式掌控上市公司,即持股模式属于相对控股。本文证明此类持股模式的识别有其必要性。

由此出发,本研究采用四分法以拓展现有持股分类模式,即基于实际控制人拥有的控制权比例将股东持股模式划分为四类:绝对控股、相对控股I、相对控股 II、分散持股,具体界定如下。绝对控股:控制权比例>50%;相对控股I:30%≤控制权比例≤50%;相对控股II:10%≤控制权比例<30%,且控制权的比例≥竞争性股权比例;分散持股:上述三种以外的其他情况。显然,绝对控股、相对控股I、相对控股II均属于大股东控制的持股模式。

我国上市公司股东持股模式的观察

(一)数据来源及处理

本文研究对象为2003-2013年上海证券交易所和深圳证券交易所的上市公司(A股),股权数据来源于国泰安数据库(CSMAR)。为保证数据的完整性与可靠性,本文还进一步查阅和参考了沪深交易所披露的上市公司年报。样本数据的筛选和处理安排如下:首先,根据实际情况填补缺失数据,剔除掉空白且无法获取数据的样本;其次,剔除上市公司实际控制人拥有的控制权比例或第一大股东持股比例小于等于1%或大于90%的极端数据;最后,考虑到国泰安数据库的测算误差等因素,将实际控制人持有控制权比例小于第一大股东持股比例的样本用第一大股东持股比例替代,以确保获取最大股东的持股比例。经过上述处理后本文最终使用的有效样本数为19486个。

(二)持股模式分布及其变迁的总体特征

如前所述,基于实际控制人控制权比例将持股模式分为绝对控股、相对控股I、相对控股II以及分散持股四种,通过计算各种模式的上市公司占当年总样本的比例来考察整个A股市场持股模式分布情况,结果如表1所示。

从大股东控制层面看:在2003年,有78.2%的上市公司分别处于不同程度的大股东控制状态,即有21.8%的上市公司属于分散型的持股模式。2004-2006年处于大股东控制状态的上市公司比重略有下降,2006年为77.2%。从2007年开始,处于大股东控制状态的上市公司比重逐渐上升,2013年达到86.3%,即约86%的上市公司分别处于不同程度的大股东控制状态。这说明大股东加强了对上市公司的控制。

进一步从大股东控制的模式来看:2003年有36.7%的上市公司属于绝对控股模式,30.7%的上市公司属于相对控股I模式,10.8%的上市公司属于相对控股II模式,而属于相对控股模式的公司占比约41.5%。2004年和2005年的情况与之高度相似。这说明在股改之前,绝对控股模式和相对控股I模式在市场中的占有份额差异不大。但是,2006年属于绝对控制模式的公司占比快速下降到23.4%,之后逐渐上升到32%以上;2006年属于相对控股I模式的公司占比上升到38.9%,之后稳定在38%附近;2006年属于相对控股II模式的公司占比上升到15%,之后小幅波动;属于相对控股模式的公司占比在2013年达到54.1%。这说明,股改之后,属于绝对控股模式的公司占比下降,大部分公司处于相对控股状态,且相对控股II模式显著上升。结合前面的发现可以推断,大股东更倾向于通过相对控股的模式来加强对上市公司的控制。

(三)不同行业的持股模式分布和大股东控制

中国证监会《上市公司行业分类指引》(1999年版)将上市公司分为六大行业,分别是金融、公用事业、房地产、综合、工业、商业。本文根据该分类对各个年度样本上市公司的股东持股模式进行观察,统计结果如图1所示。

金融业。金融业上市公司中,属于相对控股Ⅰ和分散持股两类持股模式的公司最多,2003年,约45%的公司属于分散持股模式,30%的公司属于相对控股I模式。2008年后相对控股I的公司占比快速上升,2013年达到40%左右,分散持股的公司比例在40%附近波动,而绝对控股、相对控股II的公司占比在2006年以后出现不同程度下降,2013年分别为23%和3%。可见,该行业以相对控股I和分散持股模式为主,大股东控制现象相对不明显。

公用事业。与金融业的情况不同,公用事业的上市公司以绝对控股模式为主,其所占比例保持在40%以上。属于相对控股I模式的公司比例自2003年开始不断增加,2013年接近35%。相对控股II模式的公司比例较低且变化不明显。分散持股模式的公司比例则从前期的20%左右不断下降至10%附近。总体而言,该行业中大股东控制现象颇为明显。

房地产行业。该行业上市公司在观察期间出现了大幅度的变化。2007年前以相对控股I模式和分散持股模式为主。2007年开始,相对控股I模式的公司占比小幅度下降,但仍然保持在30%附近。分散持股模式的公司占比快速且大幅度地下降,2013年降低到10%以下。相反,绝对控股的公司占比自2006年开始持续上升并于2008年超过其他模式,2013年接近40%。处于相对控股II模式的公司也占有25%以上的份额,说明该模式在房地产行业中较为明显。总体而言,该行业中属于大股东控制的公司比例在观察期末大幅度增加到90%以上,大股东控制现象非常突出。

综合行业。2003-2005年该行业相对控股I与绝对控股模式差异不大,都在30%左右。2006年相对控股I公司比例大幅上升至40%,成为主要控股模式,而绝对控股公司比例陡然下降到20%左右,后期缓慢攀升至28%。从2006年开始,相对控股II也呈上升态势,2013年占比达到20%,同样不容忽视。分散持股比例在股改后有所下降但依旧处在20%左右,这显示,相对而言,综合行业的大股东控制状态不及其他行业(除金融业外)突出。

工业。首先,可以看到绝对控股的公司比例从2003年的40%不断大幅下降至20%左右(2006年),此后持续小幅攀升,截止2013年超过30%。其次,相对控股I的公司比例自2006年一举跃升至43%,成为最主要的控股模式,后期虽有所下降但仍高于40%。再次,相对控股II的公司比例呈现小幅上升的趋势,2009年达到18%,此后缓慢下降。最后,分散持股模式的公司比例在2006年后大幅下降,2008年之后保持在15%左右。综合来看,工业行业大股东控制的公司占比达到85%,大股东控制的现象也较为严重。

商业。除相对控股II外,2006年以前该行业内部其他持股模式公司比例不相上下,2006-2008年分散持股公司比例最大,2008年以后相对控股I模式占比相对较高,高于30%。此外,图1中较为明显的是绝对控股公司比例自2006年开始经历两个明显上升趋势后2013年同样达到28%,同期分散持股占比则不断下降,相对控股Ⅱ的公司比例则无明显变化。整体而言,2006年以后商业行业内部大股东加强控制的迹象十分显著。

通过比较可知:第一,除金融业外,其他各行业大股东控制的公司比例都在80%以上,特别是公用事业和房地产业达到了90%;第二:从时间上看,2006年以后多数行业实际控制人对上市公司由绝对控股变为相对控股,分散持股的公司却越来越少,这也表明,股改对于上市公司持股模式的转变起到了重要推动作用;第三,房地产行业与公用事业上市公司绝对控股明显,表现出特有的差异性,商业行业实际控制人加强控制上市公司的趋势也很明显。

结论与展望

本文基于实际控制人拥有的控制权比例重新识别了上市公司股东持股模式,并在此基础上分析了我国上市公司股东持股模式的时变特征,主要发现是:

股权分置改革对于上市公司的股权结构具有重要影响。股改后上市公司的持股模式分布发生显著的变化。相对控股I模式取代绝对控股模式或其他模式成为最重要的持股模式。

观察期内我国上市公司普遍处于大股东控制状态,股改之后大股东普遍增强了上市公司的控制权。相对控股II模式的上市公司占比在2008年以后超过分散持股,成为不可忽视的持股模式。

不同行业的上市公司有着不同的持股模式分布特征。其中,公用事业与房地产行业中上市公司以绝对控股为主,金融业分散持股在六大行业中最明显。房地产行业以及商业类上市公司大股东加强控制的迹象尤为明显。

今后值得进一步研究的问题有:普遍存在的大股东控制状态究竟是降低了还是提高了中国上市公司的治理成本?究竟是提升了公司绩效还是相反?其影响机理是什么?这些都有待进一步的实证研究。

1.Berle A,and Means G.The Modern Corporation and Private Property[M].New York,1932.

2.La Porta,R.,F.Lopez-de-Silanes,and A.Shleifer.Corporate Ownership Around the world[J].Journal of Finance,1999(54)

3.Faccio M,Lang L H P.The ultimate ownership of Western European corporations[J].Journal of financial economics,2002.65(3)

4.Chernykh L.Ultimate ownership and corporate performance in Russia[D].Drexel University,2005

5.Gadhoum Y,Gueyie J,Hentati M.Ownership structure and expropriation in stock exchange listed firms[J].Corporate ownership and control,2006(3)

6.余明桂,夏新平,潘红波.控股股东与中小股东之间的代理问题:来自中国上市公司的实证证据[J].管理评论,2007(4)

7.胡道勇.中国上市公司实际控制人持股特征分析— 基于全流通背景下的实证研究[J].现代管理科学,2011(9)

8.刘芍佳,孙刑,刘乃全.终极产权论,股权结构及公司绩效[J].经济研究,2003(3)

9.叶勇,胡培,黄登仕.中国上市公司终极控制权及其与东亚、西欧上市公司的比较分析[J].南开管理评论,2008(3)

10.甄红线,史永东.终极所有权结构研究—来自中国上市公司的经验证据[J].中国工业经济,2008(11)

11.李伟,于洋.中国上市公司终极所有权结构及演变[J].统计研究,2012(10)

12.黄建欢,张亚斌,尹筑嘉.基于EME-E范式的资产重组中股东利益均衡研究[J].中国工业经济,2012(4)

13.尹筑嘉,杨晓光,黄建欢.大股东主导的资产重组、公司效率与利益侵占—基于中国重组类整体上市案例的研究[J].管理科学学报,2013(8)