从金融资源配置谈区域经济的非均衡性发展

2015-12-30徐晓飒河南牧业经济学院郑州450000

■ 徐晓飒(河南牧业经济学院 郑州 450000)

随着我国经济体制改革的不断深化完善,我国国民经济一直呈现出高速平稳的发展态势。但是由于不同地区金融资源的配置情况存在差异性,我国三大地区的经济增长之间的差距及不均衡性呈现出不断扩大的态势。此外,我国区域间金融资源配置的不平衡性还表现在金融结构上。从金融机构发放贷款的区域性特点来看,2012年金融机构发放贷款的企业主要集中在东部,其贷款比例占到全国金融机构贷款总额的75%以上,而西部地区企业的贷款比例还不及全国金融机构贷款总额的10%。从上市公司的区域差异性角度分析,2012年中西部地区上市公司数量总和还不及东部上市公司的总数,拥有上市公司数量最多的前三个省份为广东、上海、浙江,而上市公司数量排在后三位的省份分别为西部地区的西藏、青海和宁夏。本文为了探索我国东、中、西部地区经济协调发展的基本途径,从地区金融资源配置的视角来分析解决问题。

经济发展的区域性和金融资源配置的不平衡性表现

我国东、中、西部地区经济发展的差距与金融资源在这三个区域配置的不均衡性存在着密切关系,各个地区由于政府政策支持力度的差距、资源禀赋的不同以及地理位置的区别不仅形成了自己独特的区位优势,而且实现了区域间生产要素的空间流动性。当生产要素从经济欠发达地区流向发达地区时就会产生“回波效应”,带来区域间经济差距的扩大,反之则会产生“扩散效应”,有利于地区经济的协调发展。我国由于受到早期经济体制改革的影响加上政府政策倾斜和地区间资源禀赋的差异,回波效应的作用大于扩散效应,这就加大了我国东中西部的经济差距,金融资源在地区之间配置的差异性在近年来表现的越发明显。

(一)经济发展的区域性表现

近年来,迫于政府政策倾斜程度在各区域的差距、自身资源禀赋的不均衡性以及金融资源在东、中、西部地区配置的不平衡,我国三大区域间经济发展的距离正在逐年拉大。其中东部地区(北京、天津、河北以及山东等东部沿海城市)由于地理位置的优越性以及金融资源配置的相对合理性始终保持着平稳较快的发展速度、相对完善的基础设施建设以及较高的市场化程度。与中东部地区相比,我国西部地区(内蒙古、广西、重庆等内陆城市)则因为受到交通不便利的地理位置的影响,经济发展受到长期抑制,基础设施不完善,资本市场发展程度低,本国和外资企业直接融资能力差,资金来源多为国家财政扶持和本地区信贷支持。中部地区(山西省、安徽省、江西省等六省)经济发展的总体水平则高于西部地区却长期落后于东部地区。

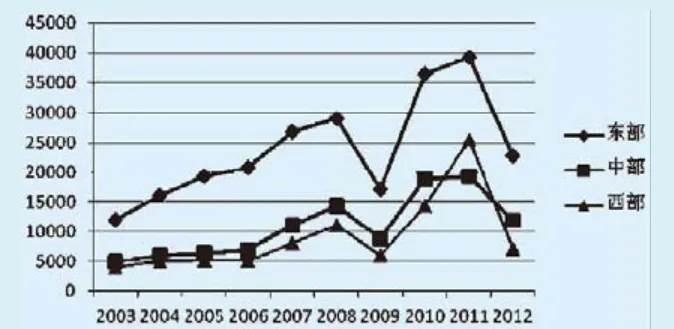

由东中西部地区从2003年到2012年GDP增长量趋势图(见图1),可以明显看出三大区域经济发展的不平衡性。一方面,东部地区GDP增长速度远高于中西部地区,另一方面,三大区域在这十年间呈现出相对一致的波动趋势和不一致的波动幅度。

(二)区域金融资源配置的非均衡性表现

表1反映了我国三大区域从1991年到2012年以均值计算的固定资产的投资情况,其中东部地区固定资产投资数额比中部和西部地区固定资产投资数额的总和还要多,其中固定资产投资均值排在前三位的均来自东部地区,它们是北京、上海和广东,而排在后三位的陕西、贵州和宁夏都来自融资能力差的西部地区。

我国不同地区上市公司的行业性质也有自己的特点,其中东部沿海地区由于地理位置优越、资源丰富,制造业和服务业发展速度最快;而黑龙江、吉林和辽宁三个省份受到国家“振兴东北老工业区”的政策扶持,制造业和电子科技技术发展迅速;西北部地区由于矿产资源丰富,多发展能源加工工业;西南地区以化工、电子和制药业作为地区经济发展的支柱;中部地区作为连接我国东部和西部地区经济发展的桥梁,在国家“中部崛起”政策的支持下大力发展以原料和能源为重心的重化工工业。东、中、西部地区在经济发展上的差距决定了区域金融资源的差异性配置,反过来,金融资源在三大地区的差异性分布又进一步加剧了地区间经济发展的不平衡。

金融资源对区域经济增长的影响因素分析

(一)金融资源配置对区域经济增长水平的影响

内生增长理论作为索罗模型的扩展,该模型认为一个经济体系的产出是由资本存量、劳动力以及工人的技术知识这三个因素共同决定的,其中资本存量(包括固定资本和无形资本)以及资源配置效率(资本边际生产率)是影响经济增长的主要因素。一个地区资本存量的高低主要受到这个地区投资规模变化的牵制,而储蓄又是一个国家或者地区投资的主要来源,一个地区投资水平的高低主要取决于这个地区储蓄转化为投资的能力。而不同区域资源配置的有效性则直接受到该地区技术发展水平的影响。因此,我国区域经济增长水平是由该地区储蓄率以及资本的边际生产率决定的,而金融资源的配置又会对储蓄以及技术水平产生影响。

图1 三大区域GDP总量增量比较

表1 东、中、西部地区固定资产投资和上市公司数目

(二)金融资源配置对资本形成的影响

储蓄是一个国家或地区资本形成的间接来源,只有当储蓄转变成投资后才能形成最终的有形资本和无形资本。金融资源对资本形成的影响主要是对储蓄以及储蓄转化成投资能力的影响。我国东部地区由于金融机构和金融市场发展稳健,资本形成的主要来源是金融市场,而中西部地区则主要依靠政府的财政支持来组织资本形成,金融市场对中西部地区资本形成的影响不太显著。东、中、西部地区资本形成来源的差异性加剧了区域间储蓄存款以及投资资金数量上的非均衡性,而在投资效率一定的前提下,投资规模成为影响区域经济增长的主要因素,东部地区在投资规模上的优势决定了其在经济发展中的竞争力水平。

(三)金融资源资金配置效率对区域资本使用率的影响

加尔比斯认为发展中国家的金融机构和金融市场的发展机制还不完善,并且容易受到政府政策的约束,经济上存在很大分割性,改善金融机构和金融市场的筹集和配置资金的能力、提高资金分配效率可以促进区域资本使用率的均衡发展(两部门金融中介模型)。我国金融中介资金配置效率主要受到金融机构资金周转速度、资本安全性以及信贷资金配置效率的影响。

从金融机构的角度看,我国东部地区银行由于受到信贷资金配置效率较高、银行不良贷款比例低、资金周转速度快、国有商业银行整体盈利能力强、外资银行和股份制银行集中度高等因素的影响,金融机构的整体盈利能力远远高于中西部地区。从金融市场的角度来看,我国东部地区上市公司具有数量多、规模大、资金充足以及市场占有率高的特点,证券机构向社会提供的金融产品和服务能够满足投资者的需要。东部地区较完善的证券市场一方面极大地提高了东部地区资本市场资金使用效率、扩大了融资能力;另一方面,加剧了东部地区与中西部地区在金融资源配置上的非均衡性。

(四)金融资源配置对于各地区劳动和技术结构的影响

首先,一个国家或地区劳动要素的结构和效率会受到该地区金融资源配置的影响。一方面,金融资源的有效配置不仅有利于东、中、西部协调发展,而且能够从供求角度为劳动力从第一产业向二、三产业的转移提供契机。另一方面,金融机构和金融市场的不断发展和完善能够间接促进资本投入量的增加,而资本投入量的增加又会使得就业机会增加,从而实现劳动要素结构的转变和劳动效率的提高。

其次,区域金融资源通过对该区域技术结构进行调整来间接的影响劳动力要素的结构,从而实现各个生产要素的帕累托最优。根据经济增长理论,资本、人力和科学技术作为推动经济增长的重要的生产要素,能够通过各要素之间的合理资源配置来促进地区经济的发展。

目前我国东中西部地区的经济发展存在很多问题,其中不健全的市场经济环境、各地区经济发展的不平衡性以及金融资源配置的非均衡性已经对于三大区域的劳动结构和效率产生了严重的影响。这种东、中、西部地区经济发展的差异性受到了我国政府早期实行的经济发展非均衡政策的影响,这种经济改革导致东部地区人均投资水平远远高于中西部地区,从而加大了三大地区劳动力效率的非均衡性。进入21世纪后,我国东部地区在投融资方面实现多元化,优先发展金融市场和金融产业,吸收国内外投资,进一步扩大了区域经济发展的差距。

同时,三大地区经济的失衡发展受到不同的产业结构的影响。我国西部地区农业人口比重大,农业缺乏现代化和集约化的产业经营方式,素质较低的劳动者也在一定程度上限制了农业劳动生产率的提高。中部地区对第三产业的经营主要集中在传统的服务业(餐饮业、旅馆等)上,这种经营方式极大地限制了产业结构的转变,导致大量的农业人口无法实现非农业人口的转移。东部地区相较于中西部地区产业结构更加合理,较健全的金融市场环境促进了金融资源的优化配置,推动了技术的进步和劳动力素质的提高,有利于劳动力结构的转变和效率的提高。

结论

我国东、中、西部地区经济发展的差距与金融资源在这三个区域配置的不均衡性存在着密切关系,金融资源不仅对资本形成即储蓄转化为投资的能力产生影响,而且直接作用于地区资本使用效率以及地区劳动力和技术要素结构的转变和效率的变化。地区经济主要受到金融资源配置以下两个方面的影响:一方面,不同地区金融资源配置的差异性导致地区经济发展呈现出非均衡性特征;另一方面,地区金融中介机构向社会提供的金融产品和服务的满意化程度的差异性对于有形资本的金融化发展速度产生直接影响,从而对于地区经济发展水平的不平衡性产生间接影响。进入21世纪以来,我国东部地区在投融资方面实现多元化,优先发展金融市场和金融产业,吸收国内外投资,东部与中西部之间的人均投资水平进一步拉大。

本文在对我国经济发展的差异性和金融资源配置的不均衡性之间的相互关系进行系统描述的基础上,提出了改善地区间经济发展非均衡性的政策建议。首先,政府应该加大对中西部地区金融政策的扶持力度,实现中西部金融市场和金融机构的健全发展,拓宽代表性企业的直接融资能力和经济增长潜力,坚持国家货币政策的一致性与区域金融资源配置的多样性相结合的发展方式;其次,加大对中西部地区金融中介机构的监管力度,构建中西部地区金融风险预警机制,对有效的金融资源实行合理配置;最后,加大政府对中西部地区的支持力度,实现中西部地区产业结构的优化配置。

1.王振山.金融效率论:金融资源优化配置的理论与实践[M].经济管理出版社,2000

2.马草原.金融双重门槛效应与城乡收入差距[J].经济科学,2009(3)

3.慕丽杰.中国区域金融非均衡发展研究[D].辽宁大学,2009

4.王婷.中国城乡金融资源配置差异的测度与分析[J],经济问题,2011(8)

5.刘飞.基于DEA的区域金融效率评价研究[J],城市发展研究,2007.14(1)

6.姜春.时滞、回归及预调:区域金融发展与经济增长的实证研究[J].金融研究,2008(2)

7.刘红.金融集聚对区域经济的增长效应和辐射效应研究[J].上海金融,2008(6)