中国私募投资回报影响因素研究

2015-12-19刘日明

刘日明

摘 要:2015年是中国股权投资行业的第23个年头,根据清科数据库数据显示,截至2014年底,中国股权投资市场活跃的创业投资及私募股权机构(VC/PE)数超过8000家,管理资本量超过4万亿元人民币,全年募资约5000亿元,投资4500亿元。

私募股权投资作为一种重要的金融投资工具,我们对其投资回报影响因素进行研究,对投资界以及产业界都是很好的研究价值。

本文主要采用实证研究方法,将我们认为与投资回报率(用内部收益率衡量)密切相关的九大影响因子作为自变量,将内部收益率作为因变量,建立假设方程,然后作回归分析,观察其相关性。

关键词:私募股权投资;投资回报;相关分析;回归分析

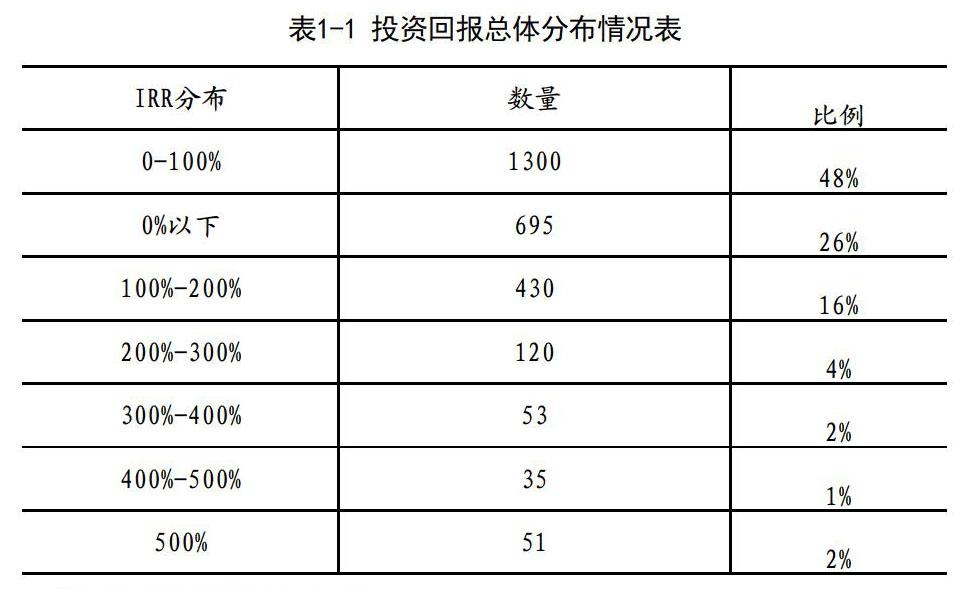

1 投资回报描述性统计分析

本文所研究的数据主要来源于清科私募通数据库,覆盖的数据量涵盖1996年~2015年。

从私募基金投资回报率总体分布情况来看,大部分在投资项目年化收益率在100%以下,同时存在较多比例的亏损项目。

2 投资回报影响因素研究

通过对私募基金投资收益率可以发现,不同的投资项目的投资回报率相差较大。那么,造成投资回报差异的影响因素有哪些,以及各因素是怎样影响投资回报的,以下將针对此问题,通过实证研究的方法进行论证。

2.1 定义及假设

本文选取了“行业属性”、“退出方式”、“机构类型”、“资本类型”、“投资期限”、“机构管理资本量”、“投资阶段”、“投资轮次”、“股权比例”9个因素作为影响内部收益率的假设因子,并将其与内部收益率作回归分析,观察其相关性。

以上9个因子作为解释变量,内部收益率作为被解释变量,“行业属性”用“Industry”表示,“退出方式”用“Quit”表示,“机构类型”用“Organization”表示,“资本类型”用“Capital”表示,“投资期限”用“Time”表示,“机构管理资本量”用“Management-capital”表示,“投资阶段”用“Stage”表示,“投资轮次”用“Round”表示,“股权比例”用“Rate”表示。内部收益率用“IRR”表示。

2.2 回归分析

基于以上定义,对其进行回归分析,结果如下:

从以上回归结果可知,Industry ,Quit ,Organization ,Capital,T这五大因子对应的Prob值都在0.05以下,也就是说,在95%的置信水平下,行业属性、退出方式、机构类型、资本类型、投资期限与内部收益率存在相关性。同时,机构管理资本量、投资阶段、投资轮次、股权比例对应的Prob值在0.1以上,也就是说,在90%的置信水平下,机构管理资本量、投资阶段、投资轮次、股权比例与内部收益率没有显著的相关性。

2.3 解释说明

从以上回归分析可知,行业属性、退出方式、机构类型、资本类型、投资期限与内部收益率存在相关性。我们逐一进行解释说明。

(1)行业属性

轻资产模式多为第三产业服务业,重资产模式多为传统第一产业农业、第二产业工业,说明随着经济的发展,人民生活水平的提高,消费者更加注重基本生活需求以外的服务性需求,第三产业具备更加广阔的市场空间和市场价值。因此,轻资产模式的行业投资回报更高。

(2)退出方式

退出方式是投资机构在选择一个项目时必须考虑的因素。越靠近IPO退出方式的投资项目,一般都发展良好,并且其投资价值在后期一轮又一轮的估值上调中不断放大,因此具备更高的投资回报。

(3)机构类型

以上回归结果显示,在系数为95%的置信水平下,各机构类型内部收益率高低顺序为:VC>PE>券商直投>其它,可以理解为由于VC机构相对于PE、券商直投在投资规模上较小,所以可以创立更丰富的投资组合,使资产分散在更广泛的行业和企业上,实现风险对冲,拉伸整体投资组合的投资回报率。

(4)资本类型

以上回归结果显示,外资背景的投资机构其投资回报率高于本土的投资机构,可以理解为外资背景的机构具有更加丰富的投资及管理经验,为投资项目增值。

(5)投资期限

从以上回归结果可知,投资期限越短,投资回报率越高。主要是因为私募机构投资的对象一般都是处于成长期、发展期的中小企业,既没有获得可靠而稳定的市场,也没有建立完善的公司内部机制,公司盈利仍然非常不稳定,在更长的时间内,公司存活率比较小,经营风险高。导致在较长时间来看,公司投资价值下降。

3 研究结论

作为投资机构,应尽量选择轻资产的行业,注意分散投资,并且尽量通过靠近IPO的方式上市,投资期限不宜太长。在融资过程中尽量加大外资的引入,依靠其丰富的投资管理经验提升项目投资价值

参考文献

[1]林袆姿.中国创业投资和私募股权投资回报研究[D].北京:中央财经大学,2012

[2] Steven Kaplan and Antoinette S£hoar, Private Equity Performance: Returns,Persistence and Capital Flows,MIT Sloan Working Paper No.4446—03,November,2003.

[3]刘克. 我国私募股权基金投资回报分析[D].青岛: 山东财经大学,2012清科研究. 2013年第三季度中国私募股权投资市场LP研究报告,2013

[4]赵峰.私募股权投资基金的参与对企业成长性的影响研究,2013

[5]清科研究. 2014中国资产管理研究报告,2014

[6]Amit ,Glosten and Muller, A review of IPO activity , price , and allocation,2002

[7]赵峰.私募股权投资基金的参与对企业成长性的影响研究,2013

[8]Alexander P. L.jungqvist. William ,IPO allocation: discriminatory or discretionary,2012

[9]文风.社会资本视角下创始人与投资人控制权博弈,2013

[10]高玲娜.对赌协议在我国民营企业融资中的应用分析,2013