任务驱动项目导向的高职房地产税务授课和实训设计

2015-12-09李科成黄丽玲段林伶

李科成+黄丽玲+段林伶

摘要:土地增值税实行四级超率累进税率,因而应纳土地增值税额的计算比较麻烦,是房地产税务课程教学中的难点。学生在学习中理解四级超率累进税率较困难。多年教学中我们不断探索,形成了土地增值税计算的六步授课法并优化设计了综合实训方法,收到了良好的教学效果。

关键词:房地产税务;土地增值税;教学;设计

中图分类号:G712 文献标志码:A 文章编号:1674-9324(2015)16-0239-02

一、土地增值税计算的有关规定

《中华人民共和国土地增值税暂行条例》规定,土地增值税按照纳税人转让房地产所取得的增值额和规定税率计算征收;纳税人转让房地产所得收入减除规定扣除项目金额后的余额为增值额;土地增值税实行四级超率累进税率。

纳税人转让房地产所得收入包括货币收入、实物收入和其他收入。

计算土地增值税的扣除项目包括:(1)取得土地使用权支付的金额;(2)开发土地的成本、费用;(3)新建房及配套设施的成本、费用,或者旧房及建筑物的评估价格;(4)转让房地产有关税金;(5)财政部规定的其他扣除项目。

土地增值税四级超率累计税率为:(1)增值额未超过扣除项目金额50%的部分,税率为30%;(2)增值额超过扣除项目金额50%、未超过扣除项目金额100%的部分,税率为40%;(3)增值额超过扣除项目金额100%、未超过扣除项目金额200%的部分,税率为50%;(4)增值额超过扣除项目金额200%的部分,税率为60%。

二、土地增值税计算的常犯错误

土地增值税计算的教学内容包括:(1)房地产转让所得收入的归集与计算;(2)扣除项目金额的归集与计算;(3)增值额的计算;(4)按增值额与扣除项目金额的比例,分级选用税率计算应纳土地增值税额。

学生常把四级超率累计税率理解为四级分档单一税率,计算应纳土地增值税额时最常见的错误如下:

(1)当增值额>扣除项目金额50%但≤扣除项目金额100%时,应纳土地增值税额=增值额×40%。

(2)当增值额>扣除项目金额100%但≤扣除项目金额200%时,应纳土地增值税额=增值额×50%。

(3)当增值额>扣除项目金额200%时,应纳土地增值税额=增值额×60%。

三、土地增值税计算的授课设计

针对学生常犯的理解错误以及计算错误,我们优化设计了土地增值税计算的课堂六步授课法。

第一步,讲解房地产转让所得收入的含义。

第二步,讲解扣除项目金额的含义。

第三步,讲解增值额的含义,增值额=转让房地产所得收入-扣除项目金额。

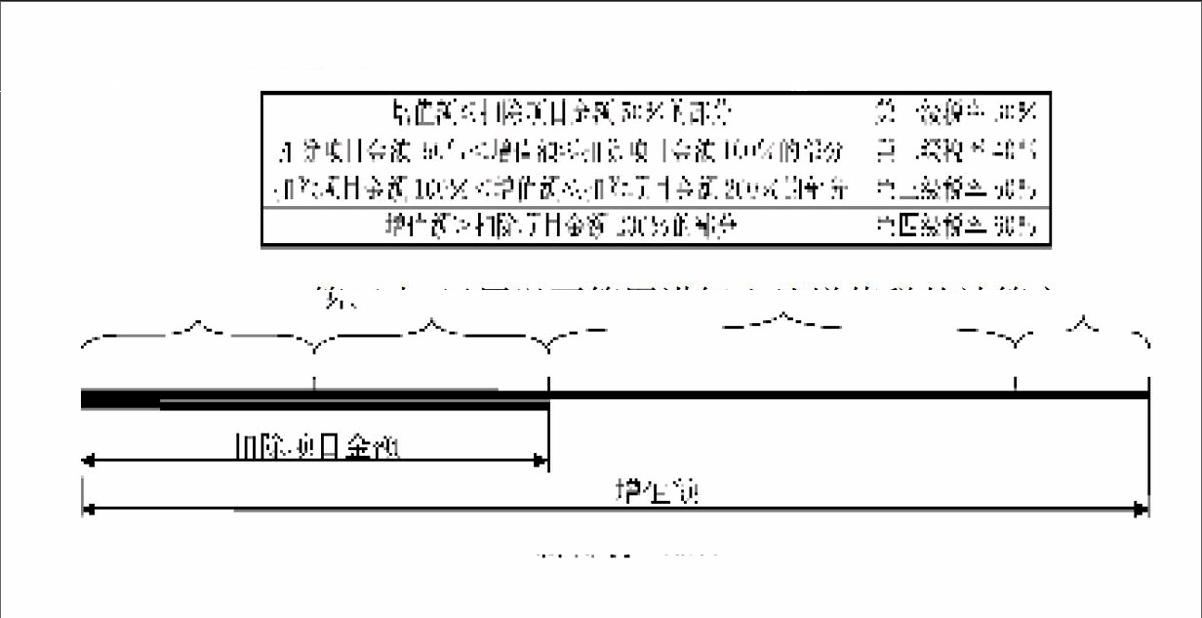

第四步,运用以下表格讲解土地增值税四级超率累进税率。

第五步,运用以下简图讲解土地增值税的计算方法。

在第五步要充分利用简图透彻讲解增值额与扣除项目金额比较会有四种情形。

第一种情形:增值额≤扣除项目金额50%,增值额只有一个部分,适用第一级30%税率计算应纳土地增值税额:应纳土地增值税额=增值额×30%。

第二种情形:增值额>扣除项目金额50%但≤扣除项目金额100%,要把增值额分为两部分,分别适用第一级30%税率和第二级40%税率,累进计算应纳土地增值税额:应纳土地增值税额=增值额中第一部分×30%+增值额中第二部分×40%=扣除项目金额×50%×30%+(增值额-扣除项目金额×50%)×40%。

第三种情形:增值额>扣除项目金额100%但≤扣除项目金额200%,要把增值额分为三部分,分别适用第一级30%税率、第二级税率40%、第三级50%税率,累进计算应纳土地增值税额:应纳土地增值税额=增值额中第一部分×30%+增值额中第二部分×40%+增值额中第三部分×50%=扣除项目金额×50%×30%+扣除项目金额×(100%-50%)×40%+(增值额-扣除项目金额×100%)×50%。

第四种情形:增值额>扣除项目金额200%,要把增值额分为四部分,分别适用第一级30%税率、第二级40%税率、第三级50%税率、第四级60%税率,累进计算应纳增值税额:应纳土地增值税额=增值额中第一部分×30%+增值额中第二部分×40%+增值额中第三部分×50%+增值额中第四部分×60%=扣除项目金额×50%×30%+扣除项目金额×(100%-50%)×40%+扣除项目金额×(200%-100%)×50%+(增值额-扣除项目金额×200%)×60%。

第六步,运用计算例题讲解土地增值税计算过程。

四、土地增值税计算的实训设计

按上述六步授课法进行授课后,还需通过综合实训使学生正确掌握土地增值税的计算方法。

(一)基础性练习设计

基础性练习的目的是使学生通过练习,掌握选用四级超率累进税率计算应纳土地增值税额。典型的基础性练习题目设计如下。

按照第一种情形假设转让房地产所得收入和扣除项目金额,使增值额≤扣除项目金额的50%,练习应纳土地增值税额计算。

按照第二种情形假设转让房地产所得收入和扣除项目金额,使增值额>扣除项目金额的50%且≤扣除项目金额的100%,练习应纳土地增值税额计算。

按照第三种情形假设转让房地产所得收入和扣除项目金额,使增值额>扣除项目金额的100%且≤扣除项目金额的200%,练习应纳土地增值税额计算。

按照第四种情形假设转让房地产所得收入和扣除项目金额,使增值额>扣除项目金额的200%,练习应纳土地增值税额计算。

(二)综合性实训设计

综合实训的目的是全面训练学生根据房地产转让条件和成本费用数据,正确归集和计算转让房地产收入,正确归集和计算扣除项目金额,正确计算应纳土地增值税额。典型的综合性实训课目设计应当包括以下要素:(1)开发房地产项目的住宅户型数量及商铺数量、面积、销售价格等数据,并假设住宅和商铺全部销售完毕,只有货币收入。(2)开发房地产项目的各种成本费用数据:支付土地使用权出让费数据;住宅和商铺建筑安装工程成本、小区绿化工程成本、小区配套设施工程成本等数据;勘察设计费、城市建设配套费、施工招标代理费、工程监理费、工程造价咨询费、开发管理费用、广告费用、销售费用等数据;交纳营业税及附加、契税、印花税、企业所得税等数据。

根据综合性实训课目中假设的条件和数据:(1)正确归集和计算房地产开发企业销售房地产收入;(2)正确归集和计算该房地产开发项目的扣除项目金额;(3)正确计算该开发项目应纳土地增值税额。

完成综合性实训课目的步骤如下:

(1)归集和计算房地产转让收入。房地产转让收入=住宅销售收入+商铺销售收入。

其中:住宅销售收入=■(某户型套内面积■×该户型销售单价■×该户型套数■)

商铺销售收入=商铺平均套内面积×商铺平均销售单价×商铺间数

(2)归集和计算扣除项目金额:①取得土地使用权支付费用;②土地开发成本和费用=平整小区土地工程成本;③新建房及配套设施成本和费用=住宅和商铺建筑安装工程成本+小区绿化工程成本+小区配套设施工程成本+勘察设计费用+城市建设配套费用+施工招标代理费用+工程监理费用+工程造价咨询费用+开发管理费用+广告费用+销售费用;④转让房地产有关税金=营业税及附加+契税+印花税+企业所得税;⑤扣除项目金额=取得土地使用权支付费用+土地开发成本和费用+新建房及配套设施成本和费用+与转让房地产有关的税金。

(3)计算增值额。增值额=转让房地产所取得收入-扣除项目金额。

(4)计算应纳土地增值税额。按前述基础性练习已掌握的方法,计算该房地产开发项目应纳土地增值税额。

五、结语

经过多年对房地产税务授课和实训的深入研究,我们按照任务驱动项目导向对房地产税务授课方法和实训方法进行了优化设计。我们的教学实践证明,按照优化设计的课堂六步授课法、基础性练习和综合性实训设计进行土地增值税计算的教学,能够使学生正确掌握土地增值税的计算方法,提高了教学效率和教学质量,圆满达到了预期的教学目标。

参考文献:

[1]中华人民共和国国务院.中华人民共和国国务院令第138号[Z].中华人民共和国土地增值税暂行条例.1993-12-13/2014-10-06.

[2]中国房地产估价师与房地产经纪人学会.房地产基本制度与政策[Z].第十章房地产税收制度与政策.2013-05/2014-10-06.endprint