分化中的四大经济体银行业

2015-12-05中国银行国际金融研究所全球银行业研究课题组编辑张美思

文/中国银行国际金融研究所全球银行业研究课题组 编辑/张美思

图1 美国银行业经营情况(2013年三季度到2014年三季度)(单位:亿美元)

图2 美国银行业不良贷款率变动情况(2013年三季度到2014年三季度)

图3 欧元区及区内各主要国家存款同比增速(2014年三季度)

2014年,在全球主要经济体宏观基本面和货币政策分化的背景下,美国、欧元区、日本、中国几大经济体银行业经营呈现出分化态势:美国银行业整体表现有所改善;日本、欧元区银行业经营皆面临挑战;中国银行业资产负债以及净利润增速放缓,信用风险压力上升,但整体可控。

一是美国银行业表现好转。美国银行业规模增速平稳,利润出现波动。截至2014年三季度,美国银行业资产、负债规模分别达15.35万亿美元和13.62万亿美元,增速均达5%以上。实现净利润390亿美元,同比增长8.04%,环比下降3.14%(见图1)。不良贷款率为2.11%,同比下降0.73个百分点(见图2)。

二是欧元区、日本的银行业经营均面临一定挑战。欧元区经济复苏乏力,虽然银行业存款贷款整体保持稳定,但各国表现出现分化(见图3、图4)。截至2014年三季度,欧元区银行业存款合计16.65万亿欧元,同比增长0.03%;贷款余额合计16.82万亿欧元,同比下降0.93%。本地大中型银行利润下降明显,小型和外资银行表现突出。不过,欧元区不良率持续上升,但资本金资本实力也在稳步增强。受日本加大量化宽松规模政策的影响,日本银行业整体业绩小幅下滑,日本国内利率持续下跌,存贷款利差出现倒挂,影响利差收入。其中,中小型银行面临的挑战更大。

图4 欧元区及区内各主要国家贷款同比增速(2014年三季度)

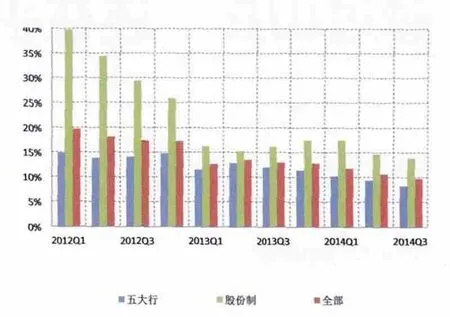

图5 中国上市银行净利润同比增速

三是中国银行业保持稳健运行。在经济呈现“新常态”的背景下,中国银行业资产负债增速放缓,盈利能力保持稳定,不良贷款指标“双升”,但总体风险可控(见图5、图6)。截至2014 年9月末,十六家上市银行的资产和负债规模分别达104.06万亿元和97.13万亿元,同比分别增长11.26%和10.93%;实现净利润1.02万亿元,同比增长9.74%。平均ROA(折年)为1.26%,同比小幅下降1个基点;平均ROE(折年)为20.24%,同比下降0.91个百分点。不良贷款余额为6046.08亿元,同比增长31.70%;不良贷款率(加权平均值)为1.12%,同比提高0.16个百分点。

2015年,预计美国银行业将继续保持平稳发展,货币政策的加息预期以及监管政策的变化将是影响其经营发展的重要因素;欧元区整体规模将继续保持稳定,但不良资产压力存在加剧的可能,个别国家银行业风险将进一步凸显;日本银行业的经营发展将面临较大挑战,满足多元化的理财需求将是未来日本银行业新的发展方向;中国银行业仍将保持稳健的发展态势,预计净利润增速在9%左右。