董事长特征、债务约束与企业R&D投资

——基于广东战略性新兴企业的研究

2015-11-22文芳

文芳

(广东金融学院会计系,广东 广州 510521)

引言

研究与开发(简称研发或R&D)投资对企业培植核心竞争力和获取持续竞争优势具有重要的意义。2010年10月,《国务院关于加快培育和发展战略性新兴产业的决定》的颁布,将发展战略性新兴产业确定为一项国家战略,力图抢占低碳经济、循环经济、网络经济制高点,促进产业向“绿色”转型。企业是R&D创新的微观主体,为此,政府从税收激励、金融机构信贷支持等方面提出了扶持要求。不难看出,这些政策举措为战略性新兴企业R&D创新提供了有力的外部推动。然而,企业内部决定R&D创新倾向的决策者因素何在?该问题在理论和实践中尚未得到足够的关注。

作为公司整体战略的组成部分,R&D投资受制于公司内外各种权利制衡和利益分配机制,以公司治理机制为核心的企业管理机制对以R&D投资为核心的技术创新有着重要影响(文芳,2009, 2010)[11][12]。作为公司治理机制核心的董事会,其各种特征对公司治理有效性的影响得到了大量的研究,而作为公司董事会会议召集人和主持人的董事长,其认知能力对其战略决策有着直接的影响,而其教育背景和工作经验等特征是形成其认知能力和价值取向的决定性因素(Hambrick & Mason, 1984)[3],这将进一步对公司的创新决策带来影响。因此,考察董事长特征对公司R&D投资决策的作用对于加强企业自主创新预期具有重要的意义。

目前,关于董事长特征对公司财务决策影响的文献并不多见,覃家琦(2009)[9]以2007年制造业上市公司为样本,研究了董事长特征与上市公司过度投资行为;在现有文献中,仅有刘运国等(2013)[7]以2007~2008年沪深上市公司数据,实证检验了董事长特征与企业R&D支出的关系,但他们并未进一步考察存在资金约束时,董事长特征的作用会受到何种影响。除了决策者的意愿,企业R&D投资需要有充裕的资金支持,那么当存在债务约束时,董事长特征及其创新策略会受到影响吗?本文以广东省战略性新兴企业为对象,尝试对上述问题进行探讨。

文献回顾与研究假设

作为公司战略的制定者和执行者,高管的认知基础、价值观、洞察力是影响组织战略制定的关键因素,而他们的基本特征背景,如年龄、阅历等,是形成其认知基础、价值观和洞察力的重要因素。与英美等国家由总经理掌握公司控制权的公众公司有所不同,我国的上市公司主要由大股东所控制,由此使得作为股东利益最高代表的董事长可能会代表大股东的利益,并参与公司的经营决策。与此同时,在董事会对总经理财务决策监督和控制的过程中,作为董事会会议召集人和主持人的董事长,同样会对公司的财务决策产生影响。也就是说,我国上市公司的董事长对公司战略和决策具有重要的话语权。

理论上说,研发创新是企业确定其核心竞争优势,并保持可持续发展的重要原因,但它需要企业大量的资金投入,并且其产出存在一定程度的不可预知性。这就要求决策者具有必要的创新机会识别能力和认知能力,而这与决策者所接受的教育和学习密切相关。Wally &Baum(1994)[6]认为高教育水平意味着更强的信息处理能力、更易于接受改变和更乐于创新,他们将高管教育水平作为其认知能力的替代变量,发现获得大学学位的高管比受过较低水平教育的高管在信息处理能力和勇于接受改变方面表现更佳,进行更多创新的公司是由受过更高教育的高管管理的。Hambrick & Mason(1984)[3]发现CEO(或其他中心人物)教育水平与创新正相关,公司高管成长过程中的职业经验等因素也会对其认知能力和价值取向产生影响,进而与公司的R&D投资决策存在一定的相关度。Barker and Mueller(2002)[1]发现,获得技术领域学位的CEO所经营的公司其R&D投入显著地高,而商业和法律背景的CEO更多地对R&D风险持规避态度;他们还发现通过技术和市场渠道成长起来的CEO比经过会计、财务或法律渠道成长起来的CEO更支持公司的R&D。

本文认为,当决策者具有非技术类专业背景时,一方面对创新在企业成长中难以替代的作用欠缺更深刻的认识,另一方面,对于自己陌生的领域更有可能采取规避态度,而将更多的资金投入到自己熟悉的领域,如市场拓展、资本运作等等,希望通过这些渠道将企业做大做强,从而会在企业战略决策中降低研发创新的力度;而技术类职业背景的董事长,能更清楚地认识到技术创新对企业发展的重要意义,从而有利于企业的研发创新决策。基于此,本文提出如下假设:

假设1:董事长所受教育水平和技术职业背景对公司研发投资强度有显著正面影响。

对于高管年龄对公司长期战略的影响,学者们的研究结论较为一致,他们一般认为年长的高管更加保守,奉行低增长战略,倾向于回避风险,而年轻的高管更加喜欢冒险,他们会增加R&D投资,因为他们对其职业前景有更长的预期。Barker & Mueller(2002)[1]研究了经理人特征与公司R&D投资之间的关系,发现R&D投资与CEO年龄负相关,而与CEO任期同增,他们推断这是因为CEO要用R&D投资塑造自己的业绩。Child(1974)[2]认为,年长高管的体力和精力都有限,不愿做出组织变革,所以,年长的CEO投资R&D的可能性较小,由于R&D支出对企业当期收益不利且投资回收期长,如果年长的CEO在退休前只剩几年的任期,R&D投资的回报可能不会在他们的任期内得到体现,他们自然对其不会很感兴趣。随着任期的延长,公司高管的知识水平、社会经验和经营阅历都会有大幅度提高,高管对公司的控制性越强,高管会掌握更多关于公司经营的内、外部信息,他们知道什么样的投资才是对企业的长远发展有利的,其中包括R&D投资。所以,本文提出以下假设:

假设2:董事长年龄与公司R&D投资强度显著负相关,而任期与公司R&D投资强度显著正相关。

除了决策者的意愿,企业R&D投资需要有充裕的资金支持,那么当存在资金约束时,公司R&D决策又会受到何种影响呢?

从债权人的角度出发,Stigliz和Weiss(1981)[5]分析认为,在信贷市场上,银行的期望收益取决于借款人的还款概率和贷款利率。由于银行不能完全了解借款人的投资风险,为降低贷款的风险损失,银行倾向于提高利率,这就容易导致逆向选择问题,即利率的提高有可能使低风险的借款人退出市场,致使借贷市场上高风险的借款人越来越多;也有可能产生道德风险,诱使借款人选择风险更高的项目以承担较高的利率负担,从而使得银行贷款的平均风险水平上升。愿意支付较高利率的借款人可能是那些预期还款能力较低的人,利率的提高可能是降低而不是提高银行预期收益。因此,银行宁愿选择在较低的利率水平拒绝部分借款人的贷款要求,也不愿选择在较高的利率水平满足所有借款人的贷款要求,于是产生了信贷配给。在存在信贷配给的情况下,企业即使愿意接受贷款方提出的贷款利率,也无法为风险高但仍具有投资价值的项目筹集到所需资金,从而导致投资不足现象的发生。事实上,创新投资过程中会产生大量的无形资产,而银行等债权人一般更希望借款人以实物资产做抵押,因此,当面临应当贷款给R&D投资项目还是贷款给厂房设备项目的抉择时,债权人常更倾向于后者。这就导致高R&D投资公司难以获取负债融资。

从企业的角度来看,高负债的资本结构意味着较高的财务风险。由于负债利息的偿还需要有稳定的现金收益流来支持,如果企业将资金用于风险高且回收周期长的R&D投资,资金的回流就难以得到保证,这将进一步加大了企业的偿付风险,威胁企业的生存。因此,作为公司创新战略与决策有重要话语权的董事长,即使能够认识到R&D投资对企业核心能力培植和可持续发展的重要意义,高负债的资本结构也使其不得不采取先图生存再图发展的决策倾向。这便导致董事长个人特征因素对R&D投资的影响弱化,凸显了企业债务风险对R&D投资的约束。基于以上分析,本文提出如下研究假设:

假设3:债务约束弱化董事长特征对公司R&D决策的影响,而负债与R&D投资强度显著负相关。

研究设计

一、样本筛选与数据来源

在十二五期间,广东省提出要在2020年形成较为完善的区域型国际化创新体系,全省自主创新能力达到中等发达国家水平,建成创新型广东。目前,广东已选出电子信息、半导体照明、电动汽车、太阳能光伏、核电装备、风电、生物制药等十一个产业作为重点发展的战略性新兴产业。本文通过手工收集数据,共获取披露研发投资数据的广东战略性新兴企业49家。以其2010~2013年间年度横截面的集合数据作为研究样本,共有样本观测值196个。

R&D投资数据来源于新浪财经(finance.sina.com.cn)提供的年度报告全文中披露的数据,包括年报附注中“待摊费用”、“长期待摊费用”、“预提费用”、“与经营活动相关的现金流量”四个项目中披露的数据,来源项目包括“新产品开发费”、“研究开发费”、“研究发展费”、“研发费”、“研发项目费”、“研制费”等,通过手工收集获得。其他数据均来自于CSMAR数据库,董事长特征数据和部分财务数据进一步与公司年报中的数据进行了复核和补充。

二、变量设计

在关于公司R&D投资的不同经验文献中,变量的选取都不尽相同。本文选择一些经验文献中常用的、具有代表性的指标来进行实证分析。

(1)被解释变量:R&D投资强度。选取R&D投资强度最为常用的度量指标,即公司R&D费用支出与主营业务收入之比。

(2)解释变量:借鉴Schrand和Zechman(2008)[4]的思想,本文选取董事长的教育水平、职业经验、年龄作为董事长特征的替代变量。董事长年龄取值为样本期的实际年龄;任期取值为董事长在样本期间的已任职年限;董事长职业背景,技术职业(包括研究、工程和生产等)背景取值为1,其他职业背景取值为0;本文以学历作为董事长教育水平的替代变量,大专以下取值为1,大专取值为2,大学取值为3,硕士取值为4,博士取值为5。

(3)控制变量:学者们在研究中还发现其他一些因素也与公司R&D投资决策密切相关,本文将其列为控制变量。这些因素包括:公司规模,取值为公司总资产的自然对数;公司业绩,取值为公司净资产收益率;公司资本结构,取值为公司总负债与总资产的比值;董事会规模,取值为公司董事会人数;董事长与总经理是否两职合一,两职合一取值为1,否则为0;公司产权性质,国有产权控股取值为1,否则为0;年度变量(YEAR),由于本文采用2010~2013三年的R&D数据,因此引入三个年度虚拟变量来控制不同年份宏观经济环境对公司R&D投资的影响。

实证结果与分析

一、描述性统计及初步分析

对样本数据总体描述性统计,结果如表1所示。从表中可以看出:(1)样本期间,公司R&D投资支出占主营业务收入的比重平均为12.08%。R&D投资比重较大的是来自电子信息技术产业的远光软件(股票代码002063)和来自生物医药产业的达安基因(股票代码002030),其R&D投资支出占主营业务收入的比重分别达44.19%和43.71%;同属电子信息技术产业的超华科技(股票代码002288),该比重则最低,尚不足10%。(2)董事长年龄跨度较大,由37~69岁不等,平均年龄为50岁半;(3)董事长的教育水平平均可以达到大学学历以上。从某种意义上说,学历可以传递一种受教育者素质的信号,若中国教育体制下的学历能够承担起这种信号传递功能的话,我们是否可以认为,董事长的素质还值得乐观?(4)从董事长的职业经验来看,均值为55.61%,技术职业经验背景占一半以上,只是尚不能确定是否如同我们的假说一样,技术职业经验对公司R&D投资具有正向的作用力。

二、全样本回归分析

为了考察董事长特征对公司R&D投资的影响,本文建立了如下基本模型:

表2第(1)列为董事长特征对战略性新兴企业R&D投资影响的全样本实证结果。研究发现,董事长所受教育水平与企业R&D投资强度在1%的水平上显著正相关。教育水平的高低会对人们的决策过程产生影响,人们的教育水平越高,越可能从更多维度来收集有关决策的信息,从而越容易减低自己在做决策时所产生的判断偏差。因此,相对于拥有低学历的总经理,拥有高学历的总经理对自己决策的结果更有信心。高学历的董事长,对技术创新和可持续发展之间的关系有着更为深刻的认识,从而对企业R&D投资带来正面的影响。

表1 变量名称及样本总体描述性统计

董事长职业背景变量与企业R&D投资强度在1%的水平上显著正相关,这说明技术和工科背景出身的总经理更为重视企业的R&D投资。相对而言,非技术背景出身的董事长对企业R&D投资的重要性认识不足,或者对于技术的陌生使其更易产生规避意识,而更愿意在自己擅长的领域花费跟多的投入。这也验证了Barker &Mueller(2002)[1]的观点,即获得技术领域学位的CEO所经营的公司其R&D投入显著地高,以及通过技术和市场渠道成长起来的CEO比经过会计、财务或法律渠道成长起来的CEO更支持公司的R&D。

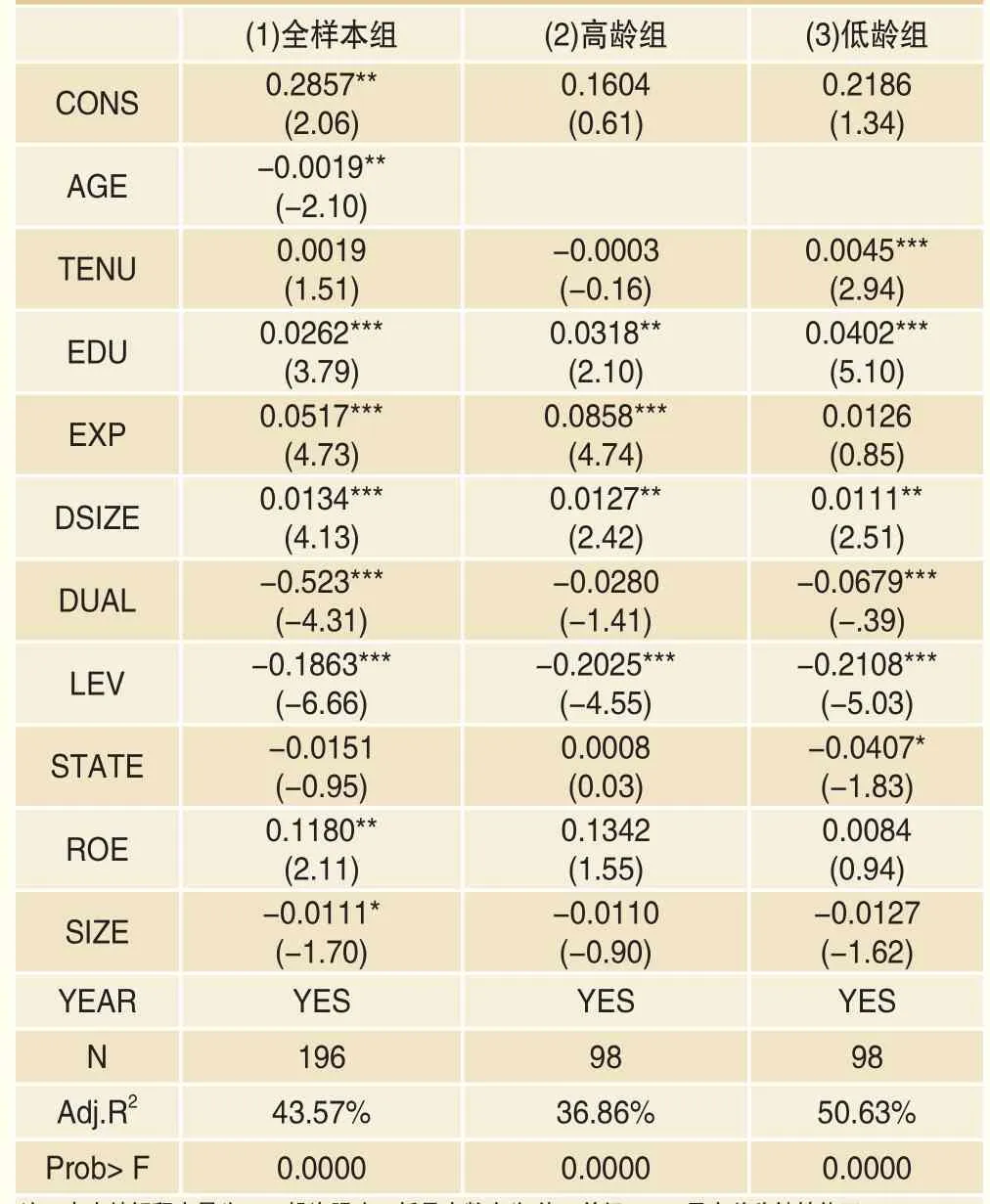

董事长年龄变量与企业R&D投资强度在5%的水平上显著负相关。说明随着年龄的增长,人们日趋谨慎,对于未来收益具有很大不确定性的R&D投资采取了更多的风险规避态度。董事长任期变量并不显著,在表2第(2)和第(3)列,按照董事长年龄的中位数将样本分为高龄组和低龄组,检验发现,在高龄组样本中,董事长任期与企业R&D投资强度关系并不显著,而低龄组样本中,董事长任期与企业R&D投资强度在1%的水平上显著正相关。这说明,高龄组中,随着董事长任期的延长,其日渐接近职业生涯的尾声,R&D投资周期长、风险高,他们不愿意从事一些甚至在自己任期内都看不到回报的R&D创新项目。而低龄组的董事长,随着任期的延长,日渐认识到R&D投资对企业成长的重要性,更愿意增大R&D投资力度。

表2 董事长特征与企业R&D投资的回归结果

另外,在公司R&D创新的内部决定因素中,除了决策者的意愿,R&D创新还需要大量的资金投入。通过表2中的财务指标,可以看到,公司负债水平无论在第(1)列的全样本检验中,还是在第(2)、(3)列的分组检验中,都与公司R&D投资强度变量在1%的水平上显著负相关,这说明了财务状况对公司R&D投资有显著的影响。

三、进一步研究

除了决策者的意愿,企业R&D投资需要有充裕的资金支持,那么企业面临融资约束时,董事长特征对企业R&D投资的影响又会发生怎样的变化呢?

表3 进一步检验的结果

本文按公司负债率的中位数将样本分为高负债组和低负债组,表3第(1)、(2)列是按公司负债率中位数分组检验的结果。可以看到,在高负债组,董事长任期、教育程度、技术职业背景等特征因素,对公司R&D投资的影响都不再显著。在低负债组,董事长年龄、所受教育程度和技术职业背景特征对R&D投资强度的影响都在1%的水平上显著。说明当公司负债率较高时,财务状况成为公司研发投资决策的主要约束因素,面临财务风险时,负债率较高的公司一般会选择降低公司R&D投资,或者是受相关债务条款的制约,不能将债务融资获取的资金投入到风险较高,且回收期较长的研发支出中。只有当公司资金较为充裕时,公司的R&D投资强度才会受决策者个人因素的影响。

对于资金约束问题,商业银行是当前我国企业重要的资金来源渠道。卢峰和姚洋(2004)[8]指出,面对融资需求时,我国商业银行更倾向于向国有企业提供贷款,国有企业的产权背景意味着政府的最终担保。尤其是国有背景的商业银行,与国有产权控股上市公司产权性质的同一性,使其对国有产权控股上市公司的债务约束减弱。相比而言,私有产权控股公司较少获得政府的财政支持,其与银行之间的债权债务关系也是在相对市场化的条件下形成的,因此,公司也面临更多的负债融资困境,债权人也有动力对其予以更有力的债务约束。这是否对企业的R&D创新带来影响呢?

在第(3)和(4)列中,本文以公司实际控制人的类型为依据,将样本分为国有产权控股样本组和私有产权控股样本组,检验在不同产权控股的上市公司中,负债融资对R&D投资强度的影响有何不同。结果发现,在国有产权控股的上市公司中,公司的负债比例对公司R&D投资强度的影响并不显著,本文认为这与该类上市公司的控股股东背景密切相关,由于是国有产权控股,这类公司负债融资障碍较少,很容易从金融机构获得贷款支持,有着较为充裕的现金流,这些财务特征最终使该类上市公司避免了全样本公司中财务杠杆对公司R&D投资强度显著的负相关性。在第(4)列的私有产权控股上市公司组中,公司负债比例与R&D投资强度在1%的水平上显著负相关。在中国目前的金融市场上,私有产权控股公司存在较大的负债融资困难,因为没有国家做后盾,商业银行一般会认为这类公司的金融风险较高,当它们从事R&D投资时进一步加剧了公司的经营风险,在债权人看来更是如此,因此,高R&D投资必然低负债,这也是债权人理性选择的结果。这也意味着私有产权控股公司R&D投资的资金来源问题需要得到足够的关注。

两组样本中,董事长教育程度和技术职业背景特征因素对企业R&D投资的影响都在1%的水平上显著的,但在国有产权样本组,董事长教育程度变量的系数是非国有产权组的六倍,职业背景变量系数也近两倍。董事长任期变量在国有产权样本组对R&D投资的影响都在1%的水平上显著的,而在私有产权控股样本组则不显著,且变量系数差异巨大。只有年龄特征变量,二者系数较为接近。这说明,当私有产权控股公司面临较大的融资约束时,弱化了决策者特征对公司R&D决策的影响。

研究结论与启示

本文以广东战略性新兴企业2010~2013年的R&D数据为样本,研究了公司董事长特征对公司R&D投资强度的影响。通过实证研究,得到以下结果:

(1)董事长特征是公司R&D投资强度的重要影响因素。因此,在国家鼓励企业自主创新、推动战略性新兴产业发展的今天,公司在高管人员的选聘上,需要考虑的不仅仅是决策者对企业价值最大化的追求,还应重视其职业背景、教育水平等、年龄、任期等个人因素对公司创新决策倾向的影响。

(2)当公司面临债务约束时,董事长特征对R&D投资的影响弱化,而负债约束对公司R&D投资强度有显著地负面影响;与国有产权控股公司相比,私有产权控股公司中,负债对R&D投资的约束力更强。文芳(2009)[10]研究发现,国有产权控股的上市公司虽然占有较多的研发资源,但其研发投资效率并不比私有产权控股公司更好,那么银行信贷资金对国有产权控股公司的青睐并不是基于市场体制下优胜劣汰的结果,没有实现创新资源的最佳配置。这一方面反映了私有产权上市公司R&D创新的融资瓶颈问题,另一方面也反映了国有产权控股上市公司中的债务软约束现象,由于国有产权控股上市公司与国有商业银行产权性质的同一性,导致债务的治理作用还难以真正发挥。在目前国家政策大力发展战略性新兴产业,推动自主创新的今天,这些问题在金融体制改革中应引起足够的关注。

(3)债务约束会弱化决策者个人因素对公司R&D决策的影响。因此,基于国家鼓励自主创新、推动战略性新兴产业发展的需要,政府在创新政策支持方面,针对不同属性的企业,应采取不同的支持要求和策略。对于私有产权控股公司,考虑的重点是如何解决其融资需求问题,降低债务约束的影响;而对于融资渠道相对顺畅的国有产权控股公司,其高管的选聘机制就更为值得关注。