解决“大而不倒”的新招

2015-11-18齐璠

齐璠

编者按:2015年11月15~16日,二十国集团(G20)将于土耳其安塔利亚举行领导人峰会。在计划提交峰会的成果清单中,一项重要内容就是金融稳定理事会(FSB)为克服“大而不倒”问题而酝酿多年,并拟于2015年峰会最终敲定的一项新规:总损失吸收能力(Total Loss-Absorbing Capacity, TLAC)监管。关注与此,人们对TLAC规则出台的背景及其征求意见稿的主要内容则少见系统梳理,本文特对以上问题做出阐述,并对其影响进行了简要分析。

TLAC规则出台的背景

全球金融危机爆发后,为切实吸取危机教训、避免系统性危机的再次发生,国际社会将加强国际金融监管视为国际合作的重要领域之一。2008年二十国集团(G20)华盛顿峰会承诺对全球金融监管体系进行改革,以建立一个更加安全和稳健的金融体系,更好地服务实体经济。按照二十国集团要求,金融稳定理事会(FSB)会同巴塞尔银行监管委员会(BCBS)等其他国际组织和平台,在加强国际金融监管合作、推进国际标准制定和执行等方面积极推进改革。其中,解决系统重要性金融机构“大而不倒”的问题就是一项重要议程。

系统重要性金融机构(Systemically Important Financial Institutions, SIFIs)是指那些由于规模、复杂性和系统关联性而导致一旦出现危机或无序破产,就会对更广泛的金融体系和经济活动造成严重干扰的金融机构。危机经验表明,系统重要性金融机构陷入危机或无序倒闭将给整个经济造成严重的溢出影响。因此,无论是美国次贷危机还是欧债危机期间,各国政府都倾向于对系统重要性金融机构施以援手,从而使得这些机构获得了“大而不倒”的地位。然而,政府救助并非长久之道,因为这将使系统重要性金融机构获得隐形担保,使其在获取全部经营收益的情况下却不承担成本。这种违背市场“优胜劣汰”原则的做法将鼓励金融机构未来继续过度承担风险,造成严重的道德风险问题。为解决这个问题,必须要采取适当的监管措施,一方面要提高金融机构稳健程度,降低“大而不倒”机构破产的可能性,提振市场信心,另一方面更要降低这类机构进入破产程序对金融体系和宏观经济的负面影响,确保其核心功能在处置过程中也能正常运行,从而实现这些机构在必要时“大”而“能倒”。

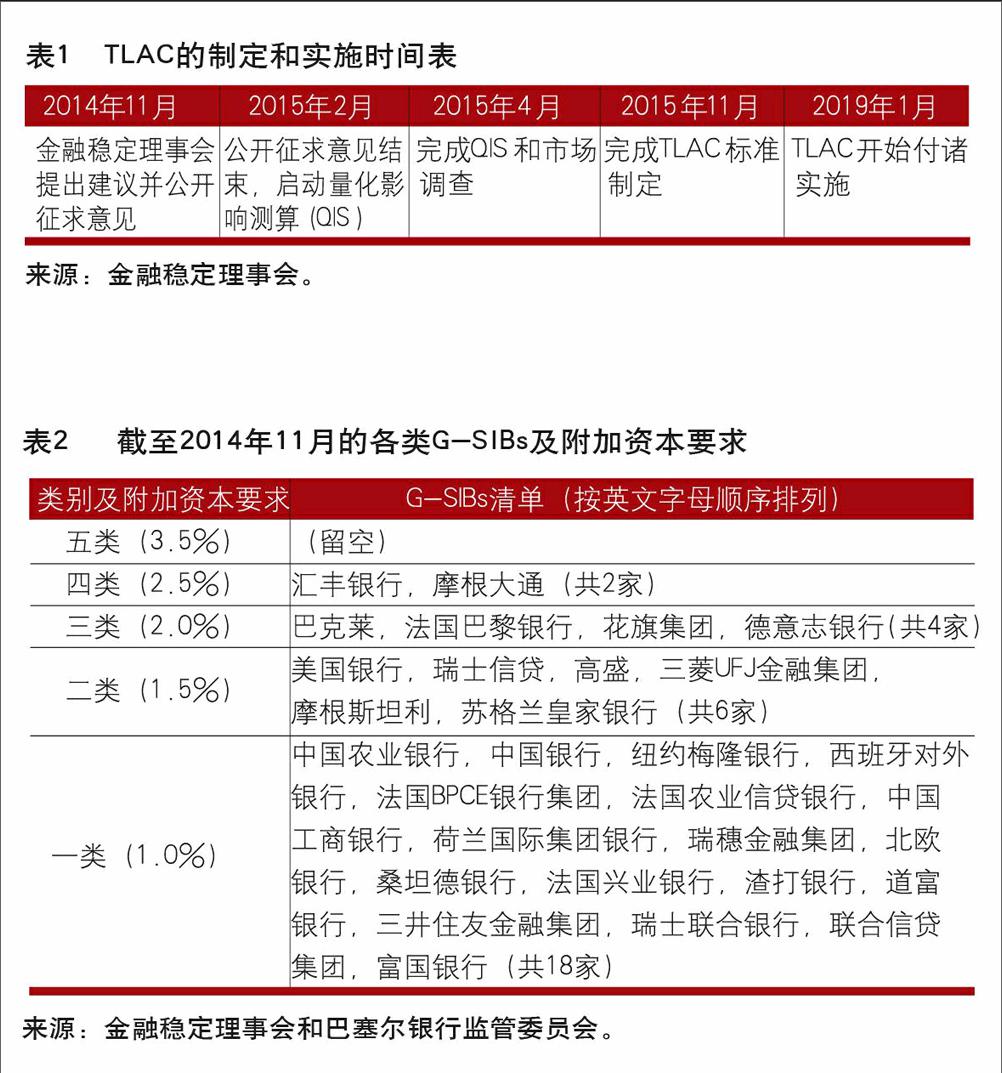

金融稳定理事会自2010年开始酝酿解决“大而不倒”问题的方法,并于2011年发布《金融机构有效处置机制的关键要素》,其中一项内容就是规定了政府有权要求金融机构在陷入危机时采取“内部纾困”(bail-in)而非请求“外部援助”(bail-out)。所谓的内部纾困,是指金融机构进入处置程序时,要求将该机构全部或部分无担保和无保险的负债予以减记或转股,以将损失内部化,从而避免使用财政资金救助的做法。这就要求金融机构在进入处置程序前,就积累了充足的“损失吸收能力”,也即TLAC。2013年二十国集团圣彼得堡峰会呼吁金融稳定理事会“会同其他标准制定机构,在2014年年底前就全球系统重要性金融机构破产时的损失吸收能力充足性进行评估并提出一套建议”。考虑到全球系统重要性银行(Global Systemically Important Banks,G-SIBs)因其在信贷体系中的媒介作用而尤为重要,金融稳定理事会首先对全球系统重要性银行的总损失吸收能力问题进行了评估,并于2014年11月发布了征求意见稿,拟在征求业界意见并经二十国集团成员充分讨论后,就全球系统重要性银行TLAC具体标准达成一致,并提交二十国集团安塔利亚峰会通过(见表1)。2015年10月初,金融稳定理事会主席卡尼在致二十国集团的公开信中表示,各相关方已就TLAC具体标准和合规期问题达成一致。鉴此,TLAC规则按时提交安塔利亚峰会似应不成问题。

TLAC规则(征求意见稿)的主要内容

TLAC最终规则尚待二十国集团于2015年峰会时确定,但其基本框架应与金融稳定理事会2014年11月公布的《处置中的全球系统重要性银行损失吸收能力充足性(征求意见稿)》(以下简称“征求意见稿”)差别不大。下文以该征求意见稿为基础,简要介绍TLAC的主要内容。

最低TLAC和杠杆率要求

监管对象。目前,位列全球系统重要性银行清单的银行共30家,其中3家总部位于中国(见表2)。TLAC监管将适用于每家全球系统重要性银行的每个处置实体,根据实际情况的差异,该处置实体既可能是母公司,也可能是子运营公司,或者是最终或中间控股公司。最低TLAC标准将根据单个处置实体及其所有直接或间接子公司的合并资产负债表计算。此外,考虑到新兴市场经济体资本市场深度不足,银行筹资难度大,且监管标准上升可能对实体经济融资产生一定程度的负面影响,金融稳定理事会专门为总部位于新兴市场经济体的全球系统重要性银行设定了过渡期,但征求意见稿中尚未明确过渡期长度。

监管标准。金融稳定理事会为全球系统重要性银行设定了最低总损失吸收能力和最低杠杆率两方面的新监管标准,并将其划分为第一支柱和第二支柱两个层次,前者由金融稳定理事会统一规定,具体标准将于峰会时最终确定,后者由各国监管当局根据本国国情并询危机管理小组(CMG)后确定,但不得低于第一支柱标准,且需经金融稳定理事会的“处置评估程序”(RAP)审查同意。

目前,金融稳定理事会对第一支柱标准的建议如下:一是最低TLAC要求,即全球系统重要性银行进入处置程序时,能够通过减记或转股来吸收银行损失的各类资本或债务工具的总和需达到加权风险资产总和的16%~20%(最终标准将于2015年G20峰会公布)。二是最低杠杆率要求,为巴塞尔协议III杠杆率要求的至少两倍。考虑到目前巴塞尔协议III讨论较集中的杠杆率要求为总资产的3%,因此TLAC第一支柱的最低杠杆率要求可能达到总资产的6%以上。

最低TLAC要求与巴塞尔协议III的关系。巴塞尔银行监管委员会于2010年公布了巴塞尔协议III的资本要求,并对全球系统重要性银行提出了附加资本要求(见表2左列),目前这些要求仍在逐步落实之中。因此,金融稳定理事会在制定TLAC标准过程中,对最低TLAC要求与巴塞尔协议III的关系进行了说明。具体而言,TLAC的最低总损失吸收能力要求包含巴塞尔协议III中8%的最低资本要求,但不包含巴塞尔协议III的资本缓冲要求和全球系统重要性银行的附加资本要求,因为这些资金被假定为全球系统重要性银行进入处置程序前可以使用。按照该方法计算,如果计提2.5%的资本留存缓冲,则一类全球系统重要性银行的总损失吸收能力将需达到并表加权风险资产的19.5%~23.5%,四类全球系统重要性银行的总损失吸收能力将需达到21%~25%。如果监管当局要求提取逆周期资本缓冲,则上述范围还需视情上调0~2.5%。

通过外部与内部TLAC处置跨国银行问题

针对跨国银行的处置问题,金融稳定理事会特别设定了外部TLAC和内部TLAC要求。这主要是为了解决母国全球系统重要性银行总部在其位于东道国的子公司陷入危机时不愿施以援手,从而给东道国当地金融体系带来风险的问题。其中,外部TLAC即前文所述对处置实体总损失吸收能力的要求,而内部TLAC则是对属于非处置实体的、位于东道国的“重要附属子公司”总损失吸收能力的要求。

如前文所述,计算TLAC时根据的是处置实体及其所有子公司的并表风险加权资产,为何此处还要强调重要附属子公司需持有内部TLAC呢?这是因为处置实体发行外部TLAC工具所获得的收益只有该处置实体有权调配,因而并不一定能够分配到某个特定的重要附属子公司,而内部TLAC通过要求处置实体将一定规模的损失吸收能力预先分配给重要附属子公司,可以确保该子公司切实拥有充足的损失吸收能力。判断重要附属子公司的标准是满足如下三类条件之一:拥有G-SIB集团超过5%的并表加权风险资产,或盈利超过全球系统重要性银行集团并表收入的5%;总杠杆敞口超过全球系统重要性银行集团总杠杆敞口的5%;被全球系统重要性银行危机管理小组认定对该公司核心功能的运行有重要作用。重要附属子公司需保有相当于处置实体标准75%~90%的损失吸收能力,且必须提前获得该笔收入并置于该子公司资产负债表内。

TLAC合格工具

外部TLAC工具应由处置实体发行和持有,必须为无担保工具,且剩余期限不低于一年。合格的TLAC工具必须要能够在不造成严重法律困境或引发赔偿诉求的情况下用于吸收损失,且需在出售TLAC工具时向债权人披露。TLAC合格工具在赎回和净额结算等方面也将受到限制,以防影响其损失吸收能力。

TLAC合格工具不应包括,且偿还次序应低于以下七类工具:受保存款;无需监管当局批准而可随时要求偿付的债务;直接由发行机构或其关联方融资的债务,除非危机管理小组中的相关母国和东道国当局允许将向处置实体母公司发行的合格债务计入;衍生品相关债务或具有衍生品挂钩特征的债务工具,如结构票据;非由合同产生的债务,如应纳税金;在相关破产法规定中,偿付顺序优于一般高级无担保债权人的债务;根据相关管辖法规定,任何其他不能被相关处置当局有效减记或转换为股权的债务。

此外,考虑到当全球系统重要性银行进入处置程序时,其股权资本很可能已经消耗殆尽,而非保险存款等高优先级债务工具用于吸收损失的程序又较为复杂,为确保全球系统重要性银行进入处置程序后仍有充足的吸损资金,金融稳定理事会建议,债务资本工具形式的TLAC工具及不属于监管资本的其他TLAC合格工具应不少于第一支柱TLAC要求的33%。

TLAC规则的影响

根据征求意见稿,TLAC监管标准最早于2019年1月1日开始实施,且将为全球系统重要性银行设置一个合规期。TLAC标准实施后,可能产生以下几方面影响。

一是全球系统重要性银行将出现新的融资缺口。据测算,如果TLAC标准定为加权平均资产的16%,则美国单个公司的资金缺口在250亿美元以下,可通过发行高级别和二级债务弥补。但如标准设定为20%,则弥补缺口可能将迫使银行对融资结构进行调整,发行更多符合TLAC标准的工具,而不是通过存款等方式进行融资。由于全球系统重要性银行主要存在于发达经济体,因而TLAC标准也主要是面向发达经济体制定,这就给资本市场深度不足、债务工具种类有限,且传统上依赖存款的新兴市场经济体全球系统重要性银行带来了更大挑战。对于这些经济体,TLAC监管标准可能使银行面临较大的融资缺口和更高的融资成本,间接造成实体经济贷款成本提高。因此,对于目前唯一拥有全球系统重要性银行总部的新兴市场经济体——中国而言,监管当局和银行利用新兴市场TLAC豁免期及时制定应对策略尤为重要。

二是对全球系统重要性银行的正面和负面激励并存。TLAC无疑将提高系统重要性银行的经营成本,减少银行进入全球系统重要性银行名单、争取政府隐性担保的动力。出于控制成本的考虑,大银行将在扩大经营规模、关联程度、跨国业务等问题上采取更加慎重的态度。但另一方面,已经成为系统重要性银行的机构很难在短期内离开名单,因此,监管要求的上升可能激励其为保持营业利润而采取更加激进的经营策略,反而扩大经营风险。

三是配合其他监管规则有助于缓解“大而不倒”问题。TLAC通过加强全球系统重要性银行损失吸收能力和杠杆率监管,对全球系统重要性银行形成了较严格制约,当然有助于缓解“大而不倒”问题的负面影响。但除此之外,各国监管当局监督金融机构制定恰当的处置计划(即所谓“生前遗嘱”)、消除跨境处置障碍、加强跨境监管信息共享、避免处置过程中金融合同的大规模提前终止等,都是“大而不倒”机构有序处置的重要条件。考虑到TLAC与巴塞尔协议III的紧密关联,巴塞尔协议III的落实对TLAC也有重要意义。此外,除全球系统重要性银行外,全球系统重要性金融机构还包含全球系统重要性保险机构(G-SIIs)和非银行非保险全球系统重要性金融机构(NBNI G-SIFIs)。2015年10月,国际保险监督官协会(IAIS)已经公布了针对全球系统重要性保险机构的更高TLAC要求。为避免银行业和保险业的TLAC规则将更多金融业务挤出至受监管相对较少的非银行非保险全球系统重要性金融机构,相关监管标准制定工作也需尽快得到加强。

(作者单位:中国社科院研究生院)