利率市场化下贷款定价策略

2015-11-13王正刚

王正刚

摘 要:利率是资金的价值体现,是所有金融系统与市场环境中最为重要的部分。商业银行作为金融市场重要的组成部分,其自身经营管理中的利率市场化也是整个金融市场利率市场化最关键的一步。各国利率市场化的进程受到商业银行自身管理机制健全程度和监管部门职能发挥水平的极大影响和制约。

关键词:利率市场化 贷款定价 商业银行

中图分类号:F830.49 文献标识码:A

文章编号:1004-4914(2015)06-107-02

一、我国利率市场化进程

我国利率市场化最早可追溯到1983年,其历程大致可分为三个阶段:第一个阶段起步微调(1983—2004年);第二个阶段抓存款放贷款(2004—2013年);第三个阶段逐步全面放开(2014年至今)。

(一)起步微调阶段(1983—2003年)

1983年国务院下发《国务院批转中国人民银行关于国营企业流动资金改由人民银行统一管理的报告的通知》授予人民银行在基准贷款利率基础上,上下各20%的利率浮动权。从此拉开了我国利率市场化的序幕。在1983—2004年期间,我国对存贷款利率上限和下限做了多次微调,这其中包括1996年贷款利率的上下浮幅度由20%缩小到10%;2000年逐步放开了各商业银行的外币贷款利率与大额外币的存款利率。

(二)抓存款放贷款阶段(2004—2013年)

2013年7月20日,经国务院批准,央行全面放开金融机构的贷款利率管制(此处贷款不包括个人住房贷款)。至此,我国利率市场化实现了“存款管上限,贷款无限制”的局面。

(三)逐步全面放开阶段(2014年至今)

2014年11月22日中国人民银行决定将金融机构存款利率浮动区间的上限由存款基准利率的1.1倍调整为1.2倍。三个月后,央行决定自2015年3月1日起将金融机构存款利率浮动区间的上限由存款基准利率的1.2倍调整为1.3倍。5月11日起又将金融机构一年期基准利率下调0.25个百分点,同时结合推进利率市场化改革,将金融机构存款利率浮动区间由存款基准利率地1.3倍调整为1.5倍。种种措施预示着中国资金市场的利率市场化已指日可待。

二、利率市场化对我国商业银行的主要影响分析

(一)商业银行需要进一步提高风险管理水平

我国商业银行一直以来经营模式多为粗放型,经营重点在于数量、规模,而此次改革将使商业银行经营模式有所转变。成本控制能力、风险管理能力和盈利能力等综合能力将成为对商业银行的评价标准。商业银行需要从自身做起顺应改革大潮、迅速适应金融市场运行方式变化,逐渐替代粗放型管理方式,转变为集约型经营管理方式,保证自身生存能力和盈利能力。

(二)商业银行经营管理的自主权加大

我国的利率管理体制大致经历以下方式的转变:严格的管制利率→有管制的浮动利率→利率市场化改革。我国经济所有制形式存在的诸多问题使国内商业银行在贷款定价管理方面发展不足,贷款定价模式存在定性分析大于定量分析、单一、僵化等缺点,目标收益、预期损失、非预期损失、成本和费用不能完全被贷款价格覆盖,贷款定价没有作为一个重要部分被纳入风险管理实践中。此次中国人民银行全面放开对贷款利率的管制,会更大地影响商业银行的资金收益,从而促使商业银行对自身经营管理进行思考,对贷款利率进行科学定价和管理,将自身资金盈余程度、借款人的风险和信用、同业市场竞争等环境因素、根据贷款的不同类型、国际金融市场利率走势等情况纳入参考体系中,从而自主经营,贯彻“收益性、安全性、流动性”原则。

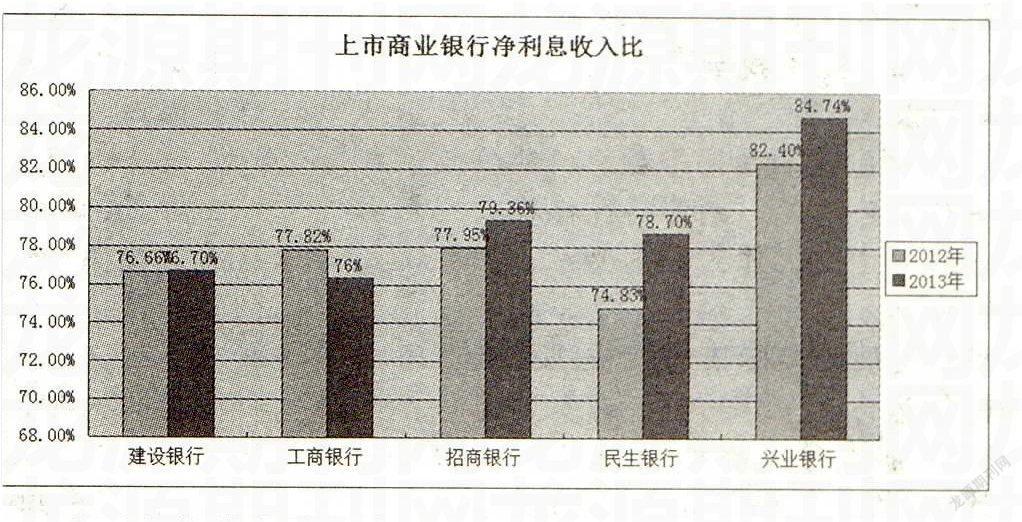

尽管各商业银行在经营管理和业务特色上各不相同,但当今的方向也都是发展非利息收入,可是商业银行的主营业务仍然是发展贷款和吸收低息存款,依靠利差收入使利润实现持续增长,由图1可以看出2012—2013 年我国五家有代表性的商业银行净利息收入比都是在八成左右。

我国在信贷有效需求不足、互联网金融快速发展致使金融脱媒的条件下,放开贷款利率管制,商业银行为了争夺优质客户,会提供优惠利率发放贷款,将导致贷款市场的价格降低,出现美国在进行利率市场化改革后存贷款利差收窄的情况。若存款增长乏力的情况与之相叠加,银行利差收窄的趋势将不可避免,银行经营出现困难,增加了银行经营危机产生的概率。

(三)商业银行提高理财产品利率以规避存款利率管制

近些年来,随着金融创新的深入和互联网技术的发展,我国金融市场产生流动性紧缩和“金融脱媒”等问题,如何在有限的存款市场内争取更大的份额成为商业银行面临的一大难题。我国在存款利率方面实行上限管制,各商业银行为了规避管制以较高的利率吸收存款,均推出了多种高于央行规定存款利率的理财产品。

三、利率市场化下贷款定价策略

(一)培育有权威的基准利率、建立银行资金成本测量系统

我国今后货币市场的基准利率主要由LPR和SHIBOR主导,所以商业银行若要使贷款定价水平紧贴市场,就要科学利用 SHIBOR。同时,商业银行在将SHIBOR作为基准的基础上需要及时构建符合自身经营管理情况的资金成本测算系统,做到贷款定价既能反映货币市场波动又能符合自身经营管理需求。

(二)建立信用风险评价体系、科学测量贷款风险水平

在非预期风险损失与贷款预期风险损失的精确计算中,前提与基础为分配经济资本与估算违约概率,这同时也是总定价模式与风险覆盖成本的关键部分。一些国际上优质的商业银行,根据巴塞尔新资本协议的发展趋势要求,在分配经济资本和估算违约概率时都采用内部评级法。我国大部分商业银行尚不能达到这一水平,因为还需要一段时间的经营数据积累,并对系统参数进行有效调节。目前最应该重视的是提高贷款信息基础质量、加快内部评级系统建立、开发相应的信贷管理信息系统,让整个系统链条有质的提升,这些改进都有助于使贷款定价更全面地覆盖风险。参考《巴塞尔协议III》对于风险管理的要求,主动吸取西方银行成熟的经营管理经验,建立反映我国国情的风险评估系统,使得贷款定价更加科学合理。

(三)推行全面成本管理,建立合理的内部资金转移定价系统

在商业银行中大力推广对成本进行全面管理模式,同时建立成本利润测算部门,科学使用成本直接分摊和成本动因分摊等方法,促进核算单位最小化,并科学分配于不同的部门与客户中,从而更加真实地反映产品盈利能力以及客户综合贡献率,支持当前贷款定价系统的完善。构建起科学有效的内部资金转移定价体系,着力解决内部资金转移定价机制的建设问题,在制定贷款价格策略时,将信用风险与利率风险有效分割。

参考文献:

[1] 巴曙松,严敏,王月香.我国利率市场化对商业银行的影响分析[J].华中师范大学学报(人文社会科学版),2013(4)

[2] 粟勤.西方银行贷款定价理论评述[J].金融理论与实践,2014(12)

[3] 刘湘云,杜金岷.基于违约风险调整的商业银行利率风险计量及实证分析[J].预测,2014(5)

[4] 方晓燕.贷款定价理论与实践探讨[J].价值工程,2014(4)

[5]v汪妮.中国商业银行贷款定价模型比较及现实选择[J].经济研究导刊,2010(19):52-53

[6] 周朝阳,王皓白.基于RAROC模型的商业银行贷款定价实证研究[J].统计与决策,2012(21):166-169

(作者单位:中国建设银行股份有限公司广东省分行番禺支行 广东广州 511400)

(责编:若佳)