高管持股、资本回报与经营现金流

2015-11-08郑州成功财经学院

郑州成功财经学院 李 晓

一、引言

我国资本市场日益健全,上市公司股权激励手段日趋成熟,为进一步研究高管股权激励与业绩关系问题提供了现实土壤。上市公司正经历着由行政型治理向经济型治理的转型过程,单单依靠董事会的职能并优化经理层的激励与约束等内部治理机制作用的发挥,已不能满足提升上市公司整体治理效应的需求。突破单一内部治理范式,实现内部治理机制与外部治理机制的协同效应,是促进公司可持续成长的关键所在。本文运用实证分析,为公司在制定股权激励方案方面提供指导建议,使其得以更加合理设计,从而实现公司价值最大化的理财目标。

二、理论分析与研究假设

风险防御驱动下债权人治理机制通过抑制上市公司非效率投资行为,可以实现债权人权益保护。债权人作为重要的公司外部利益相关者,也是公司外部治理机制的主体,其所提供的债务资本是公司获得稳定现金流量,实现健康发展的一个重要融资渠道。企业发挥财务杠杆效应,协调公司调整并优化资本结构,帮助股东提升权益资本的增值。Wu和Wang(2005)通过构建模型发现:如果管理层得以激励的强度过低,管理层可能进行更多的投资以获得较高的私人收益。Angie(2009)认为:基于期权的激励措施是一种有效的缓和高管风险厌恶的机制,有利于将股东利益与高管风险行为捆绑在一起。张学陶、李豪杰(2009)研究发现,股权结构是影响上市银行风险承担的重要的因素;高管持股对信用风险呈显著负相关,建议联系银行治理的特点制定降低风险承担的政策。王旭(2012)发现:在不同控股环境中,商业信用债权人的防御型治理对非效率投资水平产生刺激效应。在民营上市公司中,防御型治理对民营公司的非效率投资产生了明显的抑制效应。而在国有上市公司,其抑制效应略显乏力。马希原(2012)发现经营业绩与股权激励呈正相关关系。实际活动盈余管理显著加重了现金流项目的错误定价,应计项目盈余管理和实际活动盈余管理均加剧了应计项目错误定价的程度。赵宇恒、金世辉、邢丽慧(2013)从财务政策角度探究高管激励对公司风险的影响机理,考察高管激励对公司风险的影响。结果表明:高管可以主动应对风险。管理层持股激励会加剧高管的风险厌恶,导致高管采取风险性较低的财务政策。债权人为上市公司带来引致的偿债压力,促使管理层提升公司的资源配置效率,并减缓其滥用自由现金流的动机,进而保障利益相关者的责、权、利的均衡安排。股权激励这一高管激励方式有助于维持管理层人员队伍稳定并吸纳优秀的人才,增强管理人员的积极性,同时也使得股东和经营者之间的利益趋于协调,个人利益与公司价值增值相一致,促进公司业绩的提升。基于已有研究成果的回顾与分析,本文提出如下假设:

假设1:高管持股与资本回报呈正相关关系,即通过对高级管理人员实施股权激励,可以有效提升公司资产回报率

假设2:在有效实施股权激励情形下,高级管理人员与公司成为利益共同体,管理层将有效提升公司运营水平与收益质量,促进经营现金净流量水平增加

三、研究设计

(一)样本定义和数据来源 本文选取我国沪深股市2010年至2012年上市公司作为样本。数据来自CSMAR中国股票市场研究数据库,并进行了严格数据筛选:(1)将金融、保险类上市公司予以剔除;(2)出现部分财务数据缺失的样本予以剔除;(3)ST、PT公司样本剔除。最终得到734组有效样本观测值,并使用Stata11.0软件进行统计分析。

(二)变量定义和模型建立 本文以资产回报率(ROA)作为公司资本运营回报水平的替代指标,以综合反映公司对资本运营的回报水平。同时选取经营现金流占比(CASH)即公司经营活动产生的现金流量净额与当年末总资产的比值作为衡量公司运营活动现金净流入的替代指标。解释变量为高管持股数量(EXCUHLDN),以高层管理人员持股数量与年末公司全部总资产的比值作为衡量高管持股数量的指标。考虑到公司价值除受未来经营业绩的影响外,还与公司风险因素密切关联。许多公司经营失败并不是未创造价值或业绩不佳,而是由于对风险的控制出现了各种问题。控制变量涉及现金营运指数(OPERINDEX)等。现金营运指数是指经营现金流量与经营所得现金的比值。经营所得现金等于经营净收益加上各项折旧、减值准备等非付现费用,经营现金流量等于经营所得现金减去应收账款、存货等经营性营运资产净增加。现金营运指数是反映公司现金回收质量,衡量风险的指标,小于1的现金营运指数反映了公司部分收益没有取得现金,而是停留在实物或债权形态,而实物或债权资产的风险远大于现金。现金营运指数越小,以实物或债权形式存在的收益占总收益的比重越大,收益质量越差,理想的现金营运指数应为1。各变量名称及定义如表1所示。

表1 变量名称及定义

为检验前述研究假设,在已有关于股权激励相关研究成果的基础上构建如下模型:

模型1:ROA=α0+α1EXCUHLDN+α2EXCUHLDN*ROE+α3TURNOVER+α4EBIT+α5ASSET+α6TCOST+α7AUDITTYP+ε模型2:CASH=β0+β1EXCUHLDN+β2OPERINDEX+β3ACCRUALS+β4TURNOVER+β5DFL+β6ASSET+β7ROE+ε

其中,模型1用于检验高管持股以及高管持股与公司收益增长情况的共同作用对公司资本回报的影响,即前文所述假设1。模型2用于检验前文假设2,即高管持股对公司经营现金净流量占总资产比例的影响。

四、实证分析

(一)描述性统计 表2报告了本文研究主要变量的描述性统计结果。可以发现,衡量公司资产回报水平的指标资产报酬率(ROA)从2010年至2012年无论是均值亦或是中位数都呈现出逐年下降趋势。与此同时,经营活动产生的现金流量净额与年末总资产项目比值在连续三个会计期间呈现先下降后递增趋势,公司经营活动现金流量出现波动,表明公司收益质量未呈现出平稳向好趋势。而解释变量高管持股数量与年末公司全部资产的比值(EXCUHLDN)均值基本不变,变化幅度不大,由此暗示出我国公司对内部高层管理人员在实施股权激励的同时,也采取了较为保守的激励政策。控制变量现金营运指数(OPERINDEX)均值亦从2010年的0.856027下降为2012年的0.3297617,收益质量出现下滑趋势,以实物或债权形式存在的收益占总收益的比重较大。出现以上现象不免引起公司利害关系人对管理层尤其是高层管理人员对公司运营效果的堪忧,抑或暗示出在股权激励背景下加强对高层管理人员的监督已成为公司治理层将其列入议事日程再度审慎考虑的问题之一。

表2 主要变量描述性统计表

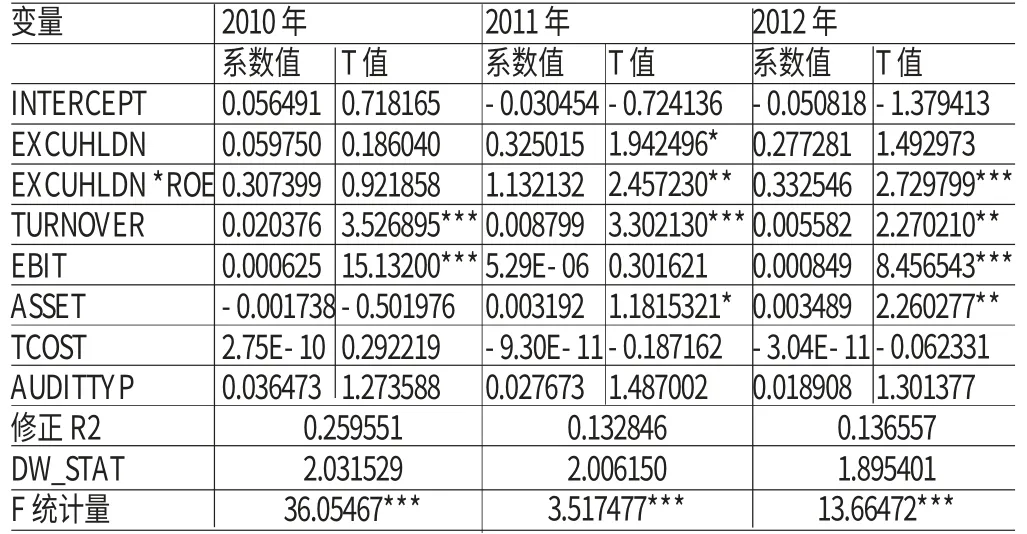

(二)回归分析 本文研究采用分年度进行回归分析。2010-2012年度模型回归结果如表3与表4所示。

表3 模型1回归结果

表4 模型2回归结果

表3报告了模型1的回归结果。可以发现,高管持股数量(EXCUHLDN)在连续三个会计年度均与资产报酬率(ROA)呈正相关变化趋势,但只有2011年度高管持股数量(EXCUHLDN)与资产报酬率(ROA)在10%的水平上显著正相关。高管持股与净资产收益率增长率交乘项(EXCUHLDN*ROE)的系数在2011年和2012年分别在5%和1%的水平上与资产报酬率(ROA)呈正相关变化趋势。该回归结果表明,强化对公司高层管理人员的股权激励在客观上促进了管理人员发挥其主观能动性,加强资本运作,提升资产回报水平。在对净资产收益状况有良好预期的情况下,更便于通过股权激励以提升公司资本回报效果,前文假设1得以验证。但限于现阶段股权激励措施或其力度有限,通过实施高层管理人员股权激励对深度提升公司资本回报水平的强化作用是有限的,也许更进一步暗示了有必要在对高级管理人员在股权激励的同时实施更有效的监督是值得关注和思考的话题。总资产周转率(TURNOVER)在三个会计年度均与资产报酬率(ROA)显著正相关,提升资产运营效率可以明显促进公司资本回报水平得以提升。固定支出偿付倍数(EBIT)与资产报酬率(ROA)连续三个会计年度的两个会计年度中显著正相关,意味着公司若具有良好的偿债能力与偿债声誉,可以为公司资本的筹集与运作带来良好支持效应。资产总计(ASSET)与资产报酬率(ROA)在后两个会计年度显著正相关,表明在高管股权激励背景下,高管主观能动性的发挥可以在提升在净资产收益的同时,提高资本的整体运营回报水平。审计师意见类型与审计费用总额与资产报酬率不具有显著相关关系。

表4报告了模型2的回归结果。可以发现,高管持股数量(EXCUHLDN)仅在2011年度与经营现金流占比(CASH)在10%的水平上呈现显著相关关系,而且为负相关关系。另外两个年度均未呈现显著相关关系,前文假设2未得以验证。该回归结果意味着公司即使公司强化股权激励措施,但仍未能显著提升公司运营的收益质量,以获取更多的经营现金净流量,很可能总收益中较大比例的部分是以实物或债权形式存在。现金营运指数(OPERINDEX)在2010年度与经营现金流占比(CASH)在10%的水平上呈现显著正相关关系,净资产收益状况(ROE)在2011年度经营现金流占比(CASH)在10%的水平上呈现显著正相关关系,现金营运指数越大,同时净资产若呈现良好收益状况,以实物或债权形式存在的收益占总收益的比重越小,收益质量越好,公司获取的经营现金净流量水平越高。应计项目(ACCRUALS)在连续三个会计年度均与经营现金流占比(CASH)在1%的水平上呈现显著负相关关系,财务杠杆系数(DFL)在2010年度与经营现金流占比(CASH)在10%的水平上呈现显著负相关关系,公司应计项目越多,短期偿债压力与财务风险越大,相应带来较低的经营现金净流量水平。总资产周转率(TURNOVER)在2012年度与经营现金流占比(CASH)在10%的水平上呈现显著正相关关系,提升资产运营效率可在某种程度上为公司带来更多的经营现金净流量以改善收益质量。公司资产总量(ASSET)与经营现金流占比(CASH)未呈现显著相关关系。

(三)进一步分析 由DW检验结果显示DW值均在2附近,残差项不存在序列一次相关性。深入分析前文回归结果,高管持股数量(EXCUHLDN)并未带来明显向好的股权激励效应,与以往学者的研究结果在很大程度上不谋而合。比如,曹建安、聂磊、李珊(2013)以公告股权激励方案的205家上市公司为样本,运用统计模型分析高管持股与公司绩效的关系。结果表明:股权激励存在一定程度的区间效应、板块效应和行业效应,股权激励与公司业绩不存在显著的正相关关系。詹雷、王瑶瑶(2013)以2005-2010年的沪深A股上市公司为样本,研究管理层激励不足对过度投资的影响。结果发现,在管理层激励水平较低时,价值减损更为显著。张敏、吴联生、王亚平(2010)分析了投资者投资行为的差异。在国有与民营公司都存在过度投资倾向,过度投资对公司价值的负面影响存在于盈利国有公司和亏损民营公司。鲁永峰(2013)以A股房地产行业上市公司为样本,研究发现公司业绩的改善与管理层持股比例没有显著的相关关系。罗春华、王宇生(2013)以2009-2010年我国创业板180家公司样本,对管理层持股、公司短期绩效和长期价值之间的相互关系进行了研究。结果发现,为了尽快在资本市场上实现自身利益最大化,管理层不惜以公司长期价值的牺牲来提升短期业绩。唐清泉、易翠(2010)以委托代理理论为基础,分析高管持股对公司研发投入的影响。结果显示:高管持股对公司研发投入有激励作用,当高管持股达到0.1%时,研发投入强度才显著提高,股东和持股达到一定比例的高管等与公司发展相关的利益群体具有更为强烈的创新动机。总体而言,学者们基于代理理论研究了管理层激励对过度投资行为的影响。当管理层激励不足时,管理层会出于自利性动机进行过度投资,增加自己直接控制的资源,获取更大的权力、更高的薪酬、更高的成就感。而管理层激励合理时,会抑制过度投资行为。基于以上分析,本文提出如下假设:

假设3:高级管理人员在对公司未来现金流量有良好预期时,才能真正发挥股权用对管理人员的有效激励效用,才可能使其真正成为运营公司的利益共同体

为验证假设3,通过将2010年至2012年连续三个会计年度的数据按照经营现金流占比(CASH)的中位数重新进行分组,将各个年度的数据分为两个子样本,采用模型2重新进行回归,回归结果如表5所示。在连续三个会计年度股权激励均未对经营现金流占比(CASH)产生明显的促进效应,并验证了前文表4回归结果的可靠性,进一步暗示出在对管理层进行股权激励的同时,加强对公司运营监管的必要性。

五、结论与建议

所有者与经营者的两权分离带来了股东与管理层的代理冲突,而缓解决股东与管理层冲突的方法是有效的激励机制,管理层货币薪酬和股权激励可以影响企业的过度投资行为。本文研究结果发现,强化对公司高层管理人员的股权激励促进了管理人员强化资本运作,提升资本回报水平。在对净资产收益状况有良好预期的情况下,更便于通过股权激励以提升公司资本回报效果。但是,公司强化股权激励措施,却未能显著提升公司运营的收益质量,以获取更多的经营现金净流量,收益质量风险是公司在治理过程中不得不予以充分关注的问题。为有效提升公司收益质量,通过实施高层管理人员股权激励的同时,有必要在对管理人员实施更有效的监督,以提升资本回报水平和收益质量并降低收益风险。本文提出如下政策建议:(1)加强财务监管。从公司治理的核心环节——内部控制制度建设入手,强化财务控制,完善会计信息披露制度。充分发挥外部审计监督的作用,审计外部监督的独立性和客观公正性使社会审计及政府审计作为第三方监督成为必不或缺的手段。(2)完善经理人市场,激发经营者效益意识和危机观念。经理人市场作为发挥市场约束力的平台,通过完善经理人市场的竞争与退出机制,发挥激励本身的约束导向作用,并与约束监督机制相辅相成,促使激励与约束机制共同发挥作用,确保公司资产运营的效率与效果。(3)完善董事会及监事会制度。董事会与经理层各司其职;独立董事和外派监事须代表利害关系人利益,且董事与监事须具备应有的执业素质和专业水准;增强监事会的独立性,对监事行权给予保护与奖励,提高管理层错误与舞弊的风险代价。总之,合理的管理层激励与监督机制可促使管理层与利害关系人的利益趋向一致,强化公司治理以实现公司价值最大化的理财目标。

表5 模型回归系数统计结果

[1]辛清泉、林斌、王彦超:《政府控制、经理薪酬与资本投资》,《经济研究》2007年第8期。

[2]杜兴强、王丽华:《高层管理当局薪酬与上市公司业绩的相关性实证分析》,《会计研究》2007年第1期。

[3]蔡吉甫:《管理层持股、自由现金流量与过度投资》,《云南财经大学学报》2009年第5期。

[4]张学陶、李豪杰:《我国上市银行公司治理对风险承担的影响研究》,《求索》2009年第6期。

[5]王旭:《异质性债权人防御型治理与上市公司非效率投资——基于控股环境调节效应的实证研究》,《云南财经大学学报》2012年第6期。

[6]马希原:《股权激励与公司业绩相关性分析——基于上交所A股上市公司》,《中国证券期货》2012年第7期。

[7]高荣婧、曾振、张俊瑞、李彬:《盈余管理与应计项目定价效率》,《山西财经大学学报》2013年第35期。

[8]赵宇恒、金世辉、邢丽慧:《高管激励、财务政策与公司风险》,《中国会计学会2013年学术年会论文集》2013年。

[9]姜付秀、张敏、陆正飞、陈才东:《管理者过度自信、公司扩张与财务困境》,《经济研究》2009年第1期。

[10]曹建安、聂磊、李珊:《上市公司高管股权激励与公司业绩的实证关系研究》,《经济师》2013年第1期。

[11]詹雷、王瑶瑶:《管理层激励、过度投资与公司价值》,《南开管理评论》2013年第3期。

[12]张敏、吴联生、王亚平:《国有股权、公司业绩与投资行为》,《金融研究》2010年第12期。

[13]罗春华、王宇生:《创业板管理层持股、短期绩效与公司长期价值》,《财会通讯》2013年第24期。

[14]唐清泉、易翠:《高管持股的风险偏爱与R&D投入动机》,《当代经济管理》2010年第32期。

[15]张馨艺、张海燕、夏冬林:《高管持股、择时披露与市场反应》,《会计研究》2012年第6期。

[16]魏刚:《高级管理层激励与上市企业绩效》,《经济研究》2000年第3期。

[17]赵娟、田冠军:《高管结构、薪酬激励与企业业绩——基于中小板上市公司经验证据》,《财会月刊》2015年第8期。

[18]Williamson O E.Corporate Finance and Corporate Governance.Journal of Finance,1988.

[19]Wu,X.P.,Zheng W.Equity Financing in a Myers-Majluf Frame Work with Private Benefits of Control.Journal of Cor-porate Finance,2005.

[20]Angie Low.Enquity-Based compensation and managerial risk-taking behavior.Journal of Financial Economics,2009.