浅析商业银行非现场审计的发展

2015-10-19朴雯

朴雯

[摘 要] 非现场审计能够更加全面地防范审计风险,提高审计质量和审计效率,节约审计成本,也提高了商业银行内部审计的独立性,使审计更加全面。我国非现场审计起步较晚,大多数商业银行都相继研发了各种适合自身情况的非现场审计系统。要想得到更加全面完善的发展,就应该借鉴国外非现场审计起步较早、发展较为成熟的国家的经验,并针对我国非现场审计在制度、专业人员配备问题、审计数据采集、系统数据安全和系统模型开发等问题采取相应的对策。

[关键词] 商业银行;非现场审计;发展

[中图分类号] F830.33 [文献标识码] A

The Development of Off-Site Audit of Commercial Banks

PIAO Wen

Abstract: Off-site audit is more effective in preventing audit risks, improving audit quality and efficiency, saving audit cost and increasing the independence of internal audit of commercial banks. Though off-site audit started relatively late in China, most commercial banks have developed off-site audit systems based on their own situations. To improve off-site audit, commercial banks at home may learn from advanced experience of foreign countries with well-developed off-site audit systems and take responding measures to settle the issues in system establishment, personnel allocation, data collection, system data safety and system model design.

Key words: commercial banks, off-site audit, development

一、非现场审计概述

(一)非现场审计概念

非现场审计是一种远程审计方法,审计人员利用计算机信息技术连续调集被审计单位的相关业务数据及管理资料,按照预定程序进行整理分析,从而评价被审计单位的经营状况及风险程度,并为现场审计提供相应线索,有助于审计计划的编制与实施。

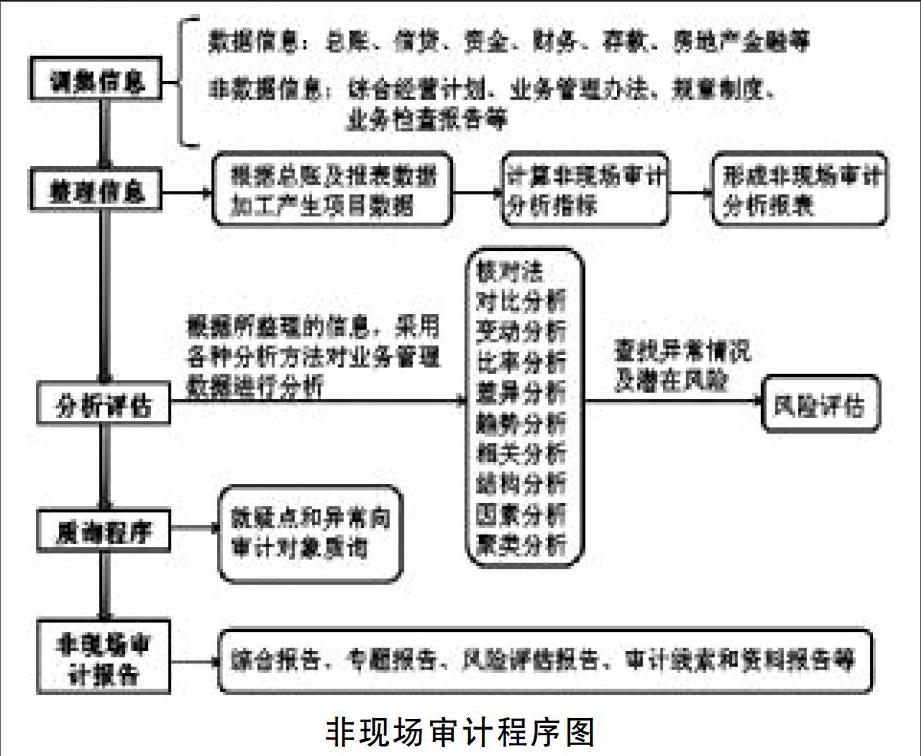

(二)非现场审计程序

非现场审计通过一系列程序实现对所得数据的分析评价,具体程序如下图所示。

二、发展非现场审计的必要性

审计环境是审计理论结构的起点,审计环境的改变必然对审计方法的发展提出了新的要求。随着金融业电子信息化速度急剧加快,银行需要处理的业务信息及管理数据变得更加繁多复杂,商业银行内部审计不仅要对银行会计信息的真实准确提供保障,还要评估银行经营管理风险。对于商业银行来说,要想满足管理层及董事会需求,发展非现场审计势在必行。

(一)非现场审计能够更加全面地防范审计风险

非现场审计利用先进的计算机技术,可从不同时间、不同机构、不同风险等级等各种角度对商业银行的业务及经营风险进行监控,获得更加全面准确的数据信息,有利于对商业银行及各分支机构进行全面风险控制。

(二)非现场审计的发展能够显著提高审计效率,节约审计成本

非现场审计能够跨地域进行远程审计,不仅节约了差旅费用,还节约了时间成本,具有时效性。非现场审计系统开发的初级阶段也许会产生一定的研究成本,但从长远角度看,非现场审计的研发无疑为商业银行节约了审计成本。

(三)非现场审计的发展大大提高了商业银行内部审计的独立性

非现场审计系统连续不断地从各业务部门直接获取审计数据,再由计算机系统对这些数据进行整理分类、比较分析,并生成分析报告。如此一来,不仅减少了审计人员与被审计单位之间的接触机会,也增加了审计数据的可靠性,防止数据造假,减少审计过程中的人为因素,使商业银行内部审计更加具有独立性,审计质量得到提高。

(四)非现场审计的发展可以提高审计质量,使商业银行审计更加全面

非现场审计通过计算机连续不断地收集数据,对被审计单位进行连续监测,提高数据有效性,有助于及时发现风险隐患。而远程搜集数据更增加了审计的广度,使商业银行从整体上对各分支机构状况进行全面控制。

三、非现场审计国内外发展状况

(一)国外商业银行非现场审计的发展

非现场审计在西方国家又称为“连续审计”或“联网审计”。由于我国非现场审计起步较晚,要想得到更加全面完善的发展,就应该借鉴国外非现场审计起步较早、发展较为成熟的国家的经验。

1.美国:美国非现场审计研究发展较早,经验丰富。20世纪70年代,美国便开始在非现场审计领域进行探索研究。经过不断尝试,开发出了早期的报警系统及国民银行监测系统作为早期的内部风险控制系统。到了21世纪,美国非现场审计的应用更加普遍,根据普华永道发布的《2006年内部审计状况职业研究》显示,美国当年有近半数的公司采用了连续审计。而2007年的调查结果再次验证了这一数据。

目前,美国许多商业银行非现场审计系统发展水平在世界处于遥遥领先的地位。花旗银行的审计部门对各经营机构制定的风险项目都设定了相应的标准,并将其转化为数学模型,计算机系统自动对每项业务的风险程度进行评估,再利用评估结果制定具有针对性的审计计划。富国银行则利用全面风险控制系统进行自评,这种自评系统将自动汇总较大风险项目,排查业务风险。富国银行要求集团下属各分支机构使用统一的“风险—损失”标准语言,将各自的风险控制信息录入到自评系统内,再运用各种风险评估方法进行自我评价,检查各分支机构的风险情况,综合控制集团整体风险状况,并将所有评估信息汇总整理,以供审计部门使用。endprint

2.荷兰:荷兰对非现场审计十分重视,在非现场审计系统的研究上投入了大量的精力。荷兰银行将连续审计作为审计工作的重心,并建立的TRAC数据库对各类风险问题进行跟踪调查。荷兰银行还在连续审计中加入了合规工作测试,并花费了大量的时间进行合规测试,仅2007年就有近8万个小时被用于测试工作,可见其对连续审计的重视程度。

3.日本:日本的非现场审计系统更加具有针对性,提高了应对风险的反应速度。日本的新生银行将各分支机构的数据信息汇总后结合业务系统、交易环境等,采用多种技术方法进行分类处理、综合分析。并针对所发现的重大控制缺陷,指定审计人员逐一解决。这样通过日常风险的有效控制来协助总体风险的控制以及对海量数据的有效掌控都有利于商业银行集团整体的风险防范。

(二)我国商业银行非现场审计发展

在我国,非现场审计的概念最早出现于20世纪90年代,而我国商业银行对非现场审计系统的深入研究及投入使用则在21世纪初刚刚起步。为了开发更加高效的远程审计方式,我国大多数商业银行都相继研发了各种适合自身情况的非现场审计系统。

1.建设银行。建设银行是我国非现场审计工作发展起步最早的商业银行,其技术发展水平在同行之中也是位于前列。建设银行的非现场审计系统自2000年开始研发;2001年底,建设银行非现场审计系统开始初步投入使用;2006年,建设银行的非现场审计系统全面推广使用,建设了全套的非现场审计系统,该系统包括组织架构与内部职能体系、网络机构与系统、模型群组管理体系、疑点库管理机制、数据安全管理规范等,全面检测被审计对象的风险状况,为现场审计工作提供较大支持。建行引入SAS进行系统分析,并且坚持定期、随时、统一整理数据,每年升级监测程序。

2.工商银行。2008年,非现场审计受到了工商银行高管层的重视,为了提高审计效率节约审计成本,工商银行大力推广非现场审计系统,并以“精确指导、有效审计”为方针,提高非现场审计系统的使用程度,使其工作量占审计工作总量的一半以上。工商银行同样使用SAS进行数据分析,以各省、市级分行为单位,分别开发系统,利用审计数据集市获取数据信息,并定期进行数据整理。

3.中国银行。为了提升系统的分析功能,2007年,中国银行购买了Caseware公司的IDEA工具软件进行数据分析,并在全行推广使用。IDEA随时不定期地对数据信息进行统一整理,在中国银行的使用效果良好,因此会得到中国银行的继续推广。

4.交通银行。交通银行非现场审计系统于2006年开始研发。其系统审计模型具有较强的灵活性,然而分析能力的不足使交通银行也购买Caseware的分析工具IDEA进行数据分析,目前使用效果良好。

此外,其他商业银行也陆续开发了各具特色的非现场审计系统。中信银行开发的联查代替手工翻账、农业银行开发了计算机辅助审计系统、浦发银行的系统应用功能强大。各大商业银行都对非现场审计系统的研发投入了较大的精力。虽然目前所开发的系统仍具有许多不足之处,但各个商业银行都在不断想办法改进,如招商银行引入分析工具提升系统分析功能;民生银行后台系统转向SAP,改造力度大等等。总体上,我国商业银行非现场审计系统的应用效果良好,对于普遍存在的操作难度大、分析能力不强等问题,大多数商业银行都采用了定期升级以及购买分析工具的方式进行应对。

四、非现场审计发展存在的问题及对策

(一)规范非现场审计制度的问题

非现场审计需要一个规范的制度对其进行引导和约束。从非现场审计的范围、内容、职责到具体方法程序等都需要严格的控制。针对非现场审计制定一个规范的制度对于审计行为的有效实施具有十分重要的意义。因此,有必要建立完善的非现场审计制度,对非现场审计的各项相关内容及惩罚措施作出具体规定,对相关人员的行为进行规范。

(二)专业人员配备问题

我国商业银行从事非现场审计工作的人员中,同时懂得计算机技术与审计专业知识的复合型人才严重缺失,人员配备问题亟待解决。商业银行非现场审计工作人员不仅需要掌握审计专业知识,熟悉系统操作流程,同时对商业银行业务活动明确了解。为了提高非现场审计工作人员专业素质,商业银行可以对审计部门的审计人员进行计算机系统的专业培训,同时对系统技术开发人员进行必要的审计专业知识培训。除了对本单位人员进行培训外,还可以向外界广纳符合条件的人才。人员结构的优化以及人员素质的提高能够对非现场审计工作的有效实施提供强大支持。

(三)非现场审计数据采集问题

由于商业银行网点多分布广,许多基层营业部的非现场审计设施建设如今还不完善,应用系统建设不到位,这使得许多相关业务数据不能够及时有效地上传到非现场审计系统中,如此一来,非现场审计的有效性将大打折扣。因此,要加强基层营业部非现场审计系统建设,除了完善基层分行的信息化建设外,还应对各部门数据具体报送规范,报送时间等作出规定,以提高数据采集的效率和准确性。

(四)系统数据安全问题

非现场审计系统的普及,使系统数据安全面临着极大挑战。非现场审计系统数据涉及面十分广泛,系统数据的安全涉及到银行经营管理及客户信息等许多重要方面,影响重大。因此系统数据的安全性必须得以重视。保障数据安全的方法措施主要从以下两方面下手。一是对人为安全问题的防范。对于工作人员道德问题及安全意识不足等问题,要有针对性的制定相关安全保护制度,明确惩罚措施,并在系统设置上控制相关人员的操作权限。二是技术层面安全问题的防范。对于系统漏洞产生的安全威胁,应针对系统薄弱环节设置风险控制点进行着重监控,并积极开发多重加密技术,严密监控各个流程的数据管理。

(五)系统模型开发问题

目前,许多商业银行系统模型的开发不够完善,与业务流程、审计制度等匹配程度不高,降低了系统的效率与质量。因此,模型开发问题不可忽视。然而模型并非越多越好,要注重开发模型的质量。对于过时的模型要去其糟粕,现有的经典模型要取其精华并不断更新完善。开发模型时,不仅要充分参考审计人员的工作经验,而且要制定规范的作业标准,有针对性地建立模型。首先,要以审计工作方法为依据,设计模型思路;其次,明确各种有用数据的类型和来源;再次,规范业务流程,规划模型程序;最后,不断改进和完善模型并尝试应用。

[参 考 文 献]

[1]商业银行非现场审计系统课题研究组.商业银行非现场审计[M].北京:中国金融出版社,2010

[2]屈小平,龚茵梦,朱安交,李小伟,唐昌明.中国建设银行非现场审计技术应用及优化策略[C].全国内部审计理论研讨优秀论文集,2013:204-210

[3]李敏,包长河.对我国商业银行非现场审计发展的思考[J].财经界,2010(23):315-316

[4]侯志勇.商业银行非现场审计系统介绍[J].中国内部审计,2010(4):57-59

[责任编辑:王凤娟]endprint