从欧债危机看我国地方政府债务风险的制度性缺陷

2015-09-30金虎斌张成虎

金虎斌 张成虎

摘 要 在单一货币与分散财政的非对称性政策结构下,欧元区成员国存在过度使用财政政策的冲动与激励,而在资本自由流动中处于劣势地位的小国在外部负面冲击下出现债务危机并最终蔓延至整个欧元区,这是欧元区制度安排固有缺陷的必然结果。本文通过对比发现我国的地方政府债务风险存在同样的诱因和制度环境,在中央银行稳健的货币政策冲击下,西部地区无力维持积极的财政政策来推动基础设施建设投资,存在债务违约并引发债务危机的可能。破解风险一方面需要平衡中央与地方政府之间的财政权责关系,另外还需探索货币政策的区域协调机制,利用市场化手段化解存量债务。

关键词 地方政府 债务风险 财政政策 制度缺陷

一、 引 言

(一) 研究背景

欧元区国家长期依靠财政赤字来维持经济增长,但在美国次贷危机的外部冲击下,严重依赖对外贸易的希腊、爱尔兰等国家率先出现债务偿付危机,在高度一体化的金融体系中,危机迅速蔓延到整个欧元区。我国的地方政府债务也在应对次贷危机的赤字财政政策下出现爆发式增长,据国家审计署2013年6月发布的《全国地方性债务审计结果》显示,1997—2012年,我国地方性政府债务年均增幅达到31.68%,至2013年6月,地方政府负有偿还责任的债务余额超过10万亿,地方政府债务风险已经成为威胁我国经济安全稳定的重大问题,并引起了政府的高度重视。

(二) 文献综述

关于政府债务风险的形成与危机爆发的原因,已经有大量文献进行了深入研究。从债务形成的表面原因来看,Horton认为政府债务危机源自债务规模增速超过了居民收入增速;Alberto和Tabellini认为政府债务风险可分为债务规模增加所导致的货币贬值风险和债务违约风险,两者都将影响政府信用;Buiter认为政府债务风险来自于政府偿还债务的不可持续性,所以有学者将欧洲债务危机归因为相关国家的高福利政策和缺乏财政纪律。从危机形成的深层原因来看,Nouriel Roubini将其归因为相关国家长期宽松的货币政策、对信贷的政治支持和金融监管的缺失;谢地和邵波则认为危机的政策根源在于对凯恩斯经济政策的过度依赖和使用。

部分学者研究欧元区货币一体化的内在矛盾。陈志昂认为货币政策与财政政策失配和成员国之间的差异性是欧洲一体化的障碍;塞尔维斯特尔指出货币政策与财政政策的非对称性是欧元区制度安排的固有缺陷;Harald运用博弈论分析了货币区内一个独立的中央银行和多个独立财政当局之间的相互作用问题,认为博弈的最终均衡策略就是成员国财政当局超额发行债券以获取财政政策的外部正效应,货币当局不得不超额发行货币以实施救援,但却损害了整个欧元区的利益;刘程和佟家栋从“新三元冲突”的视角剖析了欧元区高度一体化的金融市场与分散化经济政策架构之间的矛盾,为欧洲主权债务及金融体系的困境提供了完整的解释框架;漆鑫和姜智强认为欧债危机源自欧元区的制度缺陷——“不可能三角”,即债务非共同负担、严禁货币融资和银行体系的国家属性这三者之间不可兼容的困境。

关于地方政府债务风险的成因,一般认为,因为地方财政完全由本地税收和地方政府借款来进行融资,但不同地区的经济发展水平、自然资源、人均收入、公共支出成本等因素不同,就会造成地区间的财政不平等;中央政府不得不通过财政转移支付来消除地方差距,这又造成预算软约束和公共池两类问题,进而导致地方政府过度举债而形成债务风险,甚至引起债务危机。赵迎春以我国发达地区为样本分析后认为地方政府债务风险并不在于财务风险、挤出风险、金融风险、经济风险,而在于由于制度和组织设计造成的管理风险;龚强、王俊和贾珅则认为我国的地方政府债务问题与分税制改革不完善、地方官员激励扭曲、地方融资平台不规范、宏观调控和财政政策需要等因素有关;缪小林和伏润民认为我国地方政府债务风险的真正原因在于权责的时空分离,地方政府举债权力的无约束扩张演化为债务风险,其内在动力包括非理性的利益动机、债务责任转移预期和债务责任预期破灭;杨大楷等从公共品的提供、地方政府债务经营、政府之间的博弈竞争和债务风险防范四个方面分析了“标杆竞争”、预算软约束与地方政府债务之间的内在联系。也有一些学者对欧债危机和我国地方债务风险进行了对比,谢世清发现两者在债务主体权责不对等、财政收支不透明、递延还款责任等方面存在相似之处,但在债务用途、债务性质、风险暴露和防范机制上不尽相同;张瑜茜则认为两者的风险传递链条存在相似之处,应当建立有针对性的风险防范机制。

(三) 本文创新点与结构安排

现有文献对欧债危机和我国地方政府债务风险的成因进行了较为深入的研究,但大多都是研究债务风险形成的经济原因,对于深层次的制度缺陷相对研究较少,两者之间的对比研究也都集中于风险形成的表面原因,较少对两者之间的内在制度缺陷作深入对比,并且缺乏有数据支撑的实证分析。本文从欧元区与中国的货币财政制度对比入手,发现两者之间存在相似的制度缺陷,认为这才是造成债务危机的根本性原因。对于这一结论,本文用我国的相关数据进行了验证,并提出了破解地方债务风险的应对策略。

二、 欧债危机形成的制度根源

(一) 独立货币与分散财政的冲突

在开放经济条件下,一国可运用货币政策与财政政策的搭配来实现其政策目标,但根据“丁伯根原则”,政策工具的数量至少要等于所需实现的目标数量,否则多元目标将无法实现,“米德冲突”就是特例。为了解决欧洲国家之间的政策冲突,实现整个欧洲的一体化发展,欧元于1999年12月1日诞生,实现了货币一体化,欧元区内的货币政策由欧洲央行统一制定;但由于各个国家之间经济水平的差异性,国家财政政策的独立性却被保留,于是欧元区形成了独立货币与分散财政的非对称格局。在这种非对称格局下,欧洲央行以整个欧元区的经济平稳增长、国际收支平衡和欧元币值稳定为目标来制定货币政策,而无法兼顾到每一个成员国的具体情况,于是成员国为了实现各自国内的充分就业和国际收支平衡的目标,就只能利用财政政策。因为财政政策的外部效应,于是成员国竞相使用财政政策,纷纷超额发行国债,债务风险急剧增加;尤其是在欧元区内部资本和劳动力自由流动中处于劣势的国家,由于财政政策的外溢效应,政策效果较差,在外部冲击下率先出现债务违约风险,经由高度一体化的金融体系,迅速蔓延至整个欧元区。如果欧洲央行不实施救援,则面临欧元区崩溃的可能,如果实施救援则又将失去货币政策的独立性,面临欧元贬值的货币危机。

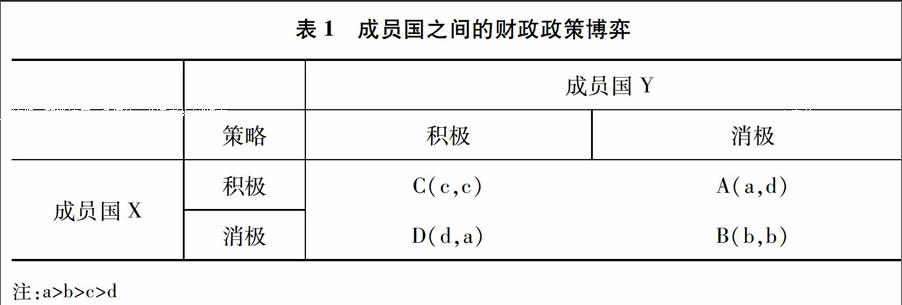

可以用博弈论来描述上述过程,在欧洲央行消极(保守)的货币政策下,成员国若要实施积极的财政政策,只能在欧洲金融市场上发行债券进行融资,这就相当于从其他国家抽取货币资金,会造成以邻为壑的负外部性;当然,其他国家也将会发行国债实施积极的财政政策,最终所有成员国都会陷入“囚徒困境”之中。如表1支付矩阵所示,括号中第一个字母表示成员国X的支付(收益),第二个字母表示成员国Y的支付(收益),最终博弈将在C(c,c)处达到均衡。

欧洲央行的货币政策与欧元区成员国财政政策之间也存在“斗鸡博弈”,如表2支付矩阵所示,括号中第一个字母表示欧洲央行的支付(收益),第二个字母表示成员国的支付(收益)。如果欧洲央行执行独立的以稳定欧元币值为目标的消极的货币政策,则成员国的最优选择是采取消极的财政政策,在C处达到策略均衡;但如果成员国开始实施积极的财政政策,而欧洲央行仍维持消极的货币政策,则成员国必然陷入债务危机甚至财政破产,因此D点处并非均衡策略组合点;这种情况下,欧洲央行的最优选择是执行积极的货币政策对陷入危机的成员国进行救援,最终在A(c,a)处达到均衡。

(二) 财政政策与货币政策的动态失配

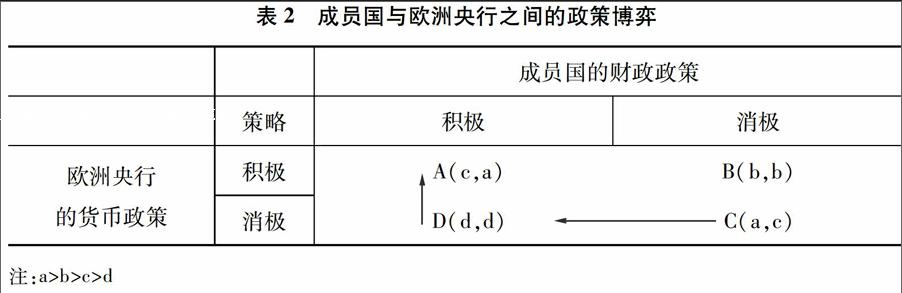

在欧元区成立之初,欧洲央行以保持欧元币值稳定和欧元区国际收支平衡为目标,制定消极(保守)的货币政策并严格执行,各个成员国均严格遵守《马斯特里赫特条约》和《稳定与增长公约》中的财政纪律,制定并执行消极的财政政策以保持财政赤字和公共债务的规模,在图1中的C处实现产品市场和货币市场的共同均衡。由于成员国之间经济的差异性,那些低增长、高失业的成员国既失去了货币和汇率政策工具,也无法采取财政政策,将不得不忍受C点处的状态。在这个博弈中,欧洲央行一直维持消极货币政策的决策并不可信,因为成员国预料到一旦自己陷入债务危机,欧洲央行不会坐视不管,一定会实施救助,所以其最优选择就是大胆地实施积极财政政策,在欧洲金融市场上发行国债,推动IS曲线向右上方移动至IS′,均衡点达到D点处。此时,所有成员国都实施积极的财政政策,根据蒙代尔—弗莱明模型,欧元将会升值,对于整个欧元区来说,净出口下滑,扩张财政的效果将会被净出口“挤出”,IS曲线又从IS′向左移到IS″,反而推高了利率;对于各个成员国来说,结果也不一样,那些比较依赖出口和在资本和劳动力的自由流动中处于劣势的国家,率先出现债务违约风险,并蔓延至整个欧洲,最终导致欧债危机的暴发。于是,欧洲央行将不得不实施积极的货币政策,对陷入危机的成员国进行救援,LM曲线向右移动至LM′,与IS″曲线相交于E点,不仅引发欧元的贬值,并且使整个欧元区陷入“凯恩斯陷阱”,债务危机向货币危机转化。

(三) 货币政策的区域非对称效应

根据Andersen和Jordan的ST Louis方程所衍生出的简约化模型,货币主义者用来分析货币政策的国家或区域效应。如果一个具有统一货币的经济体分为n个区域,Y、M、G、T分别表示总收入、货币供给量、财政支出和税收收入,则简约化方程表示为:

Yi=aiM+biG+ciT i=1、2…n

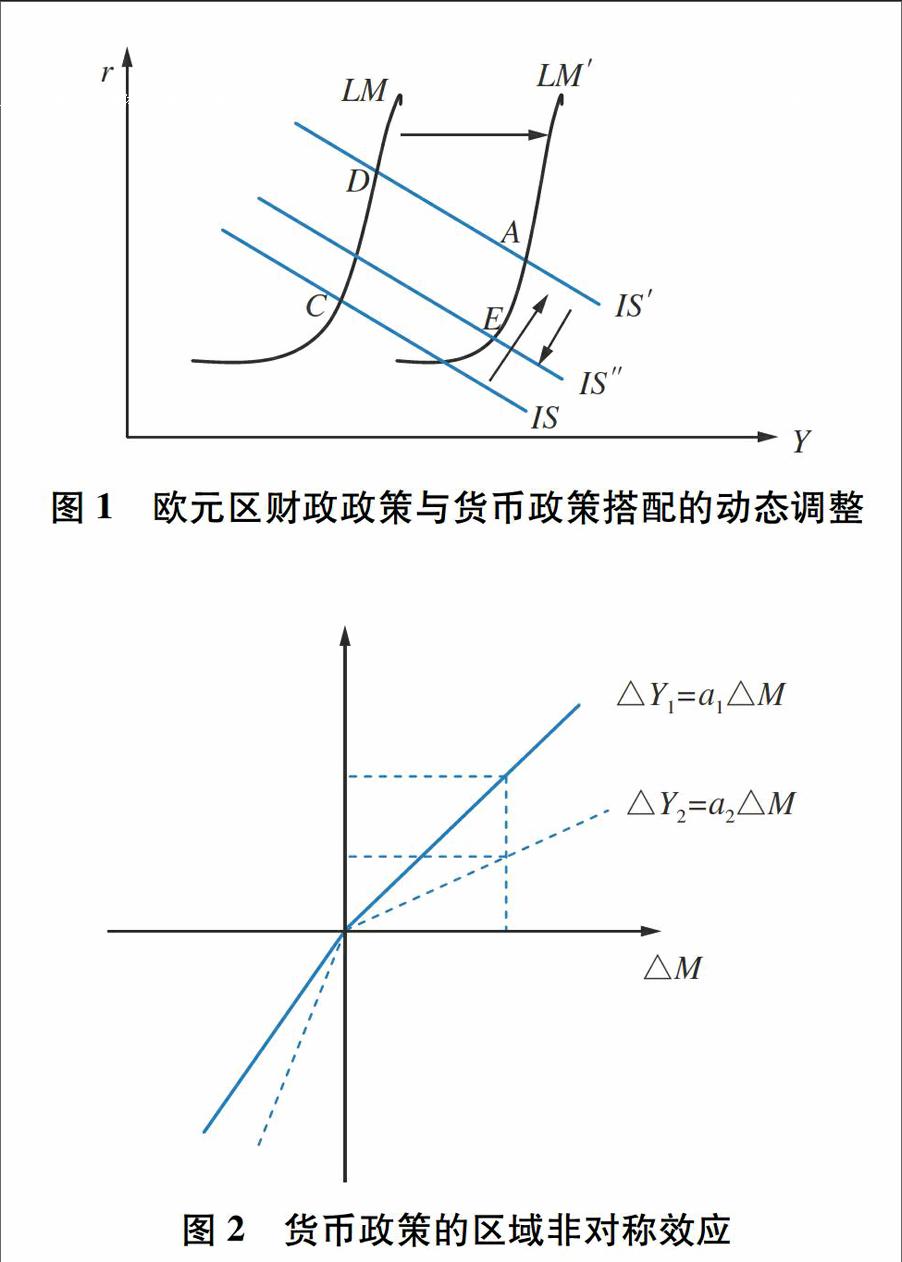

a、b、c分别表示货币供给量、财政支出和税收收入对总收入的乘数,i表示第i个区域。对于不同的货币政策方向,同一区域的影响效果是不一样的,这叫作货币政策的状态非对称性,一般来说,正向的货币冲击比负面的货币冲击对收入影响程度要小;而对于不同的区域,同一货币政策对收入的影响程度也是不一样的,这则是货币政策的区域非对称性,一般来说,经济较发达地区的乘数较大,而欠发达地区的乘数较小(耿识博,2005)。如图2所示,实线代表经济发达区域的收入对货币冲击的反应曲线,虚线代表经济欠发达区域的收入对货币冲击的反应曲线。

在此,本文主要考虑货币政策的区域非对称效应,当货币当局采取扩张的货币政策来对陷入债务危机的成员进行救助时,因为发达区域的收入对货币冲击更为敏感,而欠发达区域则相对较为不敏感,所以欠发达区域在同样的货币救助政策中受益较小,更难走出债务困境。

(四) 欧元区经济数据的佐证

综上所述,欧元区建成后,成员国与欧洲央行之间的政策博弈导致非对称的财政与货币政策,在非对称政策冲击之下,利率上升且欧元升值;欧元升值导致贸易逆差,利率上升又引起成员国债务压力,形成贸易和财政双逆差;欧洲央行不得不采取扩张的货币政策来挽救,却造成欧元贬值,债务危机向货币危机转化。如图3所示,左侧纵轴表示M2增速、基准利率和欧元汇率,右侧纵轴表示财政赤字增速,可以看出从1999年欧元成立到2009年,欧元区16个成员国的财政赤字除了在前三年有所下降,其余大多数时间的增速远远高于M2增速,且欧元基准利率一直维持相对较高水平,这是导致债务危机的主要原因,欧元兑美元汇率稳步上升;2009年后利率大幅下降甚至达到零利率,但欧元汇率却不断下滑。

三、 我国地方政府债务风险的成因分析

从债务风险形成的制度根源来分析,我国地方政府与欧元区国家有很多相似之处,区域之间的经济差异性都较大,在统一货币和分散财政的非对称结构下,都面临积极财政和消极货币的政策失配的困境,当面临统一的货币政策救助时,区域间的非对称效应十分明显。

(一) 中央与地方之间财权与事权的冲突

1994年分税制改革以来,我国中央与地方政府之间的财政收支比例关系状况失衡,中央与地方政府几乎平分财政收入,但是地方政府却承担了70%以上的财政支出(如图4所示);在全面财政赤字政策下,中央与地方政府之间财权与事权的矛盾冲突日渐加剧,地方政府财政入不敷出的局面愈加严重,不得不通过出让土地或者以土地为抵押通过融资平台来进行融资,形成了省、市、县、乡多级地方政府大量的隐性债务。2008年,为了应对国际金融危机,我国出台了新增4万亿的投资计划,这其中中央政府承担1.18万亿,剩下的2.82万亿由地方政府和社会承担;于是中央首次允许由中央代地方政府发行地方政府债券,2011年10月20日,中央又允许上海、浙江、广东与深圳四省市开始自行发债试点,这虽然增加了地方债务的透明度,但也成为地方债务的又一重要资金来源。通过图5可以明显看出,2000年以来,我国地方政府的财政支出增速远远高于中央政府。

(二) 地方债务风险的形成机制

在财政赤字政策的指引下,政府一般通过负债来实施积极的财政政策。政府抵押土地增加本期负债△Dt,如果负债获得的资金都用于政府投资,则政府支出增加△Gt =△Dt,通过财政乘数的放大效应形成总产出,在供求均衡的产品市场上转化为总收入ΔYt=ΔDt1+c(c是边际消费倾向),政府税收收入增加ΔTt=tΔDt1+c(t为税率),只要本期的税收收入增加额能够归还下一期的债务利息r△Dt(r为债券利率),就不会形成债务风险,即ΔTtrΔDt,所以政府债务的安全边界条件为:r1+c≤t。

如果产品市场受到负面冲击,比如净出口下降,则总需求减少,出现产品过剩。于是,总收入和政府税收收入的增加额不足以归还债务利息,即ΔTt 这一结论也可以用简单的IS-LM模型来说明,政府通过负债来实施积极的财政政策,会使IS曲线向右上方移动,使总收入增加的同时也推高了利率,这一方面增加了政府的税收收入,另外也使政府的债务利息支出增加,如果利息支出增加大于税收收入增加,则就面临债务风险,这就必须实施宽松的货币政策,使LM曲线向右移动,才能保证总收入增加的同时利率并不升高。 四、 我国积极财政与稳健货币之间的政策冲突 (一) 地方财政支出与货币供给量之间的冲突 在当前我国面临生产过剩的背景下,利用负债来实施积极财政政策的成败依赖于宽松的货币环境。但从2010年以来,我国政府一直在实施积极的财政政策和稳健的货币政策,尤其是地方政府的投资更加冲动,但商业银行却受到中央银行稳健货币政策的限制,不能为地方政府长期提供资金支持,这就为地方政府的债务风险埋下了隐患。 如图6所示,2004年以来,除了2009年,地方财政支出的增速都高于M2的增速;但两者之间的差距并不很大,所以从全国整体上看,我国并不会发生债务危机。但如果考虑到财政政策的外部性和货币政策的区域非对称效应,在经济欠发达区域,当地政府倾向于实施更加积极的财政政策,而正向货币政策冲击的效果却较小,会导致财政政策与货币政策之间的重大差距,最终出现债务危机。并且,国家统计局所统计的数据并不包括各级地方政府通过地方融资平台所形成的“隐性负债”,而这一部分负债才是地方政府债务风险的根源。 (二) 地方政府市政基础投资与存款余额之间的冲突 其实,地方政府负债的产生,本质上来自其承担的庞大的市政基础设施建设投资。根据国家统计局国民经济行业分类标准,我们选取7个主要市政基础设施投资领域:电力、燃气及水的生产和供应业,交通运输、仓储和邮政业,科学研究、技术服务和地质勘查业,水利、环境和公共设施管理业,教育,卫生、社会保障和社会福利业,公共管理和社会组织。因为受现行政府间事权划分的规定,这些领域中的政府投资以地方政府为主,将这些行业的固定投资额之和视为市政基础设施投资总额。另外,出于数据的可得性考虑,我们使用各地区金融机构年末人民币存款余额代替货币供给量M2。 为了区分我国地区间的经济差异性,将我国的31个省和直辖市分为三个区域:东部(北京、天津、山东、上海、江苏、浙江、福建、广东、海南)、东北及中部(辽宁、吉林、黑龙江、河南、河北、山西、安徽、江西、湖南、湖北)和西部(陕西、内蒙古、甘肃、宁夏、青海、新疆、四川、重庆、贵州、云南、西藏、广西);在各地区市政基础建设投资总额及金融机构存款余额的基础上,可以计算出其年增长率,如图7所示。 从图7可以看出,我国三个地区的金融机构存款余额增速基本保持在20%左右,印证了我国中央银行的稳健货币政策;但是市政基础建设投资增速却波动较大,我国第一波市政基础投资热潮出现在2003—2004年,以东部地区为主导和带动,第二波热潮出现在2009年,以中西部地区为主导和带动,并且在2010—2011增速大幅下降后,又在2012—2013年剧烈反弹,呈现出波浪式震动。在这一波基础建设投资中,地方政府主要通过融资平台负债来推动投资,从而实施积极的财政政策。但是在稳健的货币政策制约下,随着债务到期和高企的利率压力,债务风险不断积累,尤其是西部地区,政府的财政收入和当地金融机构存款余额增长都不能支持高速增长的市政基础建设投资。 五、 地方政府债务规模的测算 国家审计局曾于2010和2013年两次对全国各级地方政府债务进行过审计调查,得出的结论是全国整体的债务风险在安全范围内,但是某些区域出现债务规模增长过快、不可持续的趋势,区域性风险急剧增加。但该审计调查并没有公布各地政府债务规模的具体数据,因此只能通过间接方法来估测。本文采用张忆东和李彦霖的计算方法,用地方政府的市政基础建设投资额减去地方政府可用的收入的差额来替代地方政府每年的债务增量;具体来说,地方政府负债=市政领域的固定资产投资财政预算内资金投入土地出让金收入中用于投资资金被投资项目的盈利现金流入。将计算出的各省每年的新增债务按照地区加总计算,绘出我国三个地区2000—2013年地方政府新增债务增速变化图,如图8所示。2009年,我国中西部地区的地方债务年均增速超过40%,虽然2011年大幅下降,但2013年又开始快速增长,增速远远超过地区GDP增长,如果不加限制,必将超过地方政府承受能力,从而造成区域性债务风险积压,甚至可以通过银行体系传递和放大,引发债务危机。 六、 我国地方政府债务风险的破解思路

(一) 财政收支的再分配

中央与地方政府之间财权与事权之间的不对称矛盾是造成地方债务快速增长的一个重要制度性原因,这是我国分税制改革遗留的重要问题之一。破解这个矛盾,除了从制度上杜绝地方官员的政绩竞赛,还必须要从权责分配入手,重新界定中央与地方之间的财政权力和责任,尽量谋求两者之间的平衡。借助“一路一带”建设,加大转移支付力度,西部地区的基础建设尽量由国家来承担,减轻地方基础建设投资的财政压力。

(二) 货币政策的区域协调

因为货币政策的区域非对称性,西部地区长期在货币资金流动中处于劣势地位,必须通过区域性的货币优惠政策来进行协调和弥补,吸引更多的货币资金。比如通过实施差异化的存款准备金率,加大西部地区金融机构的存款增速;建立区域性或专业性的金融机构,利用亚洲基础设施投资银行和“丝路基金”来支持西部地区的基础设施投资。

(三) 利用市场化手段化解存量政府债务

对于数量巨大的存量地方政府债务,利用信用评级手段对之进行拆分,对于风险较低的债务可以置换为地方政府债券,对于风险较高的债务可以通过资产证券化推向金融市场。要进行信用评级和资产证券化操作,必须加大地方政府债务的透明度,使投资者在公平、公正、公开的制度环境下自主选择交易。

参考文献:

[1] Horton Jr,Joseph J.The postwar quality of state and local debt [J].Journal of Finance,1972 (3 ) :746-747.

[2] Alberto,Tabellini.Positive and normative theories of public debt and inflation in historical perspective [J].European Economic Review,1992 (3) : 337-344.

[3] Buiter,Willem H. Guide to public sector debts and deficits[J]. Economic Policy,1985 (1) : 13-79.

[4] Nouriel Roubini. Solutions for a crisis in its sovereign stage [N]. Financial Times,2010-6-3(8).

[5] 谢地,邵波. 欧美主权债务危机的经济政策根源及我国的对策[J]. 山东大学学报(哲学社会科学版),2012(1):8-13.

[6] 陈志昂. 欧洲货币一体化的内在矛盾[J]. 世界经济,1998(3):32-35.

[7] 塞尔维斯特尔. 欧洲货币与财政政策[M]. 北京:中国人民大学出版社,2002.

[8] Harald Uhlig. One money, but many fiscal policies in Europe: what are the consequences? [D]. London: Center for Economic Policy Research,2002.

[9] 刘程,佟家栋. 欧洲主权债务与金融系统危机——基于“新三元冲突”视角的研究[J]. 欧洲研究,2011(6):1-27.

[10] 漆鑫,姜智强. 欧债危机背后的欧元区制度缺陷——不可能三角[J]. 国际金融,2012(9):37-41.

[11] 赵迎春. 地方政府债务风险防范研究——基于发达地区政府债务的样本分析[J]. 中央财经大学学报,2006(10):6-9.

[12] 龚强,王俊,贾珅. 财政分权视角下的地方政府债务研究[J]. 经济研究,2011(7):144-156.

[13] 缪小林,伏润民. 地方政府债务风险的内涵与生成:一个文献综述及权责时空分离下的思考[J]. 经济学家,2013(8):90-101.

[14] 杨大楷,汪若君,夏有为. 基于竞争视角的地方政府债务研究述评[J]. 审计与经济研究,2014(1):86-94.

[15] 谢世清. 从欧债危机看“中国式主权债务危机”[J]. 亚太经济, 2011(5):21-25.

[16] 张瑜茜. 我国地方政府债务的风险传递链分析[J].宏观经济,2012(7):10-13.

[17] 耿识博. 货币政策区域不对称效应[J].金融研究,2005(7):128-136.

[18] 张忆东,李彦霖. 地方债务清查及“排雷”风险[R]. 兴业证券A股策略报告,2013-7-27.

(责任编辑:赵英杰)