微众银行

2015-09-10张伟靖

张伟靖

“李克强总理按下回车键,卡车司机徐军足不出户,获得3.5万元信用贷款,利率7.5%。”2015年伊始,这条新闻为微众银行启动了最高规格的开幕。这家由腾讯主导的首家民营互联网银行于1月18日开始对外试营业,经营范围包括吸收公众、主要是个人及小微企业存款;主要针对个人及小微企业发放短期、中期和长期贷款;办理国内外结算以及票据、债券、外汇、银行卡等业务。

对微众银行的最高期许莫过于总理点将:“用你们的方式倒推传统金融的改革。”一时间,微众银行相比传统银行的竞争优势成为多方热议话题,尽管对其能否撼动传统银行竞争格局观点不一,但作为最大的移动社交平台,腾讯掌握的海量用户足以让所有大型金融机构瞩目。不过,腾讯管理层多次透露信息:“不会与现有大型银行竞争,但计划与不同小型银行合作。”

在政策与技术的双重推动下,银行的“面签”问题已经破冰,用户可以通过电脑或手机远程“刷脸”,跨越了网络银行的首个障碍。而后,摆在微众银行面前的则是产品创新与风险控制方面的竞争。

消费金融添强力军

尽管尚未透露完整的业务模式和产品架构,但从现有信息来看,微众银行的定位已经非常清晰:直指移动银行,官网只用来导流,经营渠道主要依赖移动端。从其管理层与招聘需求看,将充分利用腾讯的平台与用户优势,以个人消费金融服务和银行同业业务为突破口;在团队整合上,与金融风险、法律法规、内审相关的岗位以传统金融机构人员为主,而业务和产品创新则由出身互联网企业的人员担当。

过去一年间,腾讯紧紧跟随阿里的步伐,通过抢红包、电商、理财产品、打车应用等支付场景,抢夺用户的钱袋子。从微众银行微主页“想走就走、想吃就吃、想玩就玩、想约就约”四个主题界面来看,微众银行将激活微信支付用户,全面介入个人消费金融领域。

微信支付、微信钱包的便利性早已得到验证,并且积累起了一大批黏性用户,这将有助于微众银行建立其存款基础。同时,过去一年间,大部分银行都开通了微信银行或服务号等功能,充分展现了腾讯的开放平台效应,为微众银行吸引银行合作者提供了先期实践。

全球管理咨询公司麦肯锡发布的2014年中国个人金融服务调研报告显示,逾七成中国消费者未来会考虑开办纯互联网银行账户,更有甚者近七成人愿意将纯互联网银行作为其主要银行。

贷款端方面,与移动互联生活方式几乎并行发展的是中国的借贷文化,《银率网2013年中国消费者金融能力报告》显示,有33.2%的受访者表示自己名下拥有贷款。而习惯这种超前消费的受访者主要集中在25-30岁年龄段的消费者身上,超过四成,达到41.56%,而这部分人恰恰也是移动互联一代。

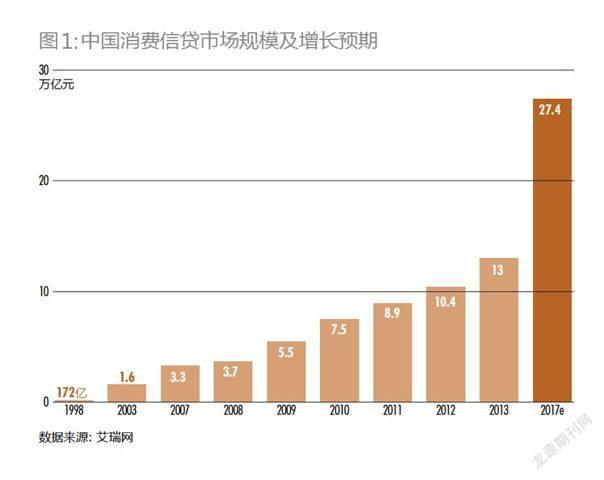

与互联网相伴而生的“数字原住民”正逐步成为社会消费的主流群体,与上辈尊崇的储蓄文化不同,他们对于金融服务的要求更为个性与多元化,构筑了庞大的互联网信贷与互联网理财市场。艾瑞咨询数据显示,2013年中国消费信贷规模达到13万亿元,同比增长24.7%,中国消费信贷规模迅猛增长(图1)。

而今,各家银行推进信用卡业务的竞争异常激烈,社交化营销活动已成推广的主流,腾讯的社交网络优势可谓无人与之争锋,可以预料,无论是独自发行,抑或与其他银行合作,微众银行在信用卡推广方面定是所向披靡。

除此之外,微众银行的IT成本优势也是毋庸置疑,有数据显示,小型银行每个账户的IT成本是100元,大型银行每个账户的成本20-30元。借助腾讯云分布式架构,微众银行建设了一套适合互联网形势的IT架构,单个账户成本降至中小型银行的5%,未来目标是降至1元。

大数据征信应用可期

在运营成本与用户推广方面,依托于腾讯的微众银行将占有不可超越的优势,但作为金融机构,其风险管理能力尚未得到验证,而这恰恰却是其真正颠覆传统金融架构的潜力所在—以大数据技术取代传统征信体系。

世界范围内,大数据应用热潮持续,在电商与营销领域均有不少成功的实践,但在征信领域仍处于实验阶段。美国最大的P2P平台Lending Club,曾尝试通过用户在Facebook上的行为来判断其信用度,结果并不乐观,后转向传统机构美国征信局获取征信数据,平台上的坏账率随之大幅下降。一时的失败并未阻挡探索者的热情,美国的互联网金融公司ZestFinance成为首个破局者。

与中国的征信系统相比,美国传统的FICO评分模型已经非常成熟,为其繁荣的个人金融市场打下了坚实的基础。但即便如此,仍有很多人未被纳入其中,他们大都是低收入群体,与常规的贷款机构没有任何关联,没有任何信用分数。发薪日贷款(payday loan)是针对这一人群的小额、短期、无担保贷款,因缺乏信用数据支持,发薪日贷款的年化利率奇高。

ZestFinance最初针对发薪日贷款,弥补FICO模型的空白,深度挖掘授信对象的信贷历史,同时将能够影响用户信贷水平的其他因素也考虑在内,导入了大量的非机构化、非传统的数据,如社交网络信息、用户申请信息等,甚至将借款人填写表格时使用大小写字母的习惯、在线提交申请之前是否阅读文字说明等极边缘的信息作为信用评价的考量因素。

最终结果显示,与传统信贷管理业务比较,ZestFinance的处理效率提高了将近90%,风险控制方面,ZestFinance的模型相比于传统信用评估模型性能提高了40%。

目前,ZestFinance正在向信用风险管理的其他领域纵深扩展,2014年2月ZestFinance宣布推出基于大数据分析的收债评分,旨在为汽车金融、学生贷款、医疗贷款提供一种新的评分系统。ZestFinance希望将其在发薪日贷款上的优势继续拓展到其他贷款领域,包括信用卡、车贷、房贷,甚至提出,未来10-15年,这一方法将取代现行指标,成为申请信贷的唯一评估标准。

而在中国,大数据征信应用也已破冰。以大数据为贷款依据的阿里小贷坏账率低于1%,而同期北京地区中小微企业贷款的不良比率达到2%。2014年7月阿里巴巴宣布,与7家银行进行深度合作,为中小企业启动基于网商信用的无抵押贷款计划,最高授信可达1000万元。阿里积累的信用数据成为银行争抢的宝贵资源。

2014年1月5日晚,央行发布通知,要求8家从事个人征信业务的机构在六个月内做好准备工作。首批入围的8家机构包括阿里旗下的芝麻信用管理有限公司及腾讯征信有限公司。如不出意外,首张个人征信牌照将在半年内下发。

2014年12月,腾讯公司助理总法律顾问王小夏曾在公开演讲时,勾勒出了微众银行大数据应用的基本轮廓:“以信用额度的批准为例,比如定位某个用户工作及生活区域,可判断其所处行业、房屋价格及租金,通过出差频率判断所处职位差别,通过这种类似的测评可为该用户构建基本画像。”据王小夏描述,大数据还可以分析用户的具体消费习惯并向其做相关的业务推荐。通过大数据获取某用户行为数据,不仅可以看出其还款意愿和还款能力,也可因此判断是否可进行适当鼓励并增加信用额度。

未来,大数据征信应用的实现,将助互联网银行真正改写导致传统银行“嫌贫爱富”的“二八定律”,实现以最低边际成本服务于数量巨大的个人。

金融改革之推手

2013年,先行者阿里巴巴通过余额宝,点燃了互联网金融的热潮。如今余额宝热度渐退,而互联网金融的激情则持续上扬。从线上支付到P2P网贷,再到如今的微众银行,互联网金融正在一步步介入原本传统金融独占的领域。

在互联网金融的倒推作用下,传统银行的电子替代率迅速提升,网络银行、手机银行普及,还推出社区银行、咖啡银行、直通银行等创新举措。尽管微众银行并不会立刻与大型银行展开直接竞争,但其带来的创新定然会推动整个行业的市场化。

而余额宝补上的临门一脚,也在无意中成为利率市场化改革的巨大推手。尽管余额宝并没有击垮银行,但在其推动下,传统银行适时推出各种类余额宝产品,余额宝通过其对中小用户的强渗透力,使存款利率实现市场化。

另一方面,互联网金融与长期存在的民间金融一样,为百姓生活生产所需要,有望成为正规金融体系的有效补充。但其仍处于野蛮生长期,尚未走向规范化。背靠巨头,获国家层面支持的微众银行在推动传统银行创新的同时,也将为监管提供范本,促使野蛮生长的草根互联网金融及民间融资走向规范。

将传统金融机构与互联网思维相结合,微众银行的华丽开场为其赋予特殊的意义,左促传统金融机构创新,右促互联网金融走向规范,推动中国建立适合新经济形态的市场化金融体系。