基于企业异质的市场法估值模型构建与应用

2015-09-10胡晓明

【摘 要】 基于企业异质性建立市场法估值模型,对传统的市场法评估步骤以及单一价值乘数效应模式进行改进,包括利用模糊物元原理创建特征值的指标体系,提出可比公司选取与估值的新思路,完善目标公司与可比公司差异的调整。该模型的构建与应用,丰富了企业价值评估市场法理论体系和技术手段。

【关键词】 企业异质; 模糊物元; 价值评估; 市场法

中图分类号:F272.73 文献标识码:A 文章编号:1004-5937(2015)17-0014-05

一、引言

随着我国经济环境的发展和变化、企业商业模式的不断创新,各种并购动机不断涌现,社会进入并购整合时代。就估值而言,企业价值评估结论的公允性以及评估方法选择的合理性是企业并购成败的关键环节(埃文斯、毕晓普,2003)。在充分竞争的资本市场上,企业资产的市场价格往往是其价值的最好估计(胡晓明,2013)。以均衡理论为基础的市场法为欧美等发达国家企业价值评估最常用的方法,其估值机理是企业价值围绕由价值乘数对应参数决定的内在价值上下波动,通过在最大相似、兼容性条件下对市场资料的统计、计算、分析,衡量特定时日、特定市场企业资产的交换价值,是市场的模拟而非再现(胡晓明等,2013)。

新古典经济学认为,企业可以抽象假定为一个完全同质的从事专业化生产的“黑箱”,这种完全同质的最优化行为是论述价格机制有效性的前提和基础。然而,企业能力理论指出,每个企业都是一个资源和能力的综合体,资源和能力在不同企业之间存在异质性(Barney,1991;Peteraf,1993),企业异质性会导致企业在成长性、竞争力、经营绩效、创新水平多方面的不同(Goedhart et al.,2005)。笔者认为,市场法企业估值的难点就是,在去差异化的过程中,寻求企业的同质性,即如何在资本市场中相关行业内选择与目标非上市公司相似的可比上市公司,以及如何辨析他们之间的异同。

国外在市场法估值方面的理论研究由来已久,并有一定的数学模型支持,大多研究分析了同行业可比上市公司市盈率、市净率等单一以及综合价值乘数对目标公司估值的科学性、合理性和可靠性,目前,学者对传统市场法的范式改进也说明理论界更关注企业估值中新方法、新模型的探究。Strichek(1983)认为价值是买者对标的物效用的一种感觉,后发展为不同资产替代理论;Alford(1992)确立使用市盈率比较法进行企业估值时寻找相似企业的方法,发现以行业结合净资产收益率(ROE)或以行业结合资产作为划分可比公司的标准最为准确;Kaplan and Ruback(1995)采用股票市值与折旧、摊销、息税前利润(EBITDA)之间的比率,对高负债经营的企业进行估值,同时用折现现金流(DCF)对该企业估值,发现两者结果相差无几;Damodaran(2001)对市场法中所采用的乘数进行总结,提出应根据企业估值的需要,对进行比较的企业账面价值和销售收入等参数予以标准化;Kim and Ritter(1999)使用多种比率对新上市企业进行了估值,发现除股票市值与EBITDA比率之外,包括市盈率、账面价值比率、股票市值与销售额比率、企业市值与销售额比率在内的指标都会产生正的误差;Fisher and Statman(2000)研究市盈率、股息收益率和预期回报,指出市盈率和股息率并非近期(1—2年)预期收益良好的预测指标,但估计长期(10年)预期收益有更高的可靠性;Kamstra(2001)认为公司的基本估值可以建立在任何相关变量与公司价值之间稳定长期的关系基础上;Evans and Bishop(2001)认为,目标公司与可比公司存在不一致因素,可以取该行业中所有企业比率的均值,以使各种不同来源的不一致因素能够相互抵销;Penman(2001)提出剩余收益定价模型,该模型适用于不同的应计会计方法;Rosenbaum and Pearl(2009)认为,可比公司法是在证券市场中寻找与评估标的在业务、财务方面近似的上市公司,基于几个最为接近的可比价值乘数,计算评估标的的企业价值区间;Koller et al.(2010)提到,应选择最合理的价值乘数,EV/EBITDA相较于被广泛使用的P/E更为合理,因为其不会受资本结构和非经营性的损失或利得影响;国际评估准则理事会(IVSC)(2011)指出,市场法应考虑可比公司与所评估企业规模、资本结构、产品等方面存在的差异。

在我国非上市公司估值实践中,成本法和收益法使用频率较高,市场法却很少被采用(岳公侠等,2011),许多学者认为我国资本市场还处于低效率状态,而这种低效率往往会影响市场法中可比公司选择的合理性和可靠性。然而,市场摩擦的存在表明不存在一个完全有效的市场(Elton,Gruber,1987),“市场化”是我国资本市场深化改革和健康发展的必然趋势。在信息公开、竞争充分的资本市场上,相似环境和相同行业中,随机事件大量有规律、重复地出现,如果存在足够多的可比公司样本,运用概率统计中的大数定理,通过企业整体能力的比较达到烫平、辨析企业间差异的目的。本文基于企业能力理论,研究异质性企业对企业价值的影响,以行业内的全样本为背景、财务指标为着重点,通过市场法评估模型的构建和应用,将企业异质问题具体化,旨在提高市场法企业估值的理论性和实用性。

二、基于企业异质的市场法估值模型构建

本文从财务指标角度阐释市场法存在的三大技术难题,即可比公司确定、价值乘数选取以及价值乘数修正。

(一)可比公司确定

模糊数学(Zadeh,1975)互克性原理的引入在“高复杂性”与“高精度”之间架起一座桥梁,为可比公司选择增加了可行性。

1.构建特征值指标体系

交易成本理论认为,企业之间的差异主要来自交易中的各种不确定性因素,这些不确定因素被认为是交易中的外生性决定变量。因此,企业异质一方面表现在企业经营效益和成长能力等方面,可以用财务指标来评价;另一方面又表现在企业文化、创新能力、产品与服务质量等方面,属于默示性指标,无法用数据衡量,但是这些指标最终也是为财务指标服务的(王晶、高建设、宁宣熙,2009),最终体现到财务指标上。本文选定资产负债率、长期资本负债率、营运资本金比率、营运资金对净资产总额比率、资产保值率、资产积累率、总资产增产率、资本密集度、应收账款周转天数、扣除非经营性损益后的净资产收益率(ROE)、期末总资产、期末净资产、扣除非经营性损益后的净利润、息税前利润(EBIT)、息税折旧摊销前利润(EBITDA)、股利分派率、股东权益周转率等为特征值指标体系。设行业中的每个企业为拟可比公司,对每个公司特征指标记为Xij(i=1,2,…,m;j=1,2,…,n),构建模糊物元Rm n。

2.建立差幂复合模糊物元

由于m个指标的特征值具有量纲和量级上的差别,为消除指标量纲的影响,必须对数据进行规格化处理。在实际中对于可比体系来说,大都属于从优隶属度中越大越优型,设uij=Xij/maxXij,即第i个企业的第j个特征值所对应的模糊量值。构建复合模糊物元■m n,把目标公司的物元定为标准物元,记为R0 n。若以Δij表示标准物元R0 n与从优隶属度模糊物元■m n中各项差绝对值的p次方,组成差幂复合模糊物元RΔ。

3.计算特征因素权重

权重的确定是否合理,直接关系到评价的准确性和科学性,而选择适当的指标赋权方法是保证权重的确定是否合理的关键。邹先德、安铁雷(2007)提出了给指标复权问题,即解决企业差异问题不仅要丰富特征值指标体系,还要关注指标权重的问题。为了排除主观赋值法的主观判断性,本文采用客观赋权法确定特征值因素权重。回归分析中的R2值表示的是拟合优度,也可表示离散程序的相对大小,所以本文对所评估企业的各种财务指标进行回归,根据回归分析得出R2值,以此衡量该指标在行业中的功效尺度,根据R2值的情况求得特征因素的权重ωj。

4.根据贴近度确定可比性

贴近度是指可比公司与目标公司之间的接近程度,其值越大可比性越强。为克服加权平均模型评价值趋于均化的缺点,并确保可比公司选择具有综合评价意义,本文运用海明贴近度、M(·,+)(即先乘后加算法)确定可比性。计算公式如下:

ρHj=1-■ω■u■-u■,(i=1,2,…,m;j=1,2,…,n)

式中:ρHj为海明贴近度,ω■为根据R2计算出的特征因素权重,满足■ω■=1,u■-u■表示标准物元R0 n与从优隶属度模糊物元■m n中各项差的绝对值。根据ρHj大小进行优劣排序,由此确定可比公司。

(二)价值乘数选取

在考虑价值乘数的选择时,既要尽可能多地选择价值乘数,克服单个价值乘数片面性缺陷,又要结合企业的行业特性,确保选择的价值乘数可靠有用。本文选取两大类价值乘数作为研究参数,具体如表1所示。

由于采用简单算术平均法得出最终目标企业评估值的依据并不充分(邹先德、安铁雷,2007),所以本文将各可比公司贴近度转化为估值影响的权重对价值乘数进行复权,即相似程度越高,权值越大,指标所反映的乘数效应也就越强。目标公司的价值乘数计算公式如下:

M0 j=■Mi j×λj

式中:M0 j是目标公司X0 j对应的价值乘数,Mij是Xij对应的价值乘数,λj是通过指数平滑法对贴近度进行修正后的可比公司权重。

(三)目标公司评估值的确定

将股权的流动性溢价表述为股权的缺少流动性折扣,以表示通过减少相应比例的现时价值来实现股权的变现。通过缺少流动性折扣率ξ对目标公司非流动性进行衡量,则目标公司评估值的计算公式如下:

V0=■■M0 j×X0 j (1-ξ)

式中:V0是目标公司价值,M0 j是目标公司X0 j对应的价值乘数,ξ表示缺少流动性折扣率,ξ=1-■。

三、基于企业异质的市场法估值模型的应用

立足于房地产行业,探讨基于企业异质的市场法估值模型的应用问题。房地产行业评估中,市场法是其评估的基本方法之一。随着我国房地产市场的发育和完善,房地产交易日渐活跃,交易实例不断增多,采用市场法对房地产行业进行评估的条件日趋成熟。近年来,房地产行业在并购市场上也是占据头角,并购数量也是名列前茅。房地产行业不仅在并购市场上以数量和质量稳居前列,也为本文市场法的应用提供了良好的行业环境。

(一)研究案例

考虑企业异质性问题,排除关联方并购、非公开收购,以云南安盛创享旅游产业投资合伙企业(简称安盛创享,下同)收购昆明市西苑房地产开发经营有限公司(简称昆明西苑,下同)为案例。安盛创享成立于2012年12月13日,是一家年轻的合伙企业,由中航信托·天启330号云南城投旅游产业投资集合资金信托计划,并通过天启330号信托资金与安盛创享公司、云南省水务产业投资有限公司共同出资设立,出资总额为31.2亿元,主要经营股权投资、项目投资及管理、经济信息、商务信息咨询等业务;昆明西苑是一家国有企业,成立于1993年,2002年改制成为一家有限责任公司,具有城市开发三级资质,2012年12月26日根据股东会决议和修改后的章程,变更后的注册资本为人民币1.1亿元,云南铭鼎投资集团有限公司持有昆明西苑100%股权。

评估基准日2012年12月31日。

(二)研究样本

根据国泰安CSMAR系列研究数据库,房地产行业上市公司共137家,剔除数据不全的9家,剩下128家为拟可比公司,数据来源于2012年年报。考虑到行业的影响和所选目标公司自身的影响,选定资产负债率、长期资本负债率、营运资本金比率、营运资金对净资产比率、资产保值率、资产积累率、总资产增产率、资本密集度、应收账款周转率、股东权益周转率、股利分派率、扣除非经营性损益后的净利润、息税前利润(EBIT)、息税折旧摊销前利润(EBITDA)、扣除非经营性损益后的净资产收益率(ROE)、期末总资产、期末净资产17项指标,建立特征值指标体系,这些指标涵盖了规模、营运能力、盈利能力、资本结构等综合性企业能力。

(三)模型运用

1.特征值指标与模糊物元

分别选取房地产行业128家上市公司17项特征值指标(分别以X1,X2,…,X17表示),该指标值为各公司和目标企业2012年财务数据的年末值。根据越大越优原则确定各指标值的隶属度,最大值记为maxXij(表2中的极大值),将其他指标Xij最大值比较,求出相对值uij,从优隶属度用模糊物元■m n表示。设定目标公司的物元为标准物元(R0 n)。矩阵表示如下:

■m n=■,(i=1,2,…,17;j=1,2,…,128)

r0 n=[c0 u0 1 u0 2 … u0,17]

Δi j表示标准模糊物元(R0 n)与从优隶属度模糊物元

(Rm n )各项差绝对值的p次方,以此组成差幂复合模糊物元RΔ矩阵表示如下:

RΔ=■

式中:Δi j=u■-u■■,i=1,2,…,17;j=1,2,…,128。

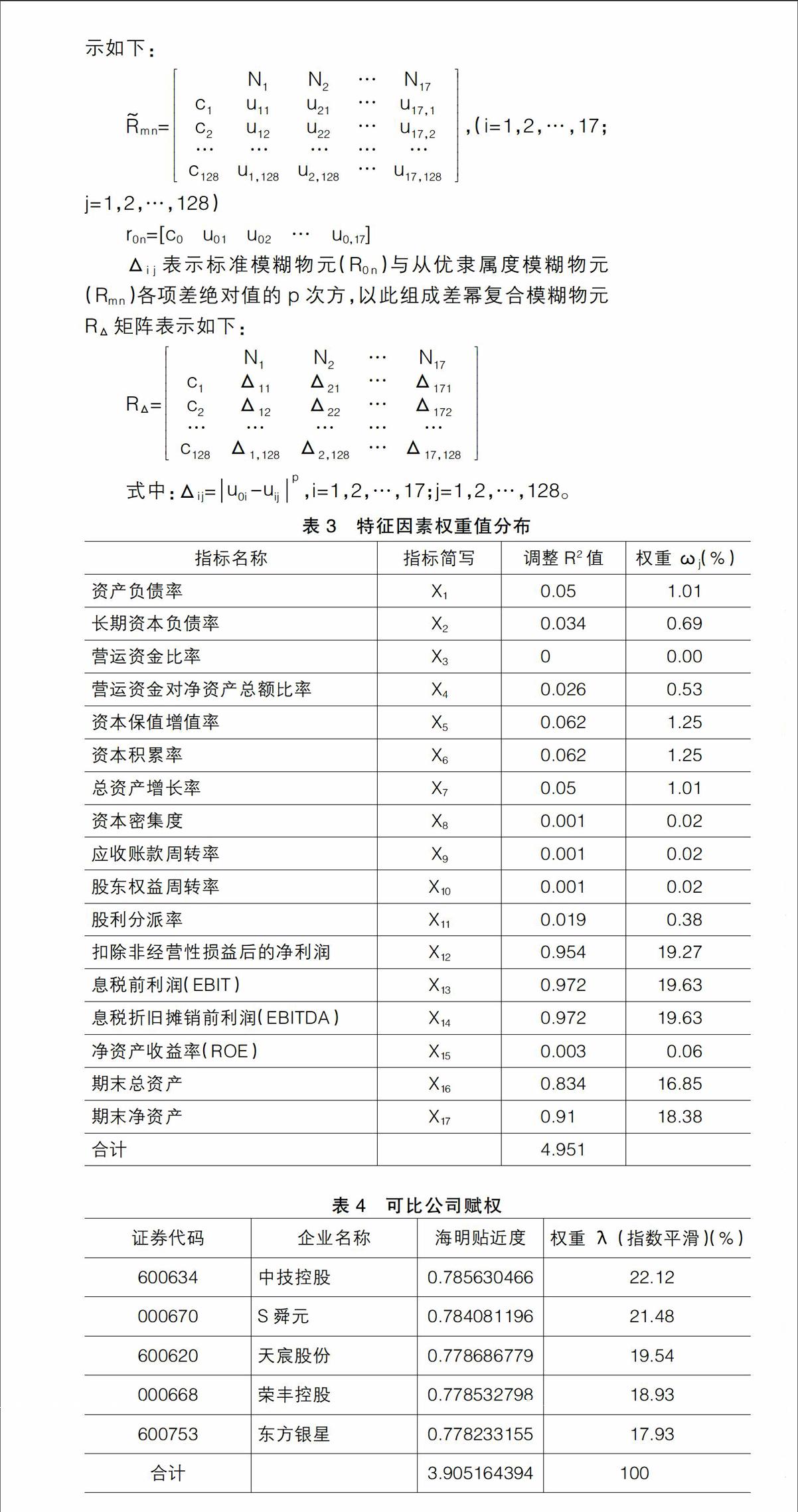

2.指标赋权

各指标权重的确定对评价结果将产生很大的影响。本文以房地产行业128家上市公司2012年末财务数据为统计样本,利用SPSS17.0软件,对适合房地产行业17项财务指标值(自变量)与相关企业股权价值(因变量)分别进行回归;根据回归分析得出R2,R2越大说明回归方程拟合优度越好,以此求得特征因素的权重ωj值,如表3所示。

3.可比公司赋权

根据特征值评价体系具有综合评价意义,采用M(·,+)算法,即先乘后加计算贴近度。贴近度的值越大,表示两个公司所比较的特征因素越接近;反之,则相差较大,求出贴近度值以后,根据大小排序。由于权值呈指数级递降,忽略贴近度小的样本,选出了与目标公司最为相近的5家企业,作为可比公司(见表4)。通过指数平滑,将各可比公司贴近度转化为估值影响的权重λj。

4.目标公司价值乘数的确定

根据价值乘数分类表和房地产行业特色,考虑到价值乘数的一致性,选择销售收入价值乘数、EBIT价值乘数、EBITDA价值乘数、净资产价值乘数、总资产价值乘数、调整后总资产价值乘数、固定资产价值乘数和存货价值乘数8项指标(分别以M1,M2,…,M8表示),利用可比公司价值乘数与对应权重的乘积测算出目标公司价值乘数(见表5)。

5.缺少流动折扣

以房地产行业IPO上市公司2000年至2013年发行价格和上市首日开盘价、收盘价的平均值为依据,计算缺少流动性折扣率。缺少流动性折扣率ξ=1-29 912.07/44 685.35=0.33(见表6,数据来源于国泰安数据库)。

6.目标公司评估值

由于在计算贴近度时已经对指标值进行了复权,为了避免重复复权,本文运用算术平均计算目标公司评估值,为76 699.73万元(见表7)。

四、结论

表7结果76 699.73万元为目标公司在评估基准日的股权价值。根据北京亚超资产评估公司出具的评估报告,目标公司(昆明西苑)的债权价值为2 206.4万元,则目标公司的整体价值为76 926.13万元(76 699.73+2 206.4),安盛创享收购昆明西苑60%的股权,目标公司最终评估值为:

V0=■■M0j×X0j ×60%×(1-ξ)

=76 926.13×60%×(1-33%)

=30 924.30(万元)

本案例评估师采用资产基础法和收益法两种方法进行估价,最终选定资产基础法结果28 216.75万元作为最终协议价,该价值与本文运用市场法估值模型计算结果相差9.6%①。本文没有考虑控制权溢价以及协同价值。●

【主要参考文献】

[1] Alford A.The effect of the set of comparable firms on the accuracy of the price-earnings valuation method[J].Journal of Accounting Research,1992,

30(1):94-108.

[2] Aswath Damodaran.Investment Valuation: Tools and Techniques for Determining the Value of Any Asset [M].John Wiley Sons,2001.

[3] Barney J.B.Firm Resources and Sustained Competitive Advantage [J].Journal of Management,1991(17):99-120.

[4] Evans F.C.,Bishop D.M..Valuation for MA: Building Value in Private Companies[M].USA: Elsevier Science,2001.

[5] Fisher K L,Statman,Meir.Cognitive Biases in Market Forecasts[J].Journal of Portfolio Management,2000,27(1):41-46.

[6] Kaplan SN.R.Ruback.The Valuation of Cash Flow Forecasts: An Empirical Analysis [J].Journal of Finance,1995,50(4):31-36.

[7] Kamstra M.J.,L.A Kramer and M.D Levi.Winter blues: a sad stock market cycle[J].The American Economist,2003,11(1):324-343.

[8] Kim M,JR.Ritter.Valuing IPO [J].Journal of Financial Economics,1999,53(3):23-26.

[9] Koller K.,Goedhart M.,Wessels D.Valuation[M].John Wiley & Sons,Inc,2010.

[10] Marc Goedhart,Timothy Koller and David Wessels.The right role for multiples in valuation [J].McKinsey on Finance,2005(15):7-11.

[11] Peteraf,M.A.The Cornerstones of Competitive Advantage: A Resource-based View[J].Strategic Management Journal,1993(12):79-93.

[12] Rosenbaum J.,Pearl J.Investment Banking[M].John Wiley & Sons,Inc,2009.

[13] Stephen H Penman.Financial Statement Analysis and Security Valuation[M].Mc Graw-Hill College,2001.

[14] Strichek,D.How to Determine the Value of A Firm[J].Management Accounting,1983(1):42-49.

[15] IVSC.International Valuation Standards (IVS)[S].2011.

[16] Zadeh,L.A.The Concept of a Linguistic Variable and Its Application to Approximate Reasoning[J].Information Science,1975,8(3):199-245.

[17] 埃文斯,毕晓普.并购价值评估:非上市并购企业价值创造和计算[M].北京:机械工业出版社,2003.

[18] 胡晓明,赵东阳,孔玉生,等.企业异质与可比公司赋权[J].会计研究,2013(11):60-61.

[19] 胡晓明.基于市场法的比率乘数估值模型与应用研究[J].中国资产评估,2013(6):22-25.

[20] 王晶,高建设,宁宣熙.企业价值评估指标体系的构建及评价方法实证研究[J].管理世界,2009(2):80-81.

[21] 岳公侠,李挺伟,韩立英.上市公司并购重组企业价值评估方法选择研究[J].中国资产评估,2011(6):12-17.