运用杜邦分析法分析公司财务状况

2015-08-18杨春光

杨春光

摘 要:以苏宁云商集团股份有限公司为例,运用杜邦财务分析体系,利用该体系中的主要财务比率之间的内在联系,对企业财务状况和经营成果进行综合系统的评价,使财务报告使用者客观的了解企业的财务状况。

关键词:杜邦分析法;苏宁云商;财务状况;综合评价

一、杜邦分析体系介绍

杜邦分析体系其最初是杜邦公司成功应用,因而得名。运用该体系可以在一定程度上对目标企业的财务状况进行有效的分析。该体系是以权益净利率为龙头,以资产净利率和权益乘数为分支,重点揭示企业获利能力和杠杆水平。

二、运用杜邦分析法进行实例分析

1.苏宁云商简介

苏宁云商(股票代码002024),创立于江苏南京,是中国3C(家电、电脑、通讯)家电连锁零售企业的领导者,其主要经营项目:家用电器、电子产品、办公设备、通讯产品及配件销售和服务、实体投资、场地租赁、柜台出租等,公司在家用电器专营连锁经營行业内具的地位显赫。

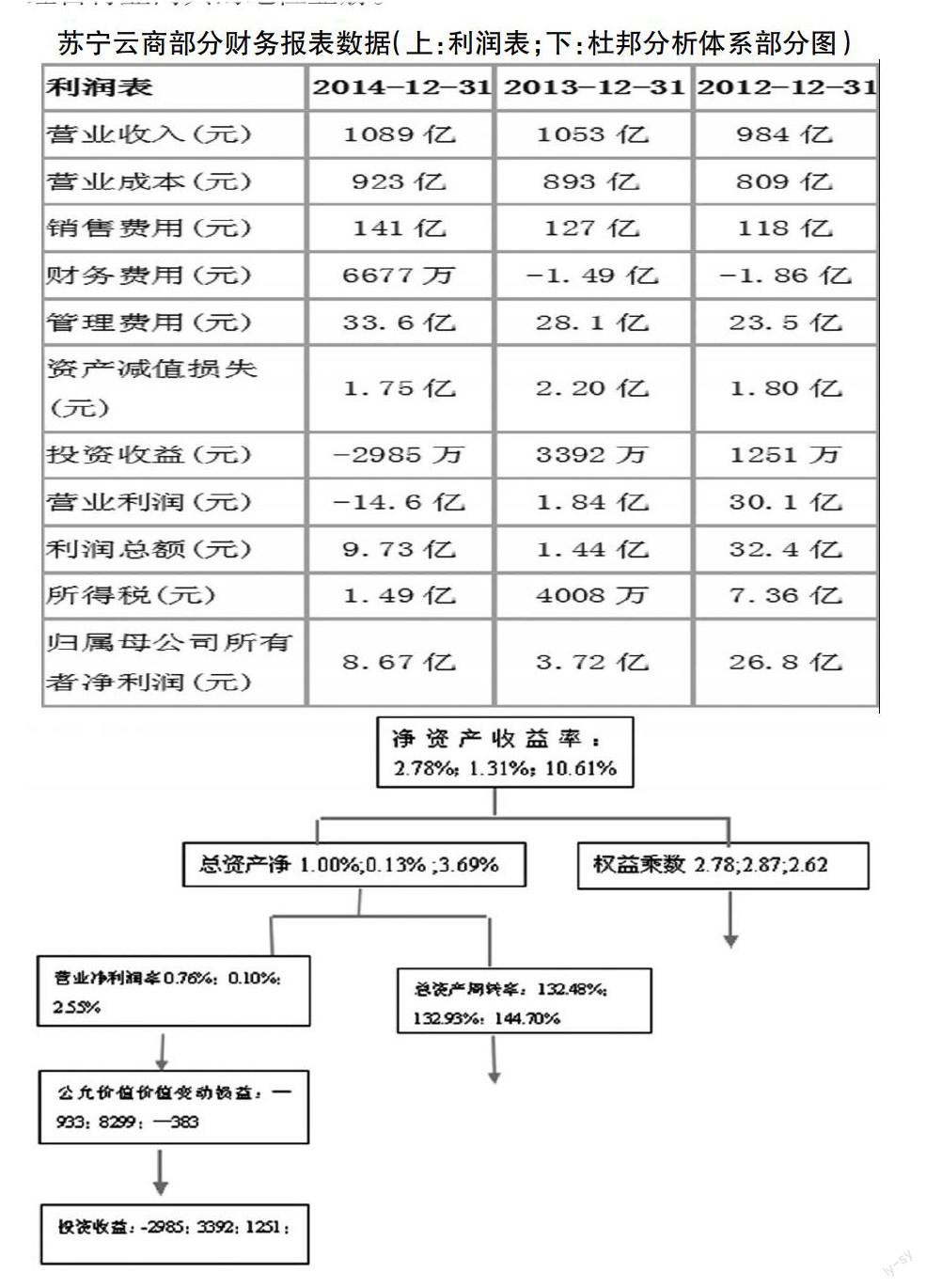

苏宁云商部分财务报表数据(上:利润表;下:杜邦分析体系部分图)

2.运用杜邦财务分析法对苏宁云商财务报表进行报表分析

对净资产收益率进行分析:如上图数据可知,除2012年净资产收益率为10.61%外,2013年——2014年净资产收益率呈现出缓慢增长趋势。企业投资者在很大程度上依据净资产收益率的高低,来判断是否对企业继续投资或转让股份。将净资产收益率分解为权益乘数和总资产净利率分析如下:

净资产收益率=权益乘数×总资产净利率

2012年:10.61%=2.62×3.69%;2013年:1.31%=2.87×0.13%;2014年:2.78%=2.78×1.00%

通过对净资产收益率的分解可以明显的观察到,该公司净资产收益率的变动主要在于总资产净利率(资产利用率)的变动。权益乘数在最近三年一直保持相对稳定状态,下面再对总资产净利率进行分解分析。

总资产净利率=营业净利率×总资产周转率

2012年:3.69%=2.55×144.70%;2013年:0.13%=0.10×132.93%;2014年:1.00%=0.76%×132.48%;

通过上述分析可以比较出从2012-2014年营业净利率变动幅度较大,而资产周转率变动幅度较小,从而引起总资产净利率变化不定,说明公司没有对资产进行很好的利用,没有很好的控制投资报酬率,下面主要对营业净利率进行分析

营业净利率=净利润÷营业收入

2012年:2.55%=25.1÷984;2013年:0.10%=1.04÷1053;2014年:0.76%=8.24÷1089

通过分析可知,营业净利率变动的主要原因是净利润的变动而引起的。从利润表可以看出,近三年的财务费用变化很大,是营业净利润变动的主要因素,可知企业在资产管理方面存在一定的问题;在投资决策时,没有能够很好的预算未来的投资回报率,所以企业应该合理的安排投资预算和资产有效管理。

三、对存在问题的改进建议

企业应该合理的安排资本预算,在预算环节使用零基预算,选择风险和回报适中的投资项目;设立资产管理部,进行动态的监测资产减值状况,合理的计提减值准备,资金量占有较大的资产用租赁代替购买;经营过程中的盈余资金,可以安排相关多元化投资,对核心资源实现内部化管理;合理安排债务,避免制定过于激进的财务管理目标。