公路运输企业“营改增”后有关问题的思考

2015-08-17廖翊尧

廖翊尧

【摘 要】 从2012年实施交通运输业和现代服务业营业税改征增值税试点以来,大部分公路运输企业的税负“不减反增”,对其具体原因进行分析,并对如何完善“营改增”政策和企业如何做好应对提出了建议,期望能对试点企业降低税负有一些启示和借鉴作用。

【关键词】 公路运输企业; 营改增; 税负

中图分类号:F270.3 文献标识码:A 文章编号:1004-5937(2015)16-0086-03

在现行的税制中,营业税和增值税是主要的两大流转税种,对增加税收、稳定财政收入起到了积极作用,但随着经济体制改革的不断深入,弊端也体现出来,营业税将逐步退出历史舞台。“营改增”作为当前中国税制改革的重头戏,从交通运输业和部分现代服务业营业税改征增值税试点开始,已经推进到邮政、电信行业,现在只剩下金融保险和建筑等少数行业了。2014年5月1日,国务院总理李克强在《求是》撰文提出了“营改增”五部曲,明确2015年基本实现“营改增”全覆盖。本文就公路运输企业实行“营改增”以后的有关事项进行思考,以供相关部门决策参考。

一、公路运输业税制变化

(一)执行营业税税制

《中华人民共和国营业税暂行条例》规定交通运输业属于营业税税目,包括陆路运输、水路运输、航空运输、管道运输、装卸搬运,适用的营业税税率为3%,计税依据为全部营业额。公路运输只是交通运输方式中的一类,包括公路客运、公路货运以及站场业务,自然包含在营业税的范畴,按照营业税暂行条例执行。

(二)实行增值税后的税制

经国务院批准,自2013年8月1日起,在全国范围内开展交通运输业和部分现代服务业“营改增”试点。一般纳税人增值税税率在17%和13%两档税率的基础上,新增设11%和6%两档低税率,增值税税率调整为四档。交通运输业适用11%的税率,研发和技术服务、文化创意、物流辅助和签证咨询等现代服务业适用6%的税率。

具体来说,交通运输业中的航空运输、陆路运输、水运运输、管道运输和铁路运输行业税率为11%,而交通运输辅助业,包括机场、港口、仓储等税率为6%。增值税税率调整为四档是一种必要的过渡性安排,今后将根据改革的需要,适时简并税率档次。

公路运输业由营业税的税率3%重新划分为两档增值税税率11%和6%。交通运输服务执行11%的税率,货运、客运站场服务执行6%的税率。货运、客运站场服务是指货运客运站场(不包括铁路运输)提供的货物配载服务、运输组织服务、中转换乘服务、车辆调度服务、票务服务和车辆停放服务等业务活动。

在一般纳税人和小规模纳税人的确定上以年销售额500万元为分界点,分界点以下可以确定为小规模纳税人,以上为一般纳税人。小规模纳税人按照3%的征收率征收。作为税收优惠安排,试点纳税人中的一般纳税人提供的公共交通运输服务,可以选择按照简易计税方法3%计算缴纳增值税,进项税额不作抵扣;企业因执行一般纳税人政策而增加的负担由地方财政予以补贴。

二、公路运输企业执行“营改增”现状分析

按照“营改增”税制安排,从公路运输企业的全行业来看,执行一般纳税人政策的税负是普遍增加的。因为采取具体政策的不同,“营改增”对企业的影响各有千秋,但在执行“营改增”试点期内,增加税负部分可以财政补贴的形式返还,减轻了企业的税收成本压力。

(一)公路运输企业税制选择与安排

在交通运输业和现代服务业“营改增”以前,企业根据自己所处行业的特点进行了大量的测算和调研,都作出了适合自己的税制安排。

1.小规模公路运输企业执行3%的增值税征收率,从税率上来讲税负没有增加反而略降低,这主要是营业税和增值税计算公式口径不同。但对绝大多数的客货运企业来说税负是增加的,这主要是由于税基发生了变化。交通运输执行营业税时按照“差额征税”,就是说运输企业开展联运业务时,以收到的收入扣除支付给以后的承运者的运费、装卸费、换乘费等费用后的余额。“营改增”后不得抵减拆出收入,只能扣减进项税,这是税负增加的一个重要原因。

2.一般纳税人运输服务执行11%的税率,客运、货运站场服务执行6%的税率,公路运输企业经过测算作出有利的选择,普通公路客运、出租运输普遍采取在“营改增”后选择按3%征收率的简易征收方式,一经选择三年内不得变更,不能抵减进项税额;货运业务符合一般纳税人条件的不能选择,而且下游企业普遍需要开具增值税专用发票,只能执行11%的税率;新设客运企业或城市公交企业,因为车辆采购集中,进项税抵扣充足,不受高速公路通行费的影响,故采取一般纳税人11%的纳税方式;公路客运、货运站场服务业只能按新税法执行,按照6%的增值税率执行,但税负明显增加。

(二)公路运输企业成本构成和税负

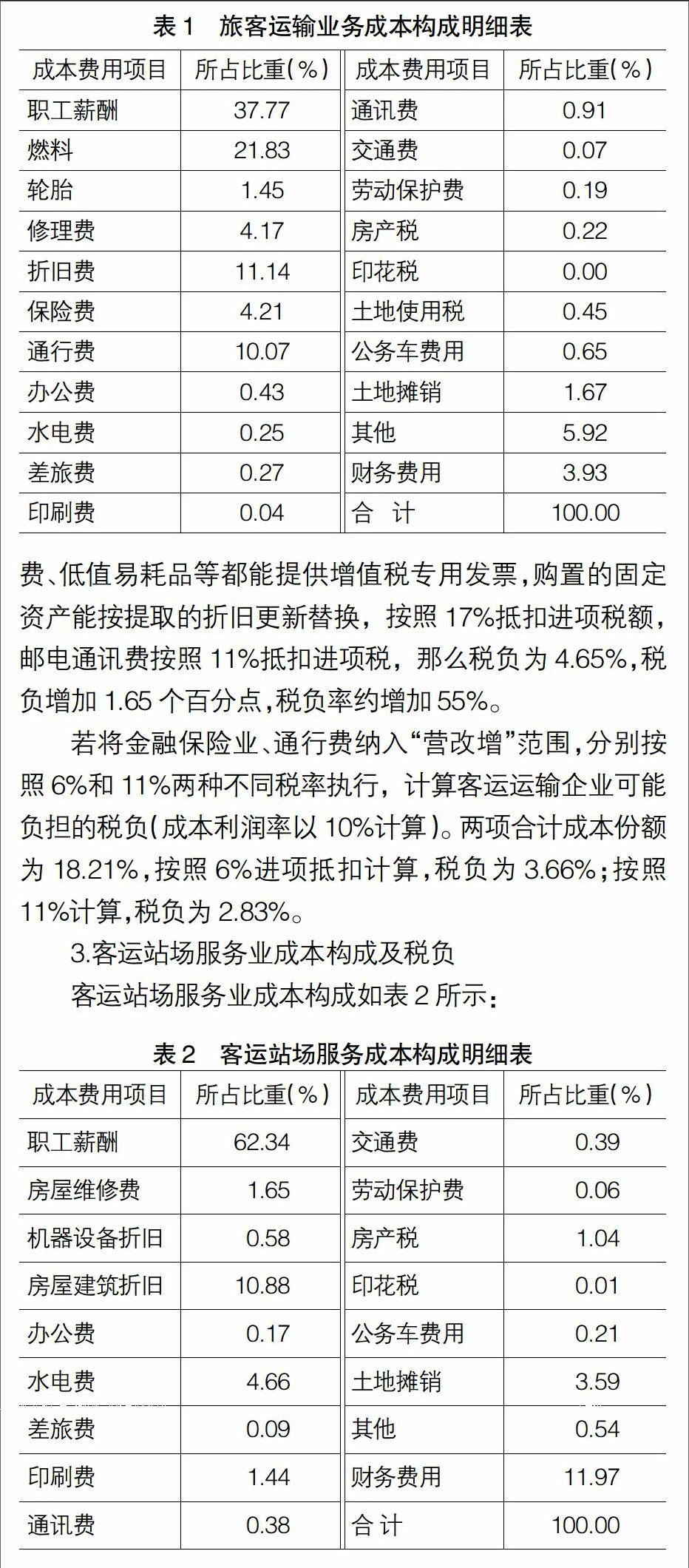

公路运输企业是一个劳动密集型的微利企业,行业的特点决定了接受商品和劳务的成本组成。公路货运由于个体市场竞争和主要依靠超载运输原因,专业公路货物运输份额较少,城市公共交通企业税负影响不大,亏损享受财政全额补贴,本文不作深入讨论。下面以浙江省丽水市XX公司中的公路客运业务进行分析,虽然各客运企业的成本有一定的差异,但是成本占比基本趋同,变动范围有限,作为行业样本进行分析,通过分析可以阐明增加税负和选择建议征收的道理。

公路客运企业按照新税制可以划分为执行11%增值税税率的旅客运输服务和执行6%增值税税率的客运站场服务。旅客运输服务以公营车辆的成本为样本,有利于数据的准确性。

1.“营改增”税负增减的数学模型

根据增值税计算要求,结合营业税的计算,分析“营改增”对企业税负的变化及对企业的影响。

假定“营改增”前后计税收入口径一致,营业收入为R,营业成本为M,“营改增”前适用的营业税税税率为t0,“营改增”后适用增值税税率为t1,接受商品和劳务的第i种成本为Mi,适用进项税税率为ti。那么,营业成本M=∑Mi,销项税额=Rt1,进项税额=∑Miti,”营改增“后的企业税负=Rt1-∑Miti,企业税负变化Δt=Rt1-∑Miti