股权结构、战略投资者与特殊管理股制度

——基于国有出版传媒企业的理论模型分析

2015-08-16□文|程柯

□文|程 柯

股权结构、战略投资者与特殊管理股制度

——基于国有出版传媒企业的理论模型分析

□文|程柯

股权高度集中的弊端严重制约国有出版传媒企业健康发展,引入战略投资者是优化股权结构、降低股权集中度的一项重要措施。但模型分析表明,这一举措并不必然能够达到优化股权结构目的;受追求控制权收益动机驱使,战略投资者有可能进一步竞价取得控股权,将国有出版传媒企业股权结构易变成由自身主导的股权集中模式。通过模型扩展分析表明,基于现金流量权和控制权分离的特殊管理股制度可形成双层股权结构,能够消除引进战略投资者蕴含的控制权转移风险。

股权结构战略投资者特殊管理股制度现金流量权控制权

股权结构优化、战略投资者引进和特殊管理股制度试行是当前混合所有制背景下国有出版传媒企业改革和发展进程中三项重要的探索性命题,本文尝试将此三者放在一个理论框架内探讨其中的逻辑脉络,以期为国有企业改革实践提供理论上的支持。

一、股权集中的主要弊端

我国国有出版传媒企业的股权结构相对集中,主要弊端体现为股权流动性较差,难以吸纳优质社会资本融入。总体来看,国有出版传媒企业当前的股权结构相对单一,国有股权体量庞大,多处于“静止”或“沉淀”状态。股权合理流动是维系资本市场主体活力、竞争力和创新力的重要源泉;封闭的国有资本运作体系,难以使国有出版传媒企业的价值链与社会优质资本形成有效对接。

在以“互联网+”助推我国文化产业整体业态升级的趋势下,随着文化产业由传统单一业态向着跨领域、跨行业、跨区域发展的复合型业态转变[1],客观上要求政府管理文化职能和国有出版传媒企业治理机制必须随之转变和调整。国有股过于集中的股权结构如果不及时作出调整,势必影响和制约国有出版传媒企业发展与壮大,更无法锻炼出与国际传媒巨头相竞争的力量。

二、引进战略投资者蕴含的控制权转移风险

怎样才能降低股权集中度?学术界一致认为,引入战略投资者参与改革,是降低股权集中度、实现企业股权结构的优化和调整、吸纳社会资本融入的重要举措[2]。但是,引进战略投资者伴随着诸多风险,除潜在社会效益风险和经济效益风险之外,这一举措还蕴含着控制权转移的风险。借鉴相关研究成果[3][4],本文建立一个理论模型对此进行分析。

1.模型假设

(1)国有出版传媒企业实行“一股一票”原则,即现金流量权(收益权)和控制权(投票权)一致。这一假设符合许多国家相关法律规定,对其放松是后文模型扩展的基础。

(2)鉴于国有出版传媒企业部分存在出资人主体“虚位”、资产经营者“缺位”等状况,本文不使用所有权与经营权分离的委托-代理模型,而是假定国有股份代表与管理层为谋取控制权私有收益R而合谋。控制权私有收益R表现为管理层获得的全部收益,包括高额薪酬、高额职位补贴、在职消费等。这一假定具有强烈的现实场景。国有企业存在多层代理关系,冗长的委托-代理链条加大了信息不对称程度同时也增加了政府监管的难度。在所有者(全体人民)“虚位”情况下,不能排除国有企业代表(董事长)与实际经营管理人员(经理)存有合谋侵吞国有资产的动机。

(3)股东所获得的现金流量Y和经理的控制权私有收益R均受控股股东的控股比例α影响,即Y和R均为α的函数,分别记为Y(α)和R(α)。

(4)假设资本市场为半强势式有效,关于战略投资者引进的相关信息已经被资本市场充分获取,相关事件披露不会立即引起企业价值V的变化。假定资本市场对股权结构存在溢价效应,股权集中模式对应的企业价值V0小于股权分散模式对应的企业价值V1。

(5)假设控股股东的风险偏好为风险厌恶型,风险厌恶系数为μ,效用函数形式可用米尔格罗姆(Milgrom)和霍姆斯特姆 (Holmstrom)(1987)提出的指数效用函数描述;控股须承担风险成本。这一假定与国有出版传媒企业的职能与使命基本契合。

2.模型时序

模型时序主要涵盖以下三个时间点。

(1)在T=0时刻,原国有经营性文化事业单位进行转企改制形成国有出版传媒企业。在位经理(或国有股代表)为行政任命。

(2)在T=1时刻,国有出版传媒企业引进战略投资者,目的是通过降低股权集中度达到优化产权结构、吸收社会资本融入。在此过程中,战略投资者可能通过竞价收购股份的方式取得控制权。在位经理由职业经理人市场竞争选聘产生。

(3)在T=2时刻,国有出版传媒企业实现并分配其期间价值。假定国有出版传媒企业权益全部为国有资本,不存在债权人权益,企业价值V由股东的现金流量收益Y和管理层控制权私有收益R构成。其中,股东现金流量为Y+ε,ε为随机干扰项,ε服从于均值为0,方差为δ2的已态分布。按照Holmstrom 和Milgrom(1987)所作假定,干扰项ε影响企业价值等于E(ε)- μV(ε)。

3.模型推导

(1)T=0时刻,国有出版传媒企业股权结构相对集中,企业总价值为:

企业价值达到最大时,根据微分原理,满足∂V0(α)/∂α=0,可求出最佳控股比例α*,此时企业最大价值为V0(α*)。

(2)T=1时刻,国有出版传媒企业股权结构由于战略投资者引进得以分散,企业总价值为:V1=Y1+R1;根据假设有 V1> V0(α*),即股权分散模式包含资本市场对于企业价值V1> V0(α*)的预期。此时,只要战略投资者竞购价格满足B>αmax(Y0(α),Y1),即存在溢价,国有企业代表出于市场理性很可能将国有股份部分出售或变相出售,且在政府监管薄弱情况下,国有股权转让过程存在的“灰色利益”加剧了国有企业代表出售国有股权的可能性,战略投资者由此获得对国有企业控制的控股比例α。相应地,战略投资者需要支付股权受让的交易成本C和承担控股的风险成本α2μδ2。所以,战略投资者最高竞购价格B应小于(或等于)αY0(α)+R0(α)-α2μδ2-C。

综上,战略投资者支付对价应满足以下条件:

将Y0(α)= V0(α)-(R0(α)-α2μδ2)和Y1=V1-R1代入,有:

由式3可知,当战略投资者获取的控制权私有收益R0(α)足以弥补取得控制权之前的交易成本C和取得控制权之后的控股风险成本α2μδ2时,战略投资者就有充分的动机通过竞价获取控制权。如此以来,股权结构只是由原国家控股易变成由战略投资者控股,股权集中问题并未因引进战略投资者而得以纾解,反而衍生出国有产权消失、国有资产流失等新的风险。因此,作为股权结构优化的一项重要措施,战略投资者引进可能给国有企业权利分配格局带来的风险影响需要在制度设计时予以充分地考量。

式4可以理解为T=0到T=1时刻,在此期间战略投资者获取的平均(加权)控制权私有收益,不仅要弥补股权交易成本C和控股风险成本α2μδ2,还要补偿股权分散模式下对于企业价值增加(V1-V0(α))的要求。

三、特殊管理股制度:防范控制权转移风险的制度工具

控制权转移风险可以在引进战略投资者进行股权结构设计时找到防范之策吗?通过对模型扩展的进一步分析将表明,基于现金流量权和控制权相分离的特殊管理股制度[5],其设置可有效消弭因战略投资者引进带来的控制权转移的风险,成为破解这一难题的一把“金钥匙”。

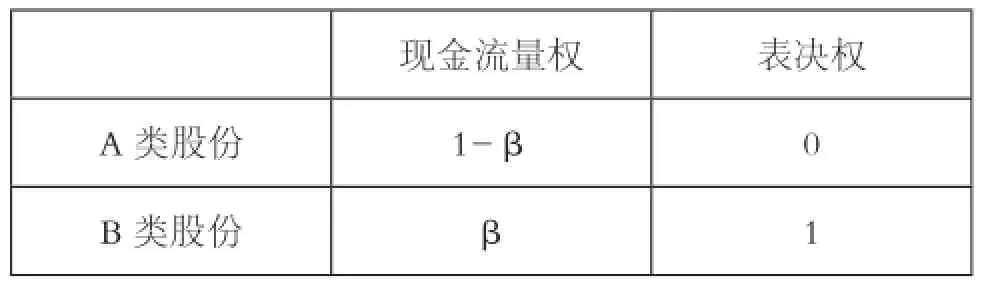

我们对“一股一票”假设扩展,使用类别股份中“一股多票”(即超级表决权)假设。尽管这一假设不符合一些国家或地区相关要求规定,但与我国现行相关法律规定并不相悖[6]。特殊管理股制度是超级表决权规则应用的一种具体形式,假定国有出版传媒企业实行此制度,由此形成双层股权结构(Dual Class)[7],股份分为A、B两种类型,A类股份可以在市场上流通,但不具有表决权(即表决权为0),现金流量权为1-β;B类股份为国家或政府持有,不参与资本市场流通交易,具有全部的投票权为1;现金流量权为β,β为不大于1的正数)。再假定A类股份转换为B类股份的比例是1/β(如β=0.01时,A类股份需用100股才可转换为1股B类股份);而B类股份不可以转化为A类股份。当β=1时(即企业只存在一类股份,不再区分AB两类股份),现金流量权和表决权是一致,即遵守“一股一票”规则;当β<1时,现金流量权和表决权分离,形成双层股权结构。以上假定概括如表1所示。

表1 特殊管理股制度下表决权和现金流量权分配假定

前文述及,在“一股一票”原则下,即β=1,为获得国有企业控股权,战略投资者必须获取不低于α比例的股权。而在双层股结构模式下,即β<1,战略投资者要想通过股份转换获取B类股份的控股权α,则必须拥有不低于α/β比例的A类股份。

为简洁起见,令α/β=λ(λ>0),1-β=η,则根据式2结论,有:

对比式3和式4,由于假设条件的放松,式6、式7两式形式上虽与式3、式4相似,但意义已发生根本性变化。式6中,从假设上可看出,当控股权α既定、β→0时,λ=α/β→∞,战略投资者的控股风险成本(λ2μδ2)趋向于无穷大;换言之,控制权私有收益R0(λ)超出股权交易成本C与控股风险成本λ2μδ2之和已不具备可能性。式7解释从略。

建立在系列假设条件之上的数理模型,诚难精准刻画波谲云诡的现实世界。事实上,从制度设计层面来看,接近零比例的现金流量权为战略投资者让渡出充分的利润分配空间,很大程度上满足了其资本逐利的偏好;与此同时,基于现金流量权和控制权相分离的特殊管理股制度设置,使得控制权牢牢为国家与政府掌控,战略投资者无法通过控制权收益来弥补控股风险成本或股权交易成本。因此,特殊管理股制度在可以有效吸引战略投资者积极融入的同时,还可以有效遏制和消除战略投资者获取控制权私有收益的诱因,避免了股权结构易变成有其主导的集中模式的可能。

四、结语

本文将股权结构优化、战略投资者引进和特殊管理股制度试行等三项探索性实践命题放在一个理论框架内加以分析。模型分析表明,引进战略投资者并不必然降低股权集中度,股权结构反而存在再次集中的可能;通过模型扩展的进一步分析表明,基于现金流量权和控制权分离的特殊管理股制度能够有效消弭战略投资者引进控制权转移的风险,可成为国有出版传媒完善公司治理机制的一项制度工具。鉴于国有企业在国民经济中的共有属性以及特殊管理股制度的作用优势,笔者认为,在混合所有制改革背景下,特殊管理股制度同样可为其他类型国有企业改革积极引入和探索试行。

(作者单位:南京信息工程大学经济管理学院)

[1]孙韵.国有文化企业股份制改革模式研究[J].中国出版,2015(5)

[2]熊超.基于出版集团产权改革中引进战略投资者研究[J].中国出版,2012(10)

[3]Bebchuk L.. A Rent-protection Theory of Corporate Ownership and Control[R].NBER Working Paper. No.7203,1999

[4]占硕.我国银行业引进战略投资者风险研究——控制权租金引发的股权转移和效率损失[J].财经研究,2005(1)

[5]周正兵.关于我国传媒业特殊管理股制度试点的几点思考[J].中国出版,2014(19)

[6]程柯.国有出版传媒企业特殊管理股制度试行探析[J].中国出版,2014(21)

[7]张世海.论特殊管理股在我国传媒行业中的作用[J].中国出版,2015(16)