高管股权激励与会计稳健性的相关性分析

2015-07-29张姝玉

张姝玉

[摘 要] 通过对2010年上证A股及深圳主板A股股票观察值为样本进行研究,对上市公司的会计稳健性及高管股权激励程度进行估计分析,结果发现高管股权激励与会计稳健性呈倒U型关系,即股权激励对会计稳健性的影响呈现先增高后降低的趋势。这说明现阶段我国高管激励政策实施中不仅存在利益的趋同,亦存在利益背离现象。这种利益背离,导致企业高管对盈余指标的操纵。为进一步提高企业的会计稳健性,可在股权激励方面做适当调整。

[关键词] 会计稳健性;高管股权激励;相关性分析

[中图分类号] F272.923 [文献标识码] B

一、文献综述

在国外,有较多关于高管股权激励水平与公司绩效关系的研究。该类文献大多证实高管股权激励与公司的业绩呈现相关关系。如许多早期研究(Vance,1964;Pfeffer,1972;KimLee和Francis,1988)都表明高管持股比例与公司绩效两者之间呈现显著正相关关系。Morck等(1988)[1]利用1980年《财富》500强公司的横截面数据进行的实证分析,其结论是认为公司业绩随高管股权激励水平的提高先上升后下降,呈现出明显的分段线性关系。

但是国内学者在研究股权激励与公司业绩是否相关的问题上持有两种相反观点:魏刚(2000)[2]以816家上市公司公司高层管理人员的持股比例作为解释变量,以ROE作为被解释变量,得出让高管持股结果并不理想,结果支持股权激励与公司业绩的无关论。而黄桂田、张悦(2008)[3]却支持相关论,其文章对38个样本公司(含10家未采用股票期权激励)的股权激励方案的有效性进行研究,得出实施股权激励的样本公司业绩高于未实施股权激励方案的样本组的结论。

国内外针对两者相关性关系的研究并不多,我国学者李世刚曾指出高管人员薪酬和持股比例均提高了上市公司的会计稳健性,这说明实施高管激励达到了利益趋同的目的。吕先锫(2011)[4]通过实证检验,发现我国高管持股对会计稳健性的影响是先提高后降低,拐点为34.84%,这表明我国上市公司中管理层持股同时存在利益趋同和管理者防御双重效应。并且提出了在加大监督力度的前提下,对企业的高管实行鼓励与约束齐抓共管的方针的建议。

二、研究设计

(一)样本选择与数据来源

本文选取了2010年上证A股和深证主板A股的财务数据进行分析,并按以下标准对初始样本做了剔除:剔除金融类上市公司和保险类上市公司,剔除数据缺失或年度数据不匹配的样本,剔除ST公司。本文所有数据均来自国泰安数据库和Resset数据库,使用EXCEL以及Stata软件进行分析处理。

(二)变量设计

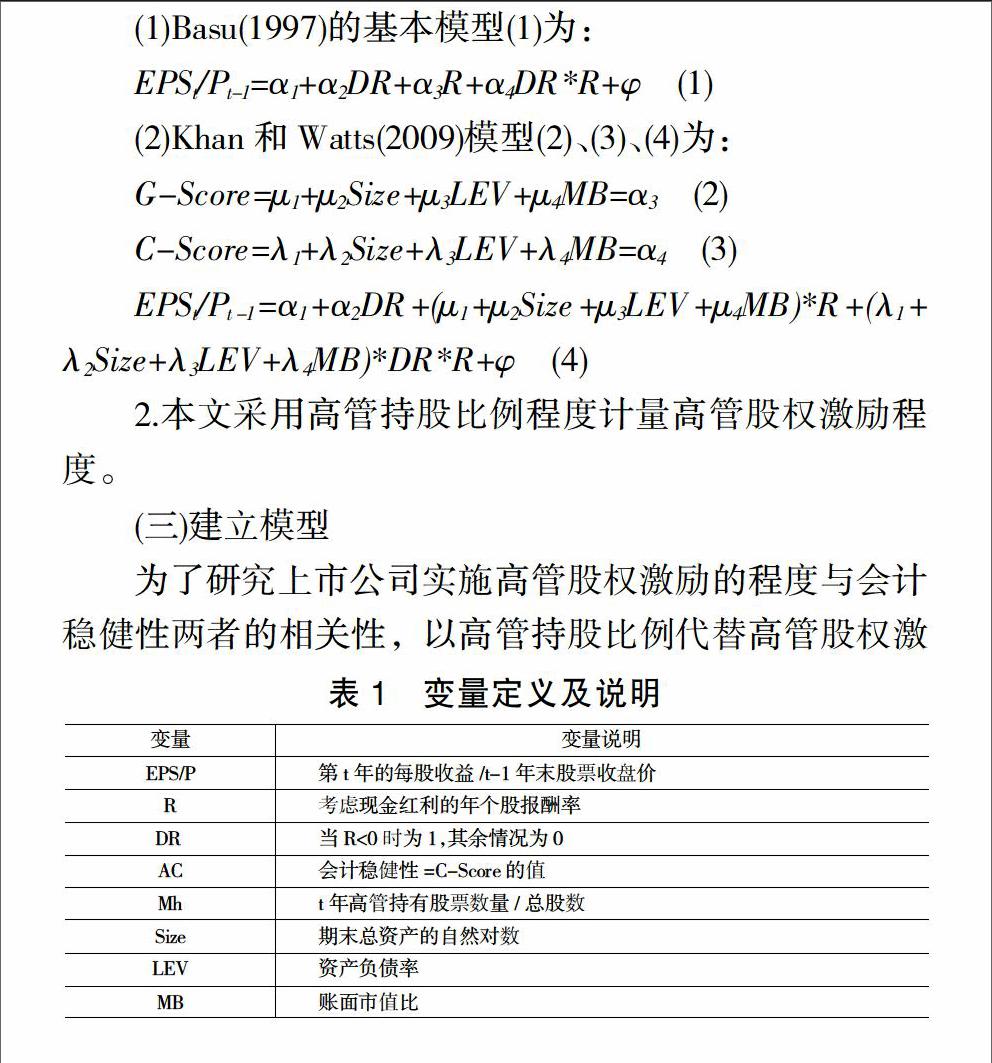

1.本文采用Khan和Watts(2009)对Basu(1997)的拓展模型测量公司层面的会计稳健性(AC)。采用年度横截面数据进行回归可得到参数值,进而得到C-Score的值,从而估算出公司层面的会计稳健性程度(AC)。

(1)Basu(1997)的基本模型(1)为:

EPSt/Pt-1=α1+α2DR+α3R+α4DR*R+?渍 (1)

(2)Khan和Watts(2009)模型(2)、(3)、(4)为:

G-Score=μ1+μ2Size+μ3LEV+μ4MB=α3 (2)

C-Score=λ1+λ2Size+λ3LEV+λ4MB=α4 (3)

EPSt/Pt-1=α1+α2DR+(μ1+μ2Size+μ3LEV+μ4MB)*R+(λ1+λ2Size+λ3LEV+λ4MB)*DR*R+?渍 (4)

2.本文采用高管持股比例程度计量高管股权激励程度。

(三)建立模型

为了研究上市公司实施高管股权激励的程度与会计稳健性两者的相关性,以高管持股比例代替高管股权激励程度,构建了如下模型(5):

AC=β1+β2Mh+β3Mh2+ε (5)

具体相关变量的解释见表1

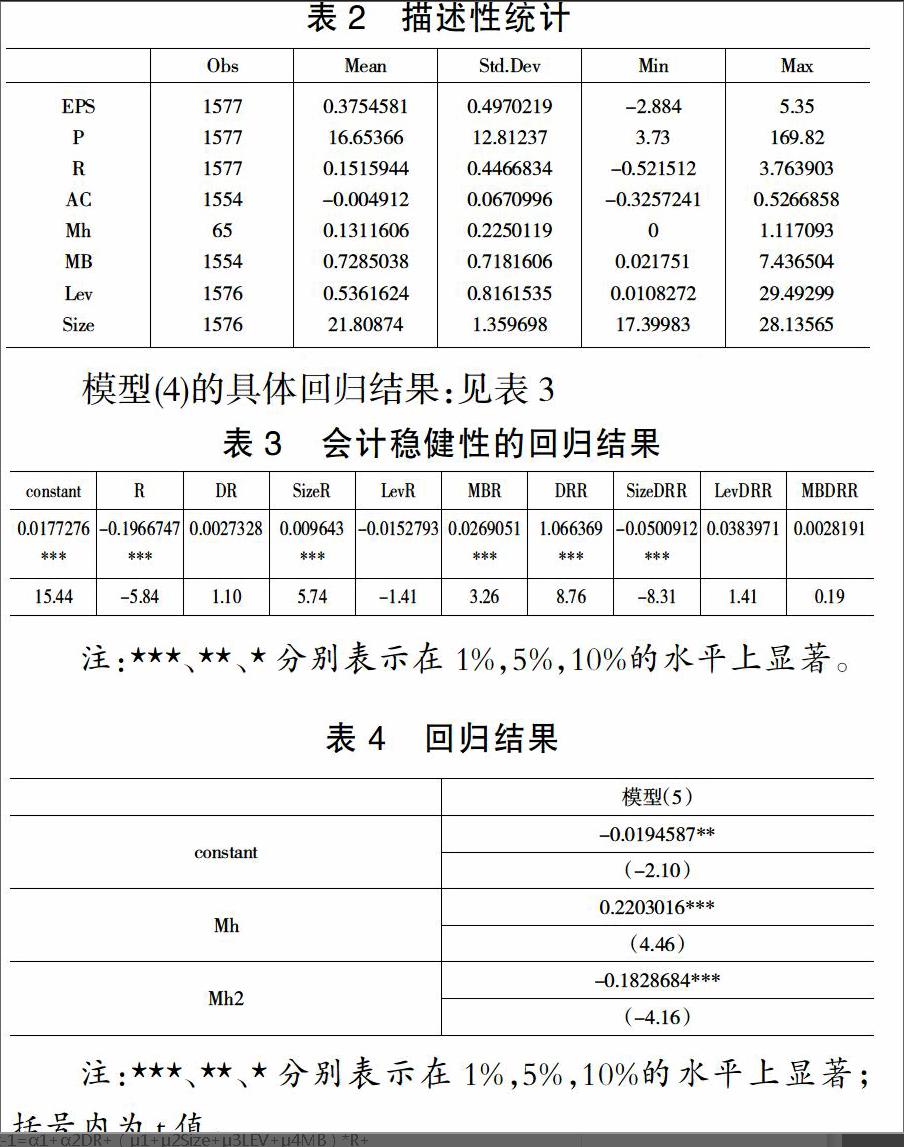

三、描述性统计分析

下表是所有变量的描述性统计,包括其个数、均值、标准差、最小值、最大值等。详情见表2。

表2 描述性统计

会计稳健性表示企业对好消息的逐步确认,对坏消息的充分确认。由上表得出,会计稳健性程度(AC)的最小值是-0.3257,最大值是0.5267,均值是-0.0049,标准差是0.0670,这表明我国各大上市公司的稳健性程度有很大差距,呈现出极其不均衡的状态,我国企业现有的会计稳健性水平普遍较低。高管持股占总股数的比例即Mh的最小值是0.0000,最大值是1.1171,均值是0.1312,标准差是0.2250。这表明,虽然自2006年以来我国上市公司逐步采取了高管股权激励的政策,但是这种长期激励机制的实施还不够完善,不够均衡,不同企业实施的高管股权激励差异程度较大。由此可见对于高管的激励政策仍需较长时间去实践。数据证明我国高管股权激励的规模存在巨大差异。(以上数据均保留四位小数)

模型(4)的具体回归结果:见表3

表3 会计稳健性的回归结果

注:***、**、*分别表示在1%,5%,10%的水平上显著。

表3显示了会计稳健性的回归结果,得到DRR、SizeDRR、LevDRR、MBDRR的系数分别为1.066369、-0.0500912、0.0383971、0.0028191,且DRR和SizeDRR均在1%水平上显著。将系数带入Khan和Watts(2009)模型,经计算得出C-Score的值,从而估计出公司层面的会计稳健性(AC)。

模型(5)的具体回归结果:见表4

通过回归系数可以看出,Mh和Mh2的系数分别为0.2203016(4.46)、-0.1828684(-4.16),并且两者均在1%的水平上显著,说明高管持股水平与会计稳健性呈倒U型关系,即先上升后下降。将得到的系数代入回归模型,可以计算出拐点为60.24%。因此,当高管持股比例低于60.24%时,会计稳健性水平随高管持股比例的增加而上升;当高管持股比例超过60.24%.时,会计稳健性水平反而下降。

四、研究结论

以高管持股比例衡量高管股权激励程度对会计稳健性影响程度进行研究,回归结果表明,高管股权激励对会计稳健性是产生影响的。回归系数显示两者呈现倒U型关系,即股权激励对会计稳健性的影响呈现先增高后降低的趋势。这一研究结果证明了在现阶段我国高管激励政策的实施中不仅存在利益的趋同,亦存在利益背离现象。这种利益背离,导致企业高管对盈余指标的操纵,也可称高管层防御效应。

研究结果是适当的股权激励会提升会计稳健性,说明股权激励使高管和企业的长期利益保持趋同,然而过高地对高管实施股权激励会对会计稳健性产生负面影响,说明高管层存在着延迟确认“坏消息”以有利于自身股权价值的提高行为。

[参 考 文 献]

[1]Morck,hieifer,Vishny.Management Ownership and Market Valuation Journal of Financial Economics[J].1988(5):292-315

[2]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000(3):32-39

[3]黄桂田,张悦.企业改革30年:管理层激励效应—基于上市公司的样本分析[J].金融研究,2008(12)

[4]吕先锫,王宏健.高管持股与会计稳健性的非线性关系研究[J].2011(11)

[责任编辑:王凤娟]endprint