对山西省中小企业融资问题的调查与思考

2015-07-14张杰

张杰

摘 要:目前中小企业融资难、融资贵问题愈发凸显,如何解决中小企业融资问题已倍受社会各界关注。本文通过对山西省中小企业融资问题进行实地调查,分析了山西省中小企业融资现状,从中小企业自身、金融体制和社会环境等三个方面剖析问题产生的原因,并提出相关政策建议。

关键词:中小企业;融资难;融资贵

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(6)-0083-03

中小企业是我国国民经济的重要组成部分。中小企业在提供就业、增加财政收入、促进经济增长上发挥了巨大作用。在中小企业发展过程中,资金的有效供给和利用是促进中小企业发展的重要动力。长期以来,由于自身财务和信用缺陷,中小企业一直面临融资困难。经济危机以后,受国内经济下行压力的影响,中小企业融资难、融资贵问题愈发凸显,已成为当前制约实体经济发展的症结之一。目前,如何解决中小企业融资问题已成为摆在政府和金融机构面前的重要问题。

一、山西省中小企业融资现状

(一)山西省中小企业情况

据山西省中小企业局统计,2013年全省规模以上工业中小企业有3300多户,占全省总数(3500户)的95%,规模以下中小企业有78000户,个体工商户有80万户,从业人员达到580万人,占全省劳动力总数的三分之一以上,全省新增就业岗位的75%以上由中小企业提供,中小企业创造的GDP占全省35%左右,提供的税收占全省的30%-40%,城乡居民收入的一半来自中小企业。总体上看,中小企业成为支持山西经济发展的主要力量,在增加地方财政收入、解决就业等方面做出了很大贡献。

(二)山西省中小企业融资情况

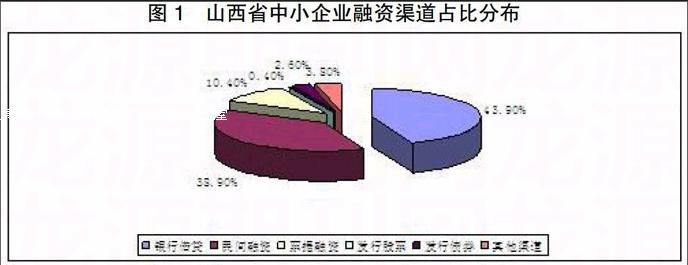

1、中小企业融资渠道仍较为狭窄。据调查,山西省中小企业融资途径主要集中为银行借贷、民间融资、票据融资,分别占企业融资比重为43.9%、38.9%和10.4%。其中,民间融资由于申请流程简化、效率高、门槛低等特点,已逐步成为中小企业短期资金周转的主要方式。

2、中小企业银行融资难度大。中小企业由于企业自身规模小、经营状况不佳、财务报表不透明、缺乏合格的抵押和担保等因素导致信用评级较低,往往不受银行青睐。再加上目前处于经济下行阶段,山西省的支柱产业煤炭、钢贸往往位列各商业银行总行限制性行业名录之中,导致很多中小企业到期贷款无法续贷。因此,中小企业从银行融资的难度较大。而民间金融服务机构渗透率不足,高居不下的融资成本也令广大中小企业望而生畏。

3、中小企业融资成本高。2013年以来煤炭行业持续走低,受山西联盛集团、海鑫集团资金链断裂的影响,商业银行风险溢价意识增强,信贷投放更加谨慎,各银行相继收缩贷款规模,甚至出现抽贷现象,进一步加剧了资金紧张。部分股份制商业银行和城商行已对煤焦及钢铁类大型企业执行上浮利率的贷款占比提高,贷款投向逐步向小微企业和朝阳行业倾斜。同时,金融机构“以价补量”理念进一步强化,提高议价能力、增加资金收益率成为金融机构的取向,小微企业作为金融机构寻求利益补偿的重点,融资成本略有上升。据调查,2014年7月山西省企业贷款利息月息平均在1分以上,超过七成的中小企业从银行融资成本在15%以上,甚至有10.1%的企业融资成本超过20%。由于中小企业融资渠道除个别能向商业银行贷款外,多数企业只能通过向担保公司、小额贷款公司,甚至是高利贷进行融资。而小额贷款公司融资成本可达到年利率18%,民间借贷月利率高达30%,中小企业财务成本平均提高两成之多。

二、山西省中小企业融资问题剖析

(一)中小企业自身不足

1、中小企业财务不透明、信用度不高。中小企业规模较小,经营管理制度较为落后,多为家族式管理,员工素质不高,资金管理缺乏规范性,资金使用规划性较差,导致利用率偏低。在财务制度上,内控制度不完善,存在会计信息失真的情况,加上多采用现金交易的方式,缺乏相关会计凭证。并且部分中小企业民间融资较多,商业银行尽职调查难以开展,不能有效识别和准确评估企业真实盈利能力、偿债能力和风险程度。同时,中小企业信用评级不高,存在贷款逾期和欠息,影响银行支持力度。

缺乏合格的抵押担保品。大部分中小企业可供抵押物较少,仅有设备、原材料、土地等有限抵押品。其中,多数企业设备陈旧,抵押价值不高,银行设备抵押贷款只能按照设备评估价值10%进行授信;原材料抵押贷款多为静态抵押,企业不能使用;对于土地而言,很多企业土地是集体土地,不符合法定抵押条件,大多难以办理抵押。

融资结构不合理。中小企业生命周期较短,一般缺乏合理的融资规划。因此,多不考虑贷款期限,多以短期贷款为主,导致存在短期贷款长期使用、流动资金贷款用于固定资产投资的情况。贷款到期后需要倒贷,向小贷公司或民间融资支付价格昂贵的“过桥资金”,进一步加剧了资金紧张局面。加之对融资产品了解不多,大多数中小企业仍然单一使用间接融资的方式。

(二)金融体制不完善

1、银行经营体制和企业需求不协调。商业银行基于自身偏好和规避风险的原因,往往青睐于贷款给大型国有企业、政府融资平台,通过对贷款程序、审批环节的严格规定保证贷款的安全和盈利。而中小企业贷款存在融资频率高、周期短、需求急的特点与银行的经营体制不相适应。由于中小企业每一贷款发放过程都与大企业相同,造成中小企业放贷成本上升,银行贷款审批效率低,银行不愿与中小企业合作。同时,一些银行为控制风险,对中小企业放贷时还收取各种隐形服务费用,如提高签发承兑汇票的保证金比例、指定担保机构收取高额担保费用等条件,都在一定程度上加重了中小企业的经营负担。

2、基层行贷款权限有限,审批时间长,手续繁琐。目前,各商业银行的市级分行的贷款权限十分有限,每一笔贷款业务必须经省级分行审批同意,支行级基层机构更是没有任何审批权限。而往往基层行又是对企业最熟悉和了解的。信贷权力的上收,客观上使企业获取银行贷款的审批时间长,手续繁琐。一些中小企业面对银行贷款繁琐的手续、冗长的审批时间,对银行贷款望而却步,转而投向小贷公司和民间融资。

缺乏专门的中小商业银行。目前,山西省还没有专门为中小企业服务的中小商业银行。个别银行虽然定位是为中小企业服务,以支持中小微企业为主,但其经营重点仍然在争大项目、抢大客户上。

(三)中小企业发展环境有待优化

1、第三方费用推高融资成本。中小企业由于信用评级不高,银行贷款时普遍要求通过抵押、担保、保险等方式增信增级,导致中小企业还需要额外承担评估费、担保费、保险费、财务报告审计费等第三方费用,从而推高了中小企业的融资成本。

2、担保圈和关联企业风险问题影响融资和续贷。目前,各银行贷款中行业内部及行业之间互保现象较多,企业担保过度、担保圈问题突出,信贷风险过度放大。担保形式主要有互相保证、连环担保、环形担保、担保公司担保等形式。当经济出现下行时,被放大的担保风险会沿着担保债务链快速蔓延,而担保链上某个企业一旦出现问题,信贷风险通过担保关系的传导成倍地转移放大。此外,关联企业之间的互保行为,也容易引发系统性风险,出现“多米诺骨牌效应”。

3、信用体系建设不完善。由于中小企业抗风险能力低、管理水平参差不齐,再加上财务报表欠缺,在纳税记录、水电单据等方面信息不足不实。特别是尚处在创业期的中小企业,缺乏自我约束意识,信用观念淡薄,一旦发生经营风险,首先想的是如何逃避银行债务,企业逃废债现象屡见不鲜,一定程度上形成银行“惜贷”、“慎贷”现象。

4、中小企业直接融资市场发展缓慢。受自身条件所限,中小企业很难进入资本市场融资。虽然近年来银行间市场相继推出中小企业集合票据、中期票据、短期融资券等融资产品。但是,山西省中小企业直接融资市场发展缓慢,直接融资产品的社会认知度较低,目前参与债券融资的中小企业只有少数几家,大部分企业甚至完全不了解现有的融资产品,对风险投资基金、产业基金等直接融资方式更是感到陌生。

三、政策建议

鼓励发展中小型金融机构。一方面,打破金融垄断,降低市场准入门槛,支持民间资本进入金融领域,加快培育专门为中小企业提供融资支持的民营银行等中小金融机构。另一方面,应借鉴德国中小企业社会化融资体系,成立专门的开发性金融机构(KFW、担保银行),通过政府政策支持、开发性金融机构的引导和带动,商业性金融广泛参与,为中小企业提供条件优惠、价格低廉的融资产品。

拓宽中小企业直接融资渠道。应大力推动创业板市场、债券市场、票据市场的发展,对具有发展潜力和高成长性的中小企业,特别是高科技企业,进一步降低上市的门槛,给予更多的上市融资机会;鼓励帮助中小企业通过发行企业债券、短期融资债券、集合债券、股权融资、项目融资和信托产品等形式直接融资。

建立健全中小企业贷款担保系和信用体系。完善担保体系,建立以政府注资为主体的财政担保公司,增大财政担保公司注册资金额,由政府创新方法、承担风险与责任,为中小企业提供贷款担保,同时引入民间贷款担保,大力发展民营小额贷款担保公司。通过有效地减弱中小企业在融资过程中的信息不对称所引发的逆向选择和道德风险问题,为中小企业融资提供信用支持。

鼓励金融创新,推出更多适合中小企业的金融工具。各金融机构应该根据中小企业经营现状、业务特点和企业特色,围绕中小企业特定的资产,在机器设备、库存材料、产品与半成品、应收账款以及产品订单位等方面,为中小企业量身定做灵活多样的金融产品,达到既支持中小企业生产正常经营,又确保信贷资产安全的目的。如应收账款证券化、供应链金融、保证保险贷款、股权众筹融资。

参考文献

[1]黄玺.缓解我国中小企业融资难问题研究[J].经济师,2014,(8):60-61。

[2]李垒.我国中小企业融资现状分析[J].财经界(学术版),2014,(15):158。

[3]刘锦萍.中小企业融资问题研究[J].中国管理信息化,2014,(18):110-112。

[4]马向荣.西部欠发达地区中小企业融资情况调查与对策[J].西南金融,2014,(8):58-59。

[5]朱敏.我国中小企业融资现状及对策分析[J].商业经济,2014,(15):73-74。

The Investigation and Reflection on the Financing Problems of Small and Medium-sized Enterprises in Shanxi Province

ZHANG Jie

(Taiyuan Municipal Sub-branch PBC, Taiyuan Shanxi 030001)

Abstract: At present, the problems that small and medium-sized enterprises financing is difficult and expensive have been increasingly prominent, therefore, how to solve these problems has attracted much attention of all walks of life. Based on the field survey on the financing problems of the small and medium-sized enterprises in Shanxi province, the paper analyzes the financing status of small and medium-sized enterprises in Shanxi province, explores the reasons of the problems from three aspects such as small and medium-sized enterprises themselves, the financial institutions and the social environment and so on, and puts forward relevant policy suggestions.

Keywords: small and medium-sized enterprise; difficulties in financing; high cost of financing

责任编辑、校对:张德进