强制性业绩预告披露、审计风险与盈余质量

2015-07-09刘慧芬

刘慧芬

(广东外语外贸大学 会计学院,广东 广州 510006)

一、引言

管理层业绩预告披露作为公司盈余预测性信息,具有重要的信息含量,影响投资者的定价决策、交易行为[1-6],受到监管机构、投资者及管理层的高度关注。我国业绩预告制度始于1998年,至2012年第七次修订,明确了符合情形的公司必须进行年报业绩预告①,同时,鼓励上市公司依据此规定进行中报及季报的自愿性业绩预告。

根据寻租理论,资本市场中基于投资者福利考虑的强制性信息披露,满足了投资者获利动机下对信息租金的追逐。而经营者作为私有信息拥有者,为了减少信息不对称,避免市场低估公司价值,具有自愿性信息披露的动机。强制性业绩预告制度本身与经营者披露意愿存在重合的部分,也有可能掩盖了管理层为规避监管、迎合业绩目标的盈余管理行为,这说明不同消息类型下的业绩预告披露在向市场传递着异质性信息,针对我国特有的强制性业绩预告背景进行经济后果研究对于信息披露监管思路、公司外部治理等方面都具有重要意义。

审计费用作为审计师执行审计工作的机会成本,是其分配审计资源多少的代表,比如预算工时。审计师需要设计审计程序评估风险,并确保足够的审计投入以发现重大错报风险,当其认为即使增加审计资源投入也不足以减少其预期的声誉或诉讼赔偿损失时,会收取风险溢价。根据《中国注册会计师审计准则第1211号——了解被审计单位及其环境并评估重大错报风险》,在了解被审计单位财务业绩衡量和评价情况时,注册会计师应当关注关键业绩指标、业绩趋势、预测、预算和差异分析等因素。因此,管理层业绩预告作为重要的风险评估依据,对审计费用具有解释力。

信号传递能给业绩好的公司带来资本竞争优势,并通过充分信息披露引导投资行为,但当市场缺乏进一步甄别业绩虚实的机制时,机会主义盈余管理行为会寻找相对隐蔽的方式着陆。大量研究表明,重述公司拥有更多盈余增长的市场预期,年报重述正是管理层进行盈余管理的廉价手段[7]。我国与美国的法律环境相比,年报重述常包含重大会计差错更正,从会计差错的处理方法和重述动机来看,这种方式的盈余管理动机比美国更为明显[8]。以南纺股份为例,2012年4月28日,南纺股份披露了2011年度报告和关于前期会计差错更正的公告。公告显示,重述后导致此前五年利润全部亏损,2011 至2013年间未出现连续亏损三年,因此保壳成功,而公司并未按规定发布2010年业绩预亏公告,只是在随后三年发布预亏、预盈公告。我们需要思考,财务重述反映管理层对以前年度盈余的操纵[9],往往被市场认定为坏消息,那么,坏消息能否通过事前预警信息——业绩预告提前释放?好消息公司是否放大了市场预期从而掩盖其真实盈余信息?审计师是否以及如何利用业绩预告信息评估风险?这是笔者的视角及选题意义所在。

二、文献回顾与假设提出

1、审计费用与业绩预告披露

Roger et al.研究显示,管理层业绩预告有利于降低长期隐含期权的波动性[10]。Coller and Yohn 发现,管理层业绩预告提高了公司股票的流动性[11]。这些研究表明,管理层业绩预告改善了公司整体信息环境和透明度,导致审计师将客户视为低风险客户。因此,自愿性业绩预告与审计费用负相关。另一方面,Gopal V.Krishnan et al.研究却发现,审计费用与年度业绩预告披露显著正相关,说明审计师将业绩预告视为审计风险增加信号[12]。Ray Ball et al.以业绩预告作为自愿性披露替代变量,验证其与审计费用也存在正相关关系[13]。

我国业绩预告制度本身是对业绩趋势出现反转、业绩波动大的公司强制执行,目的是为了减缓年报业绩披露的过大冲击。而业绩重大波动的公司需要更多审计投入[14]。按照这一思路分析,业绩波动幅度大意味着公司经营风险高,而高风险客户往往会增加鉴证风险,依此收取风险溢价。审计费用作为审计投入的代理变量,被视为审计师执业行为的风险补偿[15-17]。因此,强制性业绩预告披露与审计费用存在正向关系。依据以上分析,提出假设1。

H1:当期审计费用与业绩预告披露正相关。

2、业绩预告与机会主义盈余管理

进一步分析,业绩预告中的好消息与坏消息对市场的影响一致吗?国内外文献均显示,坏消息的市场反应大于好消息[18-20]。进一步研究发现,披露好消息的异常收益为正而坏消息的异常收益为负[21-22]。因此,从风险偏好分析,人们对坏消息的敏感度要高于好消息,坏消息往往视为业绩不良的高风险信号,受到投资公众的关注度要高,而好消息公司恰好相反。

Healy 等在其经典文献综述中将盈余管理分别界定为机会主义盈余管理(管理层“机会主义”地利用会计选择权来操纵会计业绩)和信息驱动型盈余管理(管理层“合理运用”会计选择权向外界投资者传递与公司发展相关的信息)[23-24]。大量的研究表明,业绩预告与机会主义盈余管理行为相关联,一方面,将管理层业绩预告归因于短视行为,为了达到短期业绩目标,而不是立足于长期的价值创造[25];另一方面,管理层具有迎合之前发布业绩预告而进行盈余管理的动机[26-27]。这些短视行为下的机会主义盈余管理动机,将增加财务报表错报风险,引起会计舞弊风险。同时,也存在信息驱动型盈余管理证据,Rogers 和Stocken 研究发现,即将再融资的上市公司管理层更倾向披露好消息,从而利用市场可能出现的定价错位达到顺利融资的目的[28]。

以我国业绩预告为背景的研究结论发现,披露业绩预告公司的盈余管理程度显著高于未披露的公司,强制披露业绩预告公司的盈余管理程度显著高于自愿披露的公司[29]。同时,有学者发现,2005 至2011年间,35%的上市公司符合强制性业绩预告披露要求,因不想公司股价下跌,影响市场最大化目标而选择了不披露利好消息[30]。依此推理,披露好消息公司是否代表着更大的机会主义盈余管理呢?

相比而言,识别机会主义盈余管理的客观证据更为间接,也意味着审计证据的搜集和审计判断更为困难,审计师也不得不更加依赖于管理层提供的主观证据,进而固有风险更高[31],同时,机会主义盈余管理对应的会计盈余不确定性程度更高,导致相应的审计风险和审计成本增加,这会外在地表现为审计费用的提升[32-34]。基于此,提出假设2。

H2:审计费用与强制性披露好消息公司的盈余管理水平正相关。

坏消息披露的重要原因是诉讼成本的存在,公司在盈余公告前自愿披露坏消息可大大减少相应的赔偿金额[35-36]。而我国业绩预告样本研究发现,业绩预告违规有关的处罚或与其他违规行为有关的处罚都没有降低后续业绩预告违规的概率,甚至出现了反作用[37]。因此,违规成本低的法律环境下,拥有坏消息的公司是不愿主动自揭其短的[38],此时,强制性披露制度对于坏消息公司可以大大提高其信息披露的及时性,从而在一定程度上抑制其机会主义盈余管理动机,同时也大大缩小了审计师风险定位的范围,有的放矢,减少不必要的审计投入,因此,提出假设3。

H3:审计费用与坏消息公司的盈余管理程度负相关。

3、审计费用、年报重述与业绩预告

国外以自愿性披露样本研究发现,年报重述后,管理层会减少随后的季度盈利预测行为,即使是发布,其精度与乐观偏好也大大降低[39]。为了避免诉讼等惩戒,管理层在年报重述后对发布好消息持保守态度。宋云玲等研究发现,我国业绩预告违规成本低[9],管理层是否会将以迎合业绩预告而披露的好消息通过年报重述的方式加以掩盖?因此提出假设4。

H4:相比于坏消息公司,发布好消息公司的审计费用与年报重述正相关。

三、数据来源与研究设计

1、数据来源及样本选择

笔者选取沪深两市A 股上市公司2005-2012年度业绩预告及年报重述样本。业绩预告、年报重述、所有权性质和控制人数据来自Wind 数据库,其他公司财务数据和公司治理数据均来自于国泰安数据库(CSMAR)。审计费用数据根据Wind 和CSMAR 数据进行匹配对照而得。删除变量缺失公司和金融保险业公司,最终得到3578 个观测值。为了消除异常值的影响,对所有样本的连续变量进行了1%和99%分位的Winsorize 缩尾处理。运用Stata12.0 对样本数据进行处理。

2、研究设计和模型建立

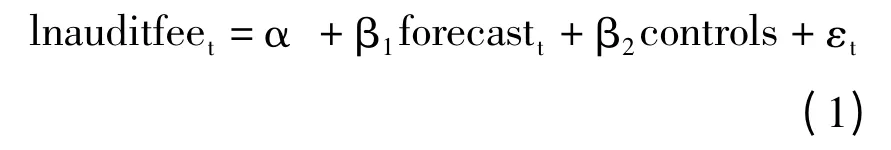

业绩预告与审计费用的关系是笔者的重要假设。从审计风险模型分析,重大错报风险越大,检查风险越小,意味着需投入更多的时间和成本将审计风险控制在可接受的范围内。强制性信息披露主要是为了防止业绩变动大的公司最终年报引起市场大波动而强制要求披露的,这部分公司本身蕴含高风险,发生重大错报的概率高,从而影响审计投入水平(审计费用)。根据相关政策规定并参照张然等[40]的研究,将预警类型为“预减”、“预增”、“扭亏”、“首亏”和“续亏”的样本定义为强制性业绩预告;将预警类型为“略减”、“略增”、“续盈”和“不确定”样本定义为自愿性业绩预告。引入哑变量forecast,强制性赋值为1,否则为自愿性披露,赋值为0。在Simunic 经典的审计费用影响因素模型基础上,引入业绩预告披露forecast。建立基本模型(1):

模型(1)主要是为了验证强制披露业绩预告对审计费用是否具有解释力,即系数是否显著为正。由于笔者的重点测试在于业绩预告是否对盈余质量有提升作用,因此在这里进一步将样本分为高盈余管理组与低盈余管理组。采用Kothari et al.(2005)经ROA 调整模型计算出可操控性应计DA,以业绩预告年份为时间界限,对公司年度可操控性应计进行双差分处理,业绩预告当年与上一年可操控性应计的差额取绝对值absdifDA,代表业绩预告前盈余管理程度波动幅度,而业绩预告后,下一年与本期可操控性应计的差额取绝对值absdidDA,代表业绩预告后盈余管理程度的强弱,取两者的差额DIFF(=absdifDA-absdidDA),则代表公司在业绩预告前后期间的盈余管理程度,这一数值越大,表示公司盈余波动幅度大,存在较高的盈余管理水平。最后将DIFF 高于DIFF 中位数的一组定义为高盈余管理样本,低于或等于DIFF 中位数的一组定义为低盈余管理样本。分别检验高低盈余管理组的系数是否显著。控制变量的选择参见表1。

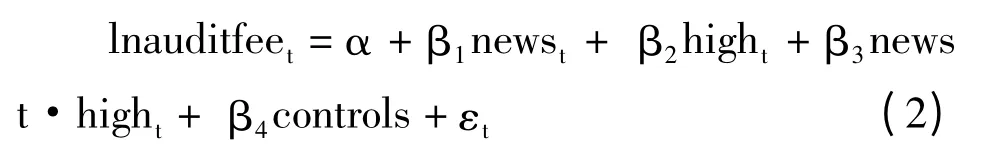

在模型(1)的基础上,根据袁振超、岳衡的研究[41],将预警类型为“略增”、“预增”、“扭亏”和“续盈”样本定义为发布好消息,将预警类型为“略减”、“预减”、“首亏”和“续亏”样本定义为发布坏消息,引入哑变量news,好消息赋值为1,坏消息赋值为0。因此,将样本划分为好消息公司和坏消息公司两组。同时,为了观测好消息公司与坏消息公司发布业绩预告与以后年度盈余管理之间的关系,构建交乘项news·high,按业绩预告后盈余管理波动幅度变量absdifDA 分组,高于其中位数的为高盈余管理组,对high 赋值1;否则赋值为0,代表低盈余管理样本组。基于此,建立模型(2):

模型(2)主要检验假设2 和假设3,将强制性披露样本分为两组:一组是业绩预告好消息公司,另一组是业绩预告坏消息公司。其中high 回归系数β2代表坏消息公司,而β2+β3是好消息的公司,代表审计费用对高程度盈余管理行为的影响,系数为负,代表审计对高程度盈余管理行为具有抑制作用;系数为正,则表示审计在其中不能发挥相应的治理作用。β3表示高盈余管理样本组在平均盈余管理水平上,审计对好消息公司高盈余管理行为的调节作用,系数为正表示发布好消息公司的盈余管理更倾向于机会主义类型,进而对审计费用产生增量影响。所以,笔者观察系数β2是否显著为负值,以检验假设2;β3是否显著为正,以验证假设3。同时,将是否发生变脸的强制性业绩预告公司作为划分依据,进行稳健性检验。

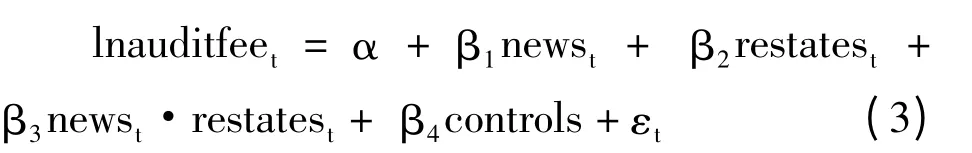

模型(3)是为了验证假设4,好消息公司是否通过年报重述来消化以前年度盈余管理下的利好消息,从而导致提高审计费用并不能降低该类公司的重述行为β3为正,则说明好消息公司的重述行为与审计费用正相关,验证假设4。

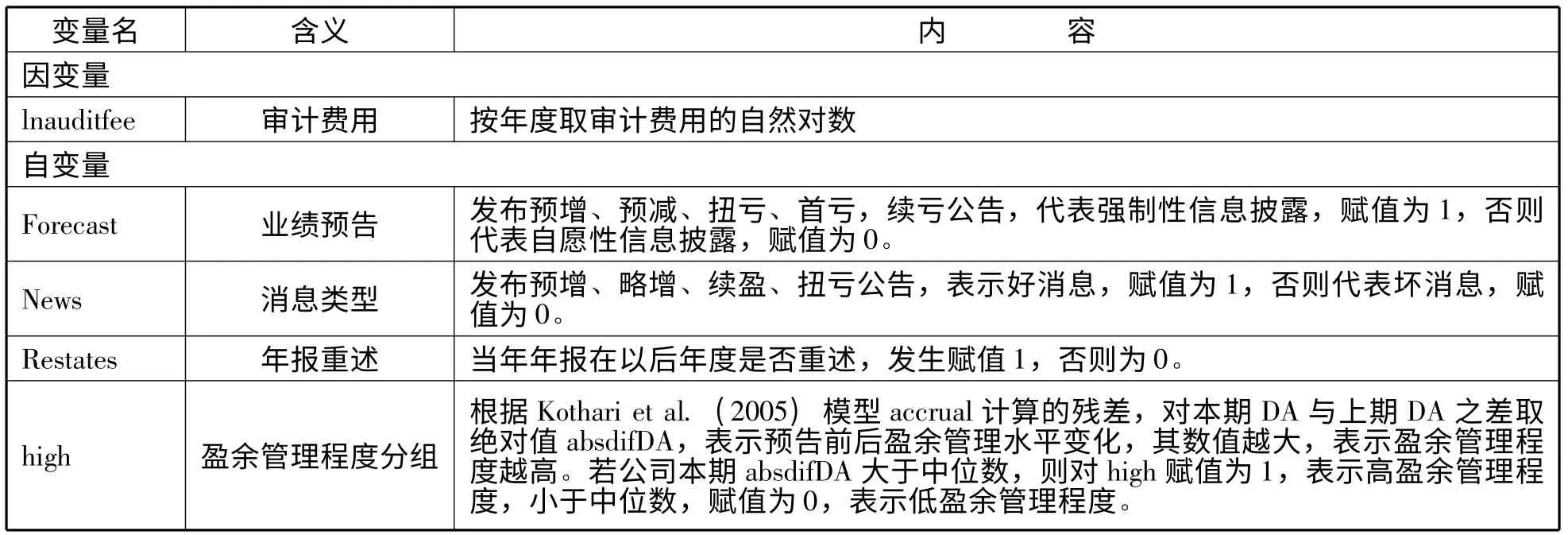

3、变量定义

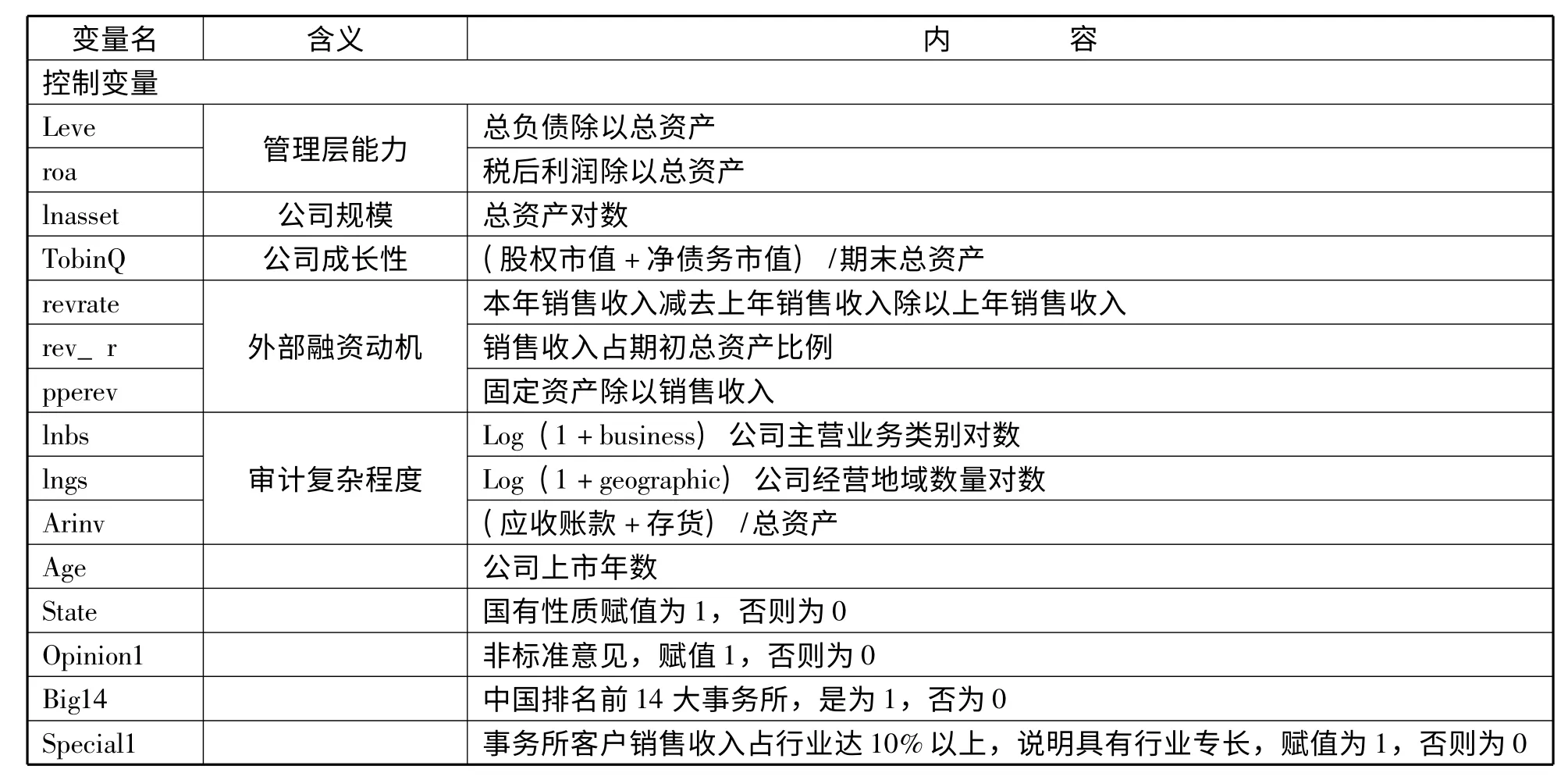

变量定义如表1 所示:

表1 变量名定义

变量名 含义 内容控制变量Leve roa lnasset TobinQ revrate rev_ r pperev lnbs lngs Arinv Age State Opinion1 Big14 Special1管理层能力公司规模公司成长性外部融资动机审计复杂程度总负债除以总资产税后利润除以总资产总资产对数(股权市值+净债务市值)/期末总资产本年销售收入减去上年销售收入除以上年销售收入销售收入占期初总资产比例固定资产除以销售收入Log(1+business)公司主营业务类别对数Log(1+geographic)公司经营地域数量对数(应收账款+存货)/总资产公司上市年数国有性质赋值为1,否则为0非标准意见,赋值1,否则为0中国排名前14 大事务所,是为1,否为0事务所客户销售收入占行业达10%以上,说明具有行业专长,赋值为1,否则为0

四、实证结果

1、描述性统计

业绩披露样本中,自愿性披露仅占5.95%,强制性披露公司中,好消息占59.52%,坏消息占40.48%。强制性业绩披露样本来看,好消息公司的审计费用、资产规模(asset)、资产收益率、公司价值以及固定资产销售收入比均高于坏消息公司,说明好消息公司成长性指标更高。同时,发现好消息公司非标意见平均比例为7%,而坏消息公司为25%,这是否代表好消息公司盈余质量一定好于坏消息公司呢?笔者进一步从盈余管理角度分析。

表2 强制性披露样本——因变量和主要自变量的差异检验

由表2 可知,业绩预告前两年,本年与上一年可操控性应计金额之差的均值与中位数,好消息样本为正值,而坏消息样本为负值,这说明业绩预告当年,好消息公司可操控性应计大于上一年,而坏消息公司正好相反,这一定程度上说明好消息公司存在利用盈余管理手段迎合业绩预告的行为。同时,两者均值与中位数均有显著差异,说明业绩预告前,好坏消息公司存在显著的盈余管理差异。而业绩预告后两年,好消息公司可操控性应计差额均值与中位数均为负,而坏消息公司正相反,说明业绩预告后好坏消息公司出现了不同方向的盈余管理水平的反转,好消息公司业绩预告前向上操控,之后向下操控;而坏消息公司正好相反。从理论上讲,盈余管理本身也有成本效益的考虑,这里有必要分析不同程度盈余管理样本组之间的差异,因此,基于业绩预告前后盈余管理程度的波动幅度(预告前两年与后两年可操控性应计差额的绝对值之差)来衡量盈余管理水平,按其大小划分业绩预告样本组高低盈余管理样本既可行也有必要。

同时,笔者发现,好消息公司与坏消息公司的审计费用存在显著差异,年报重述比例也存在显著不同,这为进一步观测公司是否利用业绩预告消息掩盖以年报重述为盈余管理手段的行为提供了很好的佐证。

另外,对样本进行多重共线性检验,person相关系数低于0.6,通过VIF 检验,样本VIF 均值为1.75,远小于10,因此不存在共线性问题。

2、回归结果

为了控制公司不同年度审计费用间的自相关,以下多元回归均进行了公司层面聚类稳健标准差处理。

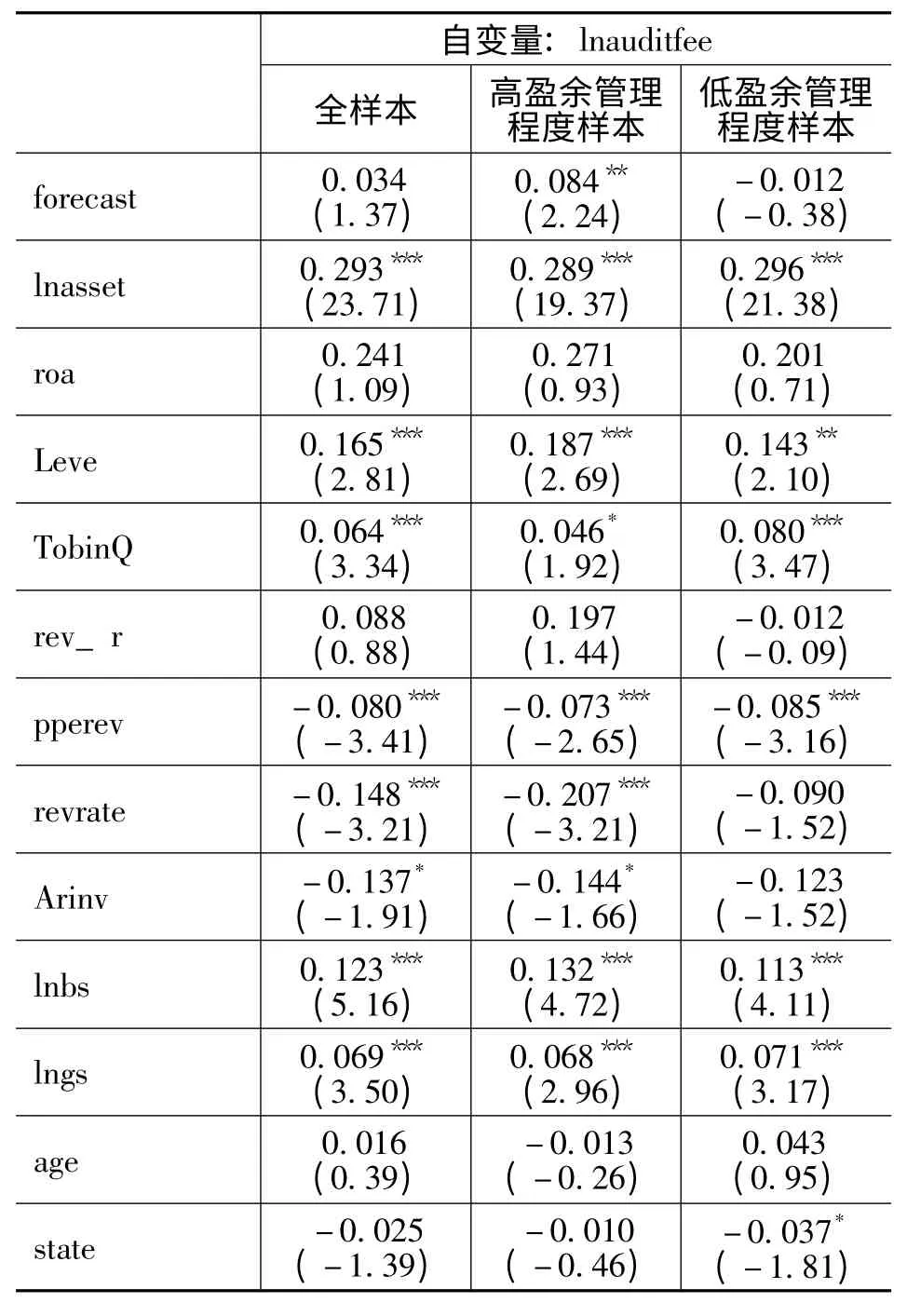

(1)针对H1的面板数据回归和结果分析

模型(1)的回归结果见表3。首先,表3中第1 列是对全样本的回归结果,回归系数为0.034(t 值为1.37),显示业绩预告披露与审计费用关系不显著。在进一步分组中,发现高盈余管理程度的样本组,业绩预告披露与审计费用回归系数为0.084(t 值为2.24),呈显著正相关关系,而低盈余管理组并不显著,说明审计师会对业绩预告披露中盈余波动幅度大的公司增加审计投入,在挖掘潜在风险的选择上有效利用了业绩预告信息。因此,高盈余管理程度的样本组H1是成立的。

表3 业绩预告披露与审计费用的回归结果

自变量:lnauditfee全样本 高盈余管理程度样本低盈余管理程度样本opinion1 0.078***(3.26)0.079**(2.53)0.077***(2.66)big14 0.129***(6.68)0.134***(5.51)0.124***(5.64)special1 0.151***(4.02)0.140***(2.58)0.171***(3.89)_ cons 6.468***(21.73)6.571***(17.99)6.354***(19.42)Year industry yes yes yes N 3578 1718 1860 adj.R2 0.468 0.465 0.467

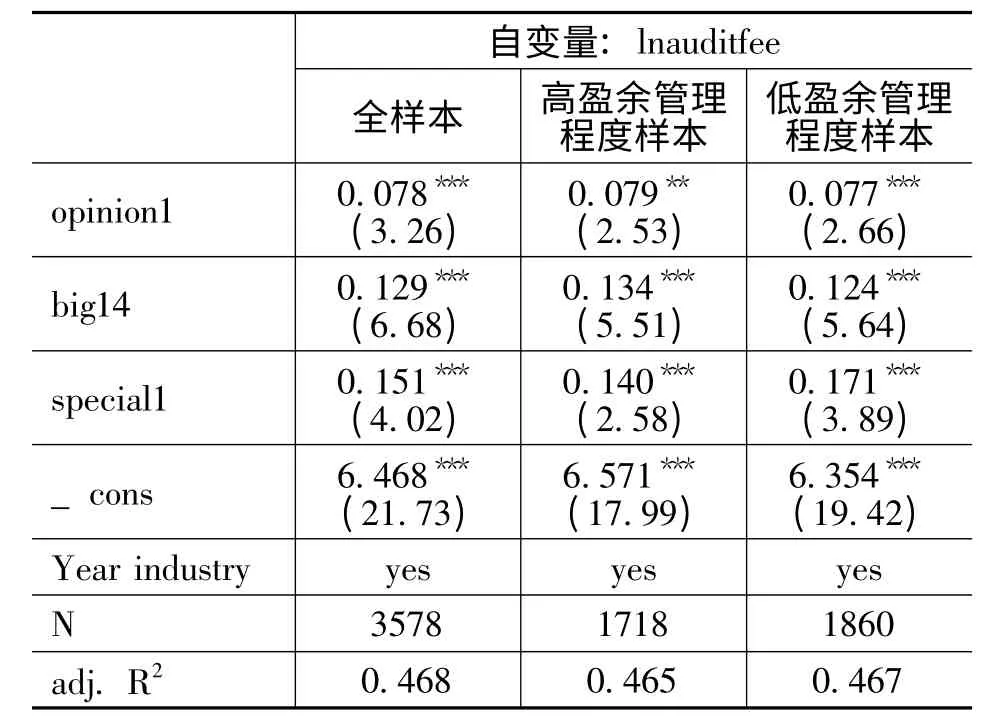

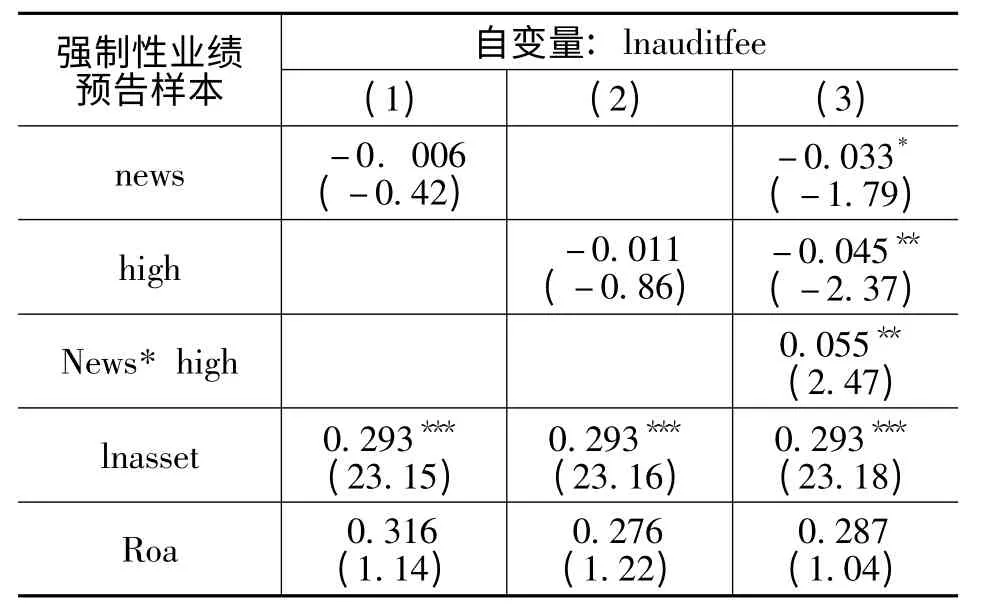

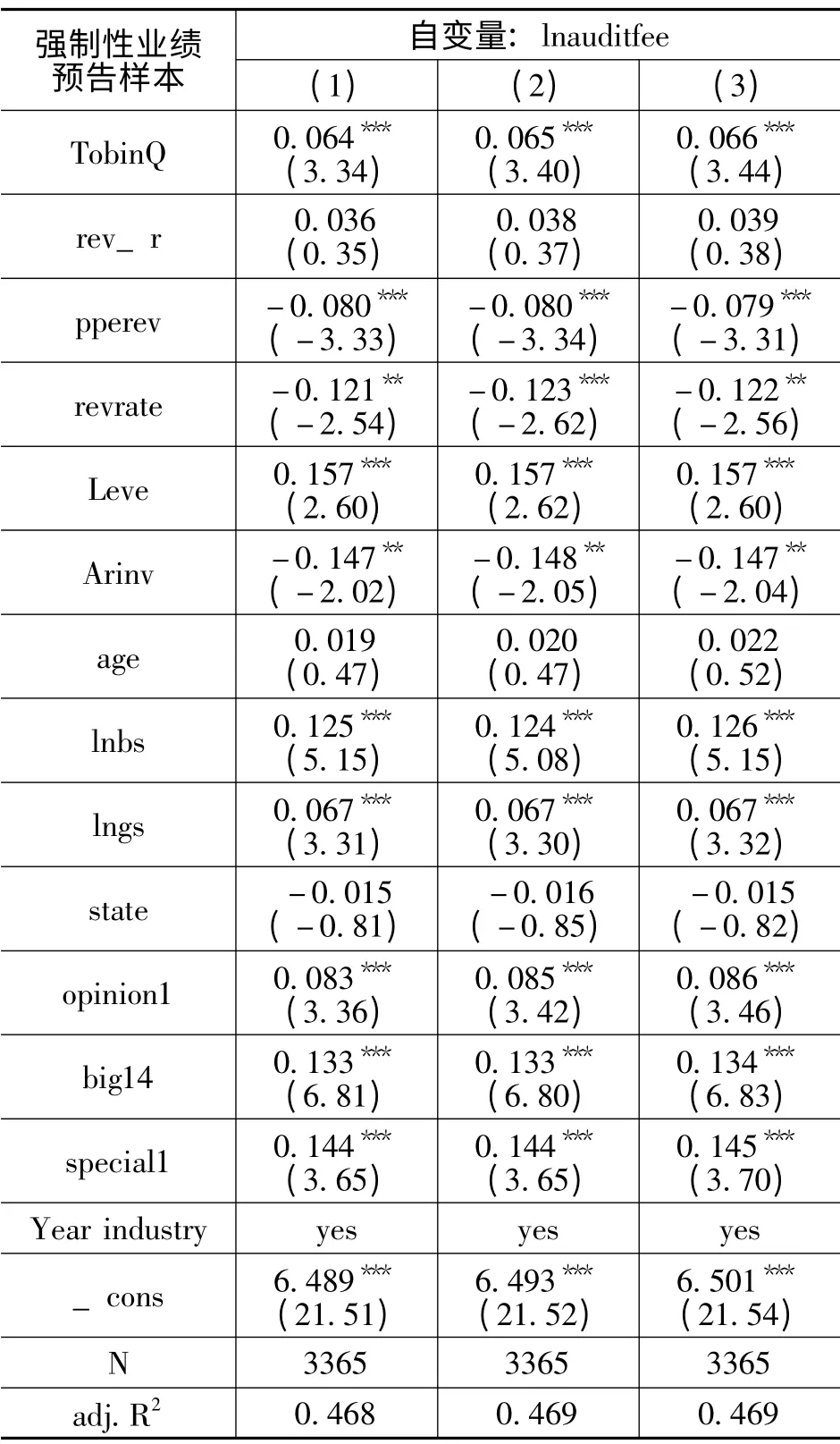

(2)针对H2、H3的面板数据回归和结果分析

针对假设2、3 的回归结果见表4。强制性业绩预告样本中,列(1)表示发布好消息是否会影响审计费用,news 的回归系数不显著,同理,列(2)high 的回归系数也不显著,说明无论是发布好消息还是高盈余管理程度与审计费用均影响不显著。而列(3)中交乘项news·high 回归系数β3为0.055(t 值为2.47)显示出,对发布好消息公司的高盈余管理行为并不能通过审计收费产生抑制作用,反而呈现出较强的机会主义倾向,对审计费用造成增量影响,验证了假设2。同时,high 回归系数β2为-0.045(t 值为-2.37)说明,与好消息公司相反,提高审计收费可以减少坏消息公司的高盈余管理行为,该结果验证了假设3,但同时说明,高盈余管理行为公司通过发布好消息掩盖了其行为实质,对市场认知造成一定的偏差,也转移了审计师的注意力,造成审计行为对好消息公司的盈余管理估计不足。

表4 审计费用与强制性预告公司盈余管理程度回归结果

强制性业绩预告样本自变量:lnauditfee(1)(2)(3)TobinQ 0.064***(3.34)0.065***(3.40)0.066***(3.44)rev_ r 0.036(0.35)0.038(0.37)0.039(0.38)pperev-0.080***(-3.33)-0.080***(-3.34)-0.079***(-3.31)revrate-0.121**(-2.54)-0.123***(-2.62)-0.122**(-2.56)Leve 0.157***(2.60)0.157***(2.62)0.157***(2.60)Arinv-0.147**(-2.02)-0.148**(-2.05)-0.147**(-2.04)age 0.019(0.47)0.020(0.47)0.022(0.52)lnbs 0.125***(5.15)0.124***(5.08)0.126***(5.15)lngs 0.067***(3.31)0.067***(3.30)0.067***(3.32)state-0.015(-0.81)-0.016(-0.85)-0.015(-0.82)opinion1 0.083***(3.36)0.085***(3.42)0.086***(3.46)big14 0.133***(6.81)0.133***(6.80)0.134***(6.83)special1 0.144***(3.65)0.144***(3.65)0.145***(3.70)Year industry yes yes yes_ cons 6.489***(21.51)6.493***(21.52)6.501***(21.54)N 3365 3365 3365 adj.R2 0.468 0.469 0.469

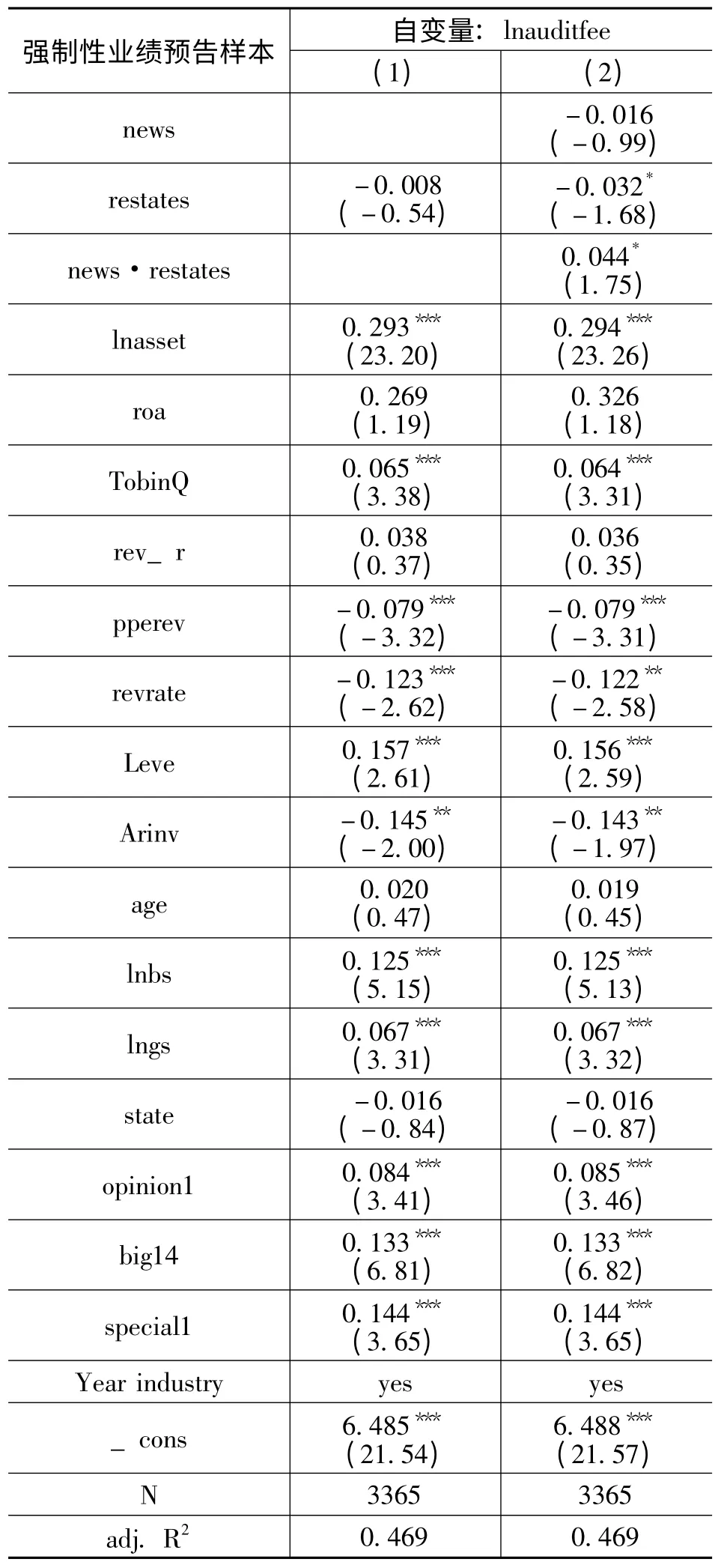

(3)针对H4的面板数据回归和结果分析

针对假设4 的回归结果见表5。就强制性样本来看,列(1)中restates 回归系数不显著,说明提高审计收费并不能从总体上抑制该样本的重述水平,但进一步分析发现,不同消息类型的年报重述受审计费用的影响趋势不同,列(3)交乘项news·restates 的回归系数β3为0.044(t 值为1.75),表示好消息公司的年报重述行为并不因增加审计投入而减少,甚至出现了显著的正相关。相应的坏消息公司回归系数β2为-0.032(t 值为-1.68),出现了显著的负相关关系,从而验证了假设4。以上分析显示,坏消息公司在加大审计力度的前提下,重述下降,而好消息公司审计费用与年报重述呈显著正相关,说明审计师并不能有效识别业绩预告好消息公司背后的盈余质量,以年报重述为盈余管理手段的盈余管理行为可能大行其道。

表5 重述公司业绩预告与审计费用回归结果

五、进一步检验

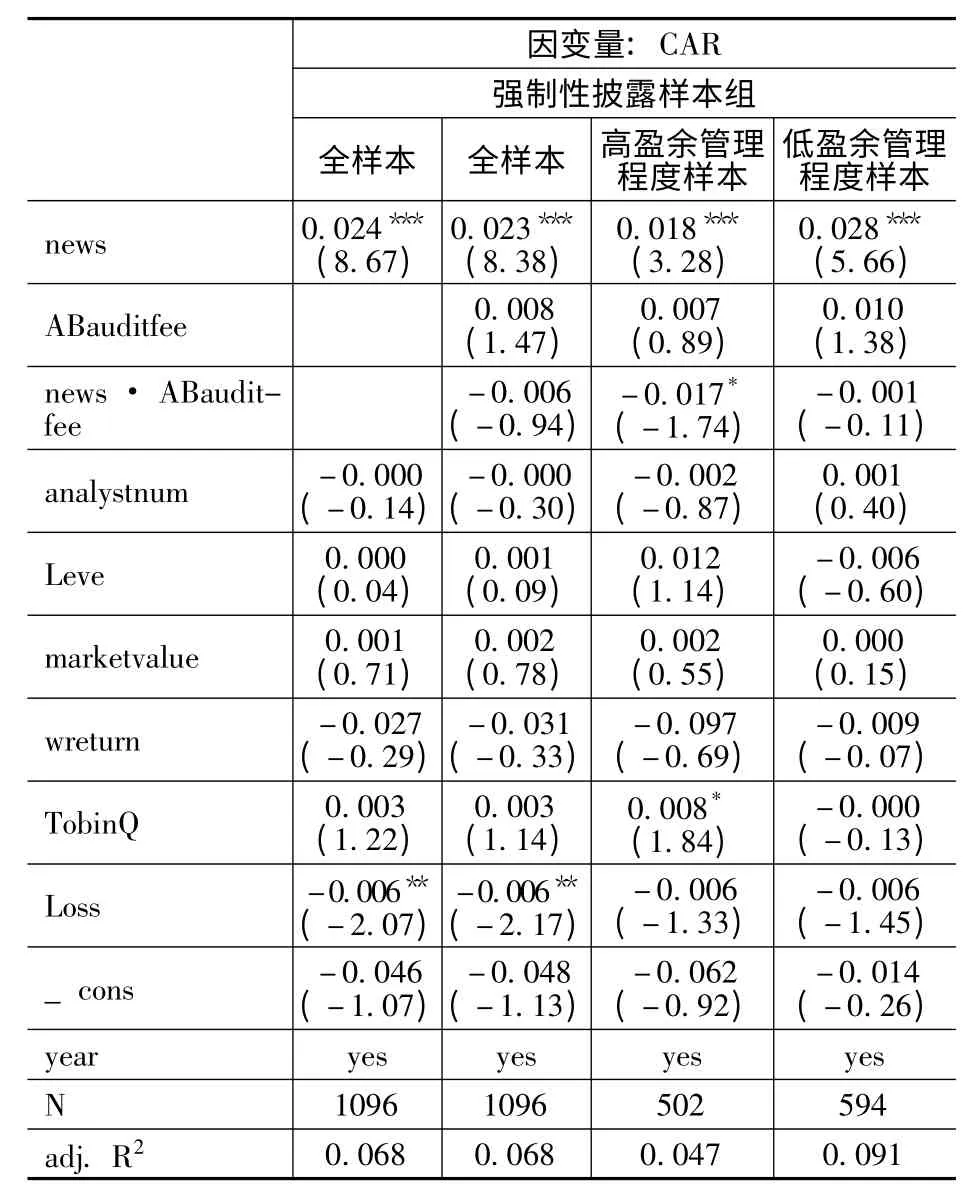

1.CAR 强制性业绩预告的市场反应

为了证实信号理论,进一步对强制性业绩预告的市场反应进行检验。如果投资者将高审计收费视为高信息质量的代表,那么就会对支付高审计费用的公司作出较强的反应。

利用G.V.Krishnan et al.(2012)[42]模型做进一步市场反应的检验。

CARt=α0+α1ABauditfeet-1+α2newst+α3ABauditfeet-1· newst+α4marketvaluet-1+α5TobinQt-1+α6Levet-1+α7STDRETt-1+α8analystnumt+α9Losst+year dummies+εt

以业绩预告日(-1,1)为窗口估计CAR,以(-10,-45)为估计期,由于业绩预告日投资者会根据已有信息判断公司状况,因此依据模型将期末市场价值(marketvalue)、TobinQ、资产负债率(Leve)、个股周回报标准差(STDRET)取上一年数据,分析师跟踪人数(analystnum)以当年分析师跟踪人数加1 后取自然对数,Loss 表示当年或上年是否亏损,控制年度效应。

其中,超常审计费用(ABauditfee)的计算是以Simunic(1980)模型为基础,加入控制变量构建审计费用模型计算得出的残差,即为ABauditfee。

lnauditfeet=α0+α1lnassett+α2roat+α3pperevt+α4TobinQt+α5revratet+α6revt+α7Levet+α8Arinvt+α9aget+α10statet+α11lnbst+α12lngst+α13opiniont+α14big14t+α15specialt+industry dummies+year dummies+εt

表6 好消息公司超常审计收费的市场反应

表6 显示,强制性披露样本中,列(1)News 系数0.024(P 值8.67),说明好消息与CAR 显著正相关,即市场对好消息反应强烈。列(2)中交乘项news·ABauditfee 的系数不显著,说明市场并未对支付高审计费用的客户的好消息做出预期的强烈反应。列(3)中交乘项news·ABauditfee 的系数为-0.017(P 值-1.74),说明就高盈余管理水平公司而言,市场对支付超常审计费用的好消息公司反应程度减弱,表示市场对高盈余管理程度的好消息公司的盈余质量存在鉴别,而这一鉴别信号是通过审计费用来传达的。而列(4)交乘系数不显著,表示市场对低盈余管理程度的公司,业绩预告消息类型没有显著差异的反应。

这里不难发现,市场对高盈余波动的好消息公司存在一定的疑虑,但因信息处理能力受限,迫切希望通过有效的信息鉴证来缓解这种信息不对称,从以上数据来看,高盈余波动的好消息且存在高审计费用的公司,市场反应强度减弱,某种程度上,这一市场反应是对好消息公司高审计费用背后所代表的高盈余管理程度的有效纠偏。

2、自选择检验

由于管理层业绩预告披露行为不是随机产生的,可能导致自选择偏差,这里利用Heckman 两步估计法对样本进行检验,从似然比检验显示,可以拒绝原假设“H0:ρ=0”,应使用样本选择模型,即样本不存在自选择问题。

六、稳健性检验

由于在第三季度预测全年业绩,存在各种不确定性,预测准确难度较大,证券交易所补充强调:上市公司披露业绩预告后,如果预计年度业绩与已披露的业绩预告差异较大,应当及时披露业绩预告修正公告。修正行为本身向市场传递着要对市场期望业绩进行纠偏的功能,同时也说明管理层对自身经营不确定性程度较高,“变脸”用于描绘上市公司在业绩预告过程中出现的反复行为,即前后两次预告中对业绩或业绩变动类型的估计不一致。我国强制规定业绩预告的修正,审计师是否将“变脸”视为高风险信号?因此,进一步对强制性披露样本进行另一种划分,一组是发生变脸的公司;另一组是未发生变脸的公司。结果发现在进一步分组中,审计费用与变脸公司业绩预告正相关,但对变脸公司盈余管理水平没有抑制作用。对于未变脸公司而言,审计费用仅与坏消息公司盈余管理水平负相关,与好消息公司正相关。上述结论依然稳健。同时,对可操控性应计利用Dechow et al.(1995)修正的Jones model 验证,结果依然稳健。

七、研究结论

以我国强制性业绩预告制度为背景,运用2005-2012年我国A 股上市公司发布的年度业绩预告作为研究样本,按预告类型划分为好消息与坏消息,研究审计师是如何利用业绩预告信息披露调整审计投入(审计费用),从而影响盈余质量的。

研究发现:盈余管理程度的高样本组,业绩预警信息与审计费用正相关,进一步分析显示,审计行为对发布好消息的公司的高盈余管理水平未起到治理作用,对坏消息公司则可以抑制其盈余管理行为。这一现象与年报重述样本结论一致。因此,可以说审计师并不能识别好消息背后掩盖的高盈余管理与重述行为。而市场却对业绩预告好消息反应强烈,只是对高审计收费的好消息公司反应减弱,说明市场部分是通过审计费用来甄别好消息背后的盈余质量的。

整体而言,市场对好消息公司存在一定的认知偏差,并不能甄别机会主义盈余管理与信息驱动盈余管理,统一视为好业绩指征,可能会导致以年报重述为盈余管理的机会主义行为常态化[43],因此,有必要进一步完善业绩预告公司的界定范围与披露规范,以及相应的违规处罚力度。

【注 释】

①《上海证券交易所股票上市规则》2012年7月修订版规定,上市公司预计年度经营业绩将出现下列情形之一的,应当在会计年度结束后一个月内进行业绩预告,预计中期和第三季度业绩将出现下列情形之一的,可以进行业绩预告:净利润为负值;净利润与上年同期相比上升或者下降50%以上;实现扭亏为盈。

[1]Jaggi,B.A.Note on the Information Content of Corporate Annual Earnings Forecasts[J].The Accounting Review,1978,(12):961-967.

[2]Pownall G.,C.Wasley and G.Waynure.The Stock Price Effects of Alternative Types of Management Earnings Forecasts[J].Accounting review,1993,(4):896-912.

[3]薛 爽.预亏公告的信息含量[J].中国财务与会计研究,2001,(3):117-176.

[4]蒋义宏,童 驯,杨 霞.业绩预警公告的信息含量[J].中国会计与财务研究,2003,(5):145-183.

[5]洪剑峭,皮建屏.预警制度的实证研究——一项来自中国股市的证据[J].证券市场导报,2002,(9):4-14.

[6]罗 玫,宋云玲.中国股市的业绩预告可信吗?[J].金融研究,2012,(9):168-180.

[7]Richardson S.,I.Tuna and M.Wu.Capital Market Pressure and Earnings Management:The Case of Earnings Restatements[J].Working Paper,University of Pennsylvania,2003.

[8]王 啸,杨正洪.论财务报告的重新表述[J].证券市场导报,2003,(2):4-9.

[9]Michael Ettredge,et al.How do restatements evidence of earnings management preceding restated financial reports[J].Journal of Business Finance&Accounting,2010,(4):332-355.

[10]Rogers,J.L.,Skinner,D.J.,Van Buskirk,A.,b.Earnings guidance and market uncertainty[J].Journal of Accounting and Economics,2009,(1):90–109.

[11]Coller,T.,Yohn,M.,.Management forecasts and information asymmetry:an examination of bid-ask spreads[J].Journal of Accounting Research,1997,(2):181-191.

[12]Yohn,M.,How do auditors view managers’voluntary disclosure strategy?The effect of earnings guidance on audit fees[J].Journal of Account Public Policy,2012,(31):492-515.

[13]Skinner,D.J.Audited ?nancial reporting and voluntary disclosure as complements:A test of the Con?rmation Hypothesis[J].Journal of Accounting and Economics,2012,(53):136-166.

[14]韩晓梅,周 玮.客户业绩波动与审计风险防范:信息鉴证还是保险功能?[J].会计研究,2013,(9):71-77.

[15]Bell,T.,Landsman,W.,Shackelford,D.,Auditors’perceived business risk and audit fees:analysis and evidence[J].Journal of Accounting Research,2001,(1):35-43.

[16]Johnstone,K.,Bedard,J.,Engagement planning,bid pricing and client response:the effects of risk and market context in initial attest engagements[J].The Accounting Review,2001,(76):199–220.

[17]Venkataraman,R.,Weber,J.,Willenborg,M..Litigation risk,audit quality and audit fees:evidence from initial public offerings[J].The Accounting Review,2008,(9):1315–1345.

[18]Kothari,S.P.,S.Susan,and P.Wysoeki.Do managers withhold bad news[J].Journal of Accounting Research,2009,(471):241-276.

[19]宋 璐,陈金贤.我国上市公司年报业绩预告对股价影响的实证研究[J].商业研究,2004,(19):127-131.

[20]程亚琼,宋 蔚.预亏公告对股价影响的实证研究[J].统计与信息论坛,2005,(3):78-81.

[21]王春珊,刘习勇.上市公司盈余预告中的信息含量[J].统计与决策,2006,(8):107-109.

[22]杨德明,林 斌.业绩预告的市场反应研究[J].经济管理,2006,(16):26-31.

[23]Holthausen,R.W..Accounting Method Choice:Opportunistic Behavior,Efficient Contracting and Information Perspectives[J].Journal of Accounting and Economics,1990,(1):207-218.

[24]Healy,P.M.,Wahlen,J.M..A Review of the Earnings Management Literature and Its Implications for Standard Setting[J].Accounting Horizon,1999,(4):365-383.

[25]Cheng,M.,Subramanyam,K.R.,Zhang,Y..Earnings Guidance and Managerial Myopia[J].Working Paper,SSRN,2007.

[26]Jaggi,B.,Sannella,A..The association between the accuracy of management earnings forecasts and discretionary accounting changes[J].Journal of Accounting,Auditing and Finance,1995,(1):1–21.

[27]Kasznik,R.On the association between voluntary disclosure and earnings management[J].Journal of Accounting Research,1999,(2),57–82.

[28]Rogers,J.L.,and P.C.Stocken.Credibility of management forecasts[J].The Accounting Review,2005,(80):1233-1260.

[29]郭 娜,祁怀锦.业绩预告披露与盈余管理关系的实证研究——基于中国上市公司的经验证据[J].经济与管理研究,2010,(2):81-88.

[30]陆 蓉,潘 宏.上市公司为何隐瞒利好的业绩?[J].上海财经大学学报,2012,(5):78-86.

[31]Francis,J.R.,Krishnan,J..Accounting Accruals and Auditor Reporting Conservatism Contemporary[J].Accounting Research,1999,(1):135-165.

[32]Healy,P.M.,Palepu,K..The Effect of Firms’Financial Disclosure Strategies on Stock Prices[J].Accounting Horizons,1993,(1):1-11.

[33]Subramanyam,K.R..The Pricing of Discretionary Accruals[J].Journal of Accounting and Economics,1996,(4):249-281.

[34]Francis,R.,Olsson,P.M.,Schipper,K..The Market Pricing of Accruals Quality[J].Journal of Accounting and Economics,2005,(2):295-327.

[35]Skinner,D.Why Firms Voluntarily Disclose Bad News[J].Journal of Accounting Research,1994,(32):38-60.

[36]Skinner,D.Earnings Disclosures and Stockholder Lawsuits[J].Journal of Accounting and Economics,1997,(23):249-282.

[37]宋云玲,李志文,纪新伟.从业绩预告违规看中国证券监管的处罚效果.[J].金融研究,2011,(6):136-149.

[38]王惠芳.上市公司业绩预告制度实施效果研究[J].审计与经济研究,2009,(1):108-112.

[39]Michael Ettredge,et al.Restatement Disclosures and Management Earnings Forecasts[J].Journal of Accounting Review,2013,(1):347-369.

[40]张 然,张 鹏.中国上市公司自愿业绩预告动机研究[J].中国会计评论,2011,(1):3-20.

[41]袁振超,岳 衡,谈文峰.代理成本、所有权性质与业绩预告精确度[J].南开管理评论,2014,(3):49-61.

[42]Gopal V.,Krishnan et al.How do auditors view managers’voluntary disclosure strategy?The effect of earnings guidance on audit fees[J].Journal of Account Public Policy,2012,(31):492-515.

[43]陈 婵,王思研.公司治理、财务重述与审计意见[J].湖南财政经济学院学报,2013,(1):93-99.