金融产业集聚对促进金融业劳动生产率提高探究

——以安徽省为例

2015-07-07王长军

汪 芹 王长军

(安徽大学,安徽 合肥 230601)

金融产业集聚对促进金融业劳动生产率提高探究

——以安徽省为例

汪 芹 王长军

(安徽大学,安徽 合肥 230601)

金融产业集聚是金融中心形成的必经阶段,金融业劳动生产率是衡量金融市场发展的重要指标。基于安徽省二十年的宏观经济数据,利用误差修正模型,实证分析了银行业集聚、保险行业集聚和证券行业集聚对劳动生产率的影响。得出结论:银行业集聚对劳动生产率提升影响最为显著,保险和证券行业的集聚对改善劳动生产率的作用依然存在,但效果甚微。最后结合当前形势,对建设城市金融中心提出合理化建议。

金融集聚;误差修正模型;金融创新

一、引言

2010年,国务院正式批复《皖江城市带承接产业转移示范区规划》,表述明确各产业基地(集群)的建设内容,重点突出。目前,沿江城市正抓住承接示范转移的机遇构建辐射周边的区域金融中心,建设金融中心也已成为国内大中城市努力追求的目标。从世界各国经济发展和金融中心形成的一般规律看,一个国家或地区内可以拥有若干个功能互补、层次不同的金融中心,如美国有国际金融中心纽约,也有区域金融中心芝加哥、洛杉矶等;日本有东京这样的国际金融中心,也有大阪、名古屋等区域金融中心。区域金融中心对促进经济发展、提升经济中心城市功能起到积极作用,对所在区域则发挥着金融支持和经济辐射功能。

国内外学者通过不同的视角研究了金融产业集聚与劳动生产率之间的关系,Kindle Berger(1974)认为金融机构的聚集会带动相关产业的集中,并通过基础设施、信息技术的共享,提高资金融通的效率和资源的优化配置,最终实现规模经济,促进经济增长。[1]Gehrig(1998)通过大量的实证研究分析,利用市场摩擦理论最终得出结论:金融聚集地区带来的信息价值是影响区域经济发展得重要因素。[2]Audress&Feldman(2006)从经济地理学的角度分析金融聚集中心对周边地区的经济辐射效应,证明金融聚集会产生溢出效应,有利于提高当地的融资成本和创新能力。[3]Vicente Galbis(1977)提出了两部门模型,指出了金融聚集可以使资本“主动”由低收益的部门流向高收益的产业,从而更合理的分配资源在各产业的配置,进而优化资本配置。[4]很多国内学者也从不同的角度和研究思路提出了新的看法,白钦先(2001)首次提出以金融资源为核心的金融可持续发展理论,他认为金融效率就是金融资源在金融系统与经济系统以及金融系统内部子系统之间协调配置程度。[8]金融资源配置效率不仅仅要关注金融各子系统的协调,也应考察一时段到另一时段金融经济的协调,金融效率是金融量与质发展的统一,动态效率与静态效率的统一,宏观效率与微观效率的统一。余丽霞(2012)通过比较分析和模型的实证分析,对长三角、珠三角以及环渤海经济带金融集聚效应分析,得出金融聚集能带动当地经济发展的同时也能优化金融资源的配置和经济效率的提升。[5]刘军、徐康宁(2010)收集了我国31个省市(自治区、直辖市)的面板数据,通过实证分析与检验得出:金融聚集区与非聚集区经济发展存在较大落差,差距产生的原因就是金融聚集带来的外部效应。[6]黎平海、王雪(2009)通过因子分析法对广东省金融产业集中带来的效益进行实证分析,得出金融集聚拓宽了融资成本,优化了产业结构。[7]

显然,从上述学者的研究之中我们有理由认为金融集聚会通过其自身的融资功能、规模效应、溢出效应来促进经济增长和金融资源的合理配置,但是缺乏对于金融产业细分类的研究,因此在借鉴前人的基础上,本文结合安徽省自身特点,进一步探索新时期金融产业集聚对金融业劳动生产率的影响。

二、集聚与效率视角下的安徽省金融发展

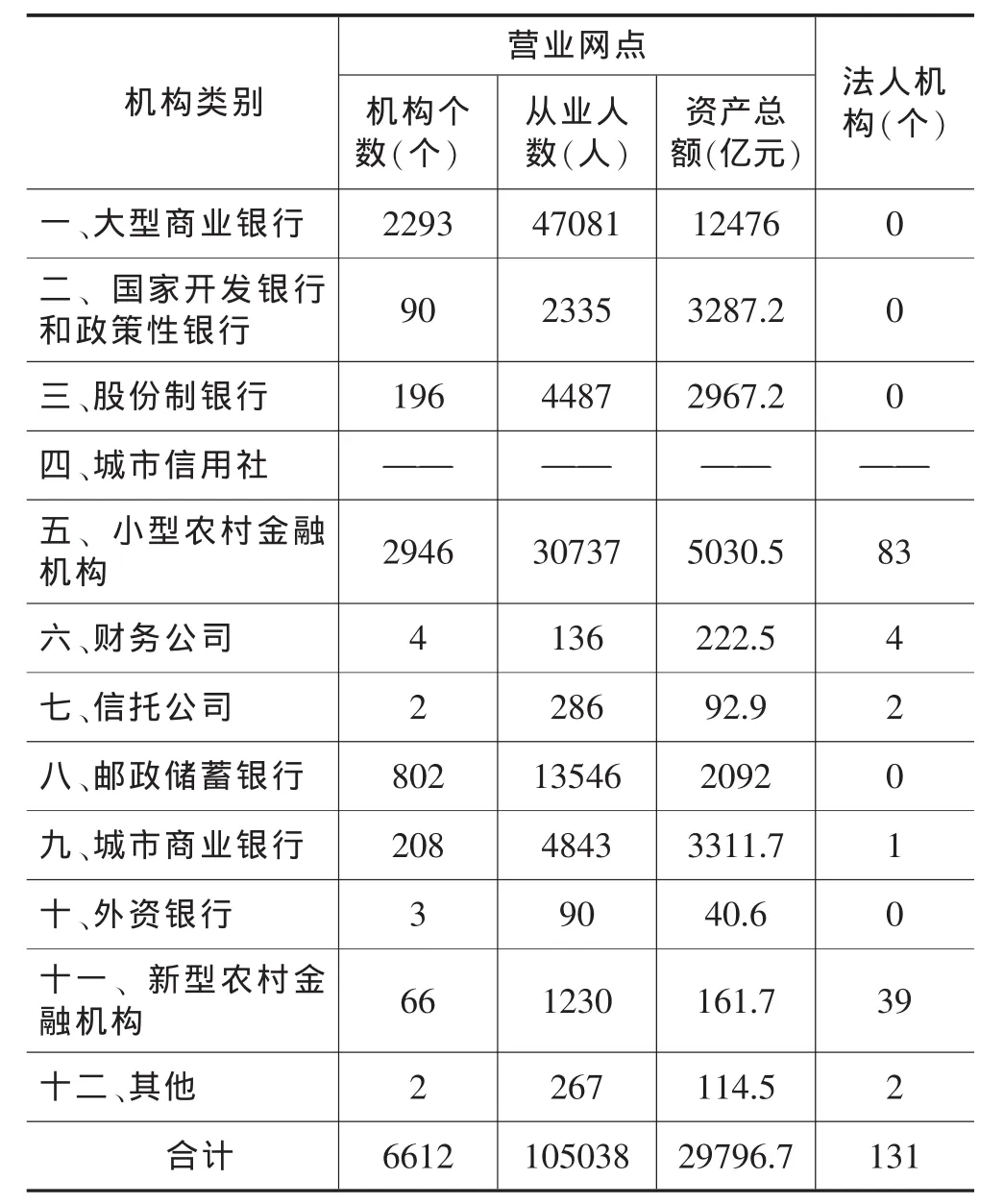

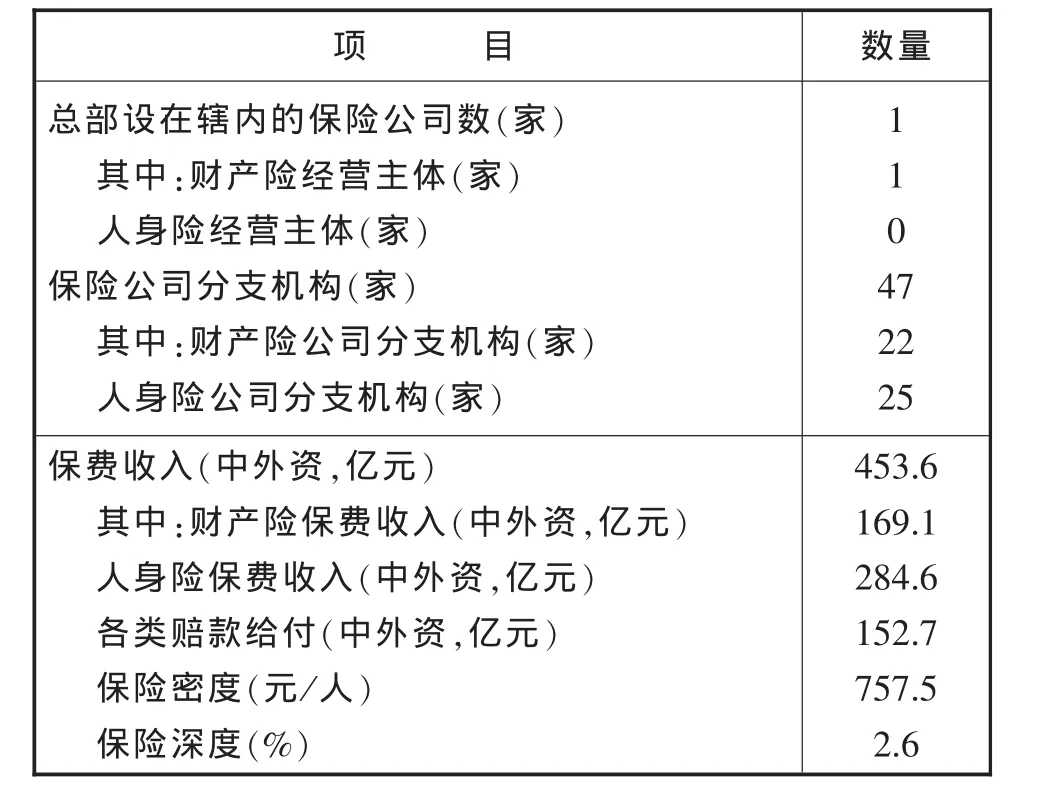

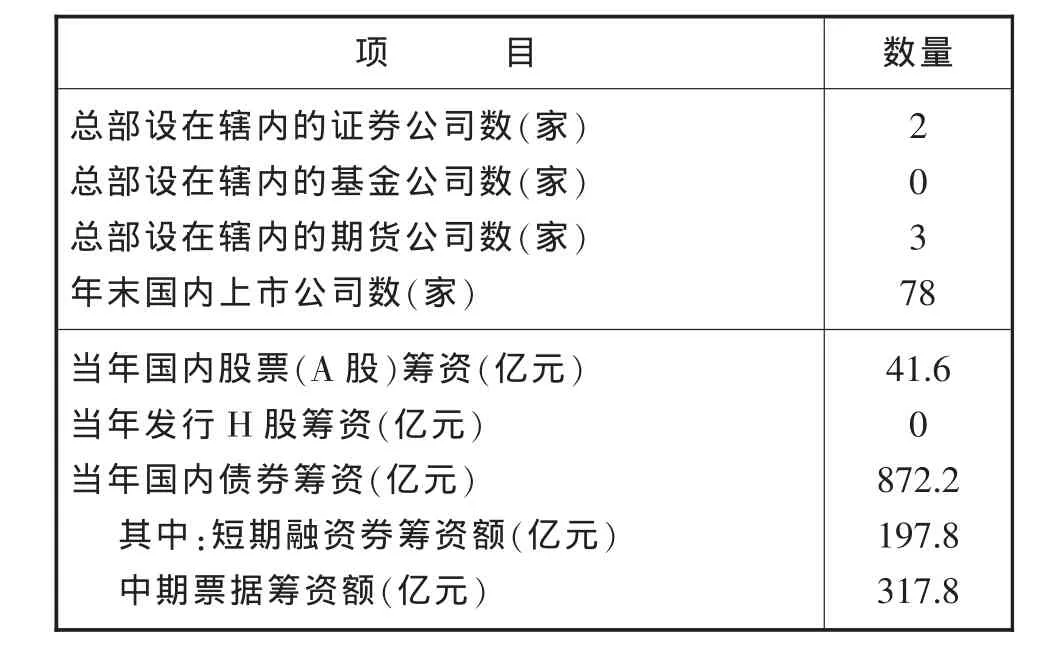

(一)“大”杂居。这里“大”不仅指金融规模在数量上的绝对增长、金融机构种类不断扩展,还意味着金融产业在地理空间上的遍地开花,随着大型商业银行、股份制银行、城市商业银行、小型农村金融机构等纵深程度不断加大,无论是中心城市还是地级县市,金融机构都呈现一种大杂居的趋势。安徽省在进入21世纪以来,经济增长水平一直维持在12%左右,强劲的经济发展带动了金融产业规模的迅速扩张,根据《2012安徽金融运行报告》,截止2012年末,安徽省银行业资产总额增长21.6%,较上年提高1.5个百分点,利润总额增长19.7%,资产质量进一步提升,不良贷款率2.1%,较上年末下降0.4个百分点。银行业法人金融机构达131个,较上年增加7个,金融机构存贷款由2000年的4800亿增加到24000亿,上市公司数量从26个(2000年)扩张到78家(2012年),全省保费收入达到了500亿元,相比2000年增加了近10倍,分行业发展具体形势如下三表:

表1 2012年安徽省银行业金融机构情况

表2 2012年安徽省保险业基本情况

表3 2012安徽省证券业发展基本情况

(二)“小”聚居。一方面,“小”是指金融资源逐渐向小方向聚集,金融支持指定产业和地区功能得到进一步发挥。主要体现在信贷资金向重点区域和重点行业集中,2012年皖江城市带承接产业转移示范区人民币贷款增加1823.5亿元,同比多增26.4亿元,合芜蚌自主创新试验区人民币贷款增加1322.1亿元,同比多增153.4亿元,增量分别占全省的71.1%和51.5%。其中微型企业贷款增长34.9%。涉农贷款增长26.5%,县域金融机构贷款增长22%,分别高于各项贷款增幅7.8个百分点和3.3个百分点。另一方面,金融机构和与金融活动有关的服务业或支持性产业在单个城市空间上的集中,形成所谓的城市金融中心。合肥滨湖国际金融中心、马鞍山汇金国际金融中心、芜湖市镜湖金融中心等区域性金融产业聚集带正在形成,金融核心正托举地方经济发展,金融资源的聚集更使得经济重心逐渐偏移,目前,合肥市共有160余家银行、保险、证券持牌金融机构,金融资产占全省比重超过三分之二,金融业增加值107.8亿元,占全省32.57%,占GDP5.5%,直接融资达到214.35亿元,占全省39.56%,同比增长110.76%,工行、建行、浦发银行等多家银行已决定将结算中心、备份中心等落户安徽,招商银行也初步决定将小企业专营机构的分中心放在安徽。金融、保险和证券行业由于内在的关联性正不断地向中心区域集中,大规模的产业集聚带动了产评估、信用评级、法律服务、会计审计、金融咨询等与金融相关的中介服务机构向其集聚,便形成了“企业向园区集中,园区向城市集中”的现象。

三、实证分析研究

(一 )变量与指标数据说明

本文在借鉴前文对于金融集聚研究的基础上,考虑到地方数据的连续性、易得性和代表性,为了更加全面的反应金融集聚水平,采用区位熵指数来衡量金融业的区域集聚水平 (孙晶等,2012),[9]区域位熵指数能够测度一个地区的产业集聚水平与全国平均水平之间的差异。该指数的值越接近于1,说明该地区的产业集聚化水平越接近全国平均水平,据此,并结合中国金融集聚的特点,本文将中国金融集聚区位熵做以下表述:

其中,wi表示i地区的年贷款总额,pi表示i地区的人口总数,w表示全国年贷款总额,p表示全国总人口。

其中,di表示i地区一年发行总股本数,pi表示i地区的总人口,d代表全国一年发行的股本总数,p表示全国总人口。

其中fi表示i地区年保费收入,pi表示i地区的总人口,f表示全国年保费收入总额,p表示全国总人口。

金融业生产率(FE):金融业增加值除以金融从业人数,单位:万元/人。对于生产率的衡量现有的文献一般采用全要素生产率或者劳动生产率来表示,由于本文相关数据的缺乏,计算存在一定难度,因此本文采用劳动生产率作为衡量生产率的指标(孙浦阳等,2013)。[10]由于数据取对数之后并不会影响变量之间的关联性还可以消除异方差,因此分别对变量进行对数转换。LnFE金融业劳动生产率水平,LnBK表示银行业集聚水平,LnIN表示保险行业聚集指数,LnST代表证券行业集聚指数。

数据均来源于《安徽统计年鉴》、《中国统计年鉴》、《中国金融年鉴》,样本区间为1993-2012年,之所以选取1993年作为起始年份是因为1992年我国才开始对金融行业进行系统改革,1992年之后的年份数据更具有代表性和说服力。

(二)实证分析及模型检验

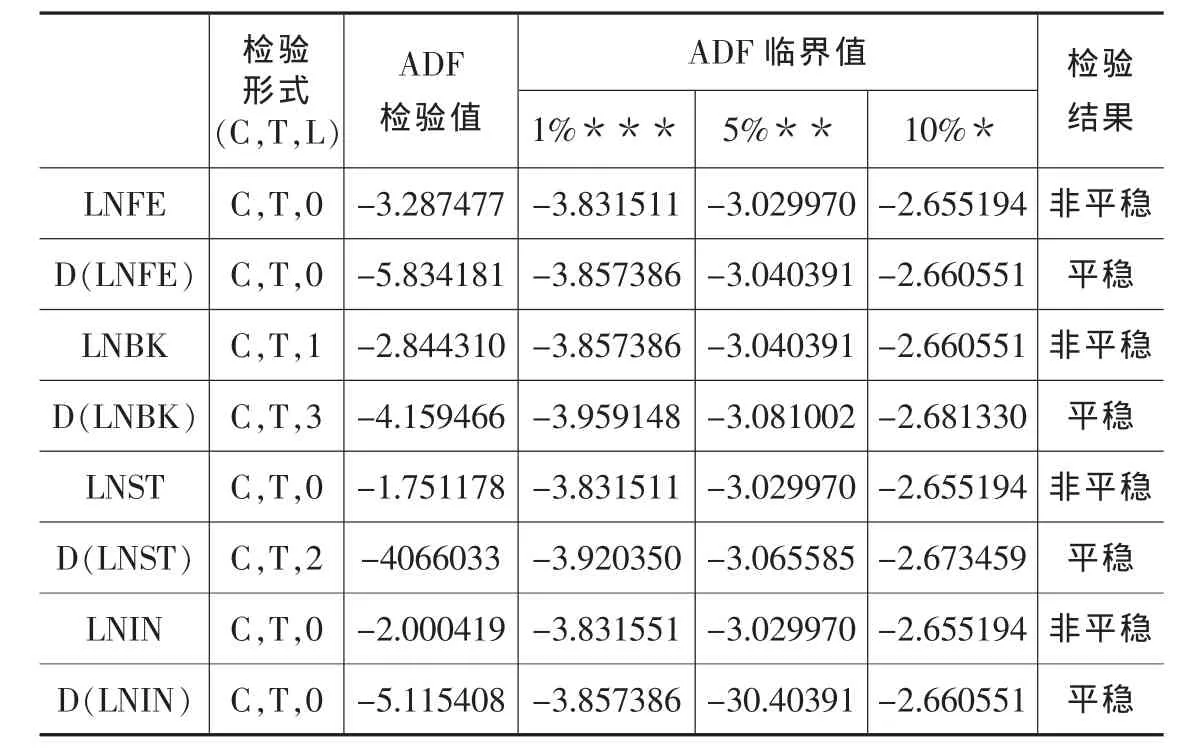

1.单位根检验。单位根检验是序列的平稳性检验,如果不检验序列的平稳性直接OLS容易导致伪回归,当数据检验之后是平稳的才能研究长期协整关系,检验结果如表4所示,从表4中可以看出,三个变量在一阶差分的结果下平稳,因此存在一阶平稳,即I(1)。

表4 三个变量ADF检验结果

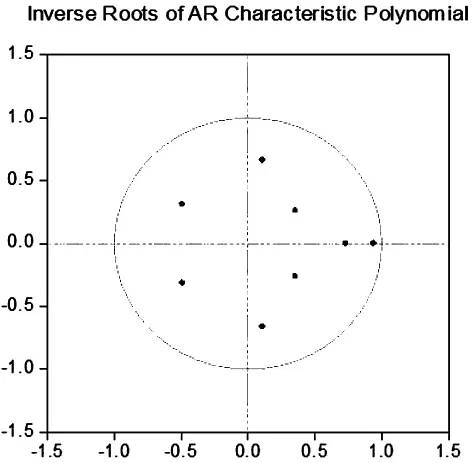

图1 VAR模型平稳性检验

在序列变量单根平稳的基础上,为了检验模型的稳定性,做出脉冲检验图,如果特征根均落在园内,则说明模型是稳定的,从图1中可以看出,模型的特征根均小于1,说明模型稳定。

表5 最大滞后阶数检验统计

2.协整检验。由于协整检验对滞后阶数比较敏感,所以要选择最佳滞后阶数,从表5中,通过观测VAR模型的LR、FPE、AIC、SC和HQ值,可以看到AIC和SC均在滞后阶数为3的时候达到最小,只有LR在滞后阶数为1的时候取最大值,因此我们确定模型的最佳滞后期为3,并在此基础上进行协整检验,协整检验结果如表6所示,根据检验结果,所有变量均在5%的水平上拒绝原假设,说明变量之间存在长期稳定的均衡关系,并存在一个协整方程,即:

LnFE=0.308LnBK+0.652Ln IN-0.241LnST

表6 Johansen协整检验

3.脉冲响应函数分析。

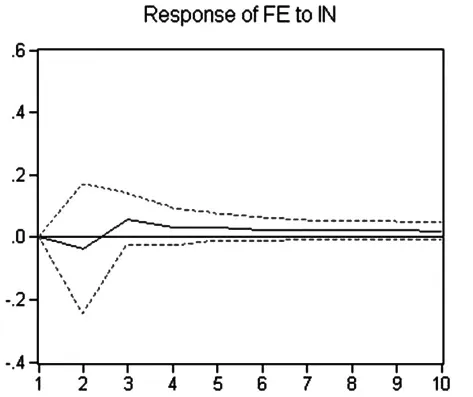

图2 金融效率对保险聚集冲击的响应

从图2中可以看出,当在本期给保险行业集聚指数一个正冲击后,变量LnFE在前3期内会上下波动;从第3期以后开始维持在稳定增水平。这表明保险行业的某一冲击也会给劳动生产率带来同向的冲击,但是持续时间较短,冲击幅度有限,效果不明显。

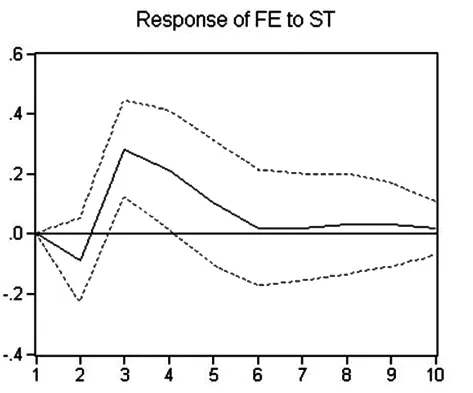

图3 金融效率对证券业聚集冲击的响应

从图3中可以看出,证券行业集聚的正冲击经市场传递也会给劳动生产率带来正面的影响,并且此影响具有较长的持续效应。在前2期,金融效率受到正向冲击之后出现下滑,并在此之后大幅上升,并在第四期到达最大值,这说明证券行业聚集对金融效率提升有时滞效应。

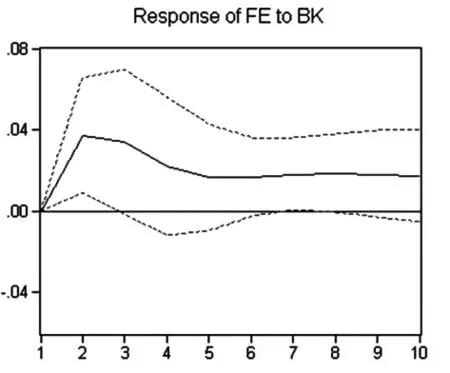

图4 金融效率对银行聚集冲击的响应

从图4中可以看出,当在本期给银行业聚集一个正冲击后,劳动生产率在前2期内向上爬升之后在第3期达到最高点;从第4期以后开始维持在稳定水平。这表明银行行业受外部条件的某一冲击后,经市场传递给其他金融相关行业,给会给金融行业带来同向的冲击,而且这一冲击具有显著的促进作用和较长的持续效应。

综上所述,由于市场化程度、政府保护政策等各方面的原因,使得金融三大行业的聚集会通过市场给金融市场劳动生产率带来不同程度的影响,但是都是同向的影响。政府可以利用这种现象,对市场进行有区别、有重点的调整。

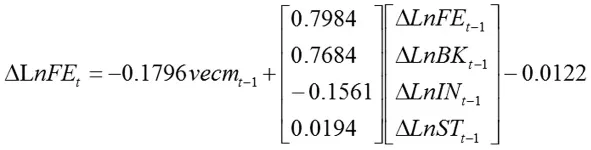

4.误差修正模型。基于上述的分析,可以看出各变量之间存在长期的均衡关系,而为了进一步研究其相互之间的短期变化关系,我们在变量协整的前提下引入误差修正模型(VCEM)来解释LnFE与其他变量存在的短期动态变化,在残差通过平稳检验之后,得出误差修正模型的具体形式为:

从上式中可以看出,误差修正项vecmt-1的系数为-0.1796,这符合反向修正机制,这表明每期可以调节的FE的失衡水平为17.96%,短期内当劳动生产率水平偏离长期均衡水平时,它存在内向调整的趋势,从其他变量的系数可以看出,对其调整力度作用大的是银行业集聚所带来的正向效应,金融机构大范围向中心聚集,不仅带来了实际的规模效益,而且扩大了信息来源,节约了融资成本。而保险和证券行业的聚集调整力度微弱,产业集群带来的负面恶性竞争和市场割据进一步稀释了银行存放款的客户群,其产业集聚所带来的效应并没有得到有效发挥。

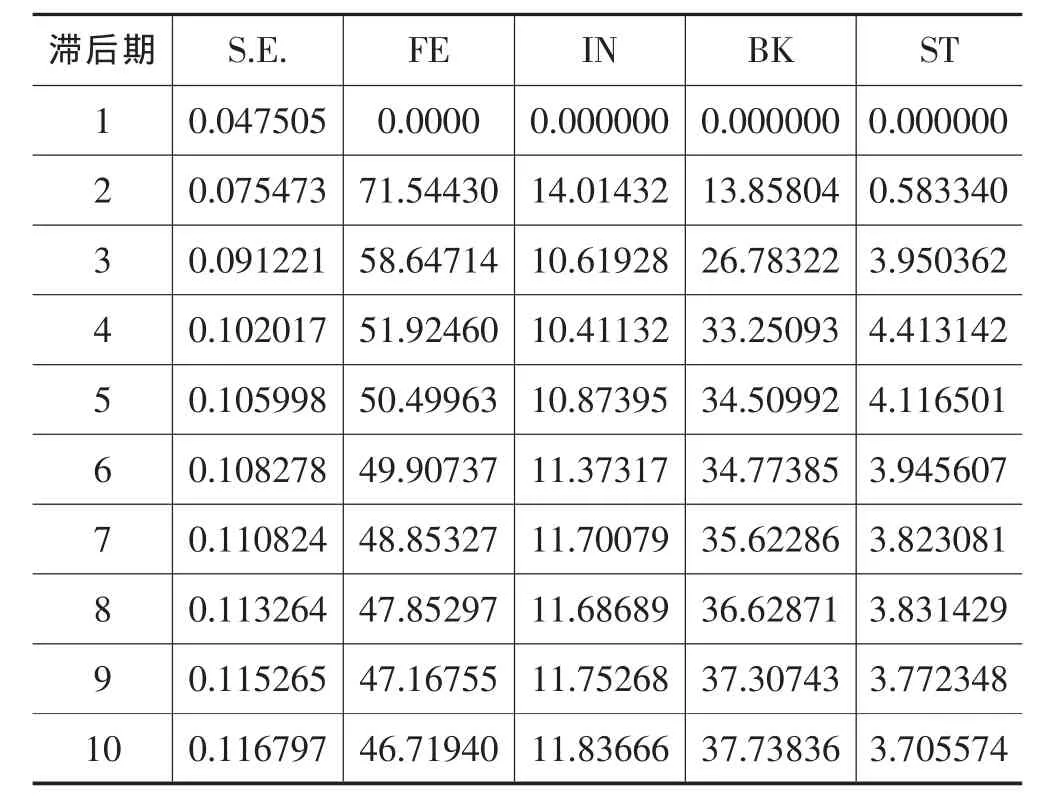

5.方差分解。在VECM模型中,方差分解将系统中的预测标准误分解为各变量的冲击,能计算出每个独立内生变量的方差分解,估计时滞作用的大小和相对重要的冲击值随着时间变化的趋势,按成因将与方程新息有关的内生变量分解出来,有助于了解新息对内生变量的重要性。表所示为跨期为10的VECM方差分解结果。

表7 FE方差分解结果

通过方差分解的结果(表7)可以看出,在不考虑自身贡献率的情况下,银行业集聚对金融效率的贡献度是最大的,其次是保险行业,最后是证券行业。如图中所示,在第一个滞后期内,劳动生产率波动完全来自于自身的影响,随着滞后期增加,自身影响减弱,银行业集聚效应大幅增加,随后逐渐保持平稳,并维持在35%的水平。保险集聚的贡献度也逐渐增加至11%的水平上保持平稳,证券行业的贡献幅度较小,第二期仅为0.58%,随后缓慢增加,升幅相对较小,在第三期保持4%的稳定水平。

四、结论与启示

本文通过向量自回归和误差修正的计量模型,以及进一步延伸的灰色趋势关联分析方法,对安徽省金融产业集聚对金融效率影响进行相关研究,主要得出以下结论:

首先,从实证分析的最终结果可以看出,银行业、保险业和证券行业的聚集是对安徽省金融业劳动生产率具有实质影响的。从长期来看,它们之间具有稳定的均衡关系。即使短期内金融效率会偏离均衡水平,但是根据构建的VEC模型中,将会以0.179的调整幅度使其向均衡水平靠拢,金融效率提升将与金融产业的聚集度同步增加。

其次,银行业聚集效应对金融效率的提升影响明显。从脉冲响应图和方差分解结果可以看出LnBK对LnFE的影响明显大于LnST和LnIN,且具有同向关联性。在实际生活中,银行网点的密集分布,金融产品和融资工具增多,这为中小企业扩展了融资渠道,也是分散的客户群得到集中。在我国金融市场,银行扮演极其重要的角色。其中,利率是影响证券市场波动的重要因素之一,保险公司很多业务与利率挂钩,利率的变化会导致实际收入与预期收入的偏差。从这个角度来看,银行的信贷政策不仅会影响自身存贷总款,还会通过市场机制对证券行业受益和保险行业收入和支出带来冲击。

最后,保险与证券行业聚集对劳动生产率提高影响并不明显。从脉冲响应图的分析结果可以看出,LnST和LnIN在前期均对LNFE有反响冲击的效果,这说明在短期内,产业聚集并没有充分实现资源共享和信息通畅,反而竞争程度的加深使得原有的客户资源和资本储备得到稀释,甚至会出现金融资源错配,必然会带动融资成本的上升,最终导致金融市场运行效率短时期出现向下波动;随着市场资源重新分配之后,即市场达到一种比较均衡的状态时,成本上升的趋势不可能继续下去,集聚带来规模效应逐渐显现,市场运行平稳。长期来看,保险与证券行业聚集对劳动生产率影响趋于平稳,但始终保持在较低水平。

基于文中的回归结果,对完善金融资源集聚对金融业劳动生产率提高的促进作用,我们提出如下建议:

1.完善金融市场体系。扩大金融业对内对外开放,在加强监管前提下,允许具备条件的民间资本依法发起设立中小型银行等金融机构。推进政策性金融机构改革。健全多层次资本市场体系,推进股票发行注册制改革,多渠道推动股权融资,发展并规范债券市场,提高直接融资比重。完善保险经济补偿机制,建立巨灾保险制度。发展普惠金融。

完善金融机构市场化退出机制。加强金融基础设施建设,建立有助于吸纳尖端金融人才的机制和氛围。

2.鼓励金融创新,丰富金融市场层次和产品。尽管整体而言我国金融市场的宽度和厚度在不断增加,市场建设也在向透明高效、结构合理、机制健全、功能完善和运行安全等目标不断迈进,但金融创新的不足仍难以满足国内投资者多层次的投资与避险需求,也降低了社会闲散资金转换为投资的效率。所以,应该立足实际情况,继续积极推动金融市场产品创新和交易工具的创新,推动发展各类固定收益类和场外衍生品,丰富金融市场套期保值和避险工具,提高金融市场效率和稳健性,同时发挥金融市场引导民间资本健康发展的作用。

3.发挥政府推动作用,破解地区间“区块化”割据。要从制度层面提高金融市场运行效率,解决金融聚集带来的负作用,一方面可以通过加强交流出台相关配套合作协议,通过市场机制和利益补偿机制进一步深化分工与协作,加快金融资源高效流动。另一方面,发挥政府在金融业规划布局中的主导作用,加快金融聚集区基础设施建设,突出重点、统筹兼顾,合理布局。

[1]Charles P.Kindle Berger.The Formation of Financial Centrals:A Study in a Comparative Economic Thoery[D].Princeton:Princeton University Press,1974.

[2]Thomas Gehrig.Cities and Geography of Financial Centers[M].University of Frelburg and CEPR,March 1998:18.

[3]Wendy Carlin and Colin Mayer,Finance,Investment and Growth[J],JournalofFinancialEconomics,2003,(169):191-226.

[4]Vicente Galbis,1977.Financial Intermidiation and Econimic Growth in Less-development Countries:A Theoretical Approach[J].Journal of Developmen Studies,1997,(13):58-72.

[5]余丽霞.金融产业集群对区域经济增长的效应研究[D].成都:西南财经大学,2012.

[6]刘军,徐康宁.产业聚集、工业化水平与区域差异——基于中国省级面板数据的实证研究[J].统计与决策,2013,(13):65-72.

[7]黎平海,王雪.基于金融金融集聚视角产业结构升级研究[J].广东金融学院学报,2009(11):51-59.

[8]白钦先.金融可持续发展导论[M].北京:中国金融出版社,2001.

[9]孙晶,李涵硕.金融集聚与产业结构升级研究——以广东省为例[J].广东商学院学报,2009,(6):51-59.

[10]孙浦阳,韩帅,许启钦.产业集聚对劳动生产率的影响[J].世界经济,2013,(3).

Abstrct:Financial industry clustering is the necessary phase in the formation of a financial centre.Financial efficiency is an important index to measure the development of financialmarket.Based on the 20 years ofmacroeconomic data in anhui province,we use the VEC model to analysis the banking industry agglomeration,the insurance industry agglomeration and securities industry agglomeration effect on the finacial efficiency.We come to the conclusion that banks offer the most significant effect on the financial efficiency,insurance and securities industries agglomeration remains to improve financial efficiency,but not obvious.Finally,combining the current situation,we put forward reasonable suggestions on the construction of city financial center.

A Study of t he Financial Industry Clustering Effect on Financial Labor Efficiency——Take Anhui Province for Example

Wang Qin,Wang Chang-jun

(Anhui University,Hefei Anhui230601,China)

f inancial indutry c lutering;VEC m odel;f inancial i nnovation

F832

A

1672-0547(2015)01-0039-05

2014-10-25

汪 芹(1963-),女,安徽合肥人,安徽大学经济学院副教授,研究方向:天使投资与初创期科技型企业,潜力型小企业发现与培育机制;

王长军(1989-),男,安徽阜阳人,安徽大学经济学院硕士研究生,研究方向:国际金融与风险管理。