对发展人民币离岸金融市场的思考

2015-06-27夏林

夏 林

(安徽财经大学,安徽蚌埠 233000)

对发展人民币离岸金融市场的思考

夏 林

(安徽财经大学,安徽蚌埠 233000)

离岸金融已经成为国际金融发展的重要组成部分,离岸金融市场的形成与发展使资金在全球范围内以高速度、低成本的流动,促使金融资源合理优化配置,从而推动国际金融的发展。离岸金融市场给市场所在国带来巨大的经济利益,甚至成为该国经济飞跃的一个增长点。为提高我国在国际金融业的竞争力,发展人民币离岸金融市场成为一个迫切的需要。文章主要立足于宏观经济的层面,通过对离岸金融的概述,基于我国人民币离岸金融市场的发展现状,提出对发展我国离岸金融市场的相关对策。

人民币离岸金融市场;离岸金融;人民币国际化

离岸金融市场的形成是金融自由化与国际化的历史性创新之一,是全球经济一体化和高度自由化的必然产物,它的形成使国际金融活动突破了时空上的限制,提高了资金在全球的流动速度,加大了流动性,促使金融资源在全球范围内的优化配置。我国发展离岸金融相对于其他国家起步较晚,目前初步形成香港人民币离岸金融市场的基本构架。随着我国对外开放的不断深化,在上海、深圳、海南等地建立离岸金融市场受到越来越广泛的关注。近年来,离岸金融在我国呈现快速发展态势,但由于我国金融监管制度不完善,风险防范制度不健全及人民币资本项目未完全开放,所以我国发展人民币离岸金融市场的道路任重而道远。

一、离岸金融市场的概述

离岸金融产生于20世纪50年代,是金融自由化和国际化发展到一定阶段的必然产物,一经形成就得到迅速发展,离岸业务的高度自由化和国际化、交易主体的非居民性以及金融监管的国际性是其区别于传统金融市场的显著特征。离岸金融市场使国际金融活动更加方便,极大地提高了资金流动速度,促使在全球范围内形成合理的资金流动体系。随着全球经济的一体化发展,离岸金融在全球各地区迅速发展并逐渐形成国际离岸金融中心。

(一)离岸金融市场的形成与发展

IMF给离岸金融市场作了最新定义①Offshore Financial Centers IMF Background Paper, Prepared by the Monetary and Exchange Affairs Department June 23, 2000.:离岸金融市场是指那些离岸金融活动(由银行或其他机构主要对非居民提供的一种金融服务)发生的金融市场。它是全球经济一体化和金融自由化的发展产物,突破了传统金融市场地域上的限制,是国际金融体系的重要组成部分,对其发展产生了巨大的促进作用。

欧洲美元市场是离岸金融市场的最初形式,由于各国对外汇的管制及20世纪30年代国际货币体系的崩溃,导致1950年代初欧洲美元市场萌芽。欧洲美元市场的诞生是国际金融市场具有革命性的创新之一,它的发展改变了国际金融市场的运作方式。到了50年代末至60年代末,由于国际融资需求的扩大及交易币种多样化使离岸市场得到快速发展。随后,离岸金融市场于80年代末突破“欧洲”地域的限制,在全球范围内形成多个离岸金融中心并且市场模式也有多样化发展,出现了内外分离型和避税型的市场模式。如美国的IBF、日本的JOM等。

20世纪90年代是离岸金融市场发展的相对衰退时期,主要原因有:第一,90年代各国对在岸业务实行宽松的政策使在岸业务有了较大的发展,相比之下离岸市场的优势有所淡化。第二,离岸金融市场蕴含的潜在风险较大,基于维护金融稳定的目的,各国纷纷加强对离岸金融市场管制,致使离岸市场发展受到一定限制。第三,全球衍生金融工具的发展使离岸金融市场相对衰弱的趋势凸显。随着主要发达国家经济复苏及世界经济的稳步发展,步入21世纪后,离岸金融业务逐步恢复,国际离岸资产规模有很大的增长。离岸金融市场成为增强国际金融竞争力,提高资金运行效率的重要平台,因此,各国目前都致力于加强本国的离岸金融市场建设。

(二)离岸金融市场的发展模式

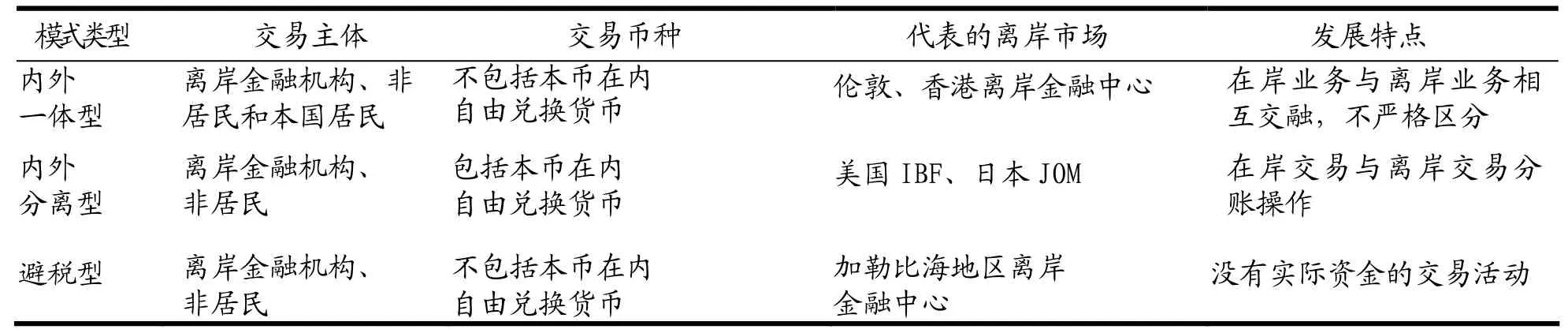

按照离岸金融市场的管理模式,可以分为内外一体型、内外分离型及避税型离岸金融市场这三种类型。内外一体型是指一国的在岸业务与离岸业务之间无严格分界,在岸市场与离岸市场相互交融,该类型的离岸市场对所在地的经济条件尤其是金融管理的要求比较高;内外分离型是指金融监管当局应该将离岸金融业务和国内金融业务严格区分开来并分别登记在不同的银行账户上,账户之间不能混淆,该类型离岸金融市场根据在岸业务和离岸业务的分离程度不同,又分为绝对的内外分离型和内外渗透型;避税型离岸金融市场其目的是用来规避税收或规避监管,一般没有离岸资金实际交易活动,只是作为离岸金融机构办理离岸交易的地方。

表1 不同管理模式的离岸金融市场的比较

二、人民币离岸金融市场发展现状

近年来,随着我国经济体制改革和对外开放不断深入,综合经济实力有了较大提高,发展本国的离岸金融市场成为一个迫在眉睫的任务。要进行金融体制的改革,缩短与发达国家的金融差距与国际金融接轨,就必须建立自己的离岸金融市场。

与发达国家相比,我国开办离岸金融业务比较晚,离岸金融发展主要经历了以下几个发展阶段:第一,萌芽阶段:1989年国家外汇管理局首先批准招商银行经营离岸金融业务,自此拉开我国离岸金融发展的序幕。第二,发展阶段:20世纪90年代中期是我国离岸金融业务发展迅猛时期,顺应发展趋势,我国允许深圳发展银行、中国农业银行深圳分行等5家商业银行享受一系列优惠条件开办离岸金融业务。第三,整顿阶段:1997年东南亚金融危机爆发,影响较广,直接暴露了我国离岸金融业务的许多问题,经营离岸业务的银行出现大量的坏账,于是离岸金融业务中止,进行坏账的清理整顿。第四,恢复阶段:2002年6月,特别批准招商、交行、浦发及深圳发展银行四家商业银行恢复离岸业务的经营权,致使离岸金融在我国拥有蓬勃发展的大好机会。目前,我国离岸金融市场的发展模式是内外分离型。内外分离型是指把金融监管当局将离岸金融业务和国内金融业务严格区分开来并分别登记在不同的银行账户上,账户之间不能混淆。我国离岸业务实行单独设账,单独核算,实行分账管理税后并表的运营管理模式,将离岸业务与在岸业务分离。

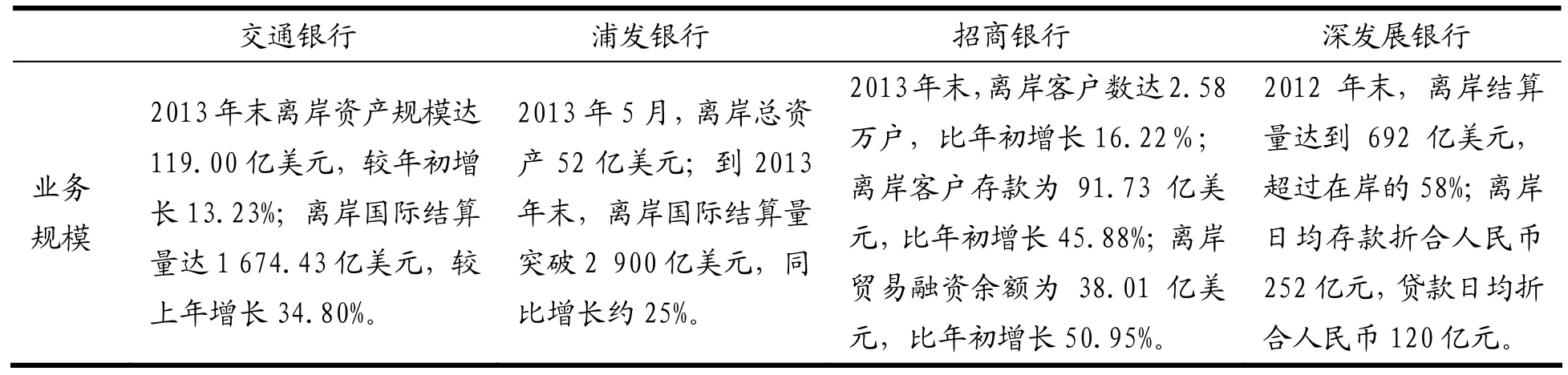

由表2可知,我国离岸金融业务资产规模不断扩大,离岸国际结算量不断提高,离岸金融发展呈现较快趋势。在这二十多年中,我国离岸金融业务有较大的发展,在离岸金融交易中,香港市场的客户和资金量占各离岸银行客户总量的60%以上,在离岸存款中,中资企业和外资企业存款约各占56.7%和39%;离岸贷款中,中资企业与外资企业的贷款约占57%和42%。在交易币种方面,跨境贸易人民币结算全面展开,香港成为人民币跨境贸易结算主要平台,人民币在港的存款规模不断增长,目前人民币存款占香港全部银行存款规模比重的l0 %左右,仅次于港元与美元,香港成为境外最大的离岸人民币资金池。另外,用人民币计价的金融产品逐渐丰富,包括人民币计价的证券产品、基金、保险、黄金、外汇交易。同时,人民币经营机构不断扩大,随着香港经营人民币业务的快速增长,必须有更多的金融机构为之进行清算服务。

表2 我国开办离岸业务的四家银行的业务规模

近几年来,由于政府政策的支持等各方面因素使我国离岸金融得到迅速发展,初步形成香港人民币离岸金融中心。但香港离岸金融中心与国际上其他离岸金融中心相比规模还是较小,交易品种不够丰富,也就是说当前人民币离岸市场发展的广度和深度只处于起点上。从广度上说,用人民币计价的金融产品有待进一步丰富,交易主体有待多元化,目前我国离岸金融业务主要是传统的银行业务,如存款、贷款、国际结算等业务的人民币产品;从深度上说,人民币存款规模和流动性有待提高,二级交易市场活跃度较低。另外,由于对人民币离岸市场的监管制度方面还存在漏洞,导致离岸市场成为人民币非法活动聚集地。因此,对发展我国人民币离岸市场的问题有待深入探讨。制约我国离岸金融市场发展的因素主要有以下几点:

(一)人民币资本账户尚未完全开放,离岸金融发展有限

目前,我国人民币离岸金融市场的推进幅度是非常有限的。第一,人民币资本项目并未完全实现自由兑换,人民币跨境流通主要是依赖实体经济推动。尽管我国与周边国家签订互换协议,人民币用于区域贸易结算,但人民币并不是这些地区交易的主要结算货币,人民币并没达到完全的国际化条件。此外,人民币的出入境还有限额控制,因此离岸金融规模难以迅速扩张。第二,近年来,人民币有较为强烈的升值预期,人民币需求较大,尤其是东南亚地区,人民币的境外流通规模扩大,但是我国离岸金融业务开展有限,不能满足境外对人民币的需求。

(二)离岸金融市场管理机制较为薄弱

我国离岸金融市场管理机制的薄弱主要体现在监督机制不完善,表现为监管机构不明确,我国离岸金融市场的管制机构涉及到人民银行、银监局、外汇局、税务总局等多个部门,但是由谁来主导离岸金融监管还不是很明晰,多头监管会不可避免地造成监管资源的浪费,从而降低监管的有效性。比如说可能会造成监管的盲区或重复监管,从而降低了监管的有效性。所以有效的监管体系的建立对离岸金融健康持续的发展是极其重要的。

三、发展人民币离岸金融市场的政策建议

(一)审慎开放人民币资本账户,加快人民币国际化进程

世界主要离岸金融市场上交易使用的货币基本上都是可自由兑换的,而人民币的资本账户尚未完全放开,这就在一定程度上限制了人民币离岸市场的进一步发展。一般来说,开放资本项目会提高资金利用效率,降低资金使用成本,给一国带来更多的就业机会,但是机遇与挑战并存,资本账户的开放也必然会对一国的金融秩序产生冲击,弱化本国的货币政策效力,可能会造成一国汇率的波动,但总体来说,资本账户的开放是利大于弊。所以,在作出正确估计的情况下,立足于现阶段的实际情况,本着循序渐进和风险可控性原则,适度推进人民币资本账户开放和金融自由化,拓宽人民币流通渠道,加快人民币国际化进程,从而满足对外经济开放的要求。

(二)借鉴发达国家离岸金融市场发展的经验

由于我国现处于经济转型时期及人民币处于强烈的升值预期,选择正确的离岸市场管理模式对于发展离岸金融市场是非常关键的。

从发达国家离岸金融中心的发展状况来看,有以下几点值得我国借鉴:第一,明确发展模式,基于历史情况及较高的金融监管水平,伦敦金融中心选择内外一体型发展模式,而美国和日本为防止资金流动对在岸金融秩序的冲击,采取内外分离型。基于我国实际情况,经济实力逐步增强,开放程度不断提高,人民币升值预期强烈,为了防止国际游资通过离岸市场流入境内,造成经济不稳定,短期内采用内外分离型的离岸市场管理模式是明智之举。第二,健全的法律法规是离岸金融市场安全运行的有效保障,离岸金融自由化程度高,资金流动自由,受监管程度较低,金融业务的开展需要健全法律制度为其营造良好环境,所以我国应该加强对离岸金融立法的完善。

表3 世界主要离岸金融市场的特征比较

(三)加强金融产品创新,满足投资需求多样化

目前,在人民币离岸金融市场上人民币离岸业务种类较单一,并不能满足投资者的投资需求多样化,同时,人民币对内贬值对外升值的预期及人民币贷款的需求较小的情况都在一定程度上限制了人民币离岸金融市场的发展。为了增强人民币资产的流动性及人民币国际化程度,应该加强金融产品的创新。增大人民币债券市场的发行规模,积极活跃二级市场的金融衍生品交易,推动人民币用于产品的定价和结算,开发更多的金融理财产品。人民币资产种类越多,流动性就会越强,这样就能吸引更多的资金流入,促进人民币离岸金融市场发展。

(四)短期内以发展香港人民币离岸金融市场为重点,同时构建境内离岸市场与之相互支持

目前,我国已初步形成香港人民币离岸金融市场的基本框架,香港成为人民币跨境贸易结算的主要平台,在香港离岸市场上,业务种类和交易额不断增多。同时,我国境内也在积极开办离岸业务,近年来,有大量学者探讨在上海建立人民币离岸市场的可行性。上海是我国经济中心,经济发达,金融基础设施较为完善,人才集中,我国可以借鉴美国境内离岸金融市场发展经验在境内建立人民币离岸金融市场,与香港离岸市场相互支持,减小香港离岸市场上资金的异常流动对境内经济的冲击力度,维持经济运行稳定。

(五)完善人民币离岸金融市场监管体系,有效监管和规避风险

由于离岸金融市场的监管相对松弛,若对离岸金融业务监管存在漏洞,让非法投机者钻了监管制度的空子,可能导致离岸金融市场成为黑社会洗钱、非法筹集资金、非法资金逃税的场所。所以,建立完善的监管体系对离岸金融市场健康有序的发展极其重要。加强对人民币离岸金融市场的监控,防范风险主要从两方面入手:第一,建立健全离岸金融相关的法律法规,加快离岸金融监管立法进度,明确各参与主体的权利与义务,明确市场准入和退出的标准。第二,加强各监管机构之间的合作,人民银行、银监会、外汇局、税务总局等进行联合协同监管,建立健全监管体系,实施适时与定期监管,协作调查和联合检查等制度,不断完善协作监管机制。

对正处于经济转型和金融体制改革的我国来说,发展离岸金融市场是我国融入世界经济一体化,增强在国际金融市场上竞争力的最好方式,也是完善我国金融体系建设,缩小与发达国家差距的重要途径。从总体上说,发展人民币离岸金融市场对推动人民币国际化进程,促进金融创新具有巨大的作用。但离岸金融市场对一国经济的影响是把“双刃刀”,既有有利的一面也有不利的一面,所以要清楚认识到离岸金融市场潜存的风险会对本国金融体系稳定造成威胁。因此,我国在推进人民币离岸金融市场的过程中应本着积极稳妥的原则,为我国人民币离岸金融市场的发展寻求一条安全高效之路。

[1]马俊.货币的轨迹[M].北京:中国经济出版社,2011.

[2]喆杨立.论外汇储备、人民币汇率与经济增长的关系[J].重庆三峡学院学报,2011(5):51-53.

[3]翀李.论人民币离岸金融中心形成的可能与影响[J].学术研究,2004,(4):62-66.

[4]鲁国强.国际离岸金融市场的发展轨迹及影响研究[J].金融发展研究,2008,(2):15-18.

[5]潘功胜.加强金融顶层设计 全面深化金融改[J].重庆理工大学学报:社会科学版,2014(1):1-3.

[6]陈银娥.中国经济市场化过程中的货币政策选择[J].三峡大学学报:人文社会科学版,2001(1):15-20.

[7]吴兴德.金融危机对社会主义的机遇与挑战——读《世界社会主义跟踪研究报告(2009—2010)》[J].长江师范学院学报,2013(2):130-132.

(责任编辑:朱 丹)

Thoughts on the Development of RMB Offshore Financial Market

XIA Lin

(Anhui Finance and Economics University, Bengbu, Anhui 233000)

Offshore finance is an important part of the international financial markets, which prompts a low-cost and high-speed cash flow system formation within the global scope, and makes the financial resources optimally distributed, thus, promoting the development of international finance. As to the countries with offshore financial markets, it can bring the opportunity of huge economic benefits and even become a growth point of the country’s economy. In order to improve China’s competitiveness in the sector of international finance, the development of offshore financial market has become an urgent need. In this paper, the author, from the macroeconomic level, states the formation and features of offshore financial markets, proposes some relevant proposals to the development of offshore financial markets based on its current situation.

offshore financial markets of RMB; offshore finance; the internationalization of RMB

F832.5

A

1009-8135(2015)02-0031-05

2015-01-10

夏 林(1990-),女,安徽肥东人,安徽财经大学硕士研究生,主要研究金融学。