基于模糊层次分析法的P2P信贷信用风险控制评估

2015-06-07钱舒婷王刚贞

钱舒婷,王刚贞

(安徽财经大学 金融学院,安徽蚌埠233030)

基于模糊层次分析法的P2P信贷信用风险控制评估

钱舒婷,王刚贞

(安徽财经大学 金融学院,安徽蚌埠233030)

针对P2P网络信贷信用风险控制评估,利用层次分析法建立借款人信用递阶层次模型,根据专家打分计算出评价体系中各指标的权重,再利用模糊隶属度函数将从人人贷平台收集散户贷款信息数据无量纲处理,最后计算出贷款人的信用得分,并给出了不同信用评级下的得分区间。分析结果得出标的类型对贷款信用评级影响最大,借款人历史表现影响最小,监管机构应加大对担保机构审查,P2P平台应加强网贷征信体制建设。

P2P网络信贷;风险评估;层次分析法;模糊综合评价

近年来,以移动支付,大数据、云计算、社交网络为基础,P2P网络信贷在我国发展迅速。P2P网络信贷,是指资金余缺双方,通过第三方网络平台牵线搭桥,将资金从盈余的人贷给资金短缺的人,借方到期偿还本金与利息的全新的信贷方式。P2P网络信贷,绕开了商业银行体系,通过第三方网络实现资金的信贷流通,相比传统的银行信贷,有着贷款门槛低、手续简单、审批迅速、期限灵活、收益高、中间费用低等诸多优点,截至2014年底P2P网贷平台数量[1]达到1613家,较2013年增长900多家,成交额[2]为3291.94亿元,较2013年增长268.83%。然而我国P2P信贷风险控制研究却在起步阶段,监管细则和信用风险控制手段还存在空白。目前,金融监管真空性,网络交易虚拟性,非法集资,违约纠纷等现象,此外,P2P贷款用途难以核实、缺乏担保、虚假信息等风险, 2014年P2P网贷问题[3]平台高达275,较2013年问题平台数量增长达到3.6倍。P2P网络贷款平台运营的核心在于信用,通过网络渠道可以实现信用担保等模式借款也就亟需建立信用评价体系来支撑P2P网络运营模式的发展。由于当前国内的网络信用体系并不健全,相关的监管措施还不完善,是否能有效控制信用风险成为影响P2P网络借贷发展的关键。

为此,本文对P2P网络信贷信用风险进行研究,通过选取评价信用风险的指标体系,采取专家打分方法构建比较判别矩阵,计算出借款人信用评价指标体系权重,利用模糊隶属度函数将借款人信息无量纲化处理,得出借款人的信用得分。从而分析哪些指标对信用风险影响较大,网络信贷平台因加强哪些指标的监测,以期为P2P网络信贷信用风险控制提出宝贵意见。

1 相关文献回顾

英国和美国自2006年起网络借贷出现,P2P贷款已成为除了传统储蓄和投资外的另一种选择。国外学者对P2P信用风险的研究更加全面,如借款人的分析、借款成功因素、借款人信息保护、网络联保、贷款小组的行为欺诈。国外研究[4]主要集中在将P2P网络信贷与社交网络联合,降低信用风险。M Lin, NR Prahala, S Viswanathan(2009)研究Prosper借款平台发现,社交网络有助于完善借款人的信息,从而有效的解决逆向选择,社交网络信息越详细,借款人更能以低利率贷款Yum et al.(2012)发现借款人的历史借款次数与借款成功率负相关,当借款人有一次成功经历后,借款次数与借款成功率会转为正相关Freedman and Jin(2008)[5]研究发现如果在贷款小组中有借款人的朋友时,贷款违约的概率较低。Sanjeev Kumar(2007)认为P2P市场是有效的,可以通过分析借款人的借款违约的概率来确定合适的风险溢价,同时分析了贷款小组的信誉在市场是有效的。

国内学者大部分从法律、监管等角度揭示P2P存在的风险问题,以及互联网金融的发展。谢平、邹传伟(2012)[6]研究了互联网金融的支付方式、信息处理和资源配置,认为这三方面的提高和改变将对社会产生巨大的效益。陈初(2010)[7]肯定了P2P网络融资比银行融资的优越性,提出要将银行对借款人的信用评估体系纳入到P2P网络融资中。吴晓光(2011)分析了网络融资业务的主要模式,对业务的潜在风险进行了探讨,并从功能性监管的较大,对网络融资提出建议。钱金叶、杨飞(2012)[8]认为P2P网络借贷平台未来的发展面临个人信用体系不健全和法律法规缺失等障碍,同时指出商业银行在规避小额贷款的同时也要关注其中的业务机会。黄叶苨、齐晓雯(2012)[9]总结了P2P网贷存在的三类风险,提出在风险管理中因以借款人信用风险控制为主,并提出了建立统一的信用评级系统的建议。吴晓光、曹一(2012)[10]对P2P网络借贷业务的风险进行分析,并提出了监管内容,包括用户识别机制、资金管理机制、反洗钱系统建设、信用评级体系建设、安全技术与指标设计。

国外研究焦点在P2P网络信贷中借款人行为分析,研究借款人的社交网络,强调信息对称从而降低信用风险。国内研究大多以总结叙述方式定性的分析P2P网络信贷存在的总体风险,以政策性建议为主,对 P2P网络信贷的信用风险定量研究比较少,大多数不够深入。由于P2P网络信贷借款人信息中存在大量的描述性信息,借款人信用评价体系中也包含大量的定性指标,这些信息、指标在比较不同借款人的信用风险时无法直接的利用。此外,借款人信用评价指标权重无法考量,虽然每个P2P网络信贷平台都给出了相应的评级,但不对外公布,也就无法分析P2P网络信贷信用风险控制的重点。因此,研究P2P网络信贷信用风险评价的指标权重,并对借款人信息进行量化说明,这些研究具有现实意义和必要性。

2 指标、数据与方法

2.1 指标及数据

研究P2P网络信贷个人借款信用风险,本文在传统小额贷款信贷风险管理理论及相应模型的基础上,参考前人建立的个人信用评估指标体系[11],基于数据的可用性对相应的指标进行增添和删除, 本文将评价借款人信用的指标分成借款信息、借款人资产、借款人职业、借款人基本信息、借款历史表现,共5大类[12],建立如图1所示的P2P网络信贷借款人信用递阶层次模型。

图1 P2P网络信贷借款人信用递阶层次模型

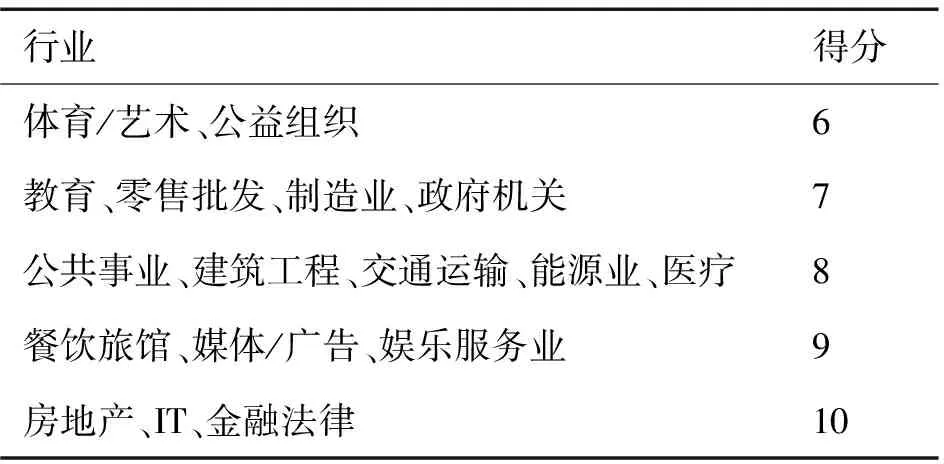

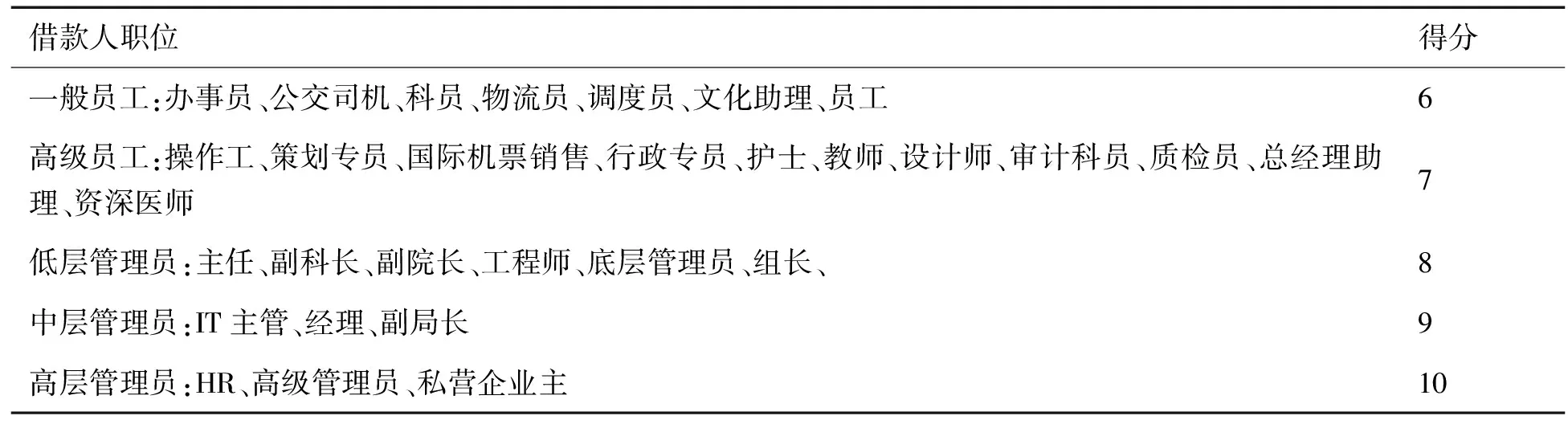

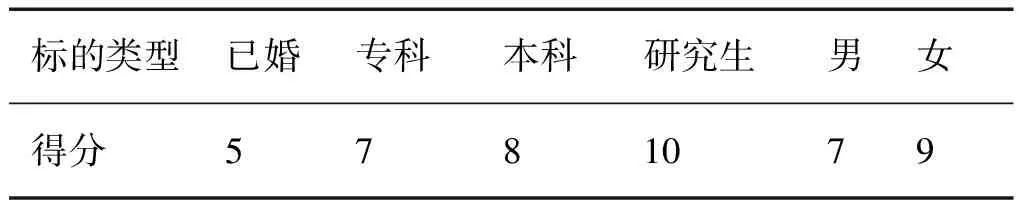

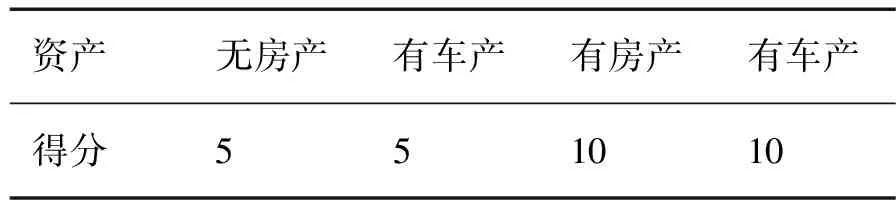

本文数据均来自人人贷P2P网络信贷平台的交易数据,选取了100个借款人信息,包括了由高到低AA、A、E、HR,共4种借款人评级,其中标的类型包括机构担保标、信用认证标、实地认证标。考虑到图1递阶层次模型中借款用途、标的类型、资产等定性指标,咨询了P2P网络平台研究的专业人士意见并打分,将属性转化为数值型[13],得出P2P网络信贷借款定性指标量化结果如表所示。详见表1-7。

表1 借款人工作行业

表2 资金用途

表3 借款人职位

表4 标的类型

表6 借款人基本信息

表5 借款人资产

表7 借款人学历

2.2 研究方法

本文分三部分对P2P网络信贷风险控制进行评估打分。首先,查阅文献、询问专家,利用层次分析法,将借款人信用分成三层,构建评价P2P网络信贷的评价指标体系,并邀请专家对每一准则层指标进行两两比较并打分,通过构造比较判别矩阵。其次,对比较判别矩阵进行一致性检验,得到各指标的得分权重。最后,为将P2P网络信贷评价体系中16个指数据进行无量纲化,建立模糊效益型矩阵将指标分成效益型和成本型,并利用层次分析法下计算的权重求出借款人的信用评分。

山西小浪底引黄工程施工I标的1号交通洞进口位于板涧河左岸解裕乡政府附近,洞口高程291 m,末端连接安装间,终点高程217 m。1号交通洞总长1 105.189 m,最大纵坡9.0%,开挖断面为8.52 m×9.16 m(宽×高),衬砌后的净断面尺寸7 m×8 m(宽×高),城门洞型。1号交通洞作为地下泵站及其附属洞室群的主要施工通道,它的施工进度直接影响到地下泵站及其附属洞室的施工进度。

(1)层次分析法

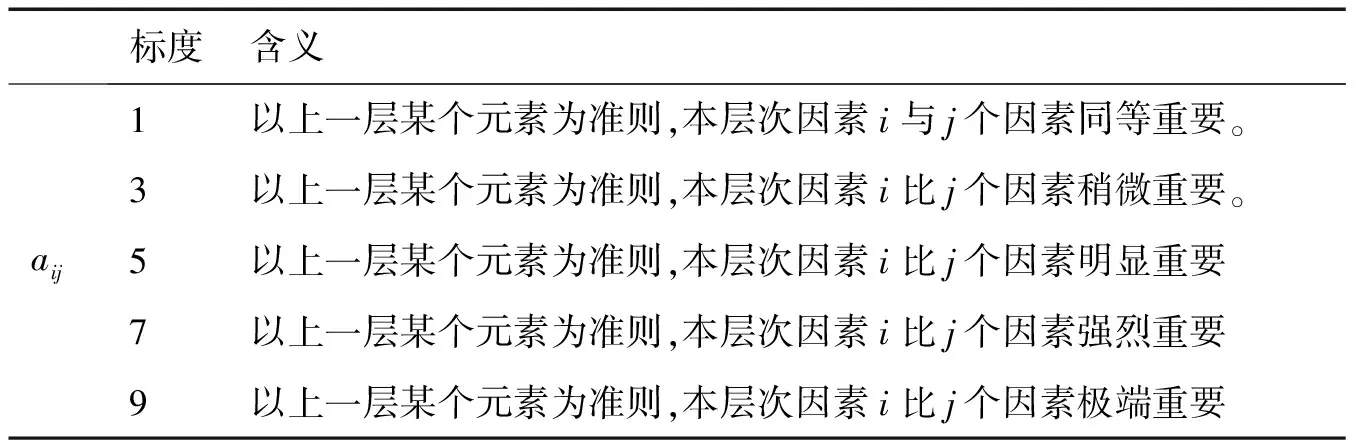

首先建立比较判断矩阵。根据图1P2P网络信贷借款人信用递阶层次模型进行两两比较,以上一层各指标作为比较准则,用一个比较度aij(i,j=1,2,…,n)表示下层中第i个因素与第j个因素的相对重要性,从而构建比较判断矩阵,比较度的含义详见表8。

表8 标度的取值及含义

其次计算单准则下的权重向量。通过两两比较指标得到准则层与子准则层的判断矩阵,计算各指标在上层元素为准则下的权重。

(1)

②将Dij按行求和得:E=(D1j,D2j,…,Dnj)T

(2)

③将E归一化后,得到排序向量W=(w1,w2,…,wn)T

(3)

(2)一致性性检验

当n≥3时,一致性比例CR=CI/RI<0.1,认为比较判别矩阵可以接受,否则应对判别矩阵进行适当修正。随机一致性指标见表9。

表9 平均随机一致性指标

(3)模糊综合评价

首先建立隶属度函数。在P2P网络信贷借款人信用递阶层次结构中的16个指标中,根据各指标数值增长对借款人信用得分有利为效益型指,不利的为成本型指标,对两类指标数值进行无量纲化公式如下:

(4)

式中I1是效益型指标,I2是成本型指标,cij是原始指标,bij是无量纲化后的指标。考虑到借款年龄小收入不稳定,储蓄能力低违约风险高;年龄在40岁左右收入稳定,违约风险小;年龄较大的收入较低,突发消费多,违约风险较高。所以年龄指标增长对借款人信用增加在40岁之前有利,而大于40岁会降低借款人信用得分。因此逾期数、借款利率、年龄大于40岁为成本型指标,其余13个指标以及年龄小于40岁的效益型指标。

其次建立综合评价模型。将借款信息无量纲化的数据与层次分析法下计算的权重对应相乘,得到不同借款人的信用得分,计算公式:

(5)

且若Mt>Ms,说明第t个人的信用得分要高于第s个人,得分越大的信用越好。

3 结果及解释

3.1 权重向量

利用层次分析法,根据图1所建立的P2P网络信贷借款人信用递阶层次模型,基于专家打分原则,B层各元素相对于总目标A的判别矩阵如表10所示。

表10 判别矩阵(A-Bi)

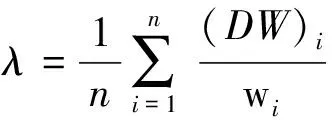

根据(1)式计算得λmax=1.7074。W1=[0.504,0.0653,0.2527,0.1395,0.0386],WB为B层各指标对总目标层A的权重向量。根据(2)式计算得CI=0.0327,n=5查表9,得RI2=1.12,根据(3)式计算得CR2=0.0292<0.1,表明判断矩阵一致性通过。同理可以计算C子准则层相对于B准则层与其相关元素的权重,见表11。

表11 P2P网络信贷借款人信用评级指标的相对权重

分析各指标对借款人信用得分影响,由表11看出B准则层中借款人信息所占比重最大为0.504,借款人历史表现所占比重最低为0.0386。C准则层中借款标的类型所占比重最大为0.3388,职业占比第二为0.1188,其次是贷款利率、年龄、学历、月收入/月还本息、房产、行业、婚姻对借款人信用影响较大,最后是车产、借款人工作时间、借款人历史表现。

3.2 一致性检验

由一致性指标计算公式可得到,其中C层各元素对B相关准则层一致性指标为:

CI(2)=(0.0801,0,0.0508,0.0091,0.0018)

一致性比例分别为:CR(2)=(0.089,0,0.0564,0.0158,0.0032)<0.1,C层元素一致性检验均可以接受,判断矩阵都具有满意的一致性。层次总排序一致性检验值:

CR3=CR2+CI(2)W2/RI2W2=0.0993<0.1

说明总排序具有满意的一致性,利用层次分析法计算出的权重是合理的。

3.3 信用得分

将由人人贷平台收集到的散户借款标的信息数据,通过隶属度函数进行数据无量纲化处理,结合表11计算出的各指标权重,再利用公式(5)计算出100个不同评级借款人的信用得分,并绘成线图,如图2所示。

图2 基于模糊层次分析法下借款人信用得分

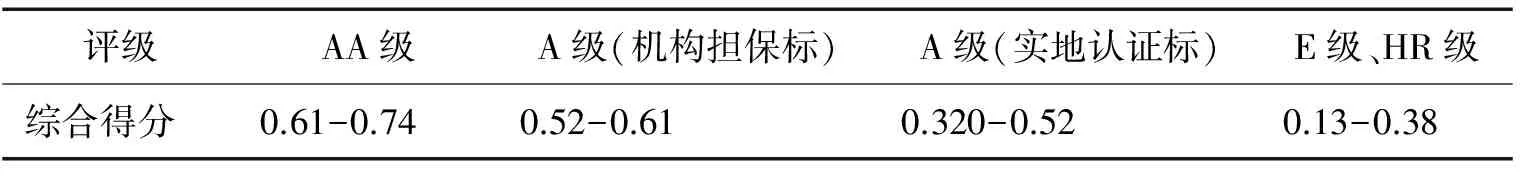

由图2可以看出基于模糊层次分析法下借款人信用得分可以分为4个等级。其中AA、A级借款人得分差距比较明显,信用差别划分清晰;E级、HR级借款人得分基本相同,信用差别划分不明。具体得分如表12所示。

表12 借款人信用评级

考虑到层次分析法下专家赋权与P2P网络信贷计算出的权重必然会存在差异,导致借款人信用得分局部会有所不同。整体上,基于模糊层次分析法下借款人信用得分与P2P网络信贷平台划分等级是一致的,可明显区分信用好与差的借款人,并且可以将A级别借款人中的机构担保标与实地认证标借款人信用划分明显,网络信贷平台可以根据评价指标的权重大小进行风险监控力度的安排。因此,基于模糊层次分析法的P2P网络信贷信用评级比机构评级更有效。

4 结论与政策建议

首先利用层次分析法建立借款人信用递阶层次模型,再从人人贷平台收集借款人在各指标下信息数据,并且咨询专家将定性指标定量化;然后结合专家打分,计算出各指标的权重;其次,再建立隶属度函数将借款人信息数据无量纲处理;最后得到借款人信用评级得分。基于模糊层次分析法下的借款人信用得分基本上与P2P平台得分一致。通过研究层次分析法下的指标得到如下结论:①模糊层次分析法计算出的P2P网络信贷信用得分是合理的有效的,与人人贷平台的信用评级基本相同。模糊层次分析法可以更好的将A级别中机构担保标与实地认证标借款人信用等级划分明显,且指标权重大小有利于网络信贷平台进行风险监控力度安排,评价方法更优于网络信贷平台的划分标准。②标的类型对信用评级的影响最大,有机构担保的借款可以增加借款人信用,降低借款利率,其次是实地认证标,而由仅通过P2P网络信用平台通过的信用认证标的信用度最低,违约风险大。③借款人的工作是第二影响因素,职业收入稳定且发展潜力大的借款人信用得分高。④借款人的历史表现对信用得分影响较弱,因P2P网络信贷发展时间较短,大部分借款人都是第一次在网络平台借款,历史信用记录几乎没有,网络征信体制发展缓慢,且各网络信贷平台信息不共享,导致P2P平台无法了解借款人信用,增加了平台的违约风险。

基于以上结论,在P2P网络信贷信用风险评估中,针对P2P网络信贷平台提出如下建议:第一,需要加强互联网征信体制建设,建立P2P网络信贷平台借贷信息共享系统。由于P2P平台发展时间较短,存在借款人在不同平台借新债还旧债的跑路行为。第二,监管机构应加强对机构担保的审核,避免出现担保机构担保金额过大,风险补偿资金不足。由于网络信贷平台的贷款的标的类型对借款人的信用影响极大,有机构担保的借款将大幅度增加借款人信用。第三,P2P平台应加强对投资性贷款的审核。利率过高贷款违约的风险将增加,而网络信贷最多期限大部分为36个月,而实体经济中短期高收益投资较少,投资性贷款将增大信用风险。第四,P2P平台应加大对借款人学历、年龄、职业、收入、房产的申核。由于这些指标在P2P网络信贷评估体系中所占比重较大,对信用得分影响大。

[1] 和讯网.P2P网贷行业2014年运营简报[EB/OL].[2015-10-16].http://tech.hexun.com/2015-01-06/172095270.html

[2]360doc个人图书馆.报告:2014年P2P网络借贷数据报告[EB/OL].[2015-10-16]. http://www.360doc.com/content/15/0205/09/18603808_446379932.shtml

[3]新华网.机构:2014年P2P问题平台达275家.[EB/OL].[2015-10-16].http://news.xinhuanet.com/fortune/2015-01/03/c_1113857348.htm

[4]莫易娴.P2P网络借贷国内外理论与时间研究文献综述[J].金融讲坛,2011,(12):101-104.

[5]Freedman S and Jin G Z. Dynamic Learning and Selection: the Early Years[D]. Maryland: University of Maryland.

[6]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012,(12):11-22.

[7]陈初.对中国“P2P”网络融资的思考[J].人民论坛,2010,(2):128-129.

[8]钱金叶,杨飞.中国P2P网络借贷的发展现状及前景[J].金融论坛,2012,(1):46-51.

[9]黄叶苨,齐晓雯.网络借贷中的风险控制[J].金融理论与实践,2012,(4):101-105.

[10]吴晓光,曹一.论加强P2P网络借贷平台的监管[J].南方金融,2011,(4):32-34.

[11]李丛刚,童中文,曹筱钰.基于BP神经网络的P2P网络信贷市场信用风险评估[J].管理现代化,2015,(4):94-96.

[12]黄震.基于BP神经网络模型的中国P2P借款人信用风险评估研究[D].北京:北京交通大学,2015.

[13]傅彦铭,臧敦刚,戚名钰.P2P网络信贷信用风险评估[J].统计与决策,2014,(21):162-165。

P2P Network Credit Risk Control Assessment Based on Fuzzy Analytic Hierarchy Process

QIAN Shu-ting, WANG Gang-zhen

(School of Finance ,Anhui University of Finance and Economics, Bengbu Anhui 23303, China)

As to credit risk control assessment of P2P network, using AHP method to establish the borrower's credit level model. According to the expert evaluation index of the weight of the evaluation system, then using the fuzzy membership function eliminate dimension, which retail loan information data from the individual credit platform. Finally we calculate the Lender's credit score, and give a different credit rating score range. The results obtained from the analysis of the subject reveal that the type of loan credit has the biggest impact , the borrower's historical performance has minimal impact. Regulators should increase the security agency review, and P2P platform should strengthen the network credit system construction.

P2P network credit; risk assessment; analytic hierarchy process; fuzzy comprehensive evaluation

2015-11-10

安徽财经大学科研基金项目(JRXY2015024)

钱舒婷(1995-),女,安徽省宣城人,研究方向:金融建模分析。E-mail:2995962459@qq.com

F830.39

A

1004-2237(2015)06-0020-07

10.3969/j.issn.1004-2237.2015.06.005