国内主动管理股票型基金资产配置研究

2015-05-30李艳高琛路青

李艳 高琛 路青

基金可通过两种方式实现对中小板、创业板等新兴行业的配置:一是基金调整仓位;二是直接发行新兴产业基金。基金调整仓位会导致三方面的不利影响:一是影响基金产品的透明度和行业公信力,对投资者有效配置资产带来困难;二是难以有效评价基金经理的主动投资管理能力,对基金经理的考核基础提出挑战;三是频繁换仓势必提高交易成本,对基金产品的收益形成拖累。而直接发行新兴产业基金可以为投资者提供投资标的范围明确、风险收益特征明确的基金产品,并进行有效资产配置,有利于维护基金产品的透明度和基金行业的诚信度,从而维护基金行业的长期健康生态。

1 国内股票市场结构和主动管理股票型基金资产配置结构分析

1.1 国内股票市场结构分析

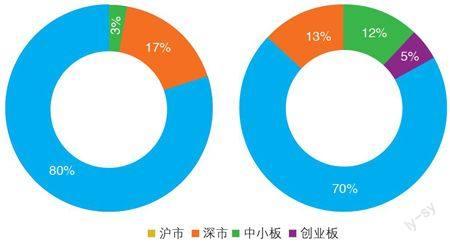

经过20多年发展,国内股票市场形成主板(沪市+深市主板)、中小板(2004年6月推出)和创业板(2009年10月推出)的结构。市值分布上,2014年年中,国内股市总流通市值超过23万亿元,其中主板流通市值19.5万亿元,占比83.02%,较2009年同比降低了近15%;中小板流通市值近2.9万亿元,占比12.31%,较2009年同比提升了近10%;创业板流通市值1.10万亿元,占比4.68%,详见图1、图2。

1.2 主动管理股票型基金资产配置与股票市场结构的偏离度越来越大

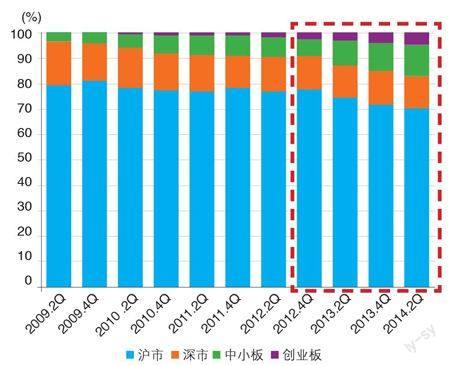

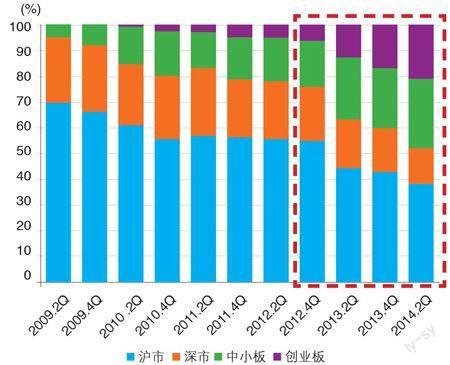

以主动管理股票型基金为研究对象,分析最近5年来其在各个市场板块的配置发现,主动管理股票型基金整体资产配置结构在2009~2012年基本与市场结构相匹配,基金对中小板和创业板的配置比例甚至略低于这两个板块流通市值占全市场流通市值的比例。自2012年年末,主动管理股票型基金对创业板个股的持有比例由5%左右的均衡水平迅速提升至10%以上,2014年年中达到20%以上,而同期创业板市值占整个股票市场流通市值的比例仅为5%;主动管理股票型基金对中小板的配置比例由2012年年末的18%提升至2014年年中的27%,同期中小板市值占整个股票市场流通市值的比例仅为12%。与在中小板和创业板的超比例配置不同,主动管理股票型基金在主板市场的配置比例大大降低。2009年年中,主动管理股票型基金在沪深主板市场的配置比例合计近95%,同期沪深两市流通市值占整个市场流通市值的比例为96.65%,而2014年年中这两个数字分别为52.25%和83.02%。也就是说,主动管理股票型基金在主板市场的配置比例与市场结构的偏离度从2009年年中的1.65%扩大到2014年年中的30.77%,详见图3、图4。

2 主动管理股票型基金资产配置与市场结构发生偏离的原因分析

主动管理股票型基金资产配置结构与市场结构发生偏离的原因主要有三方面。

2.1 中国经济转型和产业结构调整影响

近几年我国产业结构出现了明显的分化,以重化工业为代表的传统产业集群日益衰落,以高端制造业和现代服务业为代表的新兴主导产业集群快速成长。根据国家统计局的统计,第三产业对我国GDP的贡献率连续4年上升,而工业贡献率呈下降态势。股票市场是国民经济的晴雨表和金融资源配置的重要平台,在经济转型和产业结构调整的过程中,以信息技术、生物医药、国防安全为代表的新兴产业和高端制造业公司纷纷上市。根据申万证券行业分类统计,截至2014年年中,计算机行业流通市值达6826亿元,比2009年年中流通市值1360亿元增长了近4倍,成为近5年来流通市值增长最快的行业,其次是电子、传媒、国防安全等行业,而传统的钢铁、房地产、有色金属等行业流通市值增速排名居后。

从主板、中小板和创业板中上市公司总流通市值排名前五大行业来看,创业板和中小板上市公司集中了相对较多的新兴产业企业,且创业板上市公司对于新兴产业的代表性更为突出。根据Wind数据统计,计算机、电子、传媒行业流通市值占创业板流通市值的比例接近40%。对创业板和中小板中新兴产业资产的超额配置,体现了主动管理股票型基金作为专业机构投资者,适应国家经济转型、产业结构调整的大趋势,主动从中发现投资机会、获取超额收益的投资思路和逻辑。

2.2 新股发行影响

国内股市先有主板,再有中小板和创业板。随着新股发行机制的不断改革,2009年至今,新股发行数量和市值主要集中在创业板和中小板。根据Wind数据统计,最近5年来,新股发行合计988只,其中创业板400只,占比40%,中小板453只,占比46%,而沪深主板仅为135只。从流通市值结构来看,截至2014年第三季度末,2009年以来上市的新股流通市值合计为29591亿元,其中创业板流通市值为12075亿元 ,占比33%,中小板流通市值为9844亿元,占比41%,主板新股流通市值为7672亿元,占比仅为26%,见下表。中小板和创业板的推出,为A股投资者特别是主动管理的股票型基金提供了更大的投资标的选择范围。

2.3 新发基金规模效应影响

自2009年年底以来,国内每年新发行基金数量猛增,但是单只基金规模并没有同等比例增加。截至2014年年中,国内主动管理股票型基金合计398只,规模为6985亿元,平均单只基金规模为17.55亿元,仅为2009年主动管理股票型基金平均单只基金规模33.24亿元的一半左右;规模50亿元以上的基金仅有36只。近5年来新发行成立的主动管理股票型基金的规模普遍较小,2009年后成立的235只基金中,规模在50亿元以上的基金仅有4只,平均单只基金发行规模仅为7.63亿元。资产规模较大的基金产品倾向于类指数化操作以降低冲击成本,规避流动性风险,因此配置上更倾向于选择流通市值较大的个股,而资产规模较小的产品则不受此限制,资产配置更加灵活。因此,近年来单只基金资产规模偏小也成为基金资产配置与市场结构产生偏离的主要原因之一。

3 主动管理股票型基金资产配置效果分析

主动管理股票型基金资产配置实现了相对于业绩比较基准明显的超额收益。

以各板块指数作为相关市场的表征,2012年年初至2014年10月,上证综指、深成指、中小板综指、创业板综指累计收益率分别为10.04%、-7.77%、61.63%和130.36%,且近两年中小板、创业板指数涨幅明显超越沪深主板市场指数。

根据主动管理股票型基金半年报和年报中所披露的持股情况,以基金在沪市、深市、中小板、创业板的配置比例为权重,以各市场指数(上证综指、深成指、中小板综指、创业板综指)当期涨跌幅为乘数,测算基金板块配置获取的收益率。将其与业绩比较基准(即各板块按照流通市值比例加权计算的收益率)相比较发现,2013年后主动管理股票型基金实现了相对于业绩比较基准明显的超额收益,其中,2013年上半年、2013年下半年、2014年上半年主动管理股票型基金配置区间超额收益率值分别为4.50%、3.56%和3.25%,而2009~2012年平均超额收益率仅为0.24%,见图5。

4 关于主动管理股票型基金资产配置的思考

基金是投资者低成本、高效率分享国民经济增长的一种工具。基金经理依赖专业化研究,适应中国经济转型和产业结构调整的大趋势,超比例配置创业板和中小板等新兴产业上市公司获取超额收益的思路似乎合理,这也是目前绝大多数主动管理股票型基金采取的操作方式。但是,这样操作存在三方面问题。

4.1 影响基金产品的透明度和行业公信力

众所周知,由于法定信息披露要求基金产品界定投资范围、投资比例和投资策略,与其他产品相比,公募基金产品相对更透明,这也是基金行业保持公信力和核心竞争力的基础。如前文所述,大多数基金成立时选取的业绩比较基准是沪深300指数,该指数不覆盖创业板或中小板等新兴行业上市公司,基金通过调整仓位使得资产配置结构大幅度偏离业绩基准,增大了基金产品投向的不确定性,容易造成基金投资风格的漂移,模糊基金产品的风险收益特征,不仅不利于投资者选择基金进行有效的资产配置,而且对未来FOF产品开发造成困难,长此以往将给基金行业遵循契约、专业管理的行业诚信度带来负面影响。

4.2 对基金管理人考核基础提出挑战

基金资产配置与市场结构大幅偏离看上去产生了超越业绩比较基准的超额收益,实际上,这部分超额收益主要源于业绩比较基准选取不合理,未必真正是基金经理主动投资管理能力的体现。因此,依赖调整基金持仓使得基金资产配置结构偏离市场结构的做法,不利于基金公司客观评价基金经理的主动管理能力,对基金经理的绩效考核基础提出挑战。

4.3 提高交易成本,对基金业绩形成拖累

频繁大幅度调整基金产品仓位,势必增加交易成本,也会间接对基金产品的业绩形成一定拖累。因此,基金行业的健康发展需要多元化的产品链以满足投资者的多样化需求。前述做法虽然可以成为为投资者提供分享经济转型和产业结构调整带来超额收益的工具,但更为有效的方式是直接设立新兴产业基金,将中小板或创业板公司纳入业绩比较基准,从产品设计的源头上限定其投资方向,明确基金产品的风险收益特征。基金经理只有按照契约要求操作,才能保证基金产品的透明度,为未来FOF产品开发提供更有针对性的基金样本,满足投资者构建有效资产配置组合的需求;同时,也有利于维护基金管理人专业理财的行业形象,对基金经理人的考核更容易操作,从而促进行业长期健康发展。

收稿日期:2015-02-05