旭辉的“幸福生活”

2015-05-30

业绩:下半年有近400亿元销售货量,完成全年目标问题不大

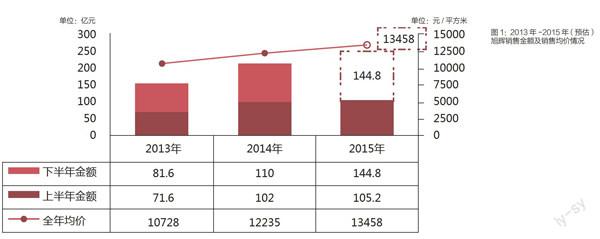

截止到2015年6月底,旭辉实现合约销售金额105.2亿元,按照企业年初制定的250亿元业绩目标,今年上半年销售目标完成率在42%。而展望下半年市场趋势,结合企业推案节奏,我们判断旭辉完成全年销售目标问题不大。

市场层面,至今年4月份楼市回暖以来,一二线城市成交持续火热,至7、8月份销售淡季,受前期中高端需求消耗及供应减少影响,成交有所降温,但真正的刚性需求依然旺盛。所以,“金九银十”及年末冲刺期,市场的热度还在。企业层面,旭辉在年初时已公开表示2015年的销售货值500亿元,而且9-12月将有至少14个新项目入市,如此,四季度才是旭辉年度销售的重点。按照当前去化情况,下半年企业的销售货量有近400亿元,假设刚好销售144.8亿元,那么只需保证40%左右的去化率即可达成目标,对于旭辉而言并没有什么难度(见图1)。

值得注意的是,在保证目标可完成之外,旭辉涨价策略也悄然实施。从上半年销售数据来看,企业成交均价在12519元/平方米,较2014年全年售价增长2%,与年初制定的涨价计划相符。参考年度价格增长率在10%-15%,那么2015年旭辉销售均价将达13458元/平方米,其入市项目主要位于一二线城市,且侧重改善类产品,是实现价格上涨的筹码。

扩张:遵循“三个漏斗”法则,大举进军一二线城市

从2月份开始,旭辉已吹响了2015年抢地的号角,用旭辉自己的话来说,就是要“逆周期买地,在地价低的时候积极参与”,即在市场还未炒热的时候,用较低的价格获得满意的地块。纵观企业年初以来拿地策略,“三个漏斗”法则运用保证项目未来可期回报。

其一,旭辉实施战略筛选,全力聚焦一二线城市。今年上半年,旭辉新增土地储备252万平方米,同比翻两番,所拿地块全部位于一二线城市,比重分别为 36%及64%。其中,一线城市涉及京沪两地,二线城市则覆盖杭州、天津、重庆及苏州,尤为关注重庆、苏州市场(见图2)。布局一二线城市是旭辉的既定战略。2014年年末时,企业预料2015年一二线城市楼市将步入复苏,择时复苏早期攻城略地,在市场较好的城市布局,储备优质地块,符合企业城市发展战略。

其二,旭辉选择逆周期拿地,以低成本获取优质地块,确保利润空间。根据企业新增土地储备,京沪地块平均楼板价在7736元/平方米,二线城市更低至4468元/平方米。参照当下一线城市中心区域住宅4万元/平方米起步,郊区在2万元/平方米以上,二线城市住宅售价也进入万元阶段,项目入市存较大溢价空间,实现12%的销售利润率难度不大。

其三,联合拿地为旭辉扩张层面的看点,“小股操盘”确保ROE。2015年上半年,旭辉所获取的12宗地块中,有10个项目为企业操盘运作,其中旭辉权益比重<50%的项目占据8个,个别项目股权占比不足20%,企业“小股操盘”策略加速推进。旭辉所采取的“小股操盘”策略与万科如出一撤,以较低投入撬动整个项目运作,品牌输出博取高投资收益,项目总体ROE水平可保证。年初至今,旭辉已与香港置地、北辰实业及中国平安等企业达成合作,其中,首度联姻平安,双方便豪掷31亿元拿下苏州月亮湾项目,面向中产阶级开发中高端产品。项目占据一线湖景资源,且周边配套成熟,升值前景明朗,入市价格预计可达3万元/平方米,旭辉仅以4成投入,便可坐享高回报收益。如此,旭辉“小股操盘”的生意经正全面铺开,前行之路更为踏实。

亮点:债务结构再优化,稳健作风受资本市场追捧

自2012年上市以来,旭辉一直奉行稳健的财务作风,也因此获得资本市场认可。2015年上半年,企业手持现金充足,负债结构再优化,净负债率进一步降低至72.5%,良好的财务状况成为运营层面一大亮点。

土地市场大举进军之后,旭辉不仅维持债务层面平衡,而且推进债务结构优化。具体来看,截止到2015年6月底,旭辉持有现金从2014年上半年的64亿元增加至101亿元,即使短期负债上升,其现金短债比依然达到3.4,远高于去年同期2.8,现金储备颇为充足,不存在短期还贷压力。除此之外,旭辉长短期债务比从5.3增加至5.5,债务结构进一步优化,有息债中以长期贷款为主,这主要得益于旭辉在资本市场受追捧,持续获得大额融资。如1月份时,旭辉与银团签订了一项总额约1.2亿美元的3年期贷款;5月份时,发行4亿美元5年期美元债券,获得超5.5倍认购,长期债务迅速增加。

在债务结构优化之际,旭辉也实现借贷利息率降低,从去年的10%降至目前的7.9%。不过,我们认为,从行业形势来看,当前企业的借贷成本并不占优势,其境外发行的债券及获得的银团贷款,在境外资本市场利率相对较低,但随国内公司债发行主体扩大及连续降准、降息,境内发债的成本实质要低于境外,不少香港上市的内资房企如恒大、龙湖等,纷纷转向国内寻求融资。在中期业绩会上,旭辉表示,未来公司发债的两个主要部分是公司债和境内利息成本低的开发债, 表明企业融资方向已确认,其40亿元公司债已获上交所审核,可判断旭辉借贷利息率有望进一步降低(见表1)。

预判:两方面助力企业踏实前行,旭辉等待厚积薄发

在我们看来,不管是拿地上的“三个漏斗”法则,逆周期进军一二线城市土地市场,抑或贯穿上市以来的稳健财务作风,时刻保持良好财务状况,旭辉都是一个地产行业踏实者的形象。根据企业中期业绩会公布信息,我们预判,调整产品、合作平安两个策略方向,是旭辉“稳”中谋变的体现,企业等待厚积薄发。

首先,产品结构持续调整,不断适应市场变化。从2013年开始,旭辉已在探究客群发展与产品结构间的关系,预测“60后”“70后”客群将增加改善型需求,而且国家政策层面也会放宽自住型改善。由此,在2014年,旭辉大刀阔斧调整产品结构,迅速增加改善型产品比重,将之前刚需改善比从8:2调整到4:6,以匹配市场逐渐放开的改善型需求。旭辉正确判断了市场形势,2014年二套房政策放宽、贷款利率下调,中高端改善需求迎来放量,旭辉顺势入市改善类项目,赢得市场机会,当年销售金额同比增长39%。至2015年中期,旭辉再提产品调整计划,表示未来1-2年将产品结构调到更好,理想的刚需改善比是5:5,下调改善类产品比重。我们判断旭辉已经意识到这一波楼市升温多因改善需求大举入市,经历这股热潮之后,中高端改善需求过度消耗,支持楼市更多的是真正的刚性需求,如此,在产品配比方面,考虑到销售去化率及毛利率,旭辉兼顾刚需与改善。

其次,与平安合作不会局限于项目开发,金融布局是方向。根据公开资料,2015年7月,旭辉牵手平安出资31 亿元拿下苏州月亮湾地块,用于开发中高端项目。仅是拿地信息并不能说明什么,但与平安合作,却让这次牵手充满想象空间。我们认为,旭辉联姻平安“醉翁之意不在酒”。此次合作不会仅限于项目开发,一个出钱,一个出力,鉴于旭辉曾在2015年年初表示将关注金融,我们看好的是旭辉借力平安在金融层面的资源,跟上“互联网+金融”的步伐。参考万科、绿地、碧桂园等均与平安有合作,涉及金融产品、社区O2O及众筹等,旭辉合作平安,金融资源可铺开到项目层面,迎合客户需要,成为创新的卖点,还可以服务于企业自身金融需求,互利互惠。

本文由克而瑞(中国)信息集团供稿