管理者过度自信与上市公司的融资偏好的相关性研究

——来自房地产上市公司的经验数据

2015-05-25代文

代 文

(湖北工业大学管理学院,湖北武汉 430068)

管理者过度自信与上市公司的融资偏好的相关性研究

——来自房地产上市公司的经验数据

代 文

(湖北工业大学管理学院,湖北武汉 430068)

在总结现有研究成果的基础上,分析得出了管理者特征以及房地产行业的融资偏好特征:资产负债率偏高,短期负债率明显高于长期负债率,股权集中度过高。据此,选取2012年沪深两市A股的120家房地产企业的相关财务数据和指标为样本,实证分析了该行业过度自信的管理者与企业融资偏好的相关关系。研究结果表明,管理者过度自信对我国上市的房地产业公司的融资偏好具有显著的影响,上市房地产公司的管理者过度自信程度越高,公司越倾向于选择财务杠杆率高的负债融资,且偏好于短期负债融资。

管理者过度自信;融资偏好;房地产行业

在传统财务理论范畴下探讨了企业融资偏好,主要基于两个基本前提假设,即理性经济人假设和有效市场假设。该假设前提是:市场参与主体的决策行为都是理性的,不动情感的,他们拥有全部信息,目标是追求个人利益最大化。管理者作为企业的最高领导层,对企业的日常决策与行为承担最重要的责任。过度自信的管理者不喜欢听取他人提出的异议和看法,这必然会影响企业的债务结构和融资决策。从行为财务学中的管理者过度自信角度出发,探求管理者过度自信是否影响上市公司的融资偏好及资本成本,探讨企业财务决策中存在的认知陷阱,为帮助企业提升企业价值提供了经验证据。

一、相关文献综述

人的过度自信倾向是一种普遍存在的现象,尤其是对在企业中处于金字塔顶端的管理者而言,这一点表现得尤为明显。文中所提到的管理者指公司CEO或董事长。管理者非理性假说认为,过度自信的管理者选择的融资偏好是偏离企业最佳融资结构的选择偏好。

Shefrin[1]研究发现,过度自信的管理者会对投资收益过高估计,而低估企业违约的可能性,因此会选择高负债率的融资结构。并且Shefrin认为,由于管理者过度自信而导致的心理问题和认知偏差,使得上市公司的内在价值和股价出现偏离,由于管理者的过度自信会低估投资项目收益的变化,偏好选择高风险的项目甚至净现值实际上为负的项目,更倾向于选择激进的负债融资。Malmendier和Tate[2]对融资优序理论进行了实证检验,研究结果显示:过度自信的管理者更多地偏好在资本市场实施内源融资;当公司有外部融资需求时,过度自信的管理者更多地进行债务融资,权益融资偏少。Oliver[3]的研究表明,管理者过度自信与公司融资有显著的相关性,公司的负债水平随着管理者自信程度的增强而提高。

而Malmendier,Ulrike and Geoffre等[4]针对公司管理者是否适时执行股票期权来度量管理者过度自信,选取1980-1994年美国上市公司数据进行实证研究,结果表明,过度自信的管理者在融资方式的选择上与融资优序理论是相吻合的,遵循内部融资—债务融资—股权融资的顺序。李占雷和高俊山[5]建立了企业价值最大化的决策模型,发现过度自信的管理者在进行融资选择时,偏好于先进行内部融资,其后才选择外部融资的方式,如果必须筹措外部资金,也偏好于先债务后股权的融资顺序。黄莲琴[6]利用上市公司盈余预告来度量管理者过度自信,将2002-2007年我国上市公司的数据作为样本,研究发现,过度自信的管理者的融资行为遵循融资优序理论。刘星和魏锋等[7]修正了Myers融资优序理论的模型,选取沪深两市A股上市公司的数据对过度自信CEO进行实证检验,结果验证了我国上市公司过度自信管理者是具有股权融资偏好的,次选债务融资,内部融资则是放在最后,这个结果跟Malmendier对融资顺序的选择的结论恰好相反。

同时,在优先选择债务融资的相关文献中, Campbell[8]的实证检验也表明,管理者过度自信的公司更倾向于使用较多的负债,并且偏好短期债务。Ben-David、Graham&Harvey[9]以受访的美国公司CFO对本公司股票市场收益率的预测偏差来度量管理者过度自信程度,考察了CFO过度自信行为对公司融资决策的影响。结果表明,过度自信的CFO偏好于承担更多的债务,且主要是长期债务。周洪亮[10]以2001-2006年度中国上市公司为原始数据样本,以CEO的相对薪酬比例为管理者过度自信的替代变量,实证研究发现,管理者越过度自信,企业资产负债率越高,且过度自信的管理者倾向于长期负债。周明[11]以2007-2009年在我国上海和深圳证券交易所上市的公布乐观业绩预测的上市公司为研究样本,采用管理者的业绩预测偏差作为管理者过度自信的替代变量,运用ordered-Probit模型检验管理者过度自信与样本公司融资结构二者之间的关系,结果显示,管理者过度自信与上市公司负债率具有显著正相关关系,且上市公司的管理者越是过度自信,其选择的债务期限结构就越长。胡玉萍[12]采用首次并购成功与否来衡量管理者过度自信,选取沪深股市A股上市的560家上市公司作为样本,实证结果发现,管理者过度自信是企业融资结构的重要影响因子,管理者过度自信与资产负债率正相关,且具有短期负债融资偏好。崔婧[13]在其研究中选取2007-2010年间沪深两市A股上市公司中在第三季报披露盈余预告作为研究样本,用盈余预测偏差值来衡量管理者过度自信,研究结果表明,管理者过度自信与企业总资产负债率以及短期债务比率呈显著正相关。

目前,关于管理者过度自信的相关研究主要存在两个主要问题:一是相关学者还没能找到一个公认可行的方法来度量管理者过度自信,也尚未找到一个恰当的连续替代变量作为统一标准;二是国外学者关于管理者过度自信对融资结构的选择偏好观点基本一致,即管理者过度自信与企业债务水平正相关,但由于我国特有的资本市场特点,债务融资偏好问题受到了质疑。在债务期限研究方面,学者们的观点也未能达成一致。一种观点是管理者过度自信与债务期限结构呈正相关,具有短期负债融资偏好;另一种观点是管理者过度自信与债务期限结构负相关,即过度自信的管理者偏好于长期负债。

由于我国房地产行业具有高附加值、产业关联度强、资金密集型、受政策影响大等特征,融资结构比较特殊,管理者过度自信表现也比较突出。本文以我国房地产上市公司为研究对象,探讨管理者过度自信是否以及如何影响上市公司的融资偏好。

二、房地产上市公司管理者特征和融资结构特征

截止到2013年底,共有130家房地产公司在沪、深两市A股上市,上海证券交易所上市的房地产公司有71家,深圳证券交易所上市的有59家,房地产上市公司主要分布在北京、上海、广州、深圳、天津等较发达的城市。

(一)房地产上市公司管理者的相关特征

从获得完整数据的120家样本公司来看,只有7家公司的董事长为女性,其余113家全是男性。从学历因素来看,董事长为专科学历的有5家,大学本科学历的有44家,硕士学历的有62家,博士学历的有6家,中专学历的3家。从年龄来看,董事长平均年龄在55岁左右,年龄小于45岁的有7家,年龄在45~50岁的有36家,年龄在50~55岁的有59家,年龄在55岁以上的有18家。从薪酬状况来看,董事长的平均年薪在77.5万左右,薪酬最高的是万科董事长约564万,最低的是海南亚太董事长约3万。

从独立董事比例来看,独立董事比例在20%以下的房地产上市公司有4家,20%~25%的有15家,25%~30%的有25家,30%~35%的有32家,35%~40%的有20家,40%以上的有24家。独立董事比例对管理者的过度自信影响显而易见,当独立董事比例低时,给管理者的自主决策创造了更大空间,容易造成管理者信心膨胀。而从任职届次来看,房地产上市公司的董事长任职一般在两届及以上,董事长更换频率较小。

(二)上市房地产公司的融资结构特征

融资结构包括债权结构和股权结构两个方面,由于房地产行业资金需求量大,且占用时间长,这往往会形成其不同于其他行业的特殊融资结构。

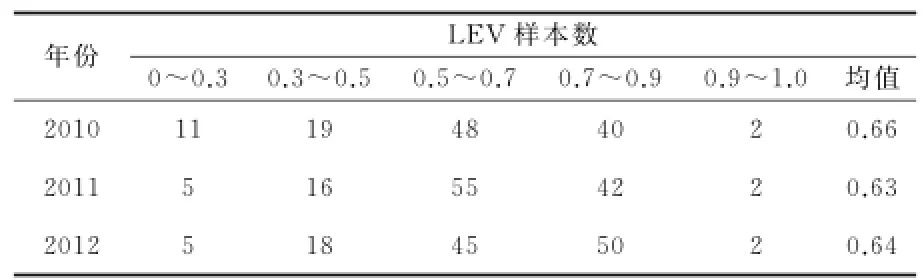

1.债权股权结构特征。对房地产上市120家公司2010-2012年3年的资产负债率、平均长短期负债率的数据资料进行整合,得到表1。

表1 资产负债率(LEV)区间分布情况

从表1可以看出,从2010年到2012年,我国房地产上市公司的资产负债率区间分布较为集中,每年分布在50%~90%之间的数量最多。从整个房地产行业的资产负债率均值来看,该行业资产负债率偏高。房地产整个行业融资偏向负债融资。

2.债权结构特征。对120家房地产上市公司2010—2012年3年的平均短期负债率、平均长期负债率的数据资料进行整合,得到表2。

表2 短期负债率和长期负债率均值比较

从表2可以看出,我国房地产上市公司总负债中短期负债所占比重明显大于长期负债。由于从事房地产行业的公司大多具备雄厚的资金实力,与地方政府关系密切,同时也具有很强的风险偏好,管理者常常会高估企业的盈利能力和偿债能力,高估企业投资项目回收期,而短期负债容易获得,融资成本低,这恰好满足了他们急需大量资金的需求。

3.股权结构特征。对120家房地产上市公司2010-2012年3年的股权集中度、国有股比例的数据资料进行整合,得到表3。

表3 房地产上市公司股权结构表

通过表3可以看出,国有股比例均值从2010年的11.4%下降到了2012年的3.5%,下降幅度很明显。股权集中度1均值和股权集中度10均值2012年相对2010年有小幅上升,股权集中度1都在40%以上,股权集中度10保持在55%以上的较高水平。

三、研究假设和数据来源

(一)研究假设

由于过度自信的管理者容易高估自身掌握的信息与知识,高估企业未来收益,低估企业陷入财务风险的可能性,对企业的发展前景过于看好,具有更大的融资需求。因而企业管理者在进行外源融资时,在进行债务融资和股权融资的权衡比较中,认为市场投资者会严重低估公司价值,所以代表股东利益的他们不愿意通过发行股票的方式进行融资,并认为新股东的加入对他们的利益构成威胁。据此,我们提出假设1。

假设1:管理者过度自信程度与企业资产负债率正相关,即管理者过度自信的程度越高,企业资产负债率越高,其融资结构越偏好于债务融资。

长期负债能在一定程度上缓解企业暂时的现金流压力,给企业一个缓冲期,但对于过度自信的管理者来说,短期负债更有利,因为他们始终看好企业的盈利能力和营运能力,从来不担心企业会出现资金链断裂的现象,同时也高估了企业投资项目的回收期,认为企业有能力偿还到期债务,并且短期负债相对于长期负债更容易获得,在资金取得方面限制条款少,还可以降低企业的债务成本利息。另外,过度自信的管理者拥有扩大生产经营和投资的热情,急需大量现金来融通资金,而短期负债可以为他们提供资金支持。据此,我们提出假设2。

假设2:管理者过度自信程度与企业短期负债率正相关,即管理者过度自信程度越高,企业短期负债率越高,其融资结构越偏好短期债务融资。

(二)样本选取与数据来源

本文选取的是2012年沪、深两市A股上市的房地产企业作为研究样本,剔除状态为ST、∗ST、暂停上市、退市及三板市场的企业。为了保证数据的可获得性和完整性,最后获得120家企业的样本数据。样本所涉及的财务数据、财务指标主要源自锐思数据库、中国经济金融数据库(CCER)、巨潮资讯网、新浪财经、上海证券交易所网站、深圳证券交易所网站。数据的处理和分析采用了Excel2003和Eviews6.0分析软件。

四、变量选择与模型的构建

(一)变量的选择

本文将管理者过度自信作为解释变量,融资结构作为融资偏好的被解释变量,由于影响融资结构的因素有很多,本文将对一些重要影响因素加以控制,引入控制变量。

1.被解释变量(Leverage)。被解释变量为融资结构,被解释变量分别用资产负债率(Lev)、短期负债率(LevS)和长期负债率(Lev L)来表示。

2.解释变量(Overconfidence)。本文解释变量为管理者过度自信(Overcon),用虚拟变量表示。衡量管理者过度自信的指标国内外相关学者的研究并没有一致的替代变量,鉴于数据的可获得性、客观性、容易计算以及相关指标的局限性,本文采用资产规模与销售收入比较法作为衡量管理者过度自信的依据。若资产增长率大于销售收入增长率,则说明企业管理者呈现过度自信特征,用1表示;若资产增长率小于销售收入增长率,则企业管理者不具备过度自信特征,用0表示。另外,将相对薪酬比例(Overcon1)作为管理者过度自信的替代变量,选择上市公司前三位高管相对薪酬比例(即前三位高管薪酬之和占全部高管薪酬总和的比例)来衡量管理者过度自信。计算样本公司2012年的前三位高管相对薪酬比例的中位数,若某公司指标值大于中位数,则取值为1,否则取为0,在稳健性检验中作为管理者过度自信的替代变量加以使用。

3.控制变量。对于融资结构影响因素的研究,包括公司特征和公司治理方面的因素,主要选取企业规模、有形资产率、盈利能力,成长性,公司治理、实际税率等加以衡量。

(二)模型构建

本文在控制影响公司融资结构的公共特征下,采用LS回归法,建立以下回归方程:

式中:Lev、LevS和Lev L分别为被解释变量,表示资产负债率、短期负债率和长期负债率; Overcon为解释变量,是管理者过度自信的替代变量,其他为控制变量;Size表示企业规模大小; Tan gibility表示有形资产率;Profitability表示企业盈利能力;Growth表示企业成长性;DDR表示公司治理结构;Tax表示实际税率;β0是常数项;ε是随机误差项。

五、实证结果分析

(一)描述性分析

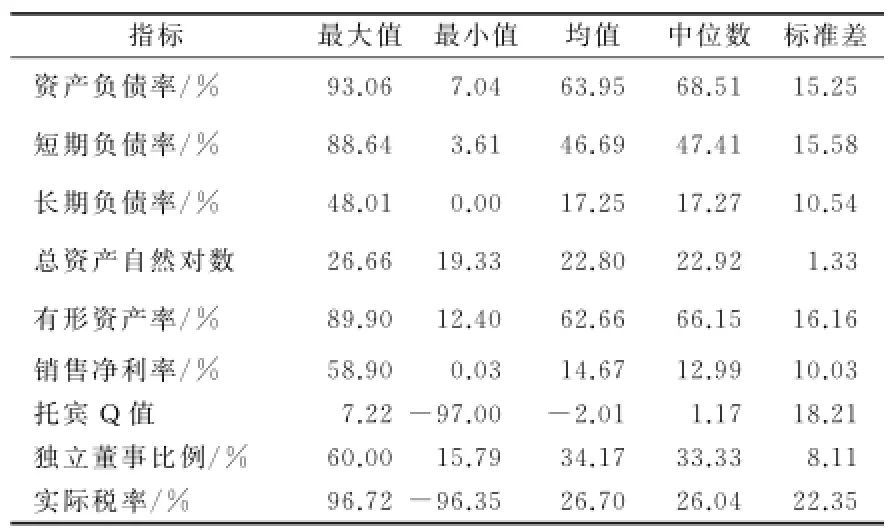

2012年120家样本公司的非虚拟变量的描述性统计见表4。

表4 变量的描述性统计结果

由表1可以看出,各指标的标准差不大,说明选取的样本在正常观测范围内。资产负债率均值达到63.95%,中位数为68.51%,说明房地产行业具有明显的负债融资偏好。短期负债率最大值88.64%,总资产有将近90%来自短期负债,长期负债率最大值为48.01%,最小值为0,均值为17.25%,中位数17.27%,从短期负债率和长期负债率可以初步判断,我国上市公司选择债务期限结构时倾向于短期负债。

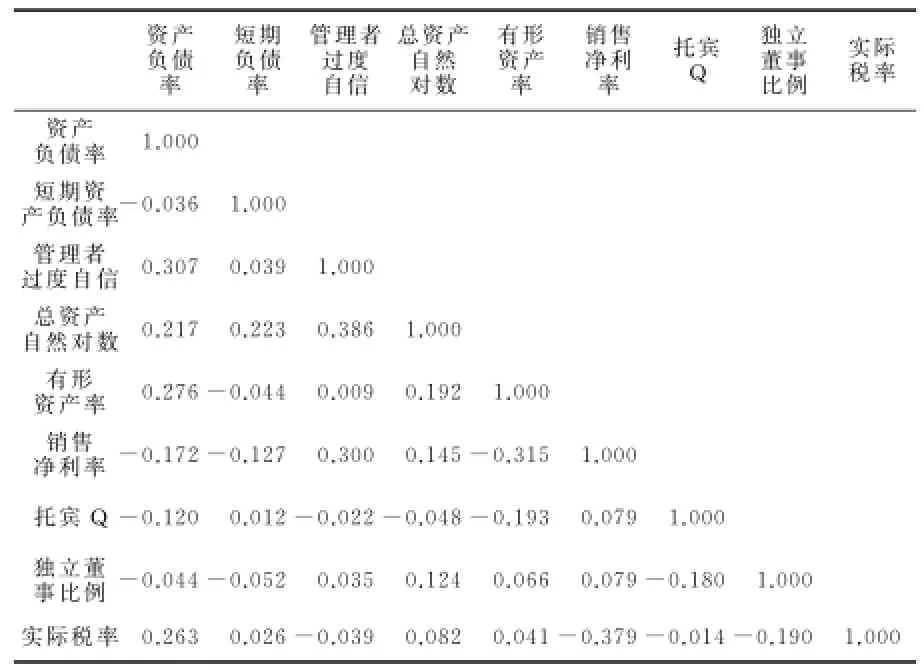

(二)相关性分析

对2012年120家样本公司相关指标进行相关性分析,见表5。

表5 变量间的相关性分析结果(保留三位小数)

由表5可知,管理者过度自信与资产负债率正相关,相关系数为0.307,初步验证了假设1。管理者过度自信与短期负债比率正相关,相关系数为0.039,初步验证了假设2。同时还可以看出,资产负债率、短期负债率与公司规模、有形资产率、成长性、盈利能力、独立董事比例、实际税率之间相关系数都较低。从表4可以看出,各被解释变量与解释变量、控制变量之间的相关系数处在较低的范围之内,说明模型中各变量之间不存在严重的共线性关系。

(三)回归分析

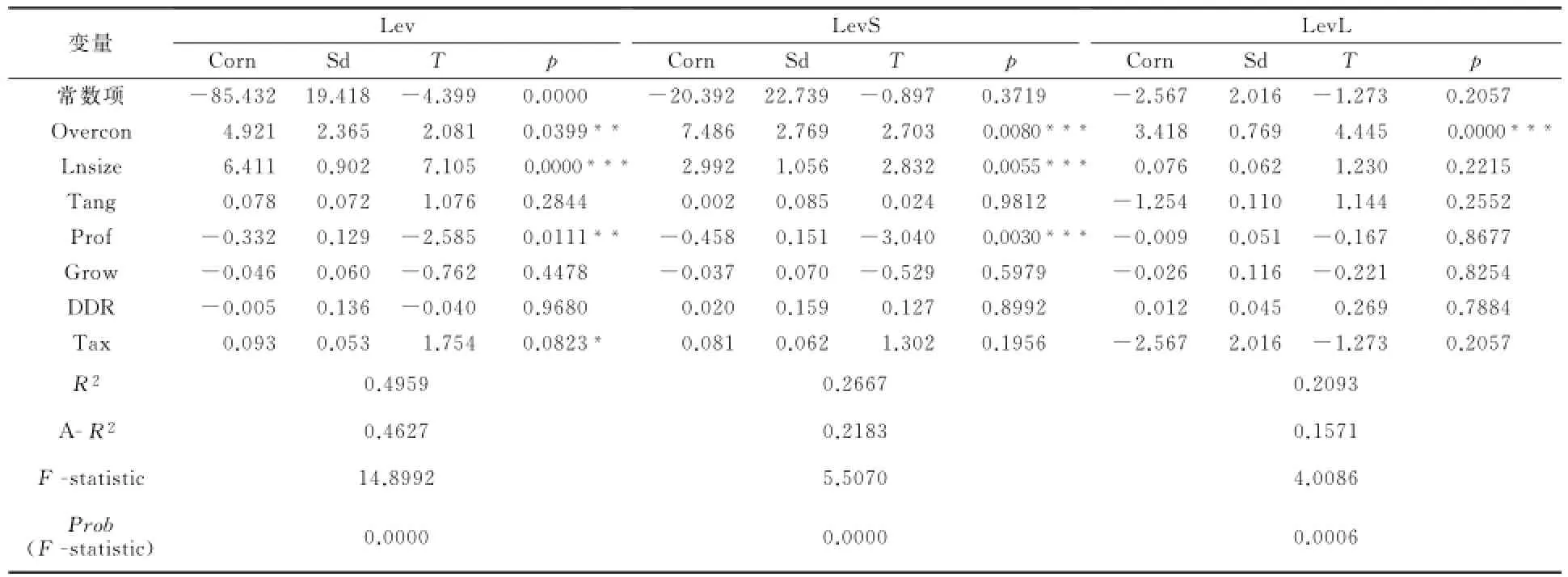

回归结果检验了管理者过度自信与融资结构之间的关系,具体见表6。从Lev模型(1)来看,调整的R2为0.49,模型整体上对样本数据拟合良好。模型的P值均为0.0000,表明该模型显著,并且具有统计学意义。从多元回归结果来看,管理者过度自信的替代变量通过了5%的显著性水平,该检验结果验证了本文的假设1。在控制变量中,企业规模与资产负债率显著正相关,通过1%的显著性水平,企业盈利能力与资产负债率显著负相关,在5%的水平上显著。实际税率与融资结构在10%的水平上正相关,企业的有形资产率与资产负债率正相关,托宾Q值、独立董事比例与资产负债率负相关,但他们对融资结构的影响都不显著。

从LevS模型(2)来看,回归结果检验了管理者过度自信与企业短期负债率之间的关系。从整个模型来看,P值均为0.0000,表明该模型显著并且具有统计学意义。从多元回归结果来看,管理者过度自信的替代变量通过了1%的显著性水平,该检验结果验证了本文的假设2,过度自信的管理者更偏好于使用短期债务融资,管理者的过度自信程度与短期负债率正相关。总资产自然对数、销售净利率也都通过了1%的显著性水平。有形资产率、独立董事比例、实际税率与短期负债率正相关,托宾Q值与短期负债率负相关。从回归结果可以看出,有形资产率、托宾Q值及独立董事比例都未通过t检验,而且对短期负债率的影响不显著。

表6 模型的Lev,LevS及LevL的回归结果

从Lev L模型(3)来看,调整的R2为0.16,P值均为0.0000,表明该模型显著并且具有统计学意义。从多元回归结果来看,管理者过度自信程度与长期负债率负相关,该检验结果进一步验证了本文的假设2,管理者过度自信程度越高,长期负债融资越少,其融资结构越倾向于短期负债。总资产自然对数、有形资产率、实际税率都与长期负债率正相关,销售净利率、托宾Q值、独立董事比例与长期负债率负相关。

根据式(1)、(2)、(3)的回归结果,对上述模型进行调整,剔除影响不显著,经济意义不明显的未通过t检验的相关变量。由于模型(3)只是为了辅助说明模型二,所以不对它进行调整,得到表7的回归结果。

表7 调整后模型的Lev,Levs的回归结果

由表7可知,调整后的Lev模型(1)的R2为0.47,P值为0,F值为21.02,说明F检验显著。从回归结果来看,管理者过度自信与融资结构显著正相关,并通过了5%的显著性水平。总资产自然对数与资产负债率显著正相关,在1%的水平上显著,说明房地产企业规模越大,其融资结构越偏向于负债融资。销售净利率与资产负债率呈现显著负相关,说明房地产企业盈利能力越强,资产负债率越低,这是因为他们拥有充足的现金流可以为日常经营以及投融资决策所需要的资金提供支持。

调整后的模型Levs模型(2)的R2为0.24,P值为0,F值为9.79,说明F检验显著。从回归结果来看,管理者过度自信与短期负债率具有显著正相关,并通过1%的显著性水平。总资产自然对数与短期负债率显著正相关,在1%的水平上显著,说明房地产企业规模越大,其融资结构越偏向于短期负债融资。

六、研究结论

本文以2012年房地产企业上市公司为样本,分析了管理者过度自信对企业融资结构的影响,得出以下结论:

一是管理者过度自信程度与企业资产负债率正相关。由于房地产行业自身的高杠杆化以及资源集中的特点,房地产行业管理者大多具有风险偏好,过度自信的管理者高估了企业发展前景,也高估了企业收益。若新股东加入,会稀释掉原有股东的利益,并且债务融资成本相对较低。因而,相对于股权融资,他们更倾向于选择激进的负债融资。

二是管理者过度自信与企业的债务期限结构显著正相关。由于短期债务比较容易取得,资金成本相对较低,而且过度自信的管理者高估了企业的盈利能力和营运能力,高估了企业投资回收期,同时低估了企业可能面临的财务风险,认为企业能够及时偿还到期债务。另外,过度自信的管理者对于投资和扩张也存在着更多的渴望,而公司的投资活动急需大量的现金,所以过度自信的管理者更偏好于选择短期债务进行融资。

三是公司规模与企业的融资结构和债务期限结构显著正相关。由于房地产企业本身具有资金需求量大的特点,当公司规模越大时,往往采用多元化经营模式,其经营和投资活动所需的资金也就越多,也就倾向于负债融资,而与长期负债相比,短期负债相对容易,且资金成本低。所以公司规模越大,短期资产负债率都越高。

四是独立董事比例与企业资产负债率负相关,但不显著。独立董事比例高,可以对管理者负债融资偏好起到抑制作用,降低资产负债率。这两者不显著可能是由于我国大部分房地产上市公司股权集中度高,大股东对公司有绝对的控制权,存在“一言堂”的现象,而独立董事比例偏小,且上市公司聘请独立董事更多的是迫于监管压力,而不是自觉提高治理水平的结果,或者是由大股东选定,成为大股东的代言人,或者由政府委派,缺乏相应的激励机制,他们未能履行一名董事的职责,对公司高层管理者的约束有限。

[1]Hersh Shefrin.Behavioral corporate Finance[M].New York:Mc Graw Hill Higher Education,2005:16-17.

[2]Malmendier U,Tate G.CEO overconfidence and corporate investment[J].Journal of Finance,2005(6): 2661-2700.

[3]Oliver B R.The Impact of Management Confidence on Financial structure[R].Australian National University:Working Paper Series in Finance,2005(7):223-251.

[4]Ulrike Malmendier,Geoffrey Tate.Jonathan Yan.Corporate Financial Policies With Overconfident Managers[R].California:NBER Working Paper, 2007:25-26.

[5]李占雷,高俊山.管理者过度自信与公司融资结构决策[J].开发研究,2007(7):152-154.

[6]黄莲琴.管理者过度自信与公司融资行为研究综述[J].财会月刊,2009(5):47-49.

[7]刘 星,魏 锋,詹 宇,等.中国上市公司融资顺序的实证研究[J].会计研究,2004(6):66-72.

[8]Campbell R,Harvey.Managerial Overconfidence and Corporate Policies[R].Cambridge:NBER Working Paper,2007:50-55.

[9]Ben-David,Graham,John R.Managerial Overconfidence and Corporate Policies[C].Chicago:AFA Chicago Meetings Paper,2007:28-29.

[10]周洪亮.管理者过度自信与企业财务行为的实证研究[D].厦门:厦门大学,2009:61-62.

[11]周 明.管理者过度自信与企业融资关系研究[D].大连:大连理工大学,2010:48-50.

[12]胡玉萍.我国上市公司高管人员过度自信与融资结构关系的实证分析[D].广州:暨南大学,2012:46-47.

[13]崔 婧.上市公司管理者过度自信与融资决策的实证研究[D].长春:吉林大学,2013:50-54.

(责任编辑 王婷婷)

Managerial Overconfidence and Financial Preference: Evidence of the Real Estate Listed Companies

DAI Wen

(School of Management,Hubei University of Technology,Wuhan 430068,Hubei,China)

Based on the previous research,this paper educes the characteristics of managers and financial preference of the real estate industry:high asset liability ratio,significantly higher short-term debt ratio than long-term debt ratio,and very high concentration of ownership in the equity structure.Taking the financial data in the 120 real estate companies listed in Shanghai and Shenzhen A-share markets in 2012 as the research samples,the paper chose managerial overconfidence as the explanatory variable and financial structure as explained variable.The result shows that managerial overconfidence has significant influence on financial preference in listed Chinese real estate companies.The higher degree of managerial overconfidence the companies have,the higher financial leverage will be chosen,and the short-term liabilities will be preferred.

managerial overconfidence;financial preference;the real estate industry

F235.19

A

10.3963/j.issn.1671-6477.2015.01.018

2014-12-15

代 文(1968-),女,湖北省荆州市人,湖北工业大学管理学院副教授,博士,主要从事财务管理融资结构研究。