我国上市公司会计政策选择策略与收益的相关性研究

2015-05-20李建丽李跃坤

李建丽 李跃坤

摘 要:本文从2013 年我国A股上市公司中随机选取样本,对我国上市公司会计政策策略组合与会计收益的相关性进行了研究。研究证实,我国上市公司会计政策选择和总资产收益率有一定的关联性,对会计政策进行不同的选择或调整在一定程度上也能影响企业的会计收益,进而影响着会计信息质量。

关键词:会计政策选择;策略组合;会计收益

一、引言

在很多经济事项上,我国会计准则给予了公司管理层依据实际情况自由选择会计政策的权力。从现有的研究来看,大多数的研究者都把公司管理者的会计政策选择割裂开来,分别研究某一种会计政策选择对会计收益的影响,而不是把管理层的会计政策选择作为一个系统的策略组合,从整体上来研究公司的会计政策选择对公司收益的影响。鉴于此,本文将上市公司的会计政策选择作为一个系统的策略组合以对我国上市公司会计政策策略组合与会计收益的关系以及对会计收益的影响程度进行实证研究。

二、研究设计

1.会计收益和相应的会计政策的选取

本文选取了总资产收益率(Rota)作为会计收益的衡量指标,并假设公司在短期内资产规模稳定。

相应的会计政策中,选取了金融资产分类、包装物摊销、固定资产折旧方法、研究开发费用是否资本化、低值易耗品摊销、投资性房地产后续计量模式等主观性较高容易影响收益的项目。

2.会计政策分类

不同的会计政策对会计收益的影响不同。本文假定了两种情形,一种情形是提高总资产收益率的政策,另一種是降低总资产收益率的政策(见表1)。

表1 会计政策及其对总资产收益率的影响

3.会计政策选择策略系数

如上表1所示,每种会计事项都有两种或以上的会计政策可供选择,不同的选择或安排对收益的影响不同。如表1所示,五种事项分别都有两种选择,则影响会计收益的会计政策组合可以有32种。假设某一给定会计政策组合对会计收益的影响对所有企业都一样,且两种会计政策对收益的影响程度相同,则会计政策选择策略系数(简称为策略值)的计算如表2 所示。不同组合赋值的高低表示选择增加收益的会计政策可能性的大小,可能性越小,赋值越低。

如表2所示,极端的会计政策选择是组合1和组合32,即折旧采用加速折旧、摊销采用一次摊销、研发费用费用化、投资性房地产后续计量采用成本法、不确认为交易性金融资产使当期成本费用达到最高,从而使收益最低(策略值1),或者采用直线法计提折旧、五五(或分次)摊销、研发费用资本化、投资性房地产后续计量采用公允价值、确认为交易性金融资产的策略使当期成本费用降到尽可能的低水平,从而使收益达到最大(策略值6)。

表2 影响总资产收益率的会计政策组合及其政策

4.研究假设

(1) 会计政策组合选择影响因素及假设。本文假定会计政策选择策略系数的高低表示增加会计收益的效果,系数值越大,会计收益增加越明显,所以预计会计政策选择策略系数与总资产收益率呈正相关。故提出假设:

H1:总资产收益率与会计政策选择策略系数正相关。

(2)控制变量的影响。影响企业总资产收益率的因素很多。除了会计政策选择策略之外,企业的销售情况和资产负债情况也决定了总资产收益率的高低。

①销售情况因素及假设。本文选取销售净利率作为反映销售情况假设的研究变量。从企业经营情况来看,销售净利率入越高的企业其总资产收益率也越高。故提出假设:

H2:总资产收益率与销售净利率正相关。

②资产负债情况。本文选择资产负债率作为反映资产负债情况假设的研究变量。在企业的经营过程中,收益越高,企业越倾向于利用高的杠杆来赚取超额收益。因此,资产负债率高的企业,其总资产收益越高。故提出假设:

H3:总资产收益率与资产负债率正相关。

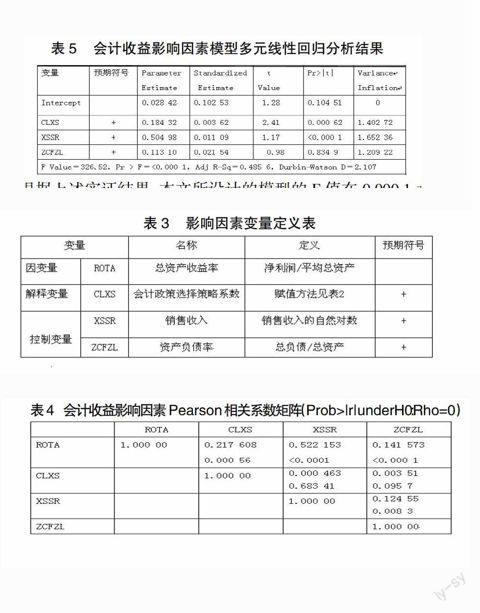

上述影响会计收益的因素定义和预期符号如表3 所示。

5.模型建立

反映总资产收益率的影响因素的多元线性回归分析模型为:

ROTA=α0+α1CLXS+α2XSSR+α3ZCFZL+ξ

其中:ROTA为因变量总资产收益率;α0为常数项;αi为变量的系数;ξ为随机误差项。自变量CLXS表示影响总资产收益率的会计政策选择策略系数,赋值方法见表2的说明;其他变量均为控制变量。各变量的定义和取值方法如表3 所示。

表3 影响因素变量定义表

三、实证分析

1.样本来源与选择

本文研究对象限定于 2013 年 12 月 31 日前在上海证券交易所和深圳证券交易所上市的 A 股公司,选取的研究期间为2013年。考虑到金融类公司和ST类公司的特殊性,本文将其从总体中剔除,以保证研究结论能够反映我国上市公司会计政策选择的最普遍情况。考虑了以上情况后, 本文从剩余总体中随机抽取300家作为研究对象。

2.实证结果

(1) 相关系数分析。

根据表4的结果显示,总资产收益率与会计政策选择组合策略值的预期符号一致,相关系数为0.2176,在0.001的水平上显著,说明两者之间有一定的关联;总资产收益率与销售收入相关系数达到0.52左右,在0.0001的水平上显著,比较相关,且预期符号一致;总资产收益率与资产负债率的相关系数为0.14,两者有一定的相关性。

表4 会计收益影响因素Pearson相关系数矩阵(Prob>|r| underH0:Rho=0)

(2)多元线性回归分析

根据多元线性回归模型

ROTA=α0+α1CLXS+α2XSSR+α3ZCFZL+ξ,并使用SAS 软件,利用OLS 检验上述相关假设。分析结果如表5所示:

表5 会计收益影响因素模型多元线性回归分析结果

根据上述实证结果,本文所设计的模型的F值在0.000 1 水平上显著,意味着该模型描述的影响总资产收益率的因素是合适的,可以得出有说服力的结论。模型的拟合度达到0.4856,说明模型的拟合效果较好,能解释本文所研究的问题。另外,根据实证结果,本文的模型没有多重共线性问题,也不再序列相关问题。

从自变量与因变量的关系看,CLXS的符号与预期符号一致,回归系数为0.184,说明会计政策选择策略系数对总资产收益率有一定的影响,假设H1得到验证。控制变量XSSR 的回归系数为0.5左右,系数显著且在0.000 1 水平上,说明销售收入对总资产收益率具有显著的影响作用,假设H2得到验证;ZCFZL变量相关系数为0.11,与预期符号一致,相关性一般,说明资本结构对公司总资产收益率的影响是一个积累的过程。

就实证研究的结果来看,企业的总资产收益率除了受会计政策选择、销售收入和资本结构的影响外,还受其他因素的影响,比如资产周转情况、成本费用情况等。但就本部分的研究而言,目的已经达到,即企业的会计政策选择在一定程度上通过影响成本费用、非日常损益进而影响到了企业的会计收益。说明企业可以通过选择或者调整会计政策组合来影响当期的会计收益。

四、研究结论

结论1:会计政策选择与总资产收益率具有一定的相关性。

结论2:虽然企业的总资产收益率主要受收入、成本、资产周转以及资本结构的影响,但通过对会计政策进行不同的选择或调整在一定程度上也能影响企业的会计收益。

结论3:企业会计政策的选择行为影响着企业的会计收益,在一定程度上降低了会计信息的真实性和可靠性。会计政策的制定者应当制定更为严格、合理的会计政策选择和监管规则,在给予公司管理层选择余地的同时使会计信息更为可靠。

参考文献:

[1]陈少华,莫世忠译.瓦兹·齐默尔曼.实证会计理论[M].东北财经大学出版社,1999.

[2]威廉姆·R·司可脱著,陈汉文译.财务会计理论[M].机械工业出版社,2000.

[3]颜敏,王平心.我国上市公司会计程序组合选择研究[J].财会月刊,2006(8).

[4]颜敏,郭宏.会计政策组合选择与成本费用相关性研究[J].财会月刊,2010(11).

[5]叶建芳,周兰.管理层动机、会计政策选择与盈余管理[J].会计研究,2009.

[6]王运传.会计政策选择研究及其评析[J].財会通讯(综合版),2006.

作者简介:李建丽,女,会计学硕士,教授,河南交通职业技术学院物流学院院长,研究方向价值管理;李跃坤,男,会计学硕士,河南交通职业技术学院讲师,研究方向为财务会计与资本市场