我国央行货币政策工具比较分析

2015-05-11周意珍

■周意珍

一、前言

2014年以来,受外汇占款增速下滑、经济基本面增长乏力,以及居民货币持有意愿增加等多种因素影响,货币供应量的供给出现缺口,短期利率波动幅度加大,我国中央银行需要在保证继续实施稳健货币政策前提下,采取积极而丰富的货币政策工具进行应对。如灵活开展公开市场操作,适时适度开展常备借贷便利和中期借贷便利操作,普降与定向相结合调整存款准备金率,发挥差别存款准备金动态调整机制的积极作用,协同推进调整存贷款基准利率和利率市场化改革等。

相对以往,在应对当前复杂形势时,人民银行不再局限于采用货币政策工具中传统的 “三大法宝”,央行的货币政策工具日趋多样化,且还在逐渐扩充和丰富。因此我们有必要在充分理解传统货币政策特点和效用,还要了解央行引进和创造的更为灵活的货币工具,并将其进行对比研究才能更加深刻地领会央行在每次进行货币政策操作的意图以及其对市场的影响。

二、文献综述

对货币政策工具的研究大致分为两类:一类是对不同类型货币政策工具描述性分析及理论研究;另一类是针对不同类型货币政策工具发展过程进行梳理并进行实证检验。

理论研究方面,早期以弗里德曼为代表的经济学家认为,公开市场操作能比较准确及时地影响货币供应量,进而影响利率来调节社会总需求,而且具有较强灵活温和特征;霍维慈认为存款准备金政策效应大但微小调整就会引起货币供应量的巨大变动;近年来,Krieger Sandra(2002)对美国公开市场业务和利率关系进行研究,发现市场利率与公开市场操作有很强相关性;Bruce McGougha(2005)认为短期利率作为货币政策工具,将会产生零约束限制问题,因此建议选择长期利率;贾玉革(1999)对我国存款准备金率、再贷款再贴现率、基准利率政策和公开市场操作四大货币政策现状进行比较,提出完善政策工具建议;张翠微(2008)梳理了近年各国央行调整货币政策工具情况,总结了新兴市场国家货币政策变化基本特点,并提出货币政策调整中应该注意的问题。

实证方面,Andreas(2005)使用 1959~2002 年月度数据,用VAR模型脉冲响应函数和方差分解方法研究公开市场操作,发现公开市场操作出现一个标准差冲击时,会造成真实GDP持续增长,却不能引起价格水平变化;李欣(2012)对比分析了法定存款准备金率、再贴现率、公开市场业务、银行存贷款利率这四个央行货币政策工具有效性,结果发现,法定准备金率调整不仅自身在货币政策传导机制中存在阻碍,其较之其他操作工具的有效性也比较薄弱。

三、央行货币政策工具比较分析

(一)货币政策传导机制

货币政策传导机制是为实现货币政策最终目标,中央银行运用货币政策工具来作用于操作目标,从而影响中介目标,最终通过中介目标来实现最终目标。本质上就是央行通过货币政策工具的运作,影响商业银行等金融机构的活动,进而影响货币供应量,最终影响国民经济宏观经济指标。

(二)我国央行货币政策工具

下面将以我国中央银行货币政策工具的使用及创新历程为顺序有侧重地介绍我国的货币政策工具。总体看来,我国的货币政策工具经历了由简至繁、从粗放到精细的发展过程。

我国存款准备金制度始于1984年,该制度实施期初主要是为了保证银行体系流动性和清偿能力,之后逐渐发展为央行控制货币供给量、调节信贷结构而采取的常用货币政策工具,截至2015年4月,存款准备金率经历了47次调整,每一次调整都与中央银行宏观调控经济意图有关;1986年中央银行开办再贴现业务,该业务的开展,并非像西方国家一样以建立最后贷款人机制为目的,而是为了解决企业之间存在的“三角债”和解决特定行业所需用资金及调整产业结构问题,中央银行真正开始大力扩大和推广再贴现业务是在1994年,1998年对再贴现率进行改革,使其与再贷款率脱钩,单独发布使之首次成为基准利率,由此强化其货币政策信号作用;1993年央行明确把公开市场操作列为货币政策工具之一,1994年央行指出:“人民银行要减少信用贷款,增加再贴现和抵押贷款,发展以国债、外汇为操作对象的公开市场业务,逐步提高通过货币市场吞吐基础货币的比重。”公开市场操作已成为央行控制货币供应、调节银行间市场利率的常用手段。至此,我国一般性的货币政策工具即“三大法宝”成为我国中央银行货币政策最基本的常用工具。

基本工具并非是万能的,面对逐渐复杂的国际和国内环境、市场化的进程,以及金融创新对金融发展的纵深推进,基本工具运用效果受到考验,新的更富有针对性和弹性的货币政策工具也应运而生。2013年11月,我国央行新增常备借贷便利(SLF)这一新的货币政策工具,这一工具的引入主要是由于近年来我国银行体系短期流动性供求波动性有所加大,市场短期资金供求出现不均衡,客观上要求进一步创新和完善流动性供给及调节机制,不断提高应对短期流动性波动的能力,为维持金融体系正常运转提供必要的流动性保障;同年,短期流动性调节工具(SLO)作为公开市场操作的补充提供了超短期的流动性调节;2014年,抵押补充贷款(PSL)推出的背景是基础货币投放渠道转化与合格抵押品缺失;中期借贷便利(MLF)的创设弥补了我国由于利率市场分割而导致中长期利率传导缺失的缺陷,影响和引导中长期利率,同时通过MLF向市场补充基础货币,有利于抵消外汇流入放缓的影响。

(三)货币政策工具比较及分析

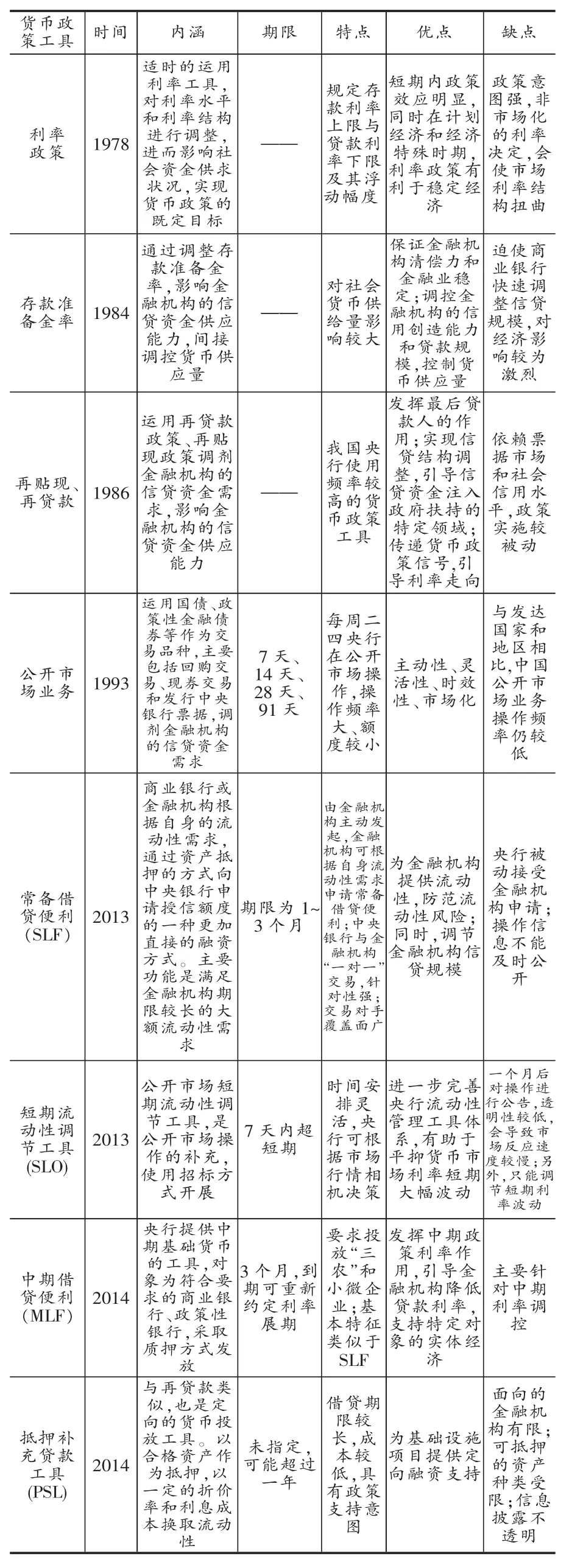

通过上文对我国央行传统货币政策工具和新兴货币工具历史沿革的介绍,我们可以通过表1对我国目前主要的货币政策工具进行比较。

通过货币政策工具多维度对比,发现我国央行在货币政策工具创新和运用方面有以下变化:

一是创新频率加快。自1978年至2013年,传统三大货币政策一直作为主要货币政策工具使用,而2013年至少有四种新的货币工具被引入和使用,可见我国央行在应对经济金融环境问题时,对货币政策工具创新意识在逐步提高。

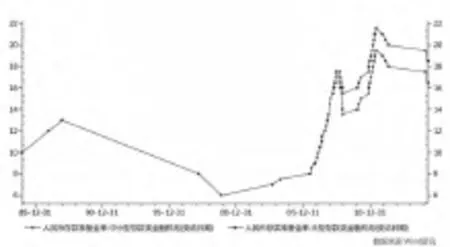

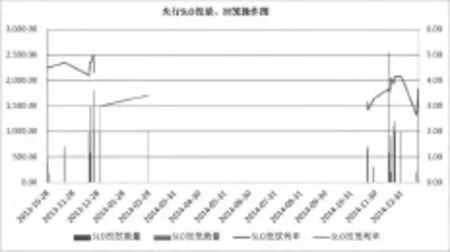

二是调整频率加快、弹性增强。图1显示,虽然存款准备金率的操作会引起货币供应量大幅震荡,但央行从2006年之后对存款准备金率调节频率加快,每次调节的幅度和方向也较灵活;图2显示央行SLO投放回笼在操作时间上十分灵活,既可集中在某一时段,也可完全根据货币市场需求情况不时进行操作,而且其在利率控制方面弹性很强。

图1 人民币存款准备金率操作频率

图2 SLO投放回笼操作图

表1 我国货币政策工具比较

三是针对性更强,操作更加精细。新工具无论是在期限、操作手法,还是作用对象都较以前更加富有针对性,SLO作为回购市场重要补充,提供了超短期利率调节手段,PSL定向为政策支持信贷方向提供融资,并在不断拓宽基础货币投放渠道,同时为央行在抵押品品种上探索空间。

四是多种工具组合使用,货币政策工具运用艺术化。单独某一种工具虽然能确保针对性,但不免存在片面性,因此货币政策工具需要配合实施,取长补短,并以组合政策应对市场。这种组合既体现在工具种类搭配上,也体现在各项工具操作时间选择安排上。这考验着货币当局对宏观经济的把握能力和货币工具的操作能力,具有较强的管理艺术性。

四、总结

创新货币政策工具,不断丰富央行货币政策工具箱,通过灵活组合利用货币政策工具,达到控总量、调结构目的,才能真正发挥好我国央行货币政策制定和执行的重要作用。

[1]汪宁.对央行货币政策工具的几点思考[J].债券,2014,(7):67~70.

[2]中国2015年第一季度货币政策执行报告.

[3]谢平.中国货币政策分析:1998~2002[J].金融研究,2004,(8).

[4]曾宪久.货币政策传导机制论[M].中国金融出版社,2004.

[5]王广谦.中央银行学[M].高等教育出版社,1999.

[6]曾磊.中国货币政策工具的有效性分析[D].四川大学,2006.

[7]巴曙松.中国货币政策有效性的经济学分析[M].经济科学出版社,2000.

[8]谢伟明.我国货币政策工具研究[D].湖南大学,2012.

[9]胡晔.后金融危机时代我国货币政策工具的优化[J].特区经济,2012,(7):2~10.

[10]潘慧.我国货币政策工具有效性分析[J].商业经济,2011,(4):8~20.