股指期现货市场间联动的非对称性和信息溢出

2015-04-06刘向丽

朱 莉, 刘向丽

(1.中央财经大学 金融学院,北京 100081; 2.新疆财经大学 金融学院,新疆 乌鲁木齐 830012)

股指期现货市场间联动的非对称性和信息溢出

朱 莉1,2, 刘向丽1

(1.中央财经大学 金融学院,北京 100081; 2.新疆财经大学 金融学院,新疆 乌鲁木齐 830012)

本文在ADCC-TGARCH模型的框架下,考察了沪深300股指期现货间的动态条件相关性及其非对称性,并结合VECM模型和CCF检验考察两市场间的信息溢出效应。实证结果表明,样本期内只存在期货对现货的单向均值溢出;在不同的滞后阶数下,特别是在第2、3、8阶存在双向的风险溢出;两市场的相关性很强,且相关性具有非对称性。

信息溢出;VECM-ADCC-TGARCH;CCF检验

1 引言

股指期货是以股票价格指数为标的一种金融衍生品,自20世纪80年代第一张股指期货合约在美国诞生以来,股指期货在世界范围得到了快速发展,目前已成为世界上交易量最大的期货品种。股指期货作为一个投资品种和风险管理工具本身是中性的,但其交易标的是特殊的股票价格指数,因此股指期货的推出是否引起过度的投机行为并导致股票市场大幅波动一直是各界所关心的重大课题。从西方发达证券市场的经验来看,股指期货市场与股票现货市场之间存在着极强的波动联动关系和信息溢出效应,所以对二者关系的研究可以检验哪个市场对于信息的反应更快,哪个市场起主导作用,两个市场之间的联系如何,这些关系的厘清有利于防范股指期货与现货市场的风险联动,对于多层次资本市场的健康发展,具有重要的理论及实践作用。正是基于股指期货市场与现货市场波动联动关系研究的重大现实意义,近年来该领域得到了国内学术界、实务界的持续关注,但在股指期货对现货市场的影响上没有得出一致结论。我国的沪深300指数期货在2010年 4月才正式挂牌交易,因此其是否能起到价格发现、风险对冲、抑制现货价格过度波动等功能还有待于时间的检验,国内关于此方面的系统深入的研究还比较少。

2 文献综述

国外关于股指期现货关系的研究开始的时间比较早,Chan等[1],Tse[2]应用双变量GARCH模型,研究不同指数期现货间的关系,发现有联动关系和信息的溢出。Meneu和Torro[3]利用非对称的GARCH模型研究西班牙期现货市场发现了波动的非对称性,即市场对坏信息的反应比好信息更为敏感。Zhong等[4]采用EGARCH模型研究了墨西哥市场,发现期货市场具有价格发现的功能且放大了现货市场的波动。Bhar[5]应用扩展的二元EGARCH模型,研究澳大利亚指数期现货市场,发现误差修正项对条件均值和条件方差具有解释能力。Juan和Green[6]利用DCC-TGARCH-M模型研究了FTSE100期现货市场的关系,认为波动率存在非对称性,但是两市场间的波动率无因果关系。

对于我国股指期货的研究,邢精平等[7],严敏等[8],刘晓彬等[9],曹海军和朱永行[10]主要采用GARCH族模型进行研究,得到的结论不尽相同,有的发现两个市场之间存在双向的波动溢出效应,有的发现指数现货市场价格领先于指数期货市场,而且两市场间没有显著的非对称双向风险溢出效应,有的研究发现从短期来看,沪深300股指期货市场波动与现货市场波动之间存在相互溢出效应,但是不会产生长期持久的影响。

综合上述,对期现货市场联动性和溢出效应的研究主要在两个方面:一是对均值的研究,主要是通过协整分析、误差修正模型和格兰杰因果检验,协整分析用于考察两市场间的长期均衡关系,误差修正模型用于反应短期价格的偏离,格兰杰因果检验用于反映两市场之间收益的相互引导关系。二是对波动率的研究,主要集中在波动溢出效应上,一般采用GARCH族模型进行研究。本文在这些研究的基础上,考虑到Gjika和Horvath[11]认为股票资产波动率普遍存在非对称效应,尝试从非对称的动态条件相关性的角度来考察股指期现货市场的相关性,应用Engle提出的动态条件相关性模型,结合向量误差修正模型和残差交叉相关性检验,研究我国股指期现货市场的信息溢出效应和动态相关关系。基于此我们的研究主要从以下三方面展开:一是从收益率角度,利用VECM考察两市场的均值溢出效应;二是从非对称的角度,利用ADCC-TGARCH研究两市场间波动率的动态相关关系;三是从波动率角度,基于VECM-ADCC-TGARCH的标准化残差的基础上,利用CCF检验考察两市场间方差的因果关系和波动率的溢出效应。

本文的研究意义主要有三个方面:一是补充了我国对股指期现货市场在信息溢出方面和非对称动态相关关系的研究,有利于我们更好地把握期现货市场之间的联动性,为机构投资者资产组合、风险管理决策提供依据;二是在ADCC-TGARCH的框架下研究了股指期现货的互动关系,验证了相关性存在非对称性;三是首次采用CCF检验,验证股指期现货在领先-滞后一定阶数下仍然存在波动溢出,同时也说明该方法对检验波动溢出较敏感。

3 计量方法

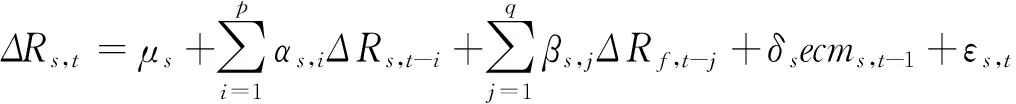

3.1 向量误差修正模型VECM

Davidson和Hendry[12]提出了误差修正模型的基本形式,之后Engle和Granger[13]又将协整与误差修正模型结合,建立了向量误差修正模型VECM。

(1)

(2)

其中ecmt-1是误差修正项,反映变量间的长期均衡关系,定义εt=(ε1,t,ε2,t)′为残差向量,且每个市场残差服从条件正态分布。δf、δs反映变量间偏离长期均衡状态时且调整到均衡状态时的调整速度。αf,i表示滞后i阶时的期货收益率对当期期货收益率的影响;βf,i表示滞后i阶时的现货收益率对当期期货收益率的影响;αs,i表示滞后i阶时现货收益率对当期现货收益率的影响;βs,i表示滞后i阶时期货收益率对当期现货收益率的影响,这些变量反应短期变化的影响。μf,μs是常数项,εs,t,εf,t是残差项。

3.2 TGARCH-ADCC模型

行为金融学理论认为资产的预期收益是风险的凸函数,即单位风险所对应的边际收益为正,因此投资会表现出对风险的反应过度和对收益的反应不足,坏消息对波动的影响要大于好消息的影响。因此为了反应股指期现货市场的非对称性波动的影响,本文将采用Bollerslev等[14]提出的TGARCH(1,1)模型来检验两市场的波动情况。模型表示如下

(3)

其中hi,t表示i资产的波动率;φi表示现有信息对下一期波动性的影响程度;γi表示收益率波动的持续性;Γ是示性函数,当ε<0时,Γ=1;否则为0。

rt∣Ωt-1~N(0, Ht)

Ht=(hij)=DtRtDt

(4)

Engle和Sheppard[19]提出了对DCC多元变量GARCH模型的简化两步估计方法。该模型假定收益率服从正态分布,采用极大似然估计(MLE)。第一步是对似然函数的波动部分进行估计,即分别对每个市场单独采用VECM-TGARCH模型进行极大似然估计,并将各TGARCH模型的对数似然函数进行求和。第二步是对似然函数的相关性部分进行估计。

3.3 CCF因果关系检验

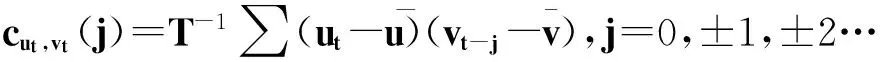

(5)

(6)

4 实证结果分析

4.1 数据的统计分析及平稳性检验

本文采用的数据是沪深300指数和沪深300股指期货合约的日交易数据,来源为Wind金融数据库。对于股指期货合约选择当月合约作为样本合约,因为其交易量大,约占当日交易量的93%[7],所以本文选择当月合约作为主要的研究对象。数据选取从2013年2月28日~2014年3月24日,共257个观测值。股指期货与股指现货价格分别表示为Pf,t=ln(Cf,t)、Ps,t=ln(Cs,t),对应的期货价格收益率为Rf,t=Pf,t-Pf,t-1、Rs,t=Ps,t-Ps,t-1,其中Cf,t、Cs,t分别为股指期货与股指现货第t日的收盘价。因为道氏理论认为收盘价能反映市场的大部分行为,是最重要的价格。

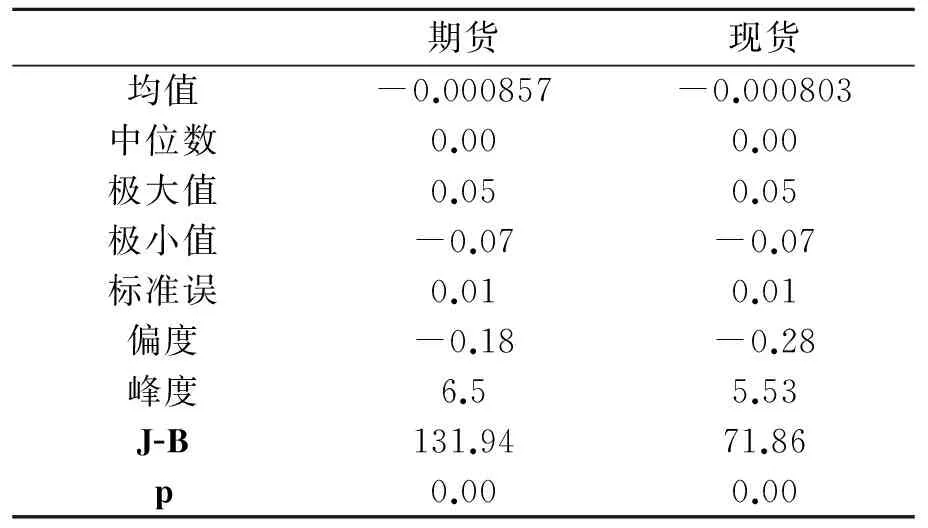

表1 股指期现货市场收益率序列统计属性

注:偏度和峰度是用来粗略地反应数据的正态性的指标,偏度是随机变量标准化的三阶矩,峰度为四阶矩。J-B为Jarque-Bera统计量,如果J-B统计量的概率值小于设定的概率水平,则拒绝原假设,样本概率不服从正态分布;否则,接受原假设,样本概率服从正态分布。

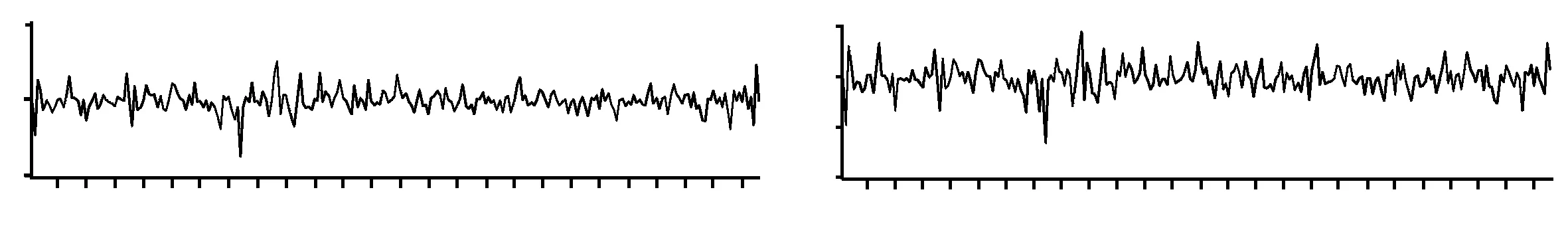

图1 样本数据股指期货、现货价格和收益率

从表1中可以看出,沪深300指数期、现货的收益均为负且非常低,但是方差却较大。由J-B统计检验知二者均拒绝原假设,即样本概率不服从正态分布的假设。从峰度与偏度值来看,两个序列均具有明显的尖峰厚尾特征,样本期左偏。从图1可以看出,沪深300指数期、现货收益序列的走势基本一致,暗示他们之间非常高的同步相关性,经计算股指期货和现货收益率的同步相关性为0.96。进一步观察图1两个收益率曲线,可以看出波动的聚集性,或者大的波动后伴随着一个相对平稳期。

金融时间序列的平稳性是建模能否成功的最基本条件,为了避免非平稳金融时间序列可能引起的伪回归问题,本文分别对股指期、现货收益率的时间序列有趋势和无趋势两种形式进行了平稳性检验。检验结果显示,在1%的显著性水平下,两对数收益率的时间序列都拒绝了存在单位根的原假设,即两个对数收益率为平稳的时间序列,这保证所建立的模型不会存在伪回归问题。

4.2 市场间均值溢出分析

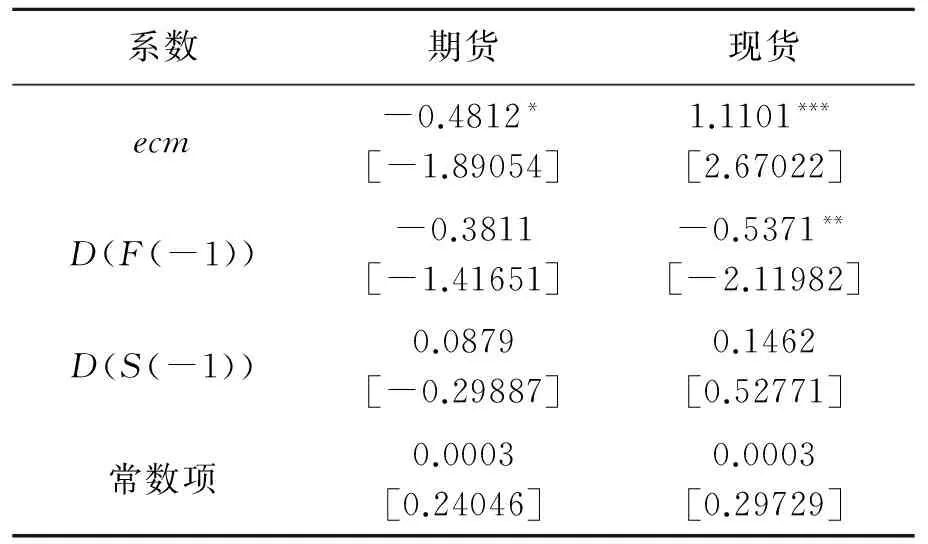

VECM方程反映两个变量间长期和短期的不同方面,误差修正项ecm反映偏离长期均衡的短期调整速度。相对于均衡价格,当远期价格高了,那么市场可以通过远期价格下降或现货市场价格上升来修正错误的价格,因此我们一般希望ecmf<0, ecms>0[21]。从表2中可以看出,误差修正项ecm的系数估计值为-0.4812、1.1101,即当期货和现货价格发生偏离时,价格纠正过程主要表现为现货价格向期货价格方向调整, 现货价格变化受制于期货价格变化,期货价格在价格发现中起主要作用。由D(F(-1))和D(S(-1))的系数比较可知,股指期货收益率受前一期期、现货收益率的影响不显著,股指现货收益率受前一期期货影响显著。实证说明,对于样本,沪深300股指期货对现货价格的引导作用明显。当期货与现货价格发生偏离时,价格的纠正过程主要表现为现货价格向期货价格的调整,期货在确定价格的过程中起主导作用,因为Chan[22]认为指数期货被认为应该承担聚集市场信息的功能,加上其便利的交易机制,所以对市场信息的反映更灵敏。根据Gonzalo和Granger[23]提出的理论解释,现货价格的变动受制于期货价格的变动,期货对于价格发现的贡献大于现货,即我国股指期货市场在一定程度上发挥了价格发现的功能。

表2 样本的VECM方程的估计系数

注:括号内为t统计量。***小于1%的显著性水平;**1%~5%的显著性水平;*5%~10%的显著性水平。

4.3 市场间动态条件相关性特征分析

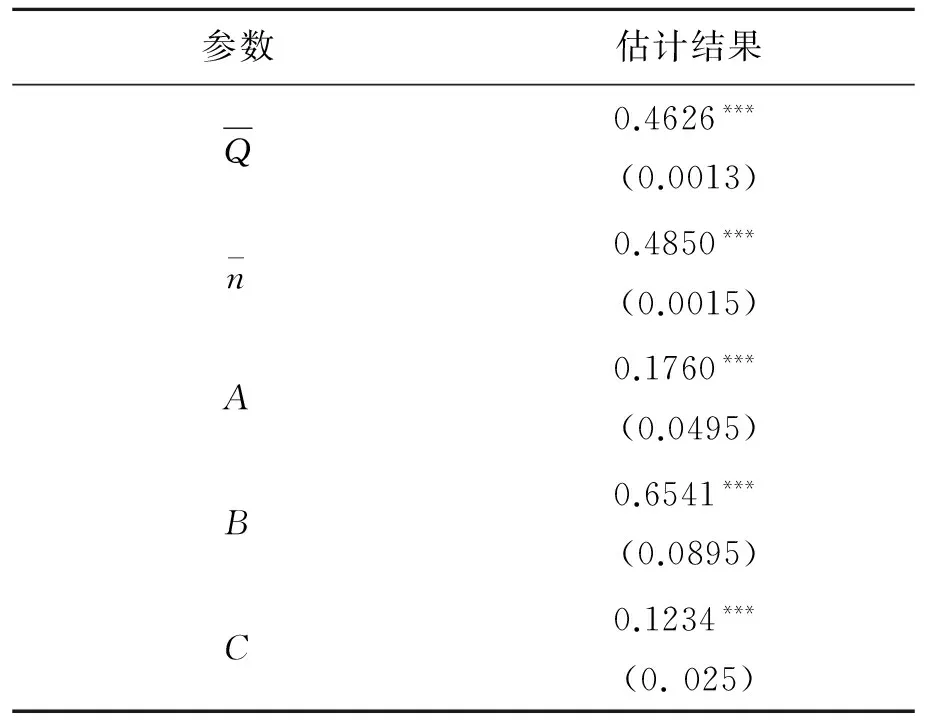

从ADCC模型的估计结果可以看到,A显著异于零,说明滞后一期的标准化残差乘积对市场之间的动态相关系数具有显著的影响,B显著异于零,表明动态条件相关系数具有非常强的持续性,C显著异于零,说明在股指期现货市场间存在显著的动态条件相关性的非对称性。利用表3的系数估计值可以计算股指期现货市场之间的时变相关系数,计算结果显示两个市场间的相关性具有很强的时变性,相关性的变化呈现出较频繁的波动,且整体上呈现正相关关系。这可能因为2013.2.28日推出转融券业务后导致两市场相关性持续降低,从而可以验证非对称性暗示加入坏消息比好消息有一个更高的相关系数,即非对称性导致利好消息(转融券的实施)降低了市场间的相关性。在整个样本期,相关性呈下降趋势,在2013.4.1、2014.1.16、2014.3.18有明显的局部低点,这可能说明此时的指数套利是不连续、不积极有效的,两个市场间的关联性比较松散。Antoniou和Garrett[24]的研究发现有时套利行为在股指期现货两个市场间可能中断。同时2013年全球经济复苏缓慢导致外需不足,加之我国政府主动调控投资领域,诸如房地产等传统支柱产业的调控措施继续实施,使得内需增加缓慢,短期内刺激经济的政策又无法出台,经济增速放缓趋势明显,这些坏消息会导致相关性增加,但是相关性增加时变化的幅度较小,可能因为经济的放缓趋势是一个可预期的较长变化,不会在短期内影响相关性的剧烈波动,所以相关性上升时无明显峰值,变化较平缓。样本期内动态相关系数均值为0.9680,对两序列进行t检验,定义H0:动态条件相关系数均值为零。检验结果均拒绝原假设,接受备择假设,动态条件相关系数是显著异于零,即两个市场间存在着紧密的动态关联。

表3 ADCC模型的参数估计结果

注:***小于1%的显著性水平;**1%~5%的显著性水平;*5%~10%的显著性水平。括号内为标准误。

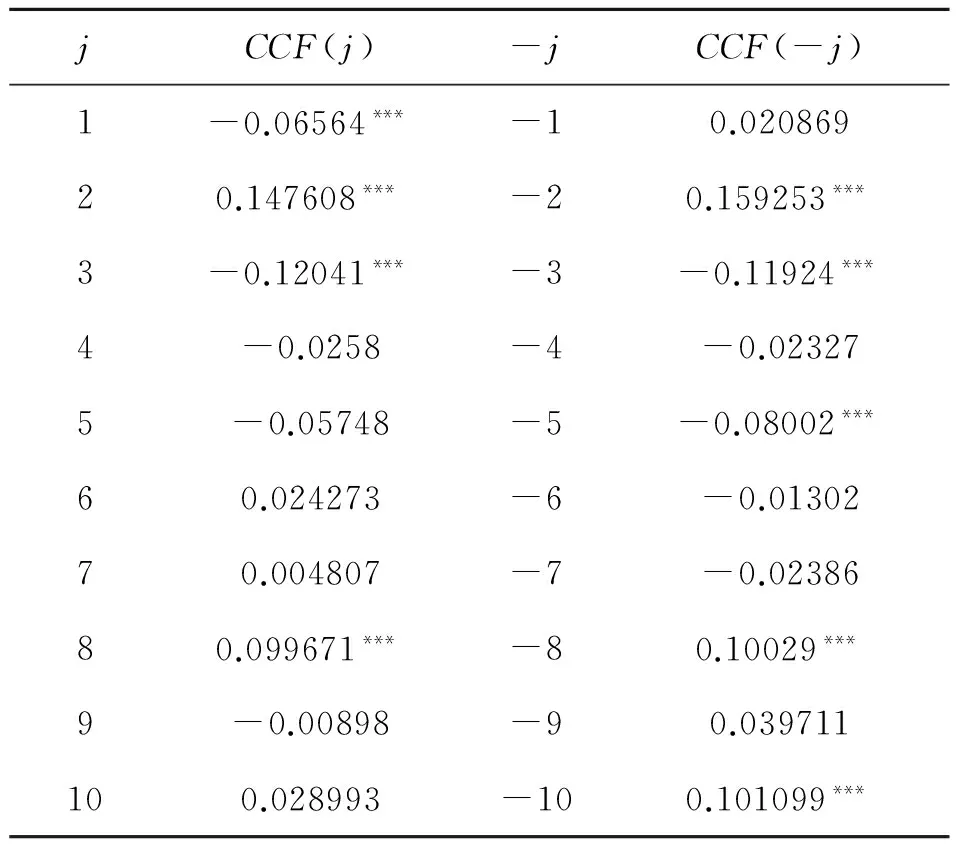

4.4 CCF方差因果关系检验

对样本期内数据,我们计算标准化的均值方程残差的10阶领先和滞后的交叉相关系数CCF,如表4所示,分析两个市场间的方差溢出,即是否存在从一个市场到另外一个市场的风险溢出效应。通过实证的结果可以知道,瞬时的CCF(0)为0.92344,有非常高的显著性水平,存在显著的瞬时方差因果关系,即显著的瞬时风险溢出。第1阶只有期货到现货的单向溢出,卖空限制降低了股票价格对信息特别是坏消息的反映速度[25],期货市场由于没有卖空限制,期货价格对好消息和坏消息的反映是对称的,这导致坏消息出现后期货领先现货价格更为明显。但是在第2、3、8阶,即在领先-滞后2、3、8天时存在期货向现货或者现货向期货的溢出效应,这说明CCF检验对波动溢出很敏感。这些现象可能是因为2013.2.28我国转融券业务的开展,使得融券标的券源扩大到90只股票,总流通市值占全部A股流通市值的近50%,融券做空机会和规模增加,使得现货市场对负面信息的反应更加灵敏,而且随着时间推移,融券涉及的个股及分布行业将更广泛,因此A股上市公司做空机制将更突出,这些都进一步提高了现货市场的资源配置能力和市场效率。

表4 CCF方差因果检验结果

注:CCF是期货市场与现货市场标准化残差的相关关系,暗示方差的因果关系,当j<0表示从现货到期货,当j>0表示从期货到现货。

5 结论

综合上述,我们得到以下结论:

(1)从均值溢出的角度看,样本期内存在期货对现货的单向均值溢出,股指期货收益率受前一期期、现货收益率的影响不显著,股指现货收益率受前一期期货影响显著。当期货与现货价格发生偏离时,因为指数期货被认为承担了聚集市场信息的功能,价格的纠正过程主要表现为现货价格向期货价格的调整,加上其便利的交易机制,所以期货对市场信息反映更灵敏,反映了我国股指期货市场在确定价格的过程中起主导作用,在一定程度上发挥了价格发现的功能。

(2)从波动率溢出的角度看,不同的滞后阶数下存在不同的方差的因果关系,第1阶只有期货到现货的单向溢出,但是在第2、3、8阶,即在领先-滞后2、3、8天时存在期货向现货或者现货向期货的溢出效应,这也说明CCF检验对波动溢出很敏感。这些现象的出现可能是因为2013.2.28我国转融券业务的开展,使得A股上市公司做空机制将更突出,这些都将进一步提高现货市场的资源配置能力和市场效率。

(3)从相关性的角度看,两市场间的相关性波动较频繁,有显著地非对称性,且相关系数有一个下降的趋势,非对称性导致利好消息(转融券的实施)降低了市场间的相关性。

[1] Chan K, Chan K C, Karolyi A G. Intraday volatility in the stock index and stock index future markets[J]. Review of Financial Studies, 1991, 4(4): 657- 684.

[2] Tse Y. Price discovery and volatility spillovers in the DJIA index and the futures market[J]. Journal of Futures Markets, 1999, 19(8): 911-930.

[3] Meneu V, Torro H. Asymmetric covariance in stop-futures markets[J]. Journal of Futures Markets, 2003, 23(11): 1019-1046.

[4] Zhong M S, Darrat A F, Otero R. Price discovery and volatility spillovers in index future market: some evidence from Mexico[J]. Journal of Banking & Finance, 2004, 28(12): 3037-3054.

[5] Bhar R. Return and volatility dynamics in the spot and futures markets in Australia: an intervention analysis in a bivariate EGARCH-X framework[J]. Journal of Futures Markets, 2001, 21: 833- 850.

[6] Juan T, Green C J. Asymmetries, causality and correlation between FTSE100 spot and futures: a DCC-TGARCH-M analysis[J]. International Review of Financial Analysis, 2012, 24(9): 26-37.

[7] 邢精平,周伍阳,季峰.我国股指期货与现货市场信息传递与波动溢出关系研究[J].证券市场导报,2011,(2):13-19.

[8] 严敏,巴曙松,吴博.我国股指期货市场的价格发现与波动溢出效应[J].系统工程,2009,27(10):32-38.

[9] 刘晓彬,李瑜,罗泊.股指期货与现货市场间波动溢出效应探究[J].宏观经济研究,2012,(7):80- 86.

[10] 曹海军,朱永行.中国股指期货与股票现货市场的风险溢出和联动效应:资本流动三阶段背景的研究[J].南开经济研究,2012,(2):67- 84.

[11] Gjika D, Horvath R. Stock market co-movements in central Europe: evidence from the asymmetric DCC model[J]. Economic Modeling, 2013, 33(7): 55- 64.

[12] Davidson J E H, Hendry D F. Econometric modeling of the aggregate time-series relationship between consumers’ expenditure and income in the United Kingdom[J]. The Economic Journal, 1978, 88(352): 661- 692.

[13] Engle R F, Granger C W J. Co-integration and error correction: representation, estimation, and testing[J]. Econometrics,1987, 55(2): 251-276.

[14] Bollerslev T, Chou R Y, Kroner K F. ARCH modeling in finance: a review of the theory and empirical evidence[J]. Journal of Econometrics, 1992, 52: 5-59.

[15] Engle R F. Dynamic conditional-correlation: a simple class of multivariate generalized autoregressive conditional heteroskedasticity models[J]. Journal of Business & Economic Statistics, 2002, 20(3): 339-350.

[16] 赵倩,杨德权.基于DCC模型的外汇期货交叉套期保值比率估计[J].预测,2009,28(3):51-56.

[17] 董杰,潘和平,姚一永,等.基于DCC-MVGARCH模型的石油、股票和黄金市场相关性实证研究[J].预测,2012,33(4):53-57.

[18] Cappiello L, Engle R F, Kevin S. Asymmetric dynamics in the correlation of global equity and bond returns[J]. Journal of Financial Econometrics, 2006, 4(4): 557-572.

[19] Engle R, Sheppard K. Theoretical and empirical properties of dynamic conditional correlation multivariate GARCH[R]. National Bureau of Economic Research Working Paper, 2001.

[20] Cheung Y W, Ng L K. A causality-invariance test and its application to financial market prices[J]. Journal of Econometrics, 1996, 72: 33- 48.

[21] Bohl M T, Salm C A, Schuppli M. Price discovery and investor structure in stock index futures[J]. The Journal of Futures Markets, 2011, 31(3): 282-306.

[22] Chan K. A further analysis of the lead-lag relationship between the cash market and stock index futures markets[J]. Review of Financial Studies, 1992, 5(1): 123-152.

[23] Gonzalo J, Granger C W J. Estimation of common long-memory components in cointegrated systems[J]. Journal of Business and Economic Stastistics, 1995, 13(1): 27-35.

[24] Antoniou A, Garrett I. To what extend did stock index futures contribute to the October 1987 stock market crash[J]. The Economic Journal, 1993, 103(421): 1444-1461.

[25] Diamond D, Verrecchia R. Constraints on short-selling and asset price adjustment to private information[J]. Journal of Financial Economics, 1987, 18: 277-311.

Symmetric Linkage and Information Spillover Between Stock Index and Stock Index Futures

ZHU Li1,2, LIU Xiang-li1

(1.SchoolofFinance,CentralUniversityofFinanceandEconomics,Beijing100081,China; 2.SchoolofFinance,XinjiangUniversityofFinanceandEconomics,Urumqi830012,China)

Based on asymmetric DCC-TGARCH model and combined with VECM model and CCF test, this article investigates the dynamic conditions correlation and information spillover between CSI 300 stock index and stock index futures. The empirical results show that, there exists mean spillover effect only from future market to spot market; under the different lag orders, there exists bidirectional risk spillover effect especially in the two, three, eighth orders; the two markets have strong correlation, it is asymmetrical.

information spillover; VECM-ADCC-TGARCH model; CCF test

2015- 01-26

国家自然科学基金资助项目(71471182,71261024);教育部新世纪优秀人才支持计划资助项目(11- 0750);新疆财经大学校级课题(2015XYB018);新疆自治区普通高校人文社会科学重点研究基地招标课题(050315C05)

F832.5

A

1003-5192(2015)06- 0039- 06

10.11847/fj.34.6.39