基于实物期权理论的R&D项目投资决策模型

2015-03-11曹博洋姜明辉

曹博洋, 姜明辉

(哈尔滨工业大学 经济与管理学院,黑龙江 哈尔滨 150006)

在全球化经济环境下,企业间的竞争焦点已经从产品阶段前移至R&D项目阶段,因此R&D项目对企业未来持续保持竞争优势具有重大影响。对于高风险的R&D项目来说,不确定性可以来自外部市场波动性、项目本身所具有的复杂性、企业自身的研发能力和整体实力有限性。由于这些不确定性的存在,投资者预先无法确定具体的投资时机,导致R&D项目收益不能达到预期目标,因此准确地评估R&D项目的投资决策对于企业的决策者来说变得尤为重要。

典型的R&D项目投资具有不确定性、不可逆性、可延迟性。根据传统的投资决策方法,如NPV(net present value,NPV)方法,单纯依靠对现金流的计算无法反映R&D项目投资决策的多种不确定性,因此经常低估并错误地拒绝有价值的投资机会,导致R&D项目投资不足和企业竞争优势地位受到损失。然而根据商业经验,这类的投资机会显然是有价值的。实物期权理论能够充分考虑不确定性的价值,并认为拥有在未来某时间段内进行投资或放弃投资的权利是有价值的,这能够恰当地反映投资所具有的策略柔性,从而可以作为风险分析与管理决策工具。企业可以根据其投资战略需要而进行积极的R&D项目投资管理,从而把握有利的投资机会。

文献[1]定义实物期权中的交换期权是一种特殊的合约,它赋予持有者在给定的期限内,以一种风险资产(交付性资产)交换另一种风险资产(期权性资产)的权利;文献[2]中的模型评估了有分红行为的欧式期权,给出了期权的一个应用;文献[3]修正了文献[4]的美式期权模型,在不增加过多数学计算的同时能计算出更精确的美式期权价值;文献[5]把复合实物期权里加入了跳跃的因素,能够对突发风险进行评估,但是对R&D项目中的其他风险没有讨论;文献[6]仅定性研究了不确定性条件下的投资决策博弈;文献[7]研究了企业的溢出效应,一个企业R&D项目的期权价值和投资决策受到其他企业研发成功与否的影响;文献[8]对R&D项目中的跳跃进行估值,并发现有高频率的竞争威胁并有较低波动率的项目价值更大。

在国内,用实物期权的方法进行投资决策分析成为最新的研究热点,文献[9]利用不同的风险波动率和多阶段的复合期权对R&D项目进行简单的计算;文献[10]对R&D项目投资时机的期权进行博弈找到投资临界点,但只进行了定性分析;文献[11]对软件的开发过程运用复合实物期权模型评估,很好地刻画了风险驱动的特征;文献[12]通过蒙特卡洛模拟,给出了投资者在完全信息和部分信息下的动态决策差异;文献[13]建立基于多随机变量的自然资源开发项目实物期权投资评价模型,并应用Black-Scholes简单欧式期权结合鞅过程给出了模型的解析解;文献[14]构建了不完全竞争市场的投资决策模型,研究了先、后动优势以及内外生环境不确定性对企业间投资时机决策的影响。

目前,国内外R&D项目投资决策理论的研究很多还只集中在对参数的定性分析和单纯的实物期权价值的微分方程推导上,并未把期权价值应用在企业对R&D项目投资决策中,这对于现实中企业投资决策的帮助有限。而实物期权方法在不考虑其他市场参与者战略影响的情况下,解决了R&D项目价值量化的问题,但是对于竞争者的存在和多种不确定性导致的风险估值不足,往往造成企业对R&D项目价值和收益的计算不准确。本文站在企业投资的角度,一方面考虑市场中竞争者所带来影响,另一方面对R&D项目的多种不确定性进行分析和评估,并根据企业可能做出的投资决策,构建了多种不确定条件下的R&D项目投资决策模型,得到了更加精确的实物期权价值和量化的投资决策收益,并以此直观地做出相应的最佳决策。

1 R&D项目投资决策基本模型

1.1 基于欧式期权的R&D项目投资决策模型

根据文献[1]的定义,欧式期权持有者可在时刻T以资产I交换资产V,而在R&D项目中的解释就是在时刻T投资I得到了项目价值V,这个投资机会可以被作为欧式期权。文献[15]推导了欧式期权价值模型,刻画了经济风险较高的R&D项目价值。假定V和I都遵循几何布朗运动,欧式期权模型为:

考虑到R&D项目投资可以分阶段,因此对R&D项目估值时可以应用文献[3-4]推导的两阶段复合欧式期权模型:

1.2 跳跃-扩散过程的R&D项目投资决策模型

在竞争性的R&D项目投资环境中,突发风险可用跳跃-扩散过程来描述。较早研究实物期权跳跃-扩散过程的是文献[16],其认为跳跃-扩散过程在R&D项目中主要有2个不确定性的来源:扩散风险σdzt,包括正的和负的随机波动;突发事件dqt,主要描述了市场价值V的突然增加或减少。平均来说,在时间间隔[0,t]中有λt次跳跃,且跳跃的次数是独立于跳跃的大小,也独立于其他的不确定性。对于投资R&D项目,更适合采用简化的文献[16]跳跃-扩散模型,在时间间隔[0,t]中的跳跃次数既可以为0,也可为1,跳跃-扩散模型为:

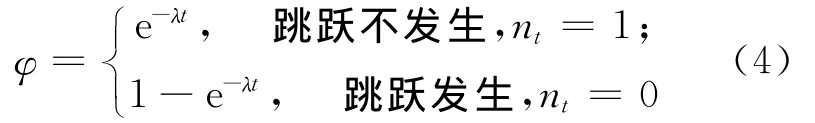

其中,μ为对项目的预期收益率;zt为标准的布朗运动过程;φ为泊松随机变量,用来描述跳跃过程。文献[5]认为跳跃过程导致2个结果,一种有价值,一种价值为0,可表示为:

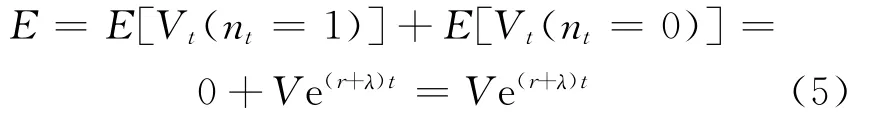

假定企业是风险中性的,在未来任何时刻的项目价值都有这2种可能的情况,而该项目的最终价值应为这2种可能性下期望值的和,即

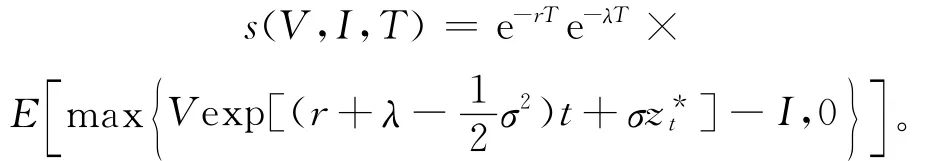

在欧式期权中,R&D项目在时刻T的收益为max{Vt-I,0},本文把欧式期权价值跳跃到零的风险问题的计算简化为(1)式与折现率问题的计算,即

由此可得欧式期权定价模型为:

s(V,I,T)=e-λT(VeλTN1(d1(K,T))-

Ie-rTN1(d2(K,T)))=

VN1(d1(K,T))-Ie-(r+λ)TN1(d2(K,T))(6)

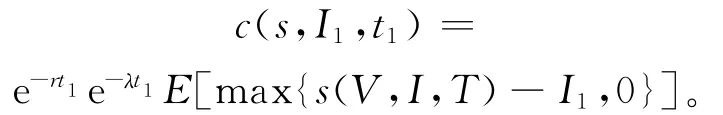

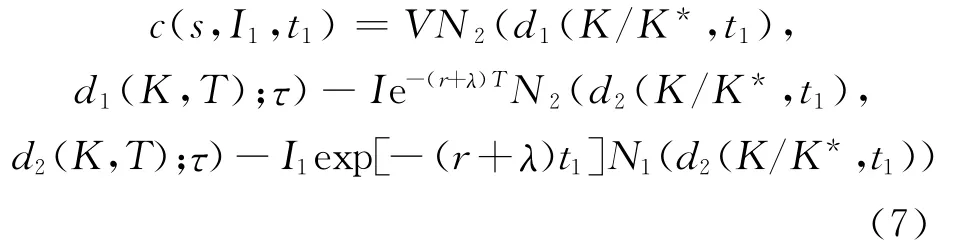

同样,本文把复合欧式期权计算归结为:

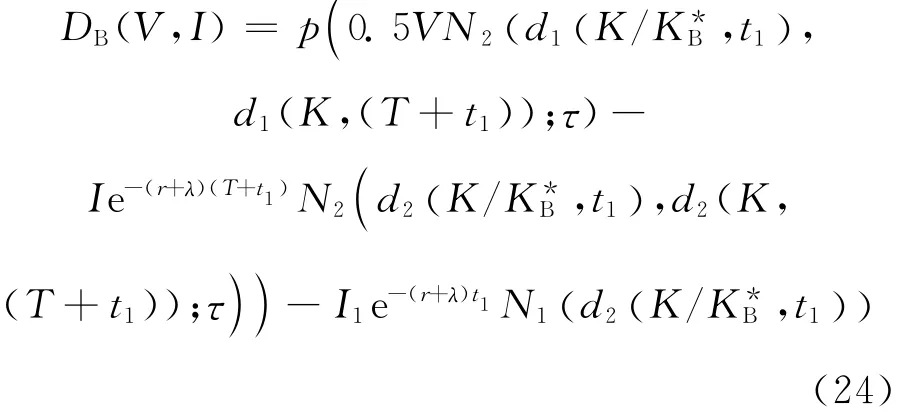

由此可得包含了跳跃-扩散过程的两阶段复合期权模型:

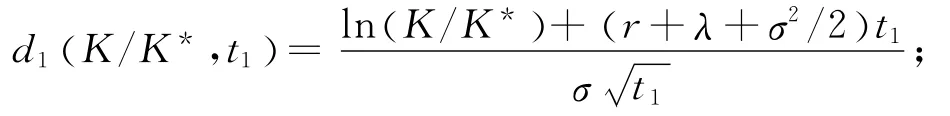

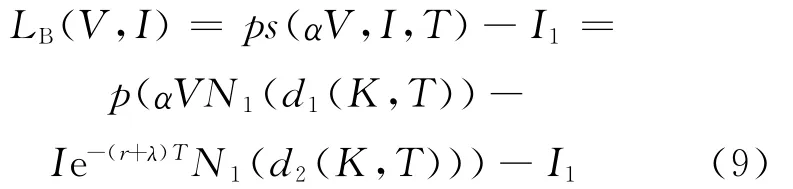

其中

d2(K/K*,t1)=d1(K/K*,t1)-σ;K*为I1/I=K*N1(d1(K*,t2))-exp[-(r+λ)t2]N1(d2(K*,t2))的解。

2 竞争性R&D项目投资决策收益分析

在R&D项目动态竞争中,市场上的竞争者通常可分为先进入市场的先行者企业和后进入市场的跟随者企业,跟随者虽然常常跟随在先行者后面进行决策,但是并不代表先行者无往不利,跟随者由于拥有先行者的研发信息披露,因此最终赢得市场的例子并不少见。由于整个市场的大小在一定时间内是固定的,跟随者的进入,对先行者的收益是有影响的,因此作为先行者在进行投资决策时也要充分考虑到跟随者可能采取的决策,这就需要企业在制定R&D项目投资决策时对所有可能的决策收益和竞争者的收益进行评估。

在R&D项目投资过程中,除了经济危机一类的突发风险,还有经济风险(用市场波动率σ的变化)和技术风险(用R&D项目的研发成功率来描述)。假定存在2个竞争对手:企业A和企业B,研发成功率分别用q和p来表示。基于品牌、研发能力等的不同,设定企业A为研发和市场中的优势企业,企业B则为劣势企业,因此q>p。

本文规定先行者在t0时刻对R&D项目投资,早于跟随者企业,2个企业的启动投资I1是一样的。但是2个企业所占市场份额不同,先行者企业占α,跟随者企业占1-α,且α>0.5。

根据欧式期权的定义,所有的决策点必须是固定的,因此企业所有的投资要在仅有的决策点t0时刻就定下来,这2个企业此时面临的决策为:是在t0时刻进行R&D项目投资,还是推迟到t1时刻投资,这就需要对所有可能的投资决策的收益进行计算和分析。由于在t0时刻和t1时刻都不投资导致实物期权价值为0,等于放弃项目,本文不做研究。因此本文考虑了4种投资决策:1个企业在t0时刻抢先投资成为先行者;1个企业在t1时刻投资成为跟随者;2个企业t0时共同抢先投资;2个企业在t0时等待时机,再在t1时刻共同投资。

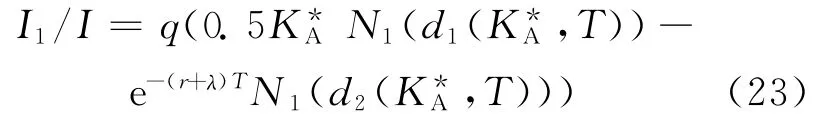

2.1 1个企业抢先投资时的先行者收益

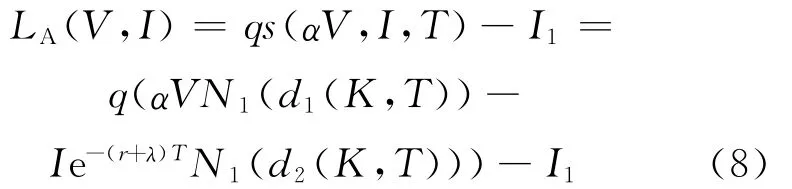

如果企业A作为先行者在t0时刻抢先投资R&D项目,假定这时候跟随者企业B决定等待。在这种情况下,先行者企业A的期权为s(αV,I,T),并且占有整个市场价值V的α。文献[6]对收益的计算为期权价值减去t0时刻投资。投资I为研发之后R&D项目商业化的投资,而进行投资的必要条件是期权s(αV,I,τ)要高于I1的价值,因为这样才会产生收益。结合跳跃-扩散过程和研发成功率q,得到t0时刻企业A收益为:

类似地,如果劣势企业B为先行者去投资R&D项目,企业A为跟随者选择等待,企业B的先行者收益为:

2.2 观望信息披露再进行投资的跟随者收益

先行者第1个进入市场,会在市场上占据优势的同时对跟随者投资产生正外部性,这导致跟随者决策收益部分取决于先行者技术开发的信息披露程度,因此信息披露是一个影响跟随者最佳投资决策的重要因素。研发成功率与信息披露之间的关系可以引入2个伯努利分布:

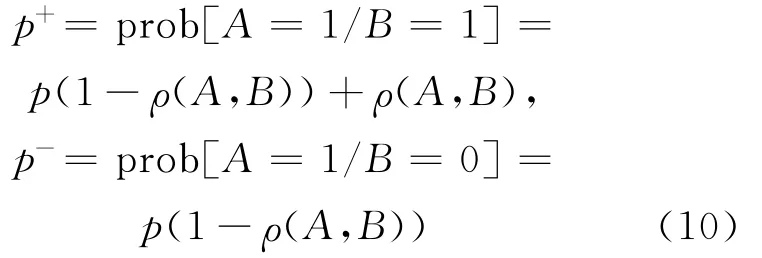

假设优势企业A作为先行者,在经过信息披露之后,如果先行者的R&D项目研发是成功的,跟随者企业B的研发成功率p转化为正的信息披露时的p+;如果先行者失败了,此时的p转化为负的信息披露时的p-。根据文献[18]对信息披露ρ(A,B)的计算可以得出:

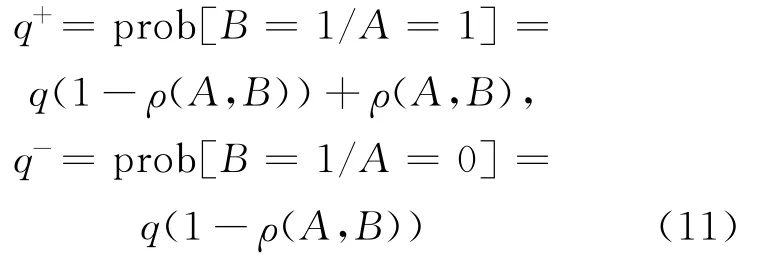

同样,如果劣势企业B作为先行者,企业A的研发成功率可以转化为:

其中

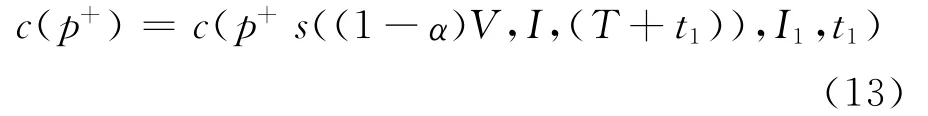

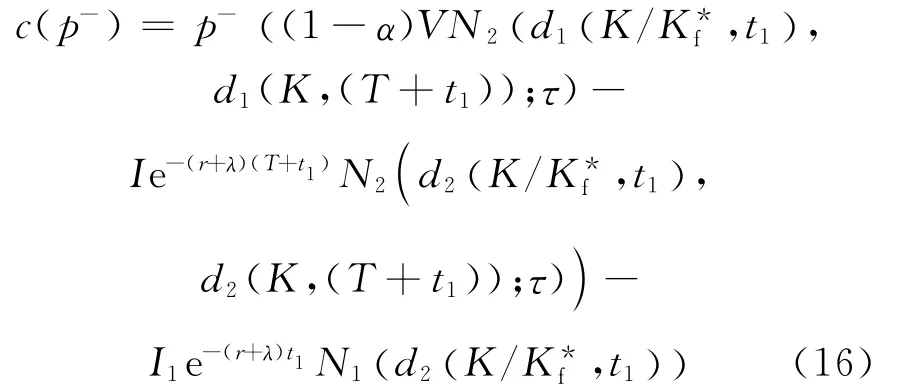

设定2个企业对项目的研发时间相同,则跟随者企业期权到期时间为T+t1。如果企业A作为先行者的R&D项目投资是成功的,那么跟随者的R&D项目投资成功率为p+。在投资I1之后,跟随者持有期权s((1-α)V,I,τ),并占据全部市场的1-α份额。因此跟随者在t0时刻的收益为t1时刻到期的期权,执行价格为s((1-α)V,I,τ)。到期时刻t1,通过正信息披露的期权为:

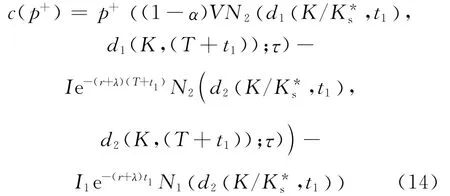

通过(7)式,本文把正信息披露的研发成功率与复合期权结合,可以得到:

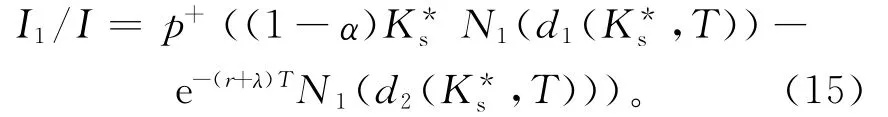

根据I1=p+s((1-α)V,I,T),可以得出临界值:

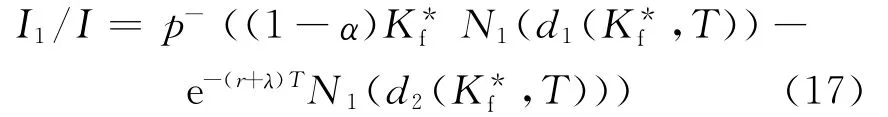

在先行者研发失败的情况下,本文可以得到负的信息披露的期权价值:为临界值,且有:

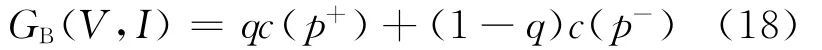

如果企业A作为先行者成功率为q,跟随者企业B取得c(p+),如果先行者失败概率为1-q,跟随者取得c(p-)作为期权。

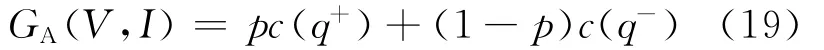

因此,得到t0时刻包含跳跃-扩散过程的作为跟随者的企业B收益为:

同样可得作为跟随者的企业A收益为:

2.3 2个企业同时抢先投资的收益

如果在t0时刻企业A和B决定同时投资R&D项目,则此时没有信息披露,这使得ρ(A,B)=0。由于2个企业投资I1是相同的,本文设企业A和企业B可以获取到相同比例的市场,即α=0.5。因此,企业A或企业B各自拥有期权s(0.5V,I,T)。根据(6)式,本文可以得出同时在t0时刻投资R&D项目时,包含跳跃-扩散过程的企业A和B的收益分别为:

2.4 2个企业等待市场时机再同时投资的收益

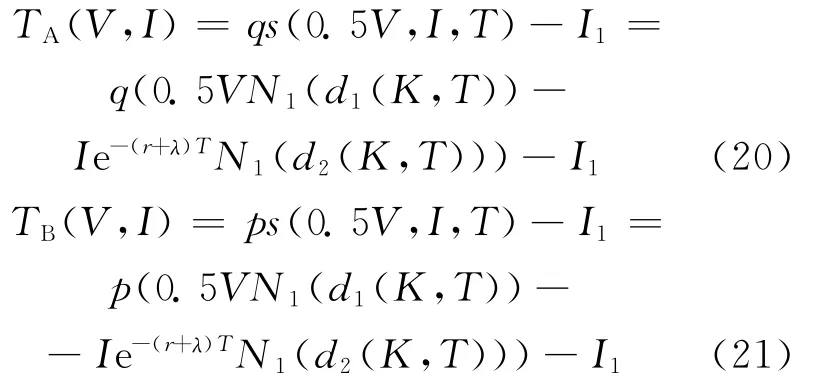

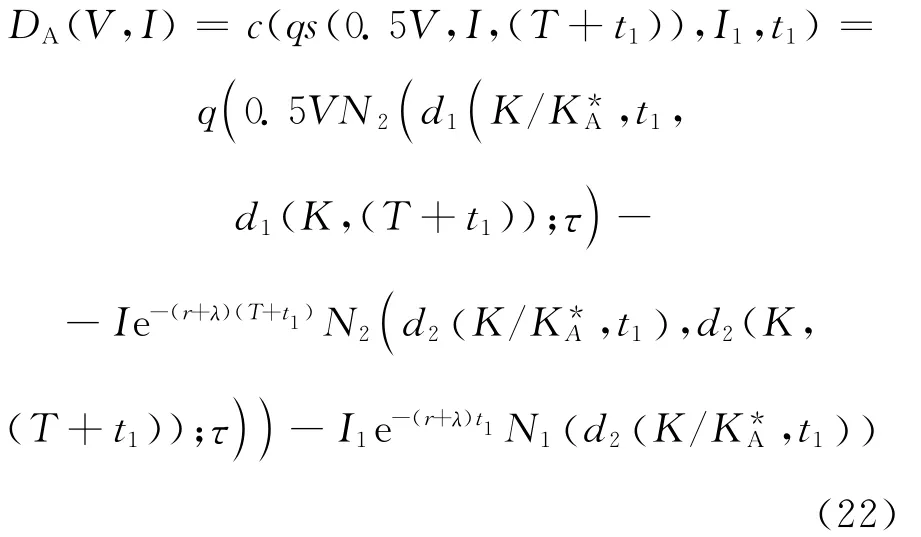

同样,如果在t0时刻2个企业都决定推迟其R&D项目投资,此时也没有信息披露,即ρ(A,B)=0,且p=p+=p-,q=q+=q-。2个企业期权到期时间同为T+t1,并且2个企业市场占有率也相等,且α=0.5。然后在时刻t1投资I1,企业A或企业B拥有的期权为s(0.5V,I,τ)。根据(7)式,在t0时刻,本文得到包含跳跃-扩散过程时,先等待市场时机再共同投资的2个企业中的企业A收益为:为临界值,根据qs(0.5V,I,T)=I1,则有:

3 算 例

3.1 参数和结果分析

本文使用一个算例来讨论优势企业A和劣势企业B的期权价值和最佳投资决策,设先行者企业市场占有的比例高于跟随者,即α=0.60。在t0或者t1时刻初始投资为I1=150 000,对下一阶段投资I=400 000。V和I的波动率为σv=0.90,σi=0.23;变化系数ρvi=0.15。T表示项目的进行时间,采用T=3a。跟随者需要6个月来了解先行者状态和结果,得到信息披露,则t1=0.5a。无风险利率为r=0.05。跳跃系数为λ=0.076。最后优势企业A比B拥有更高研发成功率去做R&D项目,企业A的研发成功率为q=0.60,企业B的研发成功率p=0.55,信息披露为ρ(A,B)=0.70。

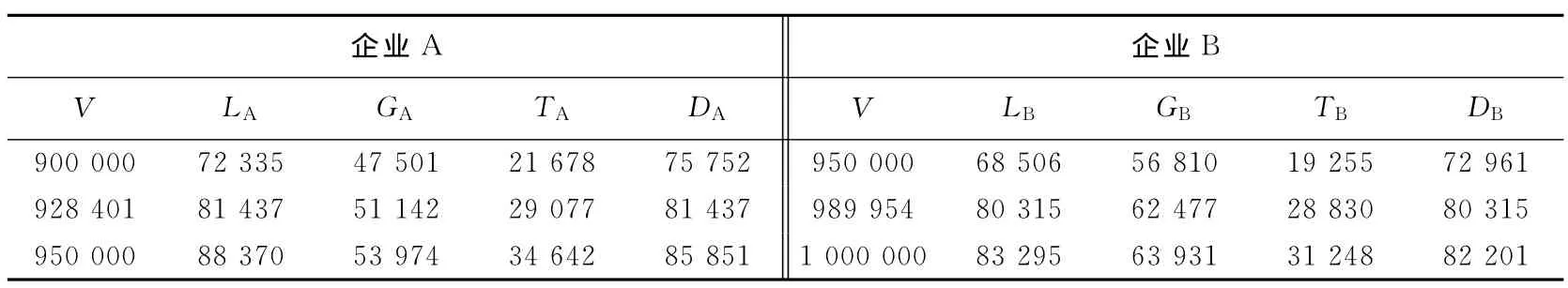

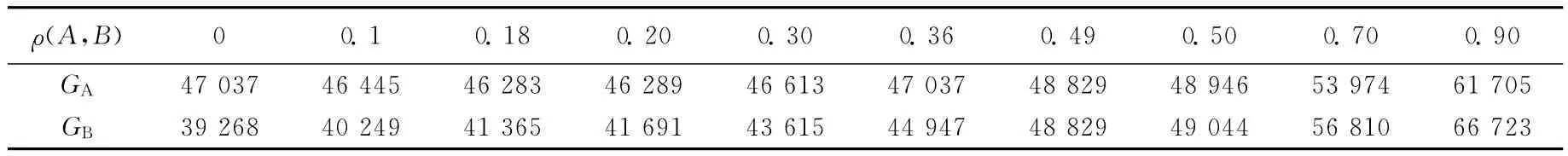

本文仅对企业A和企业B部分市场价值下的期权价值进行计算,得到4种投资决策下的收益,见表1所列。

表1 企业A和企业B的投资决策收益

由表1可以看出V=950 000时,优势企业A作为先行者的收益最高,企业A决策者可以做出在t0时刻就抢先进行投资的决策,做市场先行者。而V=900 000时,企业A的最佳决策为在t0时刻等待,而在t1时刻与企业B共同进行投资。

在表1中可以得到V=950 000时,企业B在t0时刻等待,而在t1时刻与企业A共同进行投资的收益最高。在V=1 000 000时,由于市场价值很大,劣势企业B最佳决策应该选择抢先投资,成为市场的先行者。

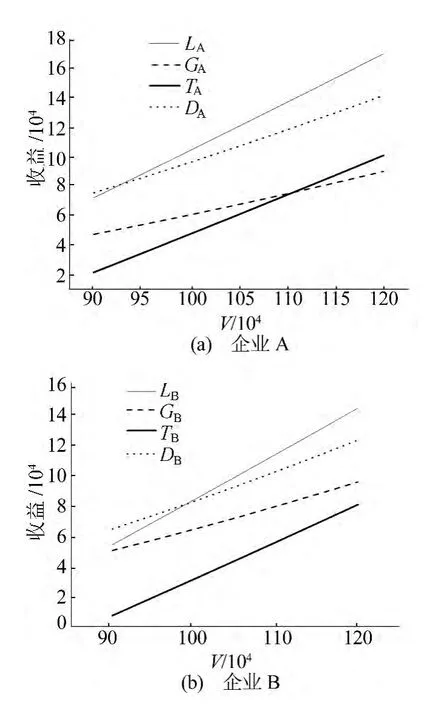

企业A、B投资决策收益曲线如图1所示。

图1 企业A、B投资决策收益曲线

由图1可见,无论是优势企业还是劣势企业,某一个决策的收益并不会一直高于其他3个决策的收益。由于市场价值增加,所有决策的收益都会增加,由于增加的幅度不同,导致最佳投资决策也会随之改变。从图中还可以看到V会有几个临界值,也就是图中曲线的交点,使得此时2个决策的收益相同。如V=928 401时,企业A作为市场先行者和在t1时刻与企业B共同投资的收益同为81 437,这也就意味着在该时刻下企业选择其中任意一个都为最佳决策。

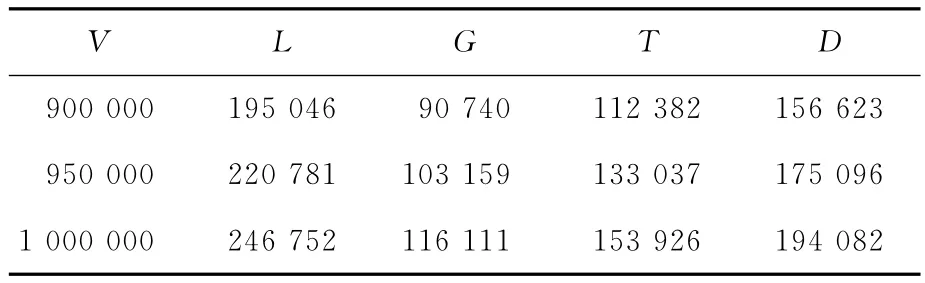

由于实物期权本身涵盖了市场风险,在不考虑技术风险和突发风险的条件下,企业A和企业B同样的投资决策将会得到相同的收益。把同样的数据代入到期权定价模型中计算出的投资收益见表2所列。

表2 无风险下的投资决策收益

可以看到此结果会高于多重风险下的4种决策收益,这是由于存在竞争关系和多种不确定性的期权价值会有所降低,如果不考虑这些风险和竞争对手,过高地估计R&D项目价值,会对企业的投资决策带来不利的影响。

3.2 信息披露的影响分析

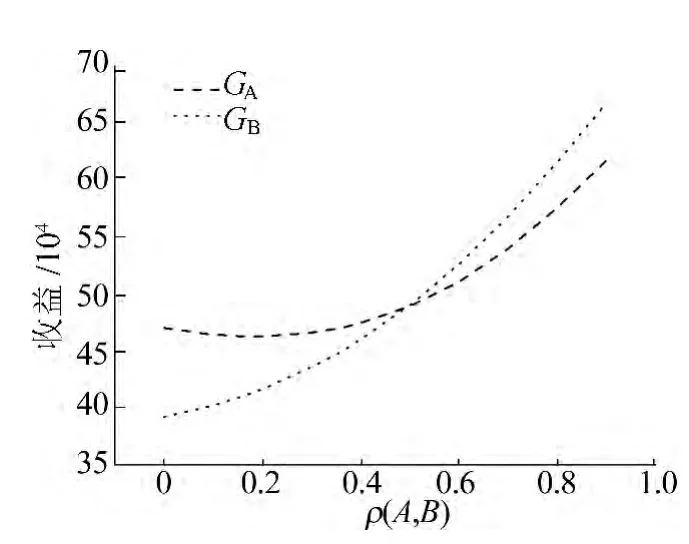

根据上述的投资决策收益分析,信息披露只对跟随者的投资决策起作用。由(12)式,可以得出信息披露取值范围为:0≤ρ(A,B)≤0.902 6,因此本文对[0,0.90]范围内的优势企业A和劣势企业B的跟随者投资决策进行计算,结果见表3所列。不同信息披露时跟随者决策收益对比如图2所示。

表3 不同信息披露下的跟随者决策收益

图2 不同信息披露时跟随者决策收益对比

由图2可以观察到对于优势企业A和劣势企业B,其作为跟随者所取得的收益是不同的,这是由于2个企业的研发成功概率不同。对于劣势企业B,由于研发成功率低,因此随着信息披露的增加,跟随者价值也增加。当ρ(A,B)∈(0.49,0.90],优势企业A作为跟随者的收益反而不如劣势企业作为跟随者时的收益更大,这说明信息披露对于研发能力强的优势企业的投资决策收益的影响不如对劣势企业的影响强。

优势企业A的跟随者决策收益GA得到最小值46 283时的信息披露为ρ(A,B)=0.18。并且当ρ(A,B)∈(0,0.36)时,由于优势企业 A 的研发成功率高于企业B,信息披露较少,劣势企业B作为先行者的信息披露对于优势企业A作为跟随者决策的收益影响小于企业A依赖自身的研发成功率的决策收益。这就意味着,当劣势企业作为先行者且信息披露较小时,优势企业虽然处于跟随者的地位,但却完全可以不顾及先行者的先动优势,依靠自身研发实力而独立决策R&D项目投资,这样反倒会获得更大的收益。

4 结束语

本文把实物期权理论应用在多种不确定的R&D项目投资环境中,并将阶段性的投资机会和竞争性行为结合,更加准确地对R&D项目收益进行评估,企业可以选择相应的时机进行投资,以实现自身收益的最大化。

基于众多R&D项目投资是根据其他企业研发带来的正外部性以实现新产品开发,因此先行者研发的信息披露对跟随者的期权价值和收益会产生积极的影响,但是过少的信息披露反而不如优势企业依靠自身的研发实力获得更大的跟随者收益。

如果不考虑R&D项目投资中的市场风险、技术风险和突发风险等不确定性因素,企业往往会高估项目的价值,这会对未来的投资决策产生不利的影响,也会对项目转让和收购的估值过分乐观。

本文通过计算4种投资决策收益——先行者收益、跟随者收益、抢先同时进行投资收益、等待市场时机再同时投资收益,最终得到企业在多种不确定条件下的最佳决策。随着市场价值增加,各种决策的收益增长幅度并不相同,因此企业获得的最佳决策也会随之改变,并且会出现若干投资决策临界点,使得企业可以选择2种决策的任意一个作为最佳决策。

[1] Margrabe W.The value of an option to exchange one asset for another[J].Journal of Finance,1978,33(1):177-186.

[2] McDonald R L,Siegel D R.Investiment and the valuation of firms when there is an option to shut down[J].Interna-

tional Economic Review,1985,28(2):331—349.

[3] Paxson D A.Sequential american exchange property options[J].The Journal of Real Estate Finance and Economics,2007,34(1):135-157.

[4] Carr P.The valuation of sequential exchange opportunities[J].The Journal of Finance,1988,43(5):1235-1256.

[5] Pennings E,Sereno L.Evaluating pharmaceutical R&Dunder technical and economic uncertainty [J].European Journal of Operational Research,2011,212(2):374-385.

[6] Thijssen J J J,Huisman K J M,Kort P M.Symmetric equilibrium strategies in game theoretic real option models[J].Journal of Mathematical Economics,2012,48(4):219-225.

[7] Martzoukos S H,Zacharias E.Real option games with R&D and learning spillovers[J].Omega,2013,41(2):236-249.

[8] Koussis N,Martzoukos S H,Trigeorgis L.Multi-stage product development with exploration,value-enhancing,preemptive and innovation options[J].Journal of Banking&Finance,2013,37(1):174-190.

[9] 冯晨娇,刘维奇.基于复合期权的R&D项目投资评价[J].研究与发展管理,2008,20(2):91-96.

[10] 夏轶群,陈俊芳.技术不确定的研发项目投资时机期权博弈分析[J].科研管理,2009,30(2):126-130.

[11] 陈 涛,丛国栋,于本海,等.基于风险管理的软件开发过程模型及其复合实物期权分析[J].管理工程学报,2010,24(2):61-67.

[12] 杨金强,杨招军.部分信息下实物期权的定价和风险对冲[J].中国管理科学,2011,19(4):9-16.

[13] 何沐文,刘金兰,高奇特.不确定环境下自然资源开发项目投资评价模型[J].管理科学学报,2013,16(6):46-55.

[14] 吴 崇,胡汉辉.不确定性和动态能力互动下企业投资竞争决策[J].管理科学学报,2013,16(5):39-54.

[15] Geske R.The valuation of compound options[J].Journal of Financial Economics,1979,7(1):63-81.

[16] Merton R C.Option pricing when underlying stock returns are discontinuous[J].Journal of Financial Economics,1976,3:124-144.

[17] Dixit A K,Pindyck R S.Investment under uncertainty[M].New Jersey:Princeton University Press,1994:172-173.

[18] Dias M A G.Real options theory for real asset portfolios:the oil exploration case[C]//10th Annual International Conference on Real Options,New York,USA,2006.doi:10.1.1.136.4012.