金融服务行业流入FDI与金融服务贸易出口——基于中国数据研究

2015-03-05西南财经大学大学国际商学院张雨舟

西南财经大学大学国际商学院 张雨舟

随着全球化的发展,国际直接投资对经济发展的影响愈发显著。同时,金融服务行业在国际贸易中的地位也日益突出。在我国,1997年金融服务贸易出口额仅为0.27亿美元,而该值在2014年增长了100多倍达到了29.2亿美元。就国际直接投资而言,1997年我国接收的FDI为0.595亿美元,而2013年这一数值达到了2.33046亿美元,增长了3.9倍。面对趋同的增长趋势,可以推测金融服务贸易出口和FDI存在某种关系,并且FDI可能是促进金融服务贸易出口增长的因素之一。

1 文献综述

截至目前,大部分文献集中在FDI与货物贸易及服务贸易关系的研究上,研究FDI对金融服务贸易影响的成果较少。在FDI和货物贸易关系领域,替代效应和互补效应成为国内外学者研究的主要争论点。陈立敏(2010)对二者之间的关系进行探讨,指出投资的具体情况决定了二者的关系。服务贸易方面,陈虹、章国荣(2010)研究发现FDI对服务贸易的发展并未有显著影响。王恕立、胡宗彪(2010)则认为服务业FDI的流入对服务贸易的出口具有显著影响。姚战琪(2006)认为金融服务业和FDI之间存在互补关系。李津(2010)发现我国实际利用外资是金融服务贸易的Grander原因。Markusen & Venables(1998)发现了金融部门FDI与金融服务贸易相互渗透。

本文发现大部分实证分析仅考虑了FDI并未考虑其他控制变量,可能导致伪回归。并且极少对FDI影响的路径进行分析,使得实证研究结果缺乏理论支持。此外,许多实证分析采用了美国数据,鉴于国情的特殊性,以美国数据分析得到的结论可能并不适用于我国。而采用我国数据进行研究的学者未对数据来源进行说明,但查阅中国统计学年鉴,发现分行业FDI仅在1997年以后才开始公布,所以不得不对数据的真实性产生怀疑。

2 FDI影响金融服务贸易出口的路径分析

由于金融服务贸易兴起时间较晚,并未有完整的理论体系形成。以往学者在构建服务贸易理论体系时发现货物贸易的理论基本适用于服务贸易。因此,本文选择借用FDI对货物贸易影响的理论来阐释FDI对金融服务贸易的影响。Mundell(1957)认为二者可以相互替代;小岛清在Mundell的基础上提出贸易创造效应,认为FDI可以创造贸易。

2.1 替代效应

FDI的过程中不仅涉及货币的流动,还涉及无形资产的流动。对于大部分FDI的投资国而言,其东道国拥有更先进的技术经验,而FDI可以作为汲取先进技术经验的手段。随着FDI的流入,不仅原本由投资国进口的金融服务贸易减少,汲取先进技术经验后提高的投资国的金融服务贸易竞争力直接影响到其他国家对东道国金融服务的进口。此外,由于国际金融服务贸易壁垒导致的高成本国际金融服务进口使得相关企业由投资国搬迁到东道国内部,从而导致金融服务贸易的跨境消费减少。

2.2 创造效应

FDI对金融服务贸易的创造效应分为两个方面。一是FDI的直接创造效应。这一效应主要产生于生产导向型和投资促进型的FDI。在金融服务的外包过程中,投资国希望借用东道国的金融服务体系或者是更为低廉的服务成本,选择离岸外包的形式以减少自己的运营成本。这一过程为东道国将金融服务出口到投资国和其他国家提供了条件。

FDI的间接创造效应可以用钻石模型来解释。首先,FDI可以提高生产水平。FDI意味着资本的流入,其扩大的资本规模直接反映在东道国金融服务业的规模和水平上。同时,随着FDI流入所带来的人力资源、技术资源也提高了东道国金融服务业的水平。其次,由FDI流入而提高的金融服务行业水平映射在对金融服务行业的需求水平上。再次,FDI带来的资本和技术流入有助于东道国发展与金融服务行业相关的信息产业,从而形成更完善的产业链支持。最后,资本流动背后隐藏的管理技术流动提高了东道国内部金融服务企业的组织水平和战略水平。最终FDI的流入将通过以上几个方面提高东道国金融服务行业的竞争力水平,促进其金融服务业贸易的发展。

3 实证研究

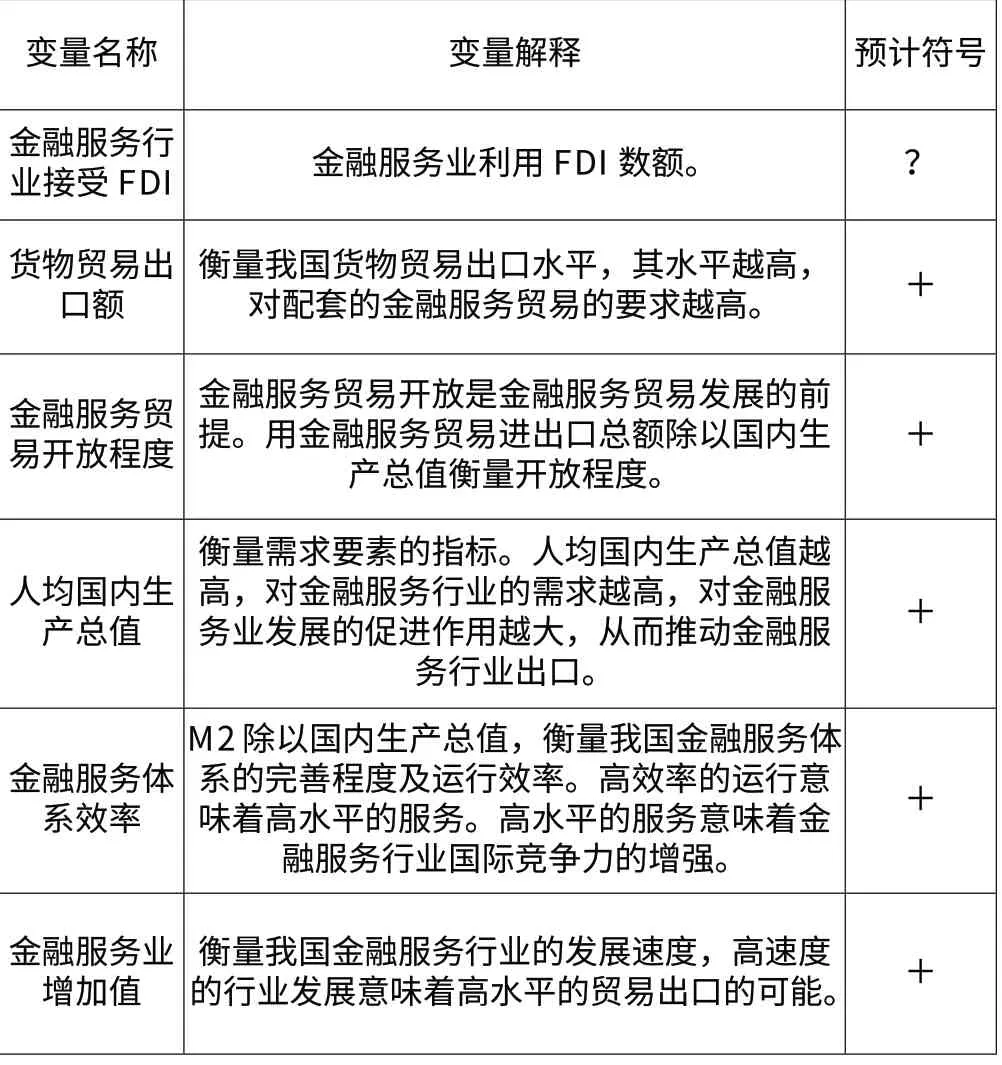

结合钻石模型及以往文献,本文加入以下控制变量对FDI对金融服务贸易出口的影响进行研究,如表1所示。由于1997年以前的金融行业FDI并未有官方数据给出,本文采用1997~2013年的数据进行研究,数据来源于《中国统计学年鉴》、《中国对外经济贸易年鉴》以及《中国国际收支平衡表》。

表1 自变量和控制变量列表

3.1 回归分析

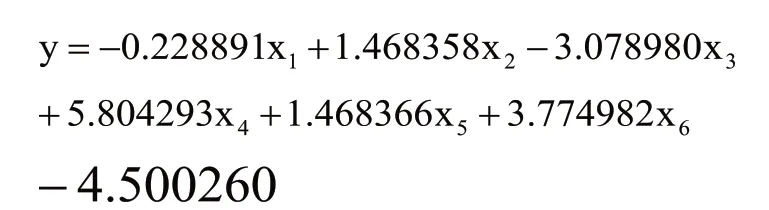

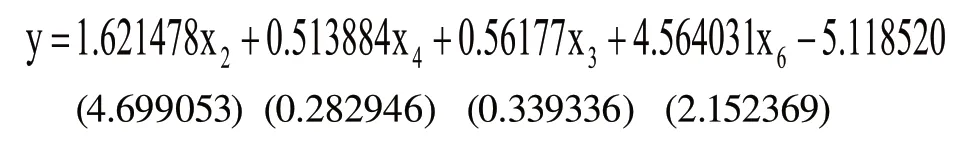

由于本文采用时间序列数据,可能会出现数据不平稳的问题,所以先对数据进行ADF单位跟检验,发现变量皆为二阶单整,说明数据平稳。对变量进行回归:

货物贸易出口额和人均国内生产总值符号与预期相反,将其删除进行回归:

金融服务体系效率与金融服务业增加值的t值不显著,可能存在多重共线性,将其删除进行回归:

各变量t值都很显著,金融服务贸易开放程度和金融服务行业FDI对金融服务贸易出口总额y的解释程度为93.88%,方程较为合理。

为确定变量间的协整关系,对残差值进行平稳性检验。t=-4.382652,显著小于1%水平下的临界值-2.717511,5%水平下的临界值-1.964418以及10%水平下的临界值-1.605603。所以残差项是平稳的,变量之间存在协整关系,回归方程合理。

3.2 Grander因果关系检验

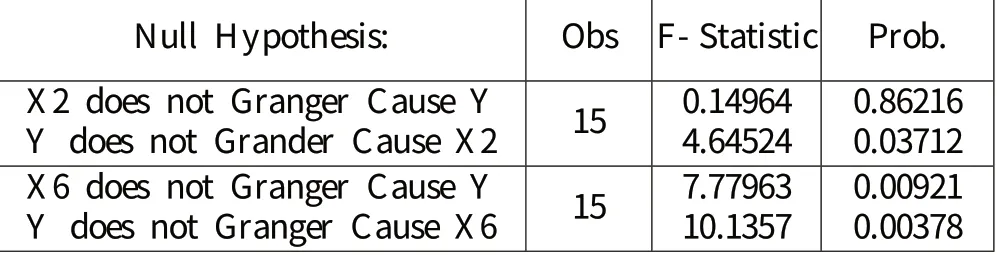

对方程回归仅能说明变量间的相关关系,而变量间的因果关系还有待进一步检验。本文采用Grander检验进行分析,如表2所示。

表2 格兰杰检验

在和y的格兰杰检验中,不能拒绝不是y的格兰杰原因,即金融服务贸易开放不是金融服务贸易出口总额变动的格兰杰原因,而金融服务贸易出口总额是金融服务贸易开放程度的格兰杰原因。而和y的格兰杰检验中,不是y的格兰杰原因和y不是的格兰杰原因都可以被拒绝,也就是说金融服务贸易FDI和金融服务贸易出口总额互为格兰杰原因,说明了金融服务业FDI和金融服务贸易出口具有互补关系。

3.3 ECM模型下的长期稳定和短期调节关系

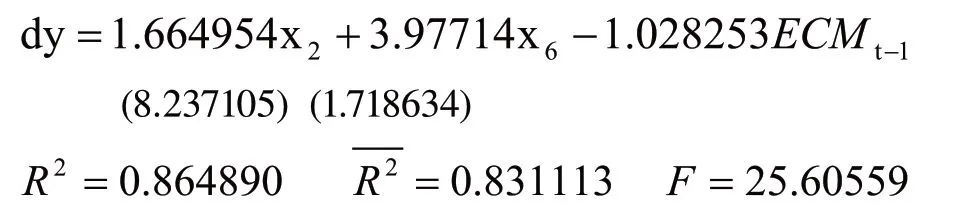

金融服务贸易出口总额y和金融服务贸易开放程度、金融服务行业FDI之间存在协整关系,表明变量之间具有长期均衡关系,但从短期来看可能会出现失衡。为了增强模型的精度,建立误差修正模型:

修正后的可决系数表明模型对y的解释程度达到了83.11%,说明方程的拟合程度较好。而误差修正也说明我国金融服务贸易出口的变化不仅取决于金融服务贸易开放程度和金融服务贸易FDI的变化,还取决于上一期金融服务贸易出口值对均衡水平的偏离。ECM的系数为负,符合反向修正机制,表明误差修正项将以1.028253的调整力度对非均衡状态做出反向修正。

4 结语

(1)金融服务业吸收FDI和金融服务业出口之间具有替代效应和创造效应。当替代效应大于创造效应时,随着FDI的增加,金融服务行业出口值减少。当替代效应小于创造效应时,随着FDI的增加,金融服务行业出口值增加。在我国,金融服务业FDI的创造效应大于替代效应,FDI每增加一个单位,金融服务贸易增加2.977144个单位。

(2)金融服务贸易FDI的创造效应主要根据两种路径进行传播:直接路径和间接路径。直接路径主要体现在金融服务贸易离岸外包上。而间接路径与钻石模型相吻合,最终通过提高金融服务贸易的国际竞争力而促进其出口。

(3)金融服务贸易的出口额主要是受到金融服务行业的开放程度和金融服务业FDI影响。而货物贸易进出口总额、金融服务体系效率、金融服务业增长值和人均国民收入对金融服务贸易出口额的影响不大。

(4)金融服务贸易和金融服务贸易FDI互为因果关系,即二者之间存在互补关系。并且金融服务部门FDI比金融服务行业的开放程度对金融服务贸易具有更为显著的影响。

[1] 陈立敏.贸易创造还是贸易替代——对外直接投资与对外贸易关系的研究综述[J].国际贸易问题,2010(4).

[2] 陈虹,章国荣.中国服务贸易国际竞争力的实证研究[J].管理世界,2010(10).

[3] 王恕立,胡宗彪.服务业FDI流入与东道国服务贸易出口——给予中国数据的经验研究[J].国际贸易问题,2010(11).

[4] 姚战琪.金融部门FDI和金融服务贸易的理论与实证分析[J].财贸经济,2006(10).