2015小贷公司生存状况解析

2015-03-04田君

2015小贷公司生存状况解析

文/本刊记者 田君

?

总体来看,小贷行业规模保持缓慢增长态势,上半年全国小贷公司净增160家,但其增速趋势已大不及从前。7月底,央行对外正式披露了《2015年上半年小额贷款公司统计数据》,显示出上述特征。

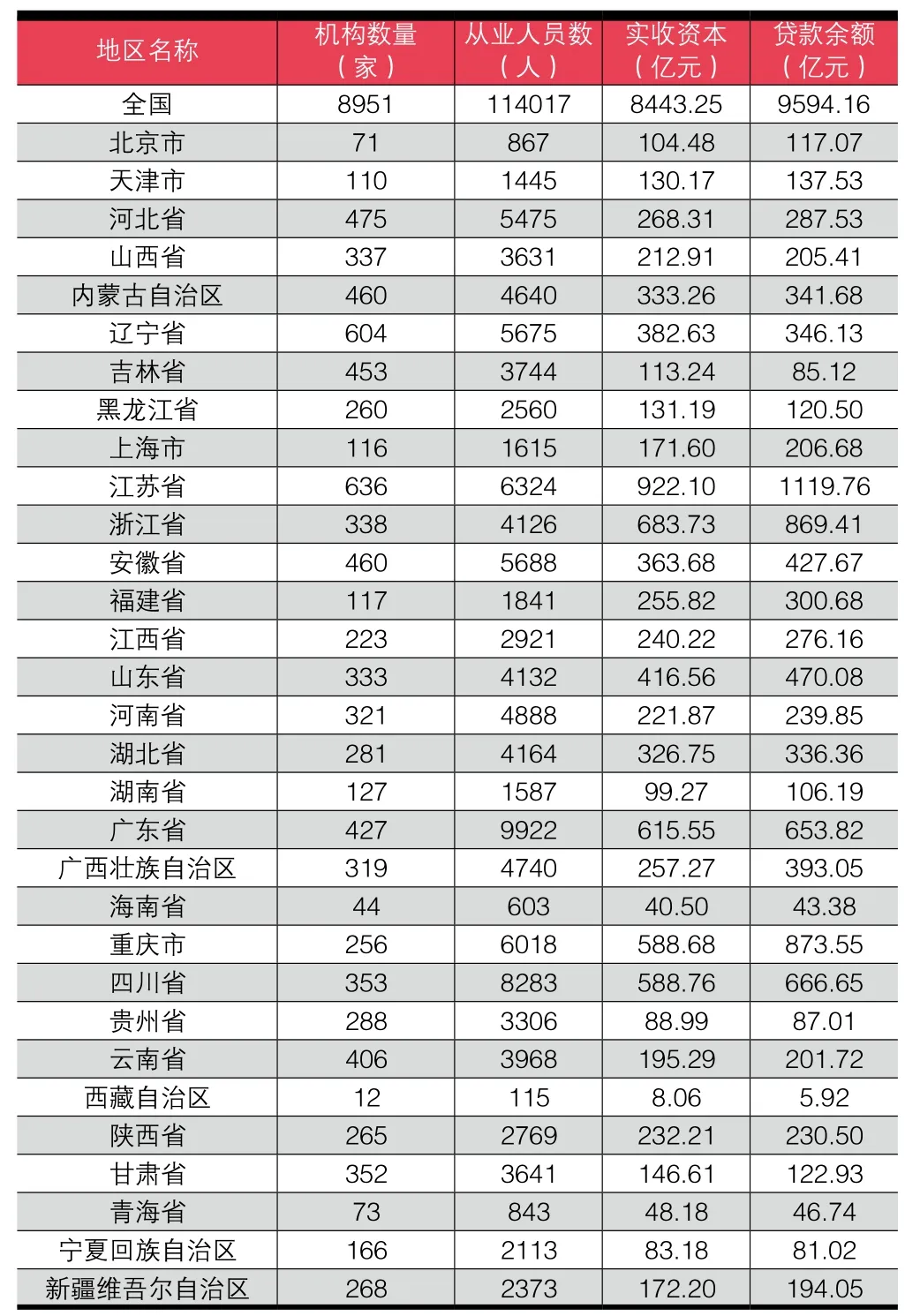

数据显示,截至2015年6月末,全国共有小额贷款公司8951家,实收资本8443.25亿元,贷款余额9594亿元,上半年新增人民币贷款162亿元,从业人员达到了11.4万人。从区域分布情况看,辽宁、江苏、河北三省的小贷公司数量最多,江苏、浙江、重庆的贷款余额名列前三。其中,江苏省共有小额贷款公司636家,贷款余额1119.76亿元,两项指标位列全国第一,也是唯一一个贷款余额突破千亿元的省份。

小贷行业增速趋缓,规模区域分化

从历史数据上看,涉及如此多省(市、自治区)的小额贷款公司数量减少和小额贷款余额下降的情况尚属首次。

通过比较行业历史数据可以得出,2015年上半年,小贷公司行业机构、人员扩张、放贷的速度大幅放缓,小贷公司退出的数量明显增多,行业中从业机构数量出现了负增长。

从总数上看,相比2014年末,2015年上半年小贷公司仅增加了160家,远低于2014年上半年555家的增量,更低于2013年上半年1006家的增量。其中,北京、天津、湖南、西藏等地的小贷公司的数量增长为零。从各地区机构数量看,除江苏省外,辽宁省小额贷款公司数量也超过600家;河北省、内蒙古自治区、吉林、安徽省、广东省和云南省小额贷款公司数量均在400家以上。

从贷款余额看,2014年上半年,全国小额贷款公司贷款余额的增量为619.73亿元,增速7.56%。而2015年上半年,全国小额贷款公司贷款余额的增量仅为173.78亿元,增速仅为1.84%。而曾经引领小贷行业增长浪潮的江苏、浙江、北京三个省市,2015年上半年小贷余额均进入负增长,分别减少了41.20亿元、36.90亿元、1.39亿元。数据显示,重庆市和浙江省以873.55亿元和869.41亿元,分别排名全国第二、第三;四川省、广东省、山东省的贷款余额也均超过600亿元,分别为666.65亿元和653.82亿元。

值得一提的是,西部的小贷公司尽管绝对规模不大,但在行业整体发展速度放缓的大背景下,仍然显示出了较快的发展速度,不仅机构数量稳步增长,贷款余额占比也在持续上升。

地方首提小贷公司联姻P2P

线上借贷P2P平台的兴起,使小贷公司的外部竞争环境较前几年更为严峻。据网贷之家的统计数据显示,截至2015年6月底,网贷行业总体贷款余额达2087.26亿元,与2014年年底相比增长了201.47%。

在当下“互联网+”的推动下,不少的小贷公司为自己寻找新的发展路径,并转型自主搭建线上网贷平台或与现有的P2P平台进行合作。在行业人士看来,网络借贷平台可以突破原有传统小贷的杠杆约束、资金约束,借助网络平台也可以改变注册地经营限制,寻求区外优质客户源。

小贷公司与P2P的合作也已得到了地方监管部门的“政策认可”。7月初,江西省政府金融

利润空间收窄、资金缺乏流动性、风险控制体系缺失、部分机构合规性不足、坏账攀升等问题导致越来越多的小贷公司倒闭退出,而小额贷款行业区域性分化的现象已经愈加明显。办出台《关于促进小额贷款公司规范健康发展的若干意见》,其中第13条明确提出“支持优质小贷公司与互联网P2P平台开展业务合作,符合条件的可开展资产证券化、贷款管理等表外业务”,这也是地方政府首次明确提出支持P2P与小贷公司合作。

此举对于推动小贷公司转型以及互联网金融发展意义重大,但对于如何防止双方合作带来风控不独立、信息不对称及欺诈等风险。有专家分析指出,在具体实践中,应推行小贷公司与P2P平台共商共建的模式,即给小贷公司提供平台,用互联网方式给小贷公司授信,小贷公司自己去发标和营销,而P2P只是作为一个平台,提供平台应有的服务职能。

央行拟放开小贷公司资金来源

8月初,中国人民银行发布了《非存款类放贷组织条例(征求意见稿)》,对小贷公司以及其他新型非存款类放贷组织划定监管框架。

《征求意见稿》规定,非存款类放贷组织取得经营放贷业务许可证后,可依法在省内经营,不受县域限制。跨省、自治区、直辖市经营应当经拟开展业务的省级人民政府监督管理部门批准,并接受业务发生地监督管理部门的监督管理。这意味着小贷公司的经营地域将适当放开。

根据此前规定,小贷公司主要资金来源为股东缴纳的资本金、捐赠资金,以及来自不超过两个银行业金融机构的融入资金。与传统小贷公司多采用自有资金从事放贷业务不同,此次《征求意见稿》在一定程度上放开了对非存款类放贷组织资金来源的要求。

此外,还对非存款类放贷组织的业务经营规则做了规定,包括主要运

地区名称 机构数量(家)从业人员数(人)实收资本(亿元)贷款余额(亿元)全国 8951 114017 8443.25 9594.16北京市 71 867 104.48 117.07天津市 110 1445 130.17 137.53河北省 475 5475 268.31 287.53山西省 337 3631 212.91 205.41内蒙古自治区 460 4640 333.26 341.68辽宁省 604 5675 382.63 346.13吉林省 453 3744 113.24 85.12黑龙江省 260 2560 131.19 120.50上海市 116 1615 171.60 206.68江苏省 636 6324 922.10 1119.76浙江省 338 4126 683.73 869.41安徽省 460 5688 363.68 427.67福建省 117 1841 255.82 300.68江西省 223 2921 240.22 276.16山东省 333 4132 416.56 470.08河南省 321 4888 221.87 239.85湖北省 281 4164 326.75 336.36湖南省 127 1587 99.27 106.19广东省 427 9922 615.55 653.82广西壮族自治区 319 4740 257.27 393.05海南省 44 603 40.50 43.38重庆市 256 6018 588.68 873.55四川省 353 8283 588.76 666.65贵州省 288 3306 88.99 87.01云南省 406 3968 195.29 201.72西藏自治区 12 115 8.06 5.92陕西省 265 2769 232.21 230.50甘肃省 352 3641 146.61 122.93青海省 73 843 48.18 46.74宁夏回族自治区 166 2113 83.18 81.02新疆维吾尔自治区 268 2373 172.20 194.05

小额贷款公司分地区情况统计表(截至2015-6-30)用自有资金从事放贷业务,也可以通过发行债券、向股东或银行业金融机构借款、资产证券化等方式融入资金从事放贷业务,监督管理部门可以确定非存款类放贷机构融入资金余额与资本净额的比例上限。

而在注册资本要求上,《征求意见稿》拟规定,非存款类放贷组织应当具有与业务规模相适应的实缴注册资本,有限责任公司不得低于500万元,股份有限公司不得低于1000万元。此外,监督管理部门可以综合辖区内非存款类放贷组织整体资信状况、盈利能力等因素,合理确定非存款类放贷组织融入资金余额与资本净额的比例上限,这意味着各地小贷公司的杠杆比例可能有所不同。

特别指出的是,该条例旨在规范小贷公司及没有明确监督管理部门的其他非存款类放贷组织,而由有关部门监管的典当行、证券期货经营机构、消费金融公司、汽车金融公司、贷款公司等非存款类放贷组织并不适用该条例。