2015’私募股权投资基金LP研究报告

2015-03-04投中研究院杜善友

文/ 投中研究院 杜善友

2015’私募股权投资基金LP研究报告

文/ 投中研究院 杜善友

近10年来,随着国内政策环境和资本市场的逐步完善,中国私募股权投资市场蓬勃发展,机构投资人也随之兴起。

私募股权目前最主流的企业形式是有限合伙企业,这种企业形式通常是由50个以内的合伙人组成。有的合伙人有钱但没有投资经验或者没有时间参与管理,这样的合伙人即为投资人(LP,Limited Partner)。目前除了海外主权基金、养老金、捐赠基金、家族基金,以及保险、FOFs等大型机构LP继续成为美元VC/PE重要出资人外,国内的全国社保基金、上市公司、引导基金以及保险等随着政策的放开,也快速崛起,正在逐渐成为人民币VC/PE的重要机构投资者。

截至2015年6月,投中集团旗下数据库CVSource共收录7286家LP数据,根据数据组成统计分析,企业投资者依然是目前创业投资及私募股权投资基金募资的主要来源(见图1)。与2014年相比,2015年中国LP市场企业投资者所占比例基本持平,由55%升至56%。此外,VC/PE投资机构、政府机构以及银行保险信托机构的占比也与2014年基本持平。

图1 2015年中国股权投资市场LP类型分布

社保基金投资PE概况

社保基金从2004年开始投资股权投资基金。2008年4月,国务院批准全国社保基金投资经发改委批准的产业基金和在发改委备案的市场化股权投资基金,总体投资比例不超过全国社保基金总资产(按成本计)的10%。截至2014年底,全国社保基金会管理的资产总额为15,290亿元。因此,理论上社保基金可以拿出1529亿元来投资股权投资基金。根据社保基金官方网站于2013年6月18日披露的数据,社保基金已投资14家PE机构管理的19支股权投资基金。据投中研究院调研所获得的信息,社保基金共向这19支基金投资350亿元。

细数社保基金所投资的PE机构,可以发现,这些PE机构大致有4个共同点:行业排名靠前、产业背景深厚、明星投资案例、明星投资人(见表1)。

表1 社保基金投资所投PE的共同点解析

保险资金投资PE现状及趋势

保险资金(以下简称“险资”)资金量大、期限长、流动性较低的特点使其一直是PE争先募资的理想对象,但险资投资PE的步伐却是小步慢行。根据保险会披露的数据,截至2015年6月末,保险业资金运用余额为10.37万亿元。其中以集合资金信托计划、基础设施债权投资计划、股权投资计划、投资性房地产等非标产品为代表的另类投资资金为2.6万亿元,占比25.05%。然而,据投中研究院调研所获得信息,截至2015年6月末,保险共向PE机构投资仅为650亿元,在1.14万亿险资可配股权资产中占比仅为5.7%。

险资投资在对股权基金进行资产配置时呈现出两个新的趋势:

(1)险资将增加对VC的配置需求。基于创投基金的规模普遍较小,且政策规定拟投基金规模不超过5亿元,拟投规模不超过20%,这意味着单次投资最多1亿元,因此对VC的配置在中小型保险机构上会体现得更明显一些。

(2)险资在加快对海外股权投资基金的配置。同样在对海外进行资产配置时,不同的保险机构策略是不同的。有资源、实力强的大型保险机构在海外进行股权投资时既有直接股权投资,又有与海外知名PE机构合作或者直接投资海外知名PE机构。而规模较小的保险机构出于对海外市场、政治、法律风险的考虑,更加倾向于对海外的股权投资基金进行投资,包括从海外成熟的PE二级市场上接盘一些基金。

政府引导基金的投资PE概况

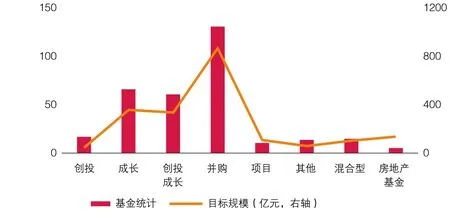

截至2014年底,国内共成立209支政府引导基金,目标设立规模达1293.39亿元,平均单支基金规模为6.19亿元(见图2)。

图2 中国政府引导基金发展概况

目前来说,我国引导基金的主要运作模式有参股、跟进投资、风险补助、融资担保及投资保障等。

除了政府管理理念的转变推动外,政府引导基金的快速发展的另一大原因,在于其本身作为出资人具有的竞争优势体现在两大方面:一是不以盈利为目的。二是VC/PE机构可以借助政府引导基金拓展更多的资源。

政府引导基金作为非完全市场化的LP,在对VC/PE进行投资时也具有一些限制条件,包括:(1)参股基金的注册地与投资策略限制。如上海市创投引导基金甚至要求新参股设立的创投基金规模不少于2亿元。(2)参股基金的投资范围限制。如北京市中小企业引导基金要求投资于北京区域内创业期中小企业的资金额度不低于引导基金出资额的2倍。(3)参股基金的投资阶段限制。如湖北创投引导基金要求子基金投资于种子期、初创期、早中期投资对象的资金规模不得少于注册资本的60%。

图3 上市公司参与产业基金投资主题

“上市公司+PE”式产业基金投资PE概况

2014年1月1日至2015年6月30日,共有260家上市公司与PE机构合作成立产业基金;从数量上看,占全部2802家A股上市公司的比例为9.3%。期间,上市公司与PE机构宣布成立合作产业基金共计374支,基金目标规模2640.16亿元,上市公司拟出资金额490.27亿元。其中,外部PE主导的产业基金共计312支,基金目标规模1978.50亿元,上市公司拟出资金额324.06亿元。由此可见,外部PE主导的产业基金为“上市公司+PE”合作中的主体类型。

从投资主题来看,在“上市公司+PE”这一模式中,无论基金宣布其定位是并购基金还是创投、成长基金,基金的首要目标都是围绕上市公司的收购战略,区分主要在于投资标的的发展阶段不同(见图3)。

“上市公司+PE”此模式可以使得上市公司获得一定的资金杠杆用于产业并购。投中研究院根据估算,“上市公司+PE”式产业基金的杠杆倍数在5.5倍上下(见图4)。

数据显示,2014年1月1日至2015 年6月30日,在上市公司与PE合作成立的产业基金中,有82%的上市公司仅成立了1支基金(见图5)。原因在于“上市公司+PE”作为一种新兴的合作模式,对于参与成立产业基金的上市公司来讲,相关的操作运营尚未成熟。

图4 上市公司参与产业基金杠杆倍数分布

图5 上市公司参与产业基金数量分布

图6 中国私人可投资资产构成(%)

FOFs投资PE概况

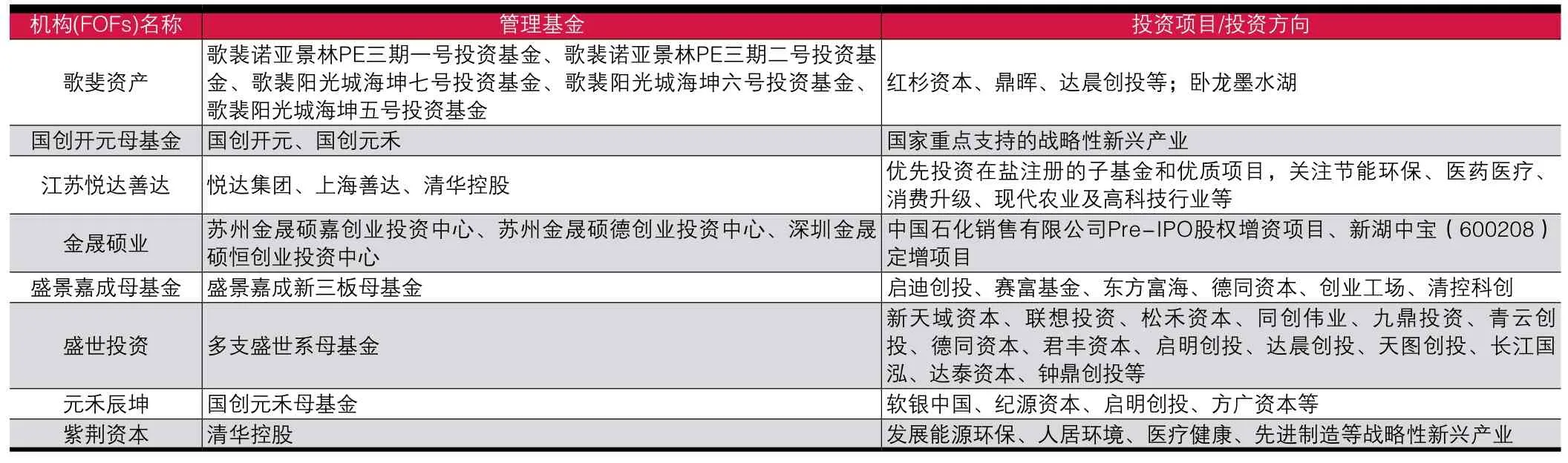

母基金(FOFs , Fund of Funds),是一种以投资基金为标的的基金。FOFs通过对私募股权基金进行组合投资而实现间接投资于企业。我国FOFs自上世纪90年代的探索起步,后来经历快速发展阶段。如今,伴随着人民币私募股权基金的快速发展,我国FOFs产业链也日益完善,涌现出了一批出色的FOFs,如歌裴资产、国创开元、盛世投资等(见表2)。

以国内规模第一的市场化方式运作私募股权母基金机构——盛世投资为例,其管理资产规模160亿元,目前管理着多支盛世系母基金,成功完成了对联想投资、松禾资本、达晨创投等机构70多支子基金的投资,间接持有1000多家公司股权,在证监会排队系统等待上市企业中占有8%左右的市场份额。截至2015年初,已有67个项目实现退出,其中10家企业上市、2家企业过会、12家企业新三板挂牌、34家企业已报会。

表2 中国部分活跃FOFs及其管理与投资情况

高校教育基金会投资VC/PE概况

高校教育基金会是由高校成立的依法盈利组织,属于非公募性质的基金。由于高等教育基金会属于非公募基金,所以在投资上较少受到政策限制,可以投资股票、债券、股权基金等。

目前,我国已有高校教育基金会在尝试投资VC/PE(见表3)。如复旦大学教育基金会向鼎晖一期投资2000万元;清华大学教育基金会向南华创业投资基金投资2000万元。2009年11月,启迪创投与清华大学教育基金会签约,成为国内首家获得大学捐赠基金注资的创投机构。

表3 高校教育基金会投资VC/PE列表

通道业务(高净值个人)

投资VC/PE的高净值个人主要为企业家、中小企业主、企业高管以及一些富裕家庭等。这类群体有些是在创业过程中获得过VC/PE的投资,因此对私募股权基金比较了解;有些则是出于资产配置的需求,希望通过另类投资来博取一定的高收益。

根据兴业银行私人银行与BCG联合发布的《中国私人银行2015》报告,2015年估计中国私人可投资资产总额达108万亿元,其中高净值家庭占比为41%。在可投资资产的资产构成方面,该报告预计2015年私募股权投资的占比将由2013年的0.1%提升为0.4%。鉴于高风险、高门槛和长周期等特点,私募股权投资主要限于超高净值人群的投资品种(见图6)。

由于高净值个人作为LP的弱点是单体资金量小且资金稳定性差,对于VC/PE来说如果自己开发渠道来拓展高净值客户则具有较高的成本。而对高净值客户群体来讲,由于单体对VC/PE的认知有限,对VC/PE的募资信息也较为缺乏。在这样的背景下,高净值个人与VC/PE的对接平台或者通道业务应运而生。

在“大资管时代”的背景下,传统的私募股权基金也在向大资管平台转型。典型的如九鼎投资,在短时间内资迅速拿下公募基金、证券公司的牌照,并逐步拓展到个人风险投资、互联网金融、国际基金以及将要拓展的保险、民营银行领域。