人民币汇率对股市的影响

2015-03-01黎理

黎 理

(云南民族大学,云南 昆明 650500)

一、人民币升值对股市影响的理论分析

2004年人民币对美元汇率大约在8.2左右,此后人民币进入快速的升值通道,2008年开始人民币对美元汇率已经进入“六时代”。汇率标价方法分为直接标价法和间接标价法,我国采用直接标价法,例如1美元=6.1315人民币元,我们这里所说的汇率下降是指人民币升值,实际上是一美元能兑换的人民币变少了,这个数值是变小了。

首先,我们从理论上分析人民币汇率下降会对企业、居民产生什么样的影响,进而如何影响股市。实际上,汇率的变化是间接地影响着股市,汇率的波动首先对部分企业产生影响,从而影响投资者预期,投资者做出的投资决策才能直接地影响股市。投资者认为汇率波动对企业是利空消息,那么就会减少投资,上市公司股价下跌。然而,投资者并不都是理性投资者,投资决策的产生千变万化,整个市场的投资者最后呈现的投资结果还需要实证研究来检验。

证券市场里有众多的上市公司,不同类型的上市公司收到汇率波动影响的程度是不同的,与国际市场联系比较紧密的公司可能受到的影响比较大,比如使用进口材料的制造业、服装出口业等。而类似文化传媒行业。科技研发等可能受到的影响比较小。一般来说,人民币升值对出口是不利的,因为以外币表示的出口商品价格上升,导致商品的国际竞争力下降,尤其是劳动密集型的低端加工行业。出口企业为了保证原有的利润水平,就必须提高商品价格,否则就要降低生产成本,这样可能会影响就业。人民币升值的过程中不少外贸企业经营条件恶化而倒闭,这样的背景下中国经济进行产业结构转型是十分重要的,外贸商品结构也要有所转变。因此,人民币升值一定程度上也是倒逼出口结构、经济结构转型的因素之一。当然人民币升值也有积极的影响,人民币汇率下降有利于进口。进口外国商品变得便宜了,包括外国商品、能源和原材料的价格,一部分企业的生产成本将会下降,企业竞争力得到提高。另外,人民币升值不只是对其企业产生一定的利好,还会对普通居民福利产生积极的影响,居民在消费进口商品、出国留学、旅游等方面会比人民币升值之前花费更少的钱,这对消费领域是一个促进作用。第三是资本流入的影响,随着QFII(合格境外机构投资者)的数量和投资额度不断提高,若人民币升值,人民币计价的资产价值上升,会吸引大量外资能够进入中国证券市场,扩大资金供给,增强市场活跃度和信心,同时还会间接带动国内资金投入股市,这会对股市的活跃性产生积极的影响。

二、人民币汇率对股市影响的实证分析

研究人民币升值对证券市场的影响考虑的事汇率的波动对市场的影响。考虑到美国作为全球第一经济大国的地位以及中美两国经济相互间的来往重要程度和密切程度,本文采用人民币对美元的汇率作为汇率数据,应当具有足够的代表性。

研究数据选取的是2013年月1日至2014年7月15日上证指数的收盘价格(作因变量Y)和人民币对美元汇率中间价(作自变量X)。数据来自于外汇管理局官网和大智慧软件的历史收盘数据。共367组数据。

首先将序列数据取对数减小异方差性,然后因为时间序列数据分为平稳和不平稳的,非平稳的时间序列数据会引起的伪回归,伪回归不能反映变量之间真正关系,所以还要对数据做单位根ADF检验。

(一)单位根检验

(表中数据为人民币兑美元汇率和上证指数滞后一期的t统计量,在5%显著性水平下ADF统计值的临界值为-2.869198)

由此可知,取对数后的时间序列数据是不平稳的,而它们的一阶差分是平稳的,它们是一阶单整序列I(1)。

(二)Johansen协整检验

一些时间序列它们虽然自身不平稳,但是它们的某种线性组合如果是平稳的,那么这个线性组合反映了变量之间长期稳定的比例关系,称作协整关系。同阶单整序列可以做协整检验。

Ln(X)和Ln(Y)都是I(1)过程,结果如下

这说明LnX和LnY之间至少存在一个协整关系。人民币对美元汇率和上证综指之间可能存在长期稳定关系。

(三)格兰杰因果检验

在时间序列情形下,两个经济变量X、Y之间的格兰杰因果关系定义为:若在包含了变量X、Y的过去信息的条件下,对变量Y的预测效果要优于只单独由Y的过去信息对Y进行的预测效果,即变量X有助于解释变量Y的将来变化,则认为变量X是引致变量Y的格兰杰原因。需要注意的是格兰杰因果检验是检验统计上的时间先后顺序,并不表示这是真正存在因果关系,是否呈因果关系还需要根据理论、经验和模型来判定。

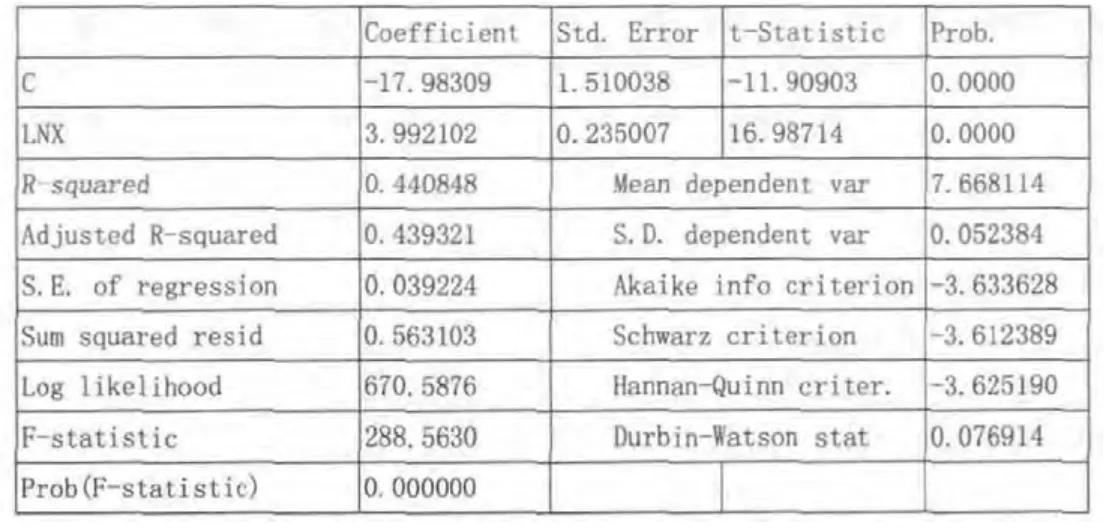

根据结果,说明在5%的显著性水平时,LnX是LnY的格兰杰原因。回归的结果如下:

回归模型的拟合优度为0.44,F统计量为288.5630。

三、结果分析

结果显示,LnX的估计参数是正数,说明从2013年至2014年7月以来,人民币对美元汇率与上证综指之间存在某种程度的正相关关系,两者有同步变动的趋势。LnX的系数3.99意味着,汇率每波动1%,上证指数将同方向变动3.99%。出现这种结果的原因可能有三个:

第一,人民币升值提高了出口商品的价格,而且削弱的价格优势对商品出口能力带来的不利影响要大于人民币升值带来的进口原材料的成本降低和生产成本降低带来的好处。2013年我国外贸依存度为45.6%,外贸依存度是进出口总额、出口额或进口额与国民生产总值或国内生产总值之比。虽然这一指标比起最高值已经下降了很多,但仍然说明了外贸在我国经济中占据了很大的比重,汇率是影响国际贸易市场的重要因素,因此人民币升值也会对国民经济带来显著地影响。

观察近几年的月度出口总值和同比增长率的数据,相比2010年和2011年几乎都在20%以上甚至高达48.5%的同比增长率相比,现在商品出口的增长势头已大不如前。总体上人民币升值对商品贸易的影响是不利的,在长期中人民币升值影响到商品贸易进而影响到了经济,在经济结构还没有完全成功转型之前,中国经济在这一时期内忧外患,人民币汇率和股市都是下行的似乎是合理的结果。

第二,外资对市场的拉动作用没有体现出来,理论上人民币升值能吸引外资进入,政策上对QFII的审批简化,额度也在增加,但是这些资金规模是远远不够的,而且外资利用效率如何还值得商榷。事实上在2007年股市最火的那几年就可以证明我国证券市场并不缺乏资金,股市真正缺乏的是投资者信心。QFII的投资增加一定程度是对市场的认可,但是监管部门还是要想更多的途径来提高投资者信心,这样才能促使我国证券市场向上发展。在监管能力的范围内,要继续鼓励市场开放。除此之外,也许更重要的是如何带动国内的资金活跃起来。

第三,中国证券市场效率比较低。我国的证券市场还存在很多问题,对上市公司监管不完善、信息披露不完善、内幕交易、股民投机心理严重、违法行为处罚不够严厉等等。国内股市上炒作概念频繁,缺乏长期投资、价值投资理念,有些资金通常做短期炒作拉台股价赚取差价后退出,证券市场成为“赌场”甚至小股民的“屠宰场”。上市公司把股市当作圈钱市,上市之后不分红,这些都对发展成熟的证券市场非常不利。各种问题导致我国股市股价形成机制不合理,我国股市不能成为经济状况的晴雨表,也不能正确反映经济发展状况。经济数据走强却与股市走势相关性不大,扭曲的股价形成机制使汇率的变动难以在股市得到正确的反映,导致很多研究的意义和效果都打了折扣。

为了健全我国证券市场建设,监管机构应该继续加大力度规范上市公司作,重视上市公司的信息披露制度建设,加大违法违规行为的处罚力度。建立和完善多层次的证券监管体系,强化证券监管,促进证券市场健康发展。

[1]张颖.人民币汇率与股票价格关系的实证研究[J].北方经贸.2010.

[2]刘赣州,安琨.人民币汇率波动与证券市场价格波动相关性的实证分析[J].财政与金融.2007.

[3]徐明霞.人民币汇率升值和上证指数及房地产初探人民币外升内贬的新视角[J].商业经济.2012.