住房抵押支持证券的风险分析及Monte-Carlo模拟*

2015-01-01韩佳鸣李纯青

张 薇,李 然,韩佳鸣,李纯青

(1.西北大学 数学学院/经济管理学院,西安710127;2.西安工程大学 电子信息学院,西安710600;3.西安工业大学 经济管理学院,西安710021)

2007年美国爆发的次贷危机使全球经济均受到影响,而这次严重经济危机的导火索就是“住房抵押支持证券”.住房抵押支持证券作为一种金融衍生工具最早起源于美国,是国外主流的证券化产品之一,但随着近些年中国社会贷款购房用户的不断增多,住房抵押贷款支持证券在我国的发行显得尤为重要.鉴于住房抵押支持证券在我国尚处于试点阶段,发展还不成熟,因此住房抵押支持证券在我国的合理定价显得尤为重要.

国外学术界和各金融机构就为住房抵押贷款证券化的具体实施和操作做了大量探索和研究.文献[1]开创了基于期权的MBS定价方法,其利用期权定价理论,采用单因子模型解决了MBS所满足的偏微分方程.Kan等最早应用双因子模型对住房抵押贷款及其衍生品进行定价研究.文献[2]进一步考虑了借款人异质、交易成本等影响借款人提前清偿行为的因素.期权模型在投资分析中的应用仍然有限,由于借款人的提前清偿行为较难用模型加以刻画,所以期权模型不能完全解释借款人的提前偿付行为,同时抵押贷款违约率等因素也会造成理论结果与实际市场数据的差异,这些因素使得期权模型的适用性受到广泛质疑.文献[3]则完全抛弃了期权定价模型,利用历史数据对住房抵押贷款的提前偿还率进行经验估计,建立了住房抵押贷款及其衍生品定价的经验模型.Kau,Keenan,Muller和Epperson在不考虑违约的条件下采用CIR利率模型和PSA提前偿还模型对MBS进行定价,得出结论:对固定利率MBS,利率波动的增加对偿付价值有正的影响,而对浮动利率MBS产品,利率波动的影响较小.随着更多私人企业介入住房抵押贷款支持证券的发行业务,抵押贷款的违约风险已经不可能完全由国家信用来担保了,违约风险成为住房抵押贷款支持证券最基本的风险之一.于文献[4]同时引入提前偿付和违约率因素,对过手型产品进行了定价研究.

我国对MBS的研究起步较晚,对MBS定价的相关研究与理论成果并不十分成熟.文献[5]在对国外MBS定价方法进行梳理的基础上,提出了选取适合我国MBS定价方法的途径,这为现今大部分有关定价的研究提供了基本的参考.此后,文献[6]从最优期权赎回策略的角度探讨了MBS定价模型,进一步推进了MBS定价的相关研究.文献[7]基于CIR利率模型,运用蒙特卡洛模拟的方法生成利率路径及提前偿付与违约路径,为住房抵押贷款支持证券定价.然而蒙托卡罗方法模拟出的提前偿付率并不能很好的反应市场提前偿付行为的实际情况.

从现有的文献来看,国外对于住房抵押支持证券的研究主要建立在该国国情的基础上,我国只涉及到影响住房抵押支持证券的某方面因素.本文在此基础上,结合中国证券化市场的发展状况,同时引入了利率和提前偿付两大重要因素,从新的研究角度出发,同时考虑CIR利率模型和ARIMA提前偿付率模型,并利用Monte-Carlo方法进行现金流分析,符合我国未来经济的发展趋势.

1 住房抵押支持证券的风险分析

任何一项金融产品的出现,都伴随着金融体系风险的增加,并会引发诸多不可预见的风险.美国次贷危机的爆发,更加凸显出住房抵押贷款证券化风险管理的重要性.因此,在制定出合理的 MBS定价方案之前,需要对MBS运行过程中的风险进行分析,及时将这些风险在定价模型中予以规避,从而减少交易主体带来损失,给投资者带来更大的收益.在MBS运行的过程中,证券化的参与各方都会面临着一定的风险.主要包括利率风险,提前偿付风险和违约风险.

1.1 利率风险

利率风险,是指因存款贷款基准利率或利率政策的变化所导致的银行在房贷资产上的存贷期限匹配不平衡,以及借款人因贷款成本变化的提前,拖延或拒绝还款的行为给银行带来损失的可能性.

我国现行的住房抵押贷款利率主要为浮动利率,即当利率提高时会导致银行资金成本上升,银行可以随之调整贷款利率以保证一定利差的存在.浮动利率与存款基准利率调整的时间不同步和调整的幅度不同,即新的基准利率一般在公告的次日执行,可变利率则要到第二年才予以调整,且可变利率并非完全受到宏观调控的限制,因此它们在变化的幅度上往往会存在差异,从而导致利率差的存在,进而导致短期内的风险的存在.

1.2 提前偿付风险

提前偿付风险是指由于借款者在贷款期限之前偿还部分或全部贷款余额所导致的现金流不稳定、预期收益率变动和投资者再投资带来的风险.

在我国现行的住房抵押贷款中,影响提前偿付的主要因素有:①现行的市场抵押利率,即当前的市场抵押利率差额越大,机会成本就会越高,导致借款人对抵押贷款进行再融资的动机越强,会加速提前偿付率.②受传统观念影响,出于节约利息支出的动机,我国提前还款主要以一次清偿为主.

1.3 违约风险

违约风险又被称为信用风险,是指在证券交易过程中,交易一方并没有照合同约定履行合约从而给交易的对手带来损失的可能性.其中,住房抵押贷款所面临的违约风险主要来自于个人住房抵押贷款的借款人由于还款能力不足或者还款意愿降低而拖欠贷款本息所产生的风险,包括逾期还款、中止还款等行为给抵押贷款支持证券的持有者带来无法预期的损失.

2 模型构建

影响MBS定价的主要因素包括:利率因素,提前偿付因素和违约因素.根据我国MBS现状,我国商业银行住房抵押贷款的违约率在1%左右,为了简化模型,在这里我们不考虑违约因素对MBS定价的影响.利率因素使用具有均值回复特征的CIR模型度量,而提前偿付因素用ARIMA模型预测提前偿付率.

2.1 CIR随机利率模型

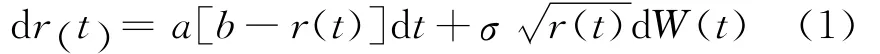

根据我国利率波动的实际情况:①不存在无风险套利机会,即利率非负;②利率较高时,波动率较大,即利率的水平效应;③利率围绕其均值上下波动,即具有均值回复特征.本文运用符合以上特征的CIR模型对利率路径进行模拟.具体形式为

式中:W(t)为标准维纳过程;r(t)为随机利率;b为随机利率的长期均值;a为均值回复的速率(a越大,其均值回复的时间越短);σ为随机利率的波动率.解之,可得

根据CIR模型,利率围绕其均值波动,如果利率偏离了平均值,总是以参数a的速率回复到均值,速度由参数a的大小决定.

2.2 提前偿付率模型

根据我国现行的提前偿付行为,即提前偿付率随时间的波动而变化,及时序数据本身的规律,即提前偿付率序列为不平稳序列.对提前偿付数据差分得到的平稳序列采用ARMA模型,再根据差分阶数得到原提前偿付率的ARIMA模型,进而对我国提前偿付率进行模拟.ARIMA模型在经济预测过程中既考虑了经济现象对时间序列上的依存性,又考虑了随机波动的干扰性,对经济运行短期趋势的预测准确率较高.

2.2.1 样本选择

选取建元2007-1住房抵押支持证券自2012年1月至2014年6月的资产池住房抵押贷款月提前偿付率(资料来源:建元 MBS产品2012年至2014年跟踪评级报告)作为样本,样本容量为30.月提前偿付率用SMM表示,所生成的时间序列记做SMMt,2012年1月≤t≤2014年6月.样本数据如图1所示.

图1 建元2007-1MBS资产池住房抵押贷款月提前偿付率Fig.1 Jianyuan 2007-1MBS asset pool housing mortgage prepayment rates

2.2.2 模型估计及诊断检验

为了检验提前偿付率序列的平稳性,对序列作含有常数项和时间趋势的ADF检验,检验结果的P值为0.0193(在95%的概率下,认为原序列存在单位根),即SMM是非平稳序列.将原序列做一阶差分,选择含有截距项的模型再做一次ADF检验,检验结果P值为0.0004.一阶差分的序列是平稳的,得到d=1.

将一阶差分后得到的平稳序列ΔSMM命名为Wt,计算Wt的自相关与偏自相关系数,观察系数的变化趋势,结合ARMA模型的拖尾、截尾性,建立Wt的ARMA(p,q)模型.初步判断可建立的模型有:ARMA(3,3)、ARMA(6,3)、ARMA(7,3),对这三个模型进行分析,结果见表1.

表1 模型比较Tab.1 Model comparison

根据回归报告可知,模型的P值为0.0000,则模型是显著的.对已建立的Wt模型ARMA(3,3)进行检验,检验模型的残差序列项是否为白噪声序列,得到p统计量为0.0000,即模型通过白噪声检验.说明原序列的信息已完全提取,Wt模型确定为ARMA(3,3).

由于Wt=ΔSMM是SMMt通过一阶差分得到的平稳序列,而原SMMt序列并不平稳,所以SMMt符合 ARIMA(3,1,3)过程,且 SMMt=

2.3 现金流分析

文中住房抵押贷款的还款方式为每月等额本息还款.令贷款总额为L0,第n期抵押贷款利率为Rn,贷款期限为N(按月计),Ln为第n期的贷款余额,Mn为第n期应付款额,In为第n期应付利息,Bn为第n期应付本金,服务费率s,Sn为服务利息,NIn为净利息,PRn为第n期的提前偿付额,CFn为第n期的未来总现金流,NCFn为第n期的未来净现金流.则有

3 Monte-Carlo模拟

利率变化是影响提前偿付率的主要因素,也是影响MBS现金流的主要因素,Monte-Carlo模拟在利率模拟定价法及处理复杂路径问题上有较为明显的优势.该方法的主要思想是根据模拟的利率随机路径计算MBS的未来现金流,并将其贴现得到MBS价格的一种可能情况,将所有可能的价格进行算数平均求得MBS的价格.用Monte-Carlo模拟MBS现金流的具体步骤:①根据利率期限结构和利率波动性,利用Monte-Carlo方法模拟随机利率路径;②根据提前偿付模型,计算出各期的提前偿付额,进一步确定其未来现金流;③对第n期现金流折现并求其和PVi,PVi即为第i条利率模拟路径下的MBS价格;④重复①~②步骤,得出i条路径对应的证券价格;⑤计算所有路径对应的MBS价格的算数平均值.

3.1 相关变量初值及参数设置

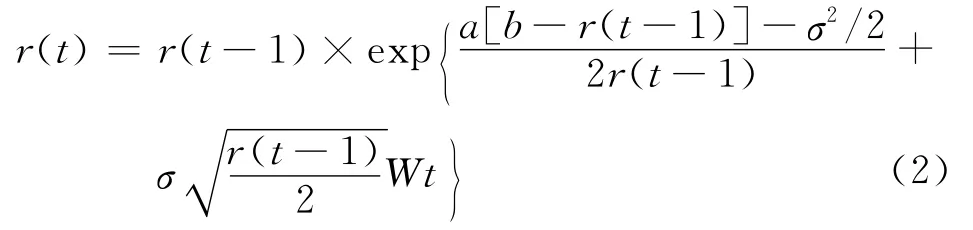

一个20年期的住房抵押支持证券,资产池由按月等额本息还款抵押贷款构成,资产池初始贷款利率为6%,服务费率0.5%,规模为100万元,即N=240,R0=0.06,L0=1 000 000,s=0.5%.利率模型中均值b=5.34%,回复速率a=0.47,波动率σ=0.036(上述参数的选择参考了范为等人的基于Monte-Carlo模拟的COMs多因素定价模型研究[8]).根据提前偿付率模型预测出2014年7月到2014年12月6个月的SMM值.见表2.

3.2 结果分析

模拟路径达到1 000次时,模拟误差已经趋于很小,之后再增加模拟次数,模拟误差基本不变.因此本文选择模拟次数为1 000次.

在进行定价模拟的过程中,Monte-Carlo模拟估计的误差及收敛速度与所解决问题的维数具有较强的独立性,从而能够较好地解决基于多标的变量的高维衍生证券的定价问题.Monte-Carlo模拟对利率的一条模拟路径如图2所示,及其对应的有提前偿付风险的实际现金流模拟结果如图3所示,其中图3反映了总现金流的分布.

表2 2014年7月到2014年12月6个月的SMM预测值Tab.2 SMM predictive values of 6months from July 2014to December 2014

图2 利率模拟(一条路径)Fig.2 Interest rate simulation(apath)

图3 总现金流分布Fig.3 Distribution of total cash flow

结果表明:提前偿付改变了现金流结构,资产池前期现金流快速增加,最高可达2.3万左右,后期现金流呈现逐渐递减的趋势.

当提前偿付率变化时,相应地提前偿付额也会随之变动,所以提前偿付对MBS现金流产生很大的影响.我国住房抵押贷款大部分实行的是浮动利率制,即当央行规定的基准利率发生变动时,房贷利率也作相应的调整,并从第二年初开始实行新利率.与此同时,目前我国尚不允许借款人从银行借新债还旧债,即不允许通过再融资套取利差.因此,借款人只能通过个人储蓄来还款.当利率下降时,由于合同利率相应下调且再融资受阻,我国借款人一般不会提前还款;相反当利率上升时,为避免高息负担,我国借款人会选择提前还款,此时就会造成MBS现金流增加,

另外,在刚刚签订贷款合同时,借款人往往处于事业的起步阶段,支付能力不足、积蓄不多、并且对住房的转手意愿也不强,因此此时的提前偿付率很低;随着债龄的增长,借款人财务状况逐渐好转且积蓄越来越多,其提前偿付率将逐渐增加;又经过一定时期后,随着剩余未偿还本金的减少,提前偿付的好处并不明显,此时提前偿付率又渐趋于平稳.由于抵押贷款的提前偿还,借款人每月的实际偿付额不再是等额的,而是出现先上升后下降的趋势.借款人的提前偿付通过住房抵押支持证券传递给证券投资者,对投资者的最大影响在于其本金回收加速,从而带来再投资收益风险.

4 结 论

我国的利率市场具有随机波动性,金融市场的提前偿付行为较为活跃,且住房抵押支持证券自身的性质决定了其未来现金流的分布具有随机性和路径依赖性.考虑到以上因素,本文在传统的定价方法上,进一步结合我国金融市场现状,通过建立CIR随机利率模型和ARIMA(3,1,3)提前偿付率模型,并在此基础上用Monte-Carlo模拟方法对具体的案例进行了未来现金流的分析.

1)利率的波动和提前偿付率的变化对住房抵押支持证券现金流影响较大,根据我国浮动利率建立的CIR随机利率模型和由提前偿付率的实际数据构建的ARIMA模型更符合我国住房抵押支持证券的现金流分析;

2)通过Monte-Carlo方法模拟出一条利率路径,从而得出住房抵押支持证券未来现金流在前期快速增加至最高点随后呈现缓慢递减的趋势,通过对未来现金流贴现汇总可以得到第i条路径对应的住房抵押支持证券价格;

3)Monte-Carlo模拟很好地解决了利率路径的随机性以及住房抵押支持证券产品价格的路径依赖性.但是本文也存在着一些不足,为简化模型,没有考虑违约风险对住房抵押支持证券价格的影响,对利率模型及其参数设定仍沿用以前的数据,因此具有一定的局限性.因此,为完善住房抵押支持证券的价格,需引入违约模型并根据浮动利率调整参数,使得住房抵押支持证券的现金流模拟更为合理,从而得到符合我国国情的住房抵押支持证券的价格.

[1] DUNN B,MCMONNELL J.Valuation of GNMA Mortgage-Backed Securities[J].Journal of Finance,1981,36(3):599.

[2] STANTON R.Rational Prepayment and the Valuation of Mortgage-backed Securities[J].Review of Financial Studies,1995,8(3):677.

[3] SCHWARTZ E S,TOROUS W N.Prepayment and the Valuation of Mortgage-Backed Securities [J].Journal of Finance,1989,44(2):375.

[4] SCHWARTZ S,TOROUS N.Prepayment,Default,and the Valuation of Mortgage Pass-Through Securities[J].Journal of Business,1992,65(2):221.

[5] 陈柏东.住房抵押贷款支持证券定价方法研究[J].中南财经政法大学学报,2005,25(2):40.CHEN Bai-dong.On the Pricing Method of Mortgage-Backed Supporting Securities[J].Journal of Zhongnan University of Finance and Economics,2005,25(2):40.(in Chinese)

[6] 谢赤,谈文胜,闫增瑞.“住房抵押贷款支持证券”定价模型及其应用——基于最优期权赎回策略的分析[J].财经理论与实践,2007,28(2):61.XIE Chi,TAN Wen-sheng,YAN Zeng-rui.The Pricing Model of the MBS—Based on the Optimal Option Call Policy and Numerical Analysis[J].The Theory and Practice of Fiance and Economics,2007,28(2):61.(in Chinese)

[7] 褚保金,王刚.基于蒙特卡洛模拟的住房抵押贷款支持证券定价研究[J].科技管理研究,2011,31(15):200.CHU Bao-jin,WANG Gang.Pricing Mortgage-Backed Securities Based on Monte Carlo Simulation[J].Science and Technology Management Research,2011,31(15):200.(in Chinese)

[8] 范为,俞乔,刘江波.基于 Monte-Carlo模拟的COMs多因素定价模型研究[J].管理评论,2014,26(5):12.FAN Wei,YU Qiao,LIU Jiang-bo.On the Pricing of CMOs by Monte-Carlo Simulation Approach[J].Management Review,2014,26(5):12.(in Chinese)