盈余信息、个人投资者关注与股票价格*

2014-12-10孔东民

王 磊,孔东民

(1.上海对外经贸大学 金融管理学院,上海201620;2.华中科技大学 经济学院,湖北 武汉430074)

一、引 言

中国股市长期以来为个人投资者所主导,个人投资者高度活跃,是股市的一个显著特征,也是市场保持生机和活力的重要原因。从股市的发展历程来看,个人投资者为我国股票市场的发展做出了巨大贡献。但个人投资者成为股市的主力军,并不利于市场的建设和长远发展:个人投资者缺乏经验,风险承受能力低,使得资本市场的运行处于过度波动中。因此,股票市场的可持续发展离不开个人投资者的积极参与,但股市要做大做强,需加强对个人投资者的教育,帮助其树立正确的投资理念。鉴于个人投资者在中国股票市场中的重要地位,有必要对其交易行为及其对股票市场的影响进行研究。

在传统的金融学理论中,个人投资者被视为噪音交易者,他们往往根据与公司基本面无关的虚假或失真信息进行交易,交易行为具有随机性,不会影响资产价格(Black,1986)。但大量的经验证据表明,个人投资者的交易行为与理论模型的描述并不相符。行为金融领域的研究表明,个人投资者在交易过程中表现出处置效应特征,对所获取的信息过度自信,引起过度交易并遭受损失(Odean,1999)。近期的研究还表明,个人投资者受到有限注意力的制约,由于有限的信息处理能力,投资者更容易关注能够吸引其注意的股票,这意味着投资者在处理信息时具有选择性,只有被投资者注意到的信息才会影响资产价格(Peng和Xiong,2006;李科和陆蓉,2011;王磊等,2012)。

那么在中国这样一个新兴的股票市场上,个人投资者是否受到有限注意力的制约,交易行为具有怎样的特征,对股票市场产生什么影响?本文将利用高频数据构建订单流不平衡指标,考察个人投资者在盈余公告期间的注意力分配对股票价格产生的影响。选择盈余公告作为研究事件,主要是考虑到盈余公告是上市公司定期向市场传递的重要财务信息,能够引起市场广泛关注,研究个人投资者在盈余公告期间的交易行为及其经济后果,可以对其信息解读能力做出直接判断。以高频数据为基础构建投资者交易行为衡量指标,主要基于如下考虑:行为金融领域关于个人投资者交易行为的文献往往采用账户数据,这种数据虽然精确,但采集范围局限于某个证券经纪商,从而研究结果不足以反映一国股票市场投资者整体的交易行为。本文采用的高频数据涵盖整个市场全部投资者,能够反映个人投资者交易行为的全貌。本文余下内容的结构安排如下:第二部分是理论基础与研究假设,第三部分是研究设计(包括样本、数据和模型),第四部分是实证结果与分析,最后是结论。

二、理论基础与研究假设

盈余公告能够引起投资者关注,投资者在公告前后的交易行为更加活跃,股票表现出异常高的交易量,交易量作为投资者关注的指示性指标已在研究中广泛运用(Hirshleifer等,2009)。投资者关注对交易行为的影响还表现在买卖方向上,Barber和Odean(2008)认为,由于有限的信息处理能力,个人投资者在购买股票时要承担较高的搜索成本,只能在众多备选中选择能吸引其注意的公司,但在卖出股票时并不受此因素影响,因为他们卖出的只是手中已持有的股票,因此个人投资者是高度关注股票的净购买者。与理论假说一致,实证研究发现个人投资者在公告前后表现出显著的净买入行为(Hirshleifer等,2008)。

盈余公告对投资者注意力的影响已在上述研究中得到重视,但这些文献并没有区分盈余信息的等级属性,也没有考虑与盈余公告相关的其他经济因素对投资者注意力产生的影响。上市公司在发布财务公告时往往受到信息泄露的困扰,这在新兴的股票市场上尤为普遍,由于信息泄露,股票价格在盈余公告前就开始向公告后的方向变动,意外盈余为正(负)的股票,价格在公告前就呈上升(下降)趋势(杨德明和林斌,2009)。现有研究也表明,股票价格是影响投资者注意力的重要指标,Seasholes和Wu(2007)发现,涨停板事件能够引起市场关注,投资者会在涨停次日买入股票。Aboody等(2010)的研究表明,由于在盈余公告前有良好的市场表现,赢家组合受到高度关注。基于上述分析,我们认为投资者更倾向于关注意外盈余较高的公司,因为这些公司的股票价格在公告前出现大幅上涨,良好的市场表现能够引起投资者的高度关注。①正因如此,个人投资者在盈余公告前数个交易日就表现出净买入行为。在本文中,我们将个人投资者在盈余公告期间[-5,0]内的净买入作为投资者关注程度的代理指标(详见下文表3)。基于以上分析,本文提出如下研究假设:

假设1:投资者倾向于关注好消息盈余公告,股票在公告期间的交易量更高,个人投资者表现出显著的净买入行为。

投资者关注会对股票价格产生什么影响?根据投资者关注的价格压力假说,投资者关注能够对股票价格产生压力,股价在短期内会上涨,甚至引起市场过度反应;但在公告后随着投资者关注恢复到正常状态,市场逐渐回归理性,股票价格会发生反转(Barber和Odean,2008)。Da等(2011)考察了投资者关注与股价变动以及IPO异象之间的关系,发现投资者通过网络搜索提高对上市公司的关注度,引起股票价格在短期内上涨,但在年内出现反转,因此投资者关注与IPO短期溢价呈正相关关系,但与长期抑价负相关。国内学者以百度检索指数作为投资者关注的代理指标,发现投资者关注给股票带来正向的价格压力,但这种压力很快发生反转(俞庆进和张兵,2012)。

也有文献直接考察投资者净买入对股票价格的影响,以验证投资者关注的价格压力假说。Trueman等(2003)的研究表明,网络公司股票价格在盈余公告前普遍上涨,散户投资者在公告前表现出明显的买入行为,由此产生的价格压力是股价在公告前上涨的重要原因。Frazzini和Lamont(2006)发现,盈余公告溢价越高的股票往往伴随散户投资者显著的净买入行为,投资者对盈余公告公司高度关注而产生的净买入行为是溢价的驱动因素。Aboody等(2010)发现,赢家组合的股票能够引起投资者关注,由此产生的净买入行为导致股票价格在盈余公告前大幅上涨。上述文献发现投资者在公告前的净买入指标与股票在公告期间的超常收益正相关,认为投资者关注引发净买入行为,对股票价格产生正向的压力,但这些文献并没有考察该行为对公告后股票价格的影响。

根据上述两方面的文献,我们拟对投资者净买入行为对价格产生的影响给予全面的考察。投资者净买入行为对股票价格产生压力,引起股价在公告期间上涨,盈余公告完成后,投资者对上市公司的关注度衰减,股票价格回落;同时,正如上文所论证的,个人投资者倾向于关注好消息盈余公告,表现出显著的净买入行为,因此该行为引发的市场过度反应最有可能发生在好消息盈余公告股票中。基于以上分析,本文提出如下研究假设:

假设2:个人投资者净买入与股票盈余公告期间的收益正相关,与公告后的收益负相关,但股价反转主要体现在好消息盈余公告股票上。

盈余公告发布后,若意外盈余为正,股票价格将持续向上漂移,若意外盈余为负,股价将持续向下漂移,即股票价格有按照意外盈余的方向持续漂移的趋势,这就是Ball和Brown(1968)发现的盈余公告后价格漂移现象(post-earnings announcement drift,PEAD)。行为金融理论认为,投资者对盈余公告的关注不足是价格漂移产生的根源。根据Hirshleifer和Toeh(2003)的研究,当投资者对上市公司关注不足时,他们可能忽视公司的盈余公告,导致股价不能及时地反映盈余信息,在盈余公告发布后,随着关注该公司投资者的增加,盈余信息逐渐反映在股价中,由此产生价格漂移现象。

相关实证研究对上述理论假说进行了验证。DellaVigna和Pollet(2009)发现,投资者对周五发布的盈余信息的关注程度低于其他工作日发布的盈余信息,周五盈余公告在公告后短期内引起的价格反应较为微弱,但长期内价格漂移更为强烈。Hirshleifer等(2009)的研究表明,投资者的注意力会被同一天发布的其他公司盈余公告所分散,股票在公告日的价格反应(公告后价格漂移)与同时发布盈余信息的公司数量存在负向(正向)关系。上述文献侧重于分析注意力分散所引起的投资者关注不足对PEAD的影响。与此不同,本文拟研究投资者关注与盈余公告市场反应之间的关系,如果投资者因提高对股票的关注程度而表现出净买入行为,那么该行为在短期内将引起股价对意外盈余的反应更为强烈;但随着投资者在公告后对上市公司关注的逐渐衰减,盈余公告后价格漂移对盈余信息的敏感程度下降。基于以上分析,本文提出如下研究假设:

假设3:个人投资者净买入导致股价在公告日对盈余信息的反应更为强烈,但公告后价格漂移对意外盈余的敏感程度下降。

三、研究设计

(一)样本选取与数据来源

本文样本为沪深两市A股主板公司,数据来自国泰安数据库,主要包括股票日内高频交易数据、日频率交易数据和财务数据。由于数据库中只提供了2002年以后上市公司的一、三季报,同时考虑到上市公司在2007年采用新会计准则编制财务报表,为了避免该事项对研究对象造成影响,本文将研究区间设为2002-2006年,选取上市公司在该区间内的季报、中报和年报公告日作为事件日。为了排除异常值对实证结果的影响,我们对原始样本进行了如下筛选:(1)剔除金融类上市公司,包括银行、证券公司、保险公司和信托公司;(2)剔除被ST和PT的样本;(3)剔除一季报和上一年度年报公告日重叠的样本;(4)剔除账面市值比为负或等于0以及其他控制变量数据缺失的样本;(5)剔除盈余公告前60日和公告后120日内缺少足够数据的样本。我们最终得到12 266个公司-季度观测值,以此作为本文的有效样本。

(二)变量设计

1.意外盈余。意外盈余的计算采用随机游走模型,根据该模型,本季度预计每股收益E(EPSi,t)等于上一年度同季度的每股收益即EPSi,t-4,因此标准化意外盈余SUE可表示为:

其中,Pi,t是股票i在t季度盈余公告前5日的收盘价。下文根据具体情况对样本采用不同的方式进行分组:当进行组合分析时,对于研究区间内的每期,将样本按照SUE进行五等分(Q1、Q2、Q3、Q4和Q5),意外盈余的等级属性越高,说明盈余信息的属性越好,其中Q5表示好消息组,Q1表示坏消息组;当进行回归分析时,将各季度样本按照SUE进行十等分,以样本所属组别的序数值(RSUE)进入回归方程,并将变量RSUE标准化为0.1、0.2、…、0.9和1。按照研究惯例,下文涉及日期指标时,以d=0表示盈余公告日,d<0(d>0)表示盈余公告前(后)第d个交易日。

2.个人投资者交易行为。借鉴市场微观结构领域的研究方法,以交易规模(单笔成交金额)作为划分交易者类型的标准。例如,以10 000美元为分界点,单笔成交金额小于分界点的视为个人散户投资者发起,大于分界点的则视为机构大户投资者发起。在这一过程中会存在以下两类错误:(1)将个人投资者误划为机构投资者,定义为Ⅰ类错误;(2)将机构投资者误划为个人投资者,定义为Ⅱ类错误。显然,提高分界点可以减少Ⅰ类错误,但增加Ⅱ类错误;降低分界点则可以减少Ⅱ类错误,但增加Ⅰ类错误。本文的研究对象是个人散户投资者,因此需要降低分界点以减少Ⅱ类错误,但应避免损失过多的有效样本。

本文将单笔成交金额在10万元以下的订单界定为由个人散户投资者驱动,①对于根据交易规模划分投资者类型的方法,请参见徐龙炳(2005)。考虑到机构投资者为减少交易的冲击成本而可能将大单拆分为若干中单进行隐蔽交易(Barclay和Warner,1993),为了进一步减少Ⅱ类错误,我们尝试将分界点下调为5万元,发现结果与分界点为10万元时完全一致。这主要是基于以下两个方面的考虑:首先,Wang等(2011)利用高频数据分析中国股票市场投资者交易行为时也采用了这种分类方法,取得了良好的效果;其次,国内主要财经门户网站(如和讯财经等)在分析个股资金流向时,将单笔金额在10万元以下的成交界定为一般性散户行为,单笔金额在30万元以上的成交则已具备大户或机构的特征。本文对高频数据的处理步骤如下:第一步,根据Lee和Ready(1991)的方法区分订单的交易方向,如果单笔交易的成交价格大于(小于)前一笔交易最优买卖报价的中点,则该笔交易由买方(卖方)发起;如果成交价格等于买卖报价的中点,则采用标记检验(tick test)的方法进行区分,当前成交价格高于(低于)前一笔成交价格的交易视为买方(卖方)发起。第二步,以买入金额减去卖出金额,再经平均交易金额调整,得到净买入指标:

个人投资者在区间[h,l]内对股票i的累计超常净买入可表示为:

3.市场反应。市场反应指标包括价格和交易量,我们采用市场调整法计算累计超常收益作为盈余公告价格反应的衡量指标。股票i在第d个交易日的超常收益表示为,其中为股票i在第d 个交易日的收益率为经流通市值加权平均的市场收益率,股票i在区间[j,k]内的累计超常收益表示为对于超常交易量指标,本文参照Frazzini和Lamont(2006)提出的方法构建,股票i在区间[h,l]内的累计超常交易量表示为:

4.控制变量。控制变量(CV)主要包括非流动性、换手率、股票收益、特质波动率、盈余波动性、盈余公告披露及时性、账面市值比和公司规模。(1)根据Amihud(2002),股票i在t季度盈余公告前的非流动性指标(ILLIQ)为:

(三)模型设定

为了分析盈余信息属性对投资者注意力分配的影响即检验假设1,本文构建了如下模型:

为了检验价格压力假说,考察投资者在盈余公告前的净买入行为对公告前后股票价格的影响即检验假设2,本文构建了如下模型:

为了考察个人投资者交易行为对盈余公告后价格漂移的影响即检验假设3,本文构建了如下模型:

四、实证结果与分析

(一)描述性统计

本文采用Winsorize方法对各变量上下1%的极端值进行了处理。表1给出了主要变量的描述性统计和相关性分析结果。Panel A 的描述性统计结果显示,的均值为0.016,在1%的水平上显著为正,说明个人投资者受盈余公告影响提高了对股票的关注度,进而表现出明显的净买入行为。Panel B报告了主要变量间的相关系数,其中对角线左下方(右上方)是Spearman(Pearson)相关系数。可以看到:首先与SUE 的相关系数在1%的水平上显著为正,说明股票在公告期间的交易量随意外盈余的提高而上升,盈余信息属性越好,投资者的交易行为越活跃;其次,与SUE的相关系数也在1%的水平上显著为正,说明个人投资者在意外盈余较高的股票上表现出更为显著的净买入行为,这些公司的公告更能引起投资者的关注。另外与在1%的水平上显著正相关,说明公告前投资者买入行为所产生的压力导致股价在盈余公告期间上涨;与此形成对比的是,与在1%的水平上显著负相关,说明盈余公告完成后,投资者对上市公司的关注逐渐恢复常态,股票价格出现回落。

表1 主要变量描述性统计与相关性分析

(二)假设检验

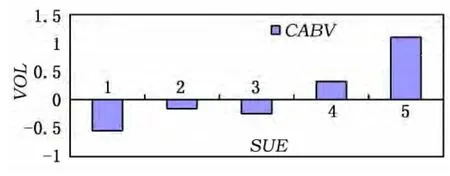

1.假设1检验。我们首先通过交易量和净买入指标,考察投资者在不同信息属性盈余公告上的注意力分配情况。图1显示了上市公司在盈余公告期间[-5,0]内的股票交易情况。从中可以看到,当意外盈余较低(Q1至Q3组合)时,股票的累计超常交易量为负,投资者在这些股票上没有表现出异常活跃的交易行为,而且对于Q1和Q3组合,t检验显示CABV[-5,0]显著为负,说明股票在盈余公告期间的交易量甚至显著低于市场平均水平;随着意外盈余的提高,投资者的交易行为趋于活跃,其中Q4组合的CABV[-5,0]为0.31,说明投资者在盈余公告期间的交易量比市场平均水平高出31%,Q5组合的指标值高达1.1,说明盈余公告期间的交易量是市场平均水平的1.1倍。

图1 意外盈余与交易量

表2 交易量回归结果

表2报告了式(8)的回归结果。当样本属于Q4和Q5组合时,DSUE取值为1,否则为0。列(1)结果显示,常数项为-0.3168,说明当意外盈余较低时,股票在公告前的异常交易量显著为负,DSUE的系数约为1,说明当意外盈余较高(Q4和Q5组合)时,股票在公告前的异常交易量显著为正;在加入控制变量后,列(2)结果显示,DSUE的系数大于0.7,仍在1%的水平上显著,说明意外盈余等级越高,投资者在公告前的交易行为越活跃,交易量越高。

图1和表2的结果表明,投资者倾向于关注SUE较高的盈余公告公司。而正如上文所分析的,如果股票交易量异常高是投资者对上市公司高度关注的指示性指标,那么我们可以预期,注意力受限的个人投资者将在这些股票上表现出显著的净买入行为。

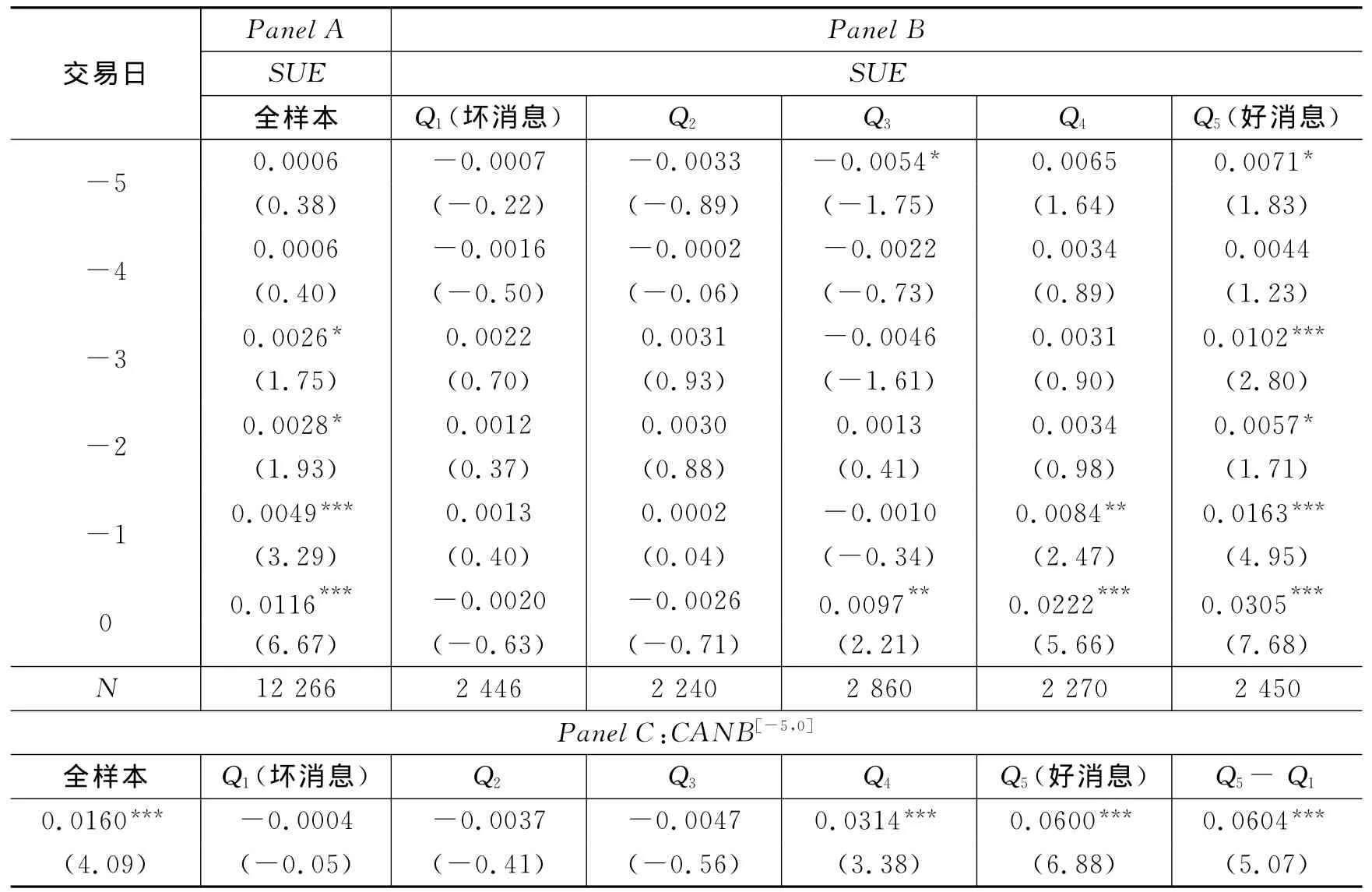

我们接下来考察个人投资者在盈余公告前后的净买入行为。表3中Panel A报告了全样本的分析结果,可以看到,投资者在盈余公告期间表现出显著的净买入行为,随着公告日的临近,净买入的程度不断提高,到公告日达到最大值。Panel B区分了样本的不同盈余信息属性,对比可以发现,就日均净买入指标而言,对于意外盈余较低的股票组合Q1和Q2,投资者在盈余公告期间没有表现出买入特征,随着SUE的不断提高,投资者在盈余公告前后的净买入指标无论是显著性还是程度都趋于提高。Panel C报告的CANB[-5,0]指标也具有类似规律:对于全样本,CANB[-5,0]为0.016,且在1%的水平上显著,说明不论盈余信息属性,个人投资者在盈余公告期间表现出显著的净买入行为;在区分意外盈余等级后,个人投资者净买入指标在SUE较低的组合(Q1至Q3组合)上均不显著,在SUE较高的组合(Q4和Q5组合)上则均显著为正,而且投资者在Q5和Q1组合上的净买入指标差值为0.0604,在1%的水平上显著。①我们在考察盈余公告后的交易行为后发现,个人投资者在Q1至Q4组合上均没有表现出买入行为,在Q5组合上的净买入行为仅持续到公告后次日。与此形成对比的是,相关文献以网络搜索量作为投资者关注的代理指标,发现超额检索量在公告后仍持续一段时间(Drake等,2012;施荣盛和陈工孟,2012)。造成上述差异的原因可能在于:两种指标反映投资者注意力水平的侧重点不同,检索量指标反映的是投资者对信息的需求,而净买入指标反映的是投资者真实的交易行为,部分投资者有可能在公告后继续通过网络检索了解某股票,但这些信息并没有对其购买决策产生影响。

表3 个人投资者在盈余公告期间的净买入行为分析

根据投资者有限关注的净买入假说,盈余公告能够引起股票市场参与者的广泛关注,个人投资者受有限注意力制约往往在上市公司盈余公告前表现出显著的净买入行为。表3中Panel A报告了没有区分盈余公告类型时个人投资者的净买入指标均值,研究结果与以往研究得出的结论一致。我们对此进行了拓展,考察了个人投资者净买入行为在不同类型盈余公告上的分布状况。从图1、表2和表3中可以发现,投资者在不同意外盈余等级公告上的注意力分配存在差异,他们更倾向于关注SUE较高的盈余公告公司,导致这些公司的股票在盈余公告期间的交易量较高,受到有限注意力的制约,他们在这些股票上表现出显著的净买入行为。上述结果支持了本文的研究假设1。

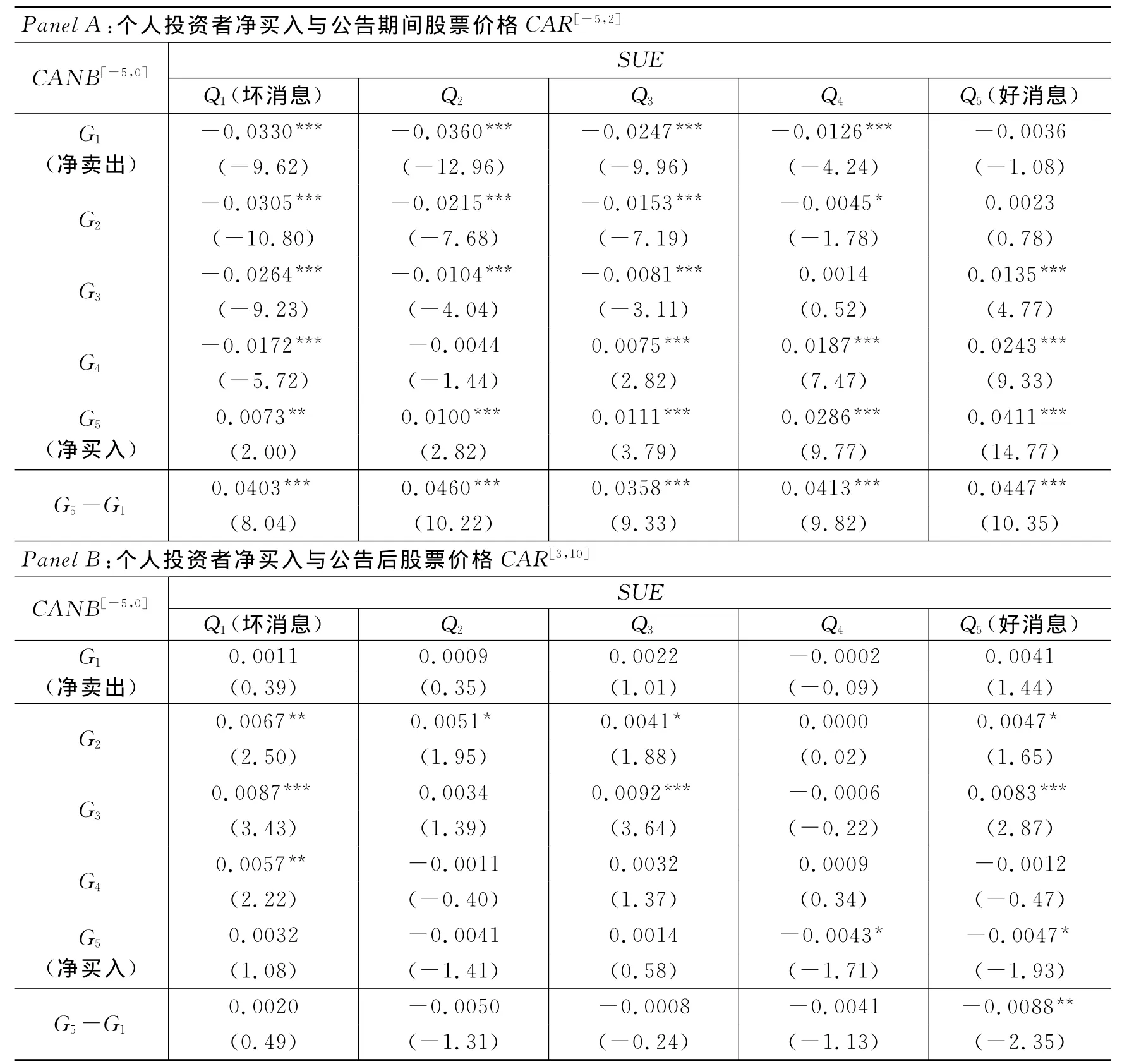

2.假设2检验。如果投资者对盈余公告股票的高度关注是其在公告期间净买入行为的驱动因素,那么该行为会对股票价格产生压力,引起股价在短期内上涨,但随着投资者关注在公告后逐渐衰减,股价会出现回落。为了系统检验投资者关注的价格压力假说,我们下面从组合分析和回归分析两个角度来考察投资者净买入行为对盈余公告前后股票价格的影响。我们首先分别对投资者在公告期间的净买入(CANB[-5,0])和意外盈余(SUE)进行五等分,由此交叉形成25个投资组合,然后考察各投资组合在盈余公告期间和公告后的累计超常收益(CAR[-5,2]和CAR[3,10]),分析结果见表4。

表4 个人投资者净买入与盈余公告前后股票价格的组合分析

表4中Panel A显示了个人投资者净买入对盈余公告期间股票价格的影响。可以看到,对于盈余信息的五个组合(Q1至Q5组合),随着投资者交易行为由净卖出转为净买入且买入程度不断提高,盈余公告期间股票的累积超常收益(CAR[-5,2])基本上呈递增态势;当投资者在公告前净卖出(G1)时,Q1至Q4组合的CAR[-5,2]均显著为负,而当投资者在公告前净买入(G5)时,所有盈余信息组合的CAR[-5,2]均显著为正;无论盈余信息属性,套利组合(G5-G1)在盈余公告期间的累计超常收益在3%-5%,均在1%的水平上显著为正。这说明投资者净买入对盈余公告期间的股票价格产生了压力,引起股价普遍上涨。

表4中Panel B显示了投资者净买入对盈余公告后股票价格的影响。可以看到,当投资者在公告后净卖出(G1)时,所有盈余信息组合的CAR[3,10]均不显著,而当投资者在公告后净买入(G5)时,Q4和Q5组合的CAR[3,10]分别为-0.43%和-0.47%,Q1至Q3组合的指标值则不显著;当公司的SUE 最高时,套利组合(G5-G1)的CAR[3,10]为-0.88%,在5%的水平上显著,而在其他情形下,套利组合的指标值则均不显著。上述结果表明,对于意外盈余最高的公司股票,投资者在公告期间的净买入程度越高,公告后股价下降幅度越大。

表5报告了式(9)的回归结果,其中Panel A以CAR[-5,2]作为因变量,对于所有的盈余信息组合(Q1至Q5组合),CANB[-5,0]的系数均为正,且在1%的水平上显著,CANB[-5,0]增加1个标准差,CAR[-5,2]上升1%-1.5%,说明投资者的买入行为产生了价格压力,导致股票价格在盈余公告期间显著上涨。Panel B以CAR[3,10]作为因变量,当意外盈余较低(Q1至Q4组合)时,CANB[-5,0]的系数不显著,而在意外盈余最高的Q5组合中,CANB[-5,0]的系数在1%的水平上显著为负,CANB[-5,0]增加1个标准差,CAR[3,10]下降约0.3%,说明对于意外盈余最高的样本公司,投资者在公告期间的净买入程度越高,公告后股票价格的回落幅度越大。

表5 个人投资者净买入与公告前后股票价格的回归分析

根据表4和表5的结果,对于所有盈余信息组合的样本,个人投资者在公告前的净买入都引起股票价格在公告期间上涨,但股价在公告后反转仅体现在SUE最高的组合上。结合表3的结果,投资者在Q5组合上的CANB[-5,0]高达0.06,高强度的买入行为对股票价格产生了巨大的压力,市场出现过度反应;随着投资者关注在盈余公告后恢复到正常状态,股价发生反转,对于公告前投资者净买入程度越高的公司,股票价格在公告后回落的幅度越大,而在其他组合上的净买入行为不明显或程度较低,不足以引起市场过度反应。上述结果支持了研究假设2。

3.假设3检验。如前所述,个人投资者的净买入行为引起股价在公告后短期内对盈余信息的反应更为强烈,但长期内股价漂移对盈余信息的敏感程度下降。我们接下来利用式(10)对此进行实证检验。表6中Panel A显示了投资者净买入对盈余公告日股票价格的影响,可以看到,RSUE的系数为0.0139,在1%的水平上显著,交互项RSUE×RTRD的系数为0.0106,在5%的水平上显著。这说明随着投资者对盈余公告关注程度的上升,其净买入程度增加,股票在盈余公告日附近的价格反应逐渐变大。

Panel B显示了投资者净买入对股票价格滞后反应的影响,在列(1)-列(3)中,RSUE的系数均在1%的水平上显著为正,说明存在盈余公告后价格漂移现象。交互项RSUE×RTRD在列(1)中的系数为-0.0279,在5%的水平上显著,说明股价对盈余信息的滞后反应随投资者净买入程度的增加而减弱。在列(2)中,RSUE×RTRD的系数为负,在10%的水平上显著;在列(3)中,其系数虽然为负,但不显著。

表6 个人投资者关注与盈余公告后股价漂移

表6结果表明,个人投资者的净买入行为导致股价在公告日的即时反应增强,但滞后反应减弱。正如上文所分析的,净买入行为的驱动因素是投资者对盈余公告的关注,净买入程度越高,投资者对股票的关注程度就越高,因此股票价格在公告后短期内对盈余信息的反应更为强烈;但在公告后较长时间内,随着投资者对股票关注的衰减,越来越少的盈余信息反映在股票价格中,导致盈余公告后价格漂移对盈余信息的反应减弱。上述结果说明投资者高度关注能够提高信息即时解读效率,但降低滞后解读效率。上述结果支持了本文的研究假设3。

(三)机构投资者行为分析

在资本市场中,个人投资者被视为噪音交易者,而机构投资者被视为经验丰富的交易者,不同类型投资者的交易行为相互影响,因此我们下面将对机构投资者在盈余公告期间的交易行为进行分析,从侧面为上述研究结论提供证据。我们拟回答以下两个问题:(1)机构投资者是否也受到有限注意力的制约;(2)机构投资者和个人投资者之间的交易行为是否相互影响?

1.机构投资者与有限关注。我们将单笔成交金额在30万元以上的交易视为具有明显的机构或大户特征,利用式(2)-式(5)进行类似的处理,求得机构投资者在盈余公告期间的净买入指标,结果见表7。从中可以看到,当研究样本为所有类型盈余公告时,机构投资者在公告前表现出显著的净卖出行为,CANB[-5,0]为-0.0409,在1%的水平上显著,这与个人投资者在公告前显著的净买入行为恰好相反;在区分盈余信息属性后,机构投资者在意外盈余较低的股票样本(Q1至Q3组合)上表现出显著的净卖出行为,而Q5组合上机构投资者的净买入指标为0.0439,但不显著。上述发现与Barber和Odean(2008)的结论基本一致,即机构投资者拥有专业的团队和先进的择股技术,在盈余公告期间的交易行为受有限注意力的制约程度要远远低于个人投资者。

表7 机构投资者行为分析

2.个人与机构相互影响机制分析。个人投资者与机构投资者之间的交易行为有可能互相影响,我们将采用面板向量自回归模型(Panel Vector Autoregression,PVAR)对两种类型投资者在盈余公告期间交易行为的相互影响机制进行分析。向量自回归模型有助于解释不同截面单元共同的动态关系,而这种关系在单只股票水平上可能因异质效应而不能被充分识别。模型设定如下:

其中,i=1,2,……,N,d=-5,-4,……,4,5,即N 个截面单位在公告期间[-5,5]内的观测值;表示股票在第d 个交易日的收益、个人投资者和机构投资者在第d个交易日的超常净买入;hi表示第i个单位的固定效应,表示不可观察的异质性;Φ0和Φj分别表示常数项和滞后项系数,q为滞后阶数;εi,t为残差项。

我们首先采用前向均值差分法(也称Helmert过程)来消除固定效应,以避免差分项与作为工具变量的滞后回归项之间正交,然后利用GMM方法得到模型系数的有效估计。为了避免有限样本偏差,模型的滞后阶数设为1。表8报告了面板向量自回归结果,①估计方法详见Holtz-Eakin等(1988)。如果截面单元个数有限或较小,变量的非平稳性会造成估计效率的损失。出于稳健性考虑,我们采用Im等(2003)提出的方法对变量进行了单位根检验,Im-Pesaran-Shin W 统计值拒绝存在单位根的原假设,因此相应的时间序列是平稳的。可以看到,在以Ret作为因变量的方程中,Ind的系数为-0.0051,在5%的水平上显著为负,表明个人投资者在当前交易日的净买入行为对股票在次日的收益有负向影响,当日净买入增加1个单位,次日股票收益下降0.51%。这说明个人投资者的净买入引起市场过度反应,但股票价格在次日便发生反转。此外,Ins的系数不显著,表明机构投资者在当前交易日的净买入行为对股票在次日的交易价格没有产生显著的影响。

在以Ind作为因变量的方程中,Ins的系数为0,表明机构投资者在当前交易日的净买入行为并不会影响个人投资者在次日的净买入指标;与此形成对比的是,在以Ins作为因变量的方程中,Ind的系数为-0.1594,在1%的水平上显著,表明机构投资者的交易行为受到个人投资者的影响,个人投资者在当前交易日的净买入行为对机构投资者在次日的净买入指标存在负向作用,如果个人投资者在当前交易日大幅增持某股票,则机构投资者会在次日对该股票采取减仓策略。可能的原因在于,机构投资者意识到个人投资者的净买入行为会引起市场过度反应,为避免股价反转造成投资亏损而反向调整,这与Seasholes和 Wu(2007)的发现相吻合。此外,脉冲响应分析(限于篇幅未报告)也支持上述结论。

表8 个人投资者与机构投资者交易行为分析

(四)稳健性检验

1.投资者注意力分配的其他影响因素。投资者对盈余公告的关注会不会是因为公司在此期间发布了其他重要信息?我们对样本做了进一步筛选,剔除了公司在区间[-5,0]内发布以下三种公告的样本:(1)并购公告,包括交易成功的资产收购、要约收购和吸收合并等资本运作方式;(2)重大合同,包括项目投中标、购销合同、诉讼和关联交易等事项;(3)重要人事变动,包括董事长或总经理调动、任满、退休、辞职和解聘等。我们发现在此期间发布并购公告的公司有273家,发布重大合同公告的有61家,发布人事变动公告的有310家,部分样本出现至少两起上述事件。剔除上述情形后,我们得到11 639个盈余公告。

2.变量敏感性分析。为了更好地评价投资收益,我们还采用购买持有超额收益(buyand-hold abnormal return,BHAR)来衡量盈余公告产生的价格反应。在计算BHAR时,根据Fama和French(1993)提出的方法,由市值规模和账面市值比来确定划分股票组合,规模以每年6月末的股票总市值来衡量,账面市值比则根据上一年年末所有者权益账面价值与公司总市值之比计算得到。我们分别对市值和账面市值比进行五等分,两两交叉,将所有股票分为25组。股票i在t季度盈余公告后区间[h,H]内的BHAR可表示为:

其中,Ri,d是股票i的收益率,Rp,d是股票i所在组合的收益率。剔除缺失情形后,我们得到12 135个观测值。

我们利用上述两个新样本对本文的三个研究假设进行了实证检验,结果与上文得出的结论完全一致,说明上文的实证结果是稳健的。

五、结 论

本文研究了个人投资者在不同信息属性盈余公告上的注意力分配情况及对股票价格产生的影响,结果表明:个人投资者倾向于关注好消息公告,他们在公告期间的交易行为更加活跃,表现出显著的净买入行为,导致股价在盈余公告期间上涨;随着投资者关注在公告后逐渐恢复到常态,股价发生反转,这与投资者关注的价格压力假说相吻合。此外,个人投资者的净买入行为引起股票价格在公告日的反应增强,但公告后价格漂移对意外盈余的敏感程度下降,说明投资者关注能够提高盈余信息解读效率。

未来的研究可从以下方面展开:好消息盈余公告能够引起个人投资者关注,但投资者并不具备对盈余信息的解读能力,那么是什么因素引起投资者对这些公司的关注?在众多的经济变量中,股价是投资者最容易观察到的,作为投资者注意力的代理变量在行为金融研究中已得到广泛运用。受到信息泄露的影响,意外盈余较高(较低)的股票组合在公告前的市场表现较好(较差),股票在公告前的良好市场表现是吸引投资者关注的重要因素。这也可以解释为什么投资者的净买入行为发生在公告前的数个交易日,而不仅仅是公告日。上述发现与Aboody等(2010)的研究具有一定的可比性。还有哪些经济变量影响投资者注意力的分配,是未来的研究方向。

从本文的研究结果看,中国股票市场上个人投资者的交易行为整体上显得比较幼稚,因此需要对中小个人投资者开展知识普及和风险提示工作,同时鼓励和引导个人投资者主动改变财富管理习惯,通过机构投资者的专业理财来分享资本市场的成长收益;此外,监管部门要加大监管力度,严惩操纵市场、内幕交易等违法违规行为,抑制过度炒作,切实保护中小投资者的利益。

*作者感谢匿名审稿人和第十届中国金融学年会评论人对本文提出的富有建设性的意见,当然文责自负。

[1]李科,陆蓉.投资者有限理性与基金营销策略——基金大比例分红的证据[J].管理世界,2011,(11):39-48.

[2]施荣盛,陈工孟.个人投资者能够解读公开信息吗?——基于盈余公告附近信息需求行为的研究[J].证券市场导报,2012,(9):16-21.

[3]王磊,叶志强,孔东民,等.投资者关注与盈余公告周一效应[J].金融研究,2012,(11):193-206.

[4]徐龙炳.中国股市机构投资者多账户交易行为研究[J].经济研究,2005,(2):72-80.

[5]杨德明,林斌.信息泄漏、处置效应与盈余惯性[J].管理科学学报,2009,(5):110-120.

[6]俞庆进,张兵.投资者有限关注与股票收益——以百度指数作为关注度的一项实证研究[J].金融研究,2012,(8):152-165.

[7]Aboody D,Lehavy R,Trueman B.Limited attention and the earnings announcement returns of past stock market winners[J].Review of Accounting Studies,2010,15(2):317-344.

[8]Amihud Y.Illiquidity and stock returns:Cross section and time series effects[J].Journal of Financial Markets,2002,5(1):31-56.

[9]Ball R,Brown P.An empirical evaluation of accounting income numbers[J].Journal of Accounting Research,1968,6(2):159-177.

[10]Barber B M,Odean T.All that glitters:The effect of attention and news on the buying behavior of individual and institutional investors[J].Review of Financial Studies,2008,21(2):785-818.

[11]Barclay M,Warner J.Stealth trading and volatility:Which trades move prices?[J].Journal of Financial Economics,1993,34(3):281-305.

[12]Black F.Noise[J].Journal of Finance,1986,41(3):529-543.

[13]Da Z,Engleberg J,Gao P.In search of attention[J].Journal of Finance,2011,66(5):1461-1499.

[14]DellaVigna S,Pollet J M.Investor inattention and Friday earnings announcements[J].Journal of Finance,2009,64(2):709-749.

[15]Drake M S,Roulstone D T,Thornock J.Investor information demand:Evidence from google searches around earnings announcements[J].Journal of Accounting Research,2012,50(4):1001-1040.

[16]Fama E,French K.Common risk factors in the returns on stocks and bonds[J].Journal of Financial Economics,1993,33(1):3-56.

[17]Frazzini A,Lamont O.The earnings announcement premium and trading volume[R].Working Paper,University of Chicago and Yale University,2006.

[18]Hirshleifer D,Lim S,Teoh S.Driven to distraction:Extraneous events and underreaction to earnings news[J].Journal of Finance,2009,64(5):2289-2325.

[19]Hirshleifer D,Myers J,Myers L,et al.Do individual investors cause post-earnings announcement drift?Direct evidence from personal trades[J].The Accounting Review,2008,83(6):1521-1550.

[20]Hirshleifer D,Teoh S H.Limited attention,information disclosure,and financial reporting[J].Journal of Accounting and Economics,2003,36(1-3):337-386.

[21]Holtz-Eakin D,Newey W,Rosen H S.Estimating vector autoregressions with panel data[J].Econome-trica,1988,56(6):1371-1395.

[22]Im K S,Pesaran M H,Shin Y.Testing for unit roots in heterogeneous panels[J].Journal of Econome-trics,2003,115(1):53-74.

[23]Lee C,Ready M.Inferring trade direction from intraday data[J].Journal of Finance,1991,46(2):733-746.

[24]Odean T.Do investors trade too much?[J].American Economic Review,1999,89(5):1279-1298.

[25]Peng L,Xiong W.Investor attention,overconfidence and category learning[J].Journal of Financial Economics,2006,80(3):563-602.

[26]Seasholes M,Wu G.Predictable behavior,profits and attention[J].Journal of Empirical Finance,2007,14(5):590-610.

[27]Trueman B,Wong M H F,Zhang X.Anomalous stock returns around internet firms'earnings announcements[J].Journal of Accounting and Economics,2003,34(1-3):249-271.

[28]Wang M ,Qiu C,Kong D.Corporate social responsibility,investor behaviors,and stock market returns:Evidence from a natural experiment in China[J].Journal of Business Ethics,2011,101(1):127-141.