众筹融资、项目选择与技术进步

2014-11-28苗文龙

苗文龙

中国社会科学院数量经济与技术经济研究所博士后流动站,北京100732

西南科技大学 经济管理学院,四川 绵阳 621010

严复雷

西南科技大学 经济管理学院,四川 绵阳 621010

一、引 言

一般来说,金融制度往往通过金融市场运行规则实现资金时空配置,选择出符合社会经济发展所需要的创新技术。Schumpeter(1912)[1]分析提出了创新经济学理论观点,即内生性研发和创新是推动技术进步和经济增长的决定性因素,创新的实质在于生产要素的更高效率组合,金融体系在创新中的主要作用在于为生产要素高效重新组合提供必要的资金。后期一些学者甚至认为,经济增长与经济周期都是创新的结果,反映了技术进步的不同侧面作用(Romer,1990[2];Jones,1999[3]等)。此后,人们从不同角度实证了金融发展是影响科技创新、技术进步和长期经济增长的关键因素(Beck and Levine,2003[4];Maksimovic,2007[5]等)。同时,有大量文献剖析了金融制度结构对技术创新进步的作用机理。金融制度的风险分散功能和激励约束功能与技术创新程度密切相关。如果前者功能较强,那么人们往往选择较为尖端的技术进行创新,金融体系和技术体系维持在一个水平较高的均衡状态,否则两者都处于水平较低的均衡状态(Solomon Tadesse,2002[6])。Allen et al.(2006)[7]认为,市场导向的资本市场相比银行中介导向的金融体系来说更适合高创新、高风险的投资项目,而银行导向的金融体系则更适合传统型的低风险投资项目。Tong and Xu(2004)[8]将金融制度分为单人决策与多人决策,认为法律和经济发展阶段决定了金融制度类型(单人决策制和多人决策制),而金融制度又决定了研发项目的选择,进而影响经济增长。国内一些学者也纷纷利用中国相关数据实证了金融体系发展对技术进步和产业升级的正向推动作用(钱水土和周永涛,2011[9];陈启斐和吴建军,2013[10]等)。

近年来,互联网金融迅速发展,这看似只是一个金融技术的便利化,实质上在引起金融制度的革新。互联网金融具有透明度高、参与广泛、中间成本低、支付便捷、信用数据更为丰富和信息处理效率更高等优势,引起国内政府、银行、IT企业等各层面的迅速反应。众筹融资(crowdfunding)是互联网金融中的主流模式,体现了互联网金融的精髓,在国际上尚属发展期,但发展极其迅速。2012年,美国总统签署了JOBS法案,通过放宽各种限制,使已有众筹融资平台合法化。一些研究文献围绕众筹融资的不同方面进行了研究和解释(Agrawal et al.,2011[11];Mollick,2012[12]等),主要集中在发布项目的类型特征和融资成败的统计描述上。

本文拟在上述研究文献的基础上描述众筹融资主要类型、经营特征,阐述众筹融资的谱系和互联网金融的精髓①极少数平台采用理财、基金等投资工具与融资项目股权挂钩的形式。;同时建立模型比较分析众筹融资金融制度与传统金融制度对技术创新的影响机理;进一步阐释现实中众筹融资平台规则对项目筛选的保障机制,并且提出发展众筹融资、解决技术创新资金困境需要的基础条件。

二、类型与特征

(一)主要类型

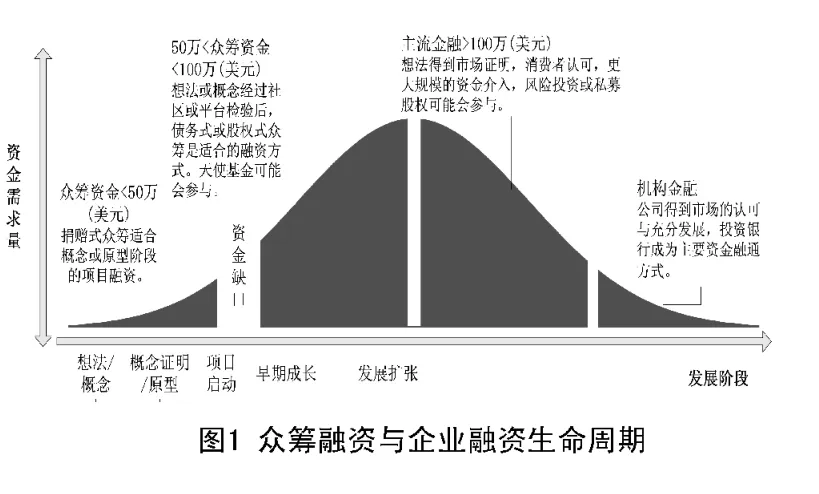

国际上常见的众筹融资主要有四种类型,分别是捐赠式众筹、贷款式众筹、股权式众筹和产权式众。参考世界银行发展项目信息组的分析,本文归纳了众筹融资类型(表1),并绘制了项目发展阶段的融资周期与众筹方式之间的关系(图1)。

表1 众筹融资类型

图1的含义为,在技术创新处于想法或概念设计的阶段,资金需求规模一般小于50万美元,捐赠式众筹可以解决此类项目融资需求。当创新理念得到资金并论证,启动项目、生产出初期产品时,如果市场前景乐观,需进一步扩大规模生产,此时融资规模在50~100万美元之间,债权式或股权式众筹可以解决此阶段项目融资需求。当生产规模继续扩大后,企业拥有了持续上升的销售收入、资产规模和良好的财务资本,传统的主流金融体系例如银行信贷等可以解决此类融资需求。

(二)经营特征

Hemer Joachim(2011)[13]引用一个网站数据,选择美国、英国、法国、德国的众筹融资平台,介绍其特征和发展情况①数据来源于http://paidcontent.org/table/crowdfunding。10家平台分别是美国的 Kickstarter、IndieGoGo、RocketHub,英国的 SliceThePie、Sonicangel,法国 Ulule、MyMajor,跨美国和英国的 PledgeMusic,跨荷兰和比利时的SellaBand,跨芬兰和英国的 Grow VC。。根据这些众筹融资的指标数据,本文归纳出如下众筹融资的经营特征。

第一,众筹融资平台一般属于新兴企业,从发起日期到引用文献给出的时间2011年1月,最长的是53个月,最短的只有3个月。第二,每个众筹融资平台发布的项目取决于平台的知名度和规则健全性。Kickstarter在这一时间段共发布12000个项目,平均每个月571个;这10家平台共发布51477个项目,平均每月258个项目。第三,平台发布项目只有一小部分会被出资者选择。Kickstarter发布的12000个项目中,5000多个项目有出资者选择,选择率(有出资者选择的项目数/发布的项目数)略大于42%。第四,融资成功的项目数更低。在众筹融资阀值(threshold)机制下(下文详细解释),项目如果在一定时限融资金额达不到一定规模,则不能再继续按照初定计划融资,并需将所有已筹集资金返还给出资者。第五,出资者数目庞大。Kickstarter出资者达到400000个,平均每月有19000个。第六,项目融资额较低。Kickstarter平台融资项目的筹集资金规模为2460万欧元,每个项目平均为4920多欧元。

三、理论模型

综上所述,众筹融资在项目融资、推动创新技术向现实生产转化的过程中扮演了独特的角色。这种市场充分分层、众多投资者自由选择的金融模式与传统的天使投资或银行贷款等单人或少数人决策模式相比,在项目的选择机制上具有明显的不同,由此决定的选择项目成败概率也就具有显著差异。下文在金融制度比较模型的基础上,对比众筹融资与银行的内在机制差异及其对技术创新项目的影响。

(一)创新项目类型与投资阶段

为简化分析,本文提出如下比较符合现实的简化条件。

假定1:拥有创新项目的个体没有资金支持,创新项目无法投入生产运作。因此,所有创新项目都需要外来资金投入,一旦有资金介入,个体就变成了企业家。其中,项目的劳动投入假定为单位1。

假设3:投资分为4个阶段。阶段0:出资者分析金融制度类型s、m做出投资选择。潜在的企业家提出研发项目,尽管企业家披露了很多关于项目的信息,但出资者仍难以准确判断项目好坏,他们的选择是要么接受、要么离开。如果签订投资协议,提出项目的主体就变为企业家,出资者在阶段I将投入I1t资金到项目上。阶段I不需要花费时间和劳动投入。阶段I:企业家比较清楚项目的类型,出资者仍不能准确判断项目类型,在阶段II项目仍然推进,除非企业家主动停止项目,此时需要I2t的资金投入和1单位劳动。如果企业家停止项目,他将获得较低的个人收益b1>0。阶段II:所有好的项目都已完成,项目类型不再是非对称信息。对于好的项目,所有出资者和企业家会获得较高的个人收益bg。所有坏的项目都没有完成,他们没有任何回报,他们清算的价值为0。出资者要么继续投资、要么清算项目。如果项目被清算,出资者得到回报为0,企业家收益b2<b1。如果这些被双方意识到,则会继续投资I3t。此时,不再需要劳动投入。阶段III:坏项目都能完成,出资者获得回报,企业家获得比较折衷的个人收益,bb∈(b1,bg)。

假设4:不同制度下的经济运行具有不同的制度成本σ,σ∈[0,1],当具有完善的法律制度及执行体系时,σ=0;现实中,一般法律制度及执行都有一定的缺陷,σ>0;法律缺陷越多、σ越高。

(二)金融制度类型与投资决策初步比较

金融制度分为单一集权决策的金融制度(s)和多人分散决策的金融制度(m)。这两种金融制度的最大区别在于,对投资项目预期判断和投资决策程序。

制度s框架下,对项目好坏的判断由一人决定,选择好项目的概率为q。制度m框架下,对项目好坏的判断由多人决定,必须n个人都选择时项目才能实施。众筹融资的阀值机制保证了必须n个人都选择这一项目、并且筹资额达到阀值,项目融资才算成功,否则宣告失败、退还前期筹集资金。因此,选择好项目的概率为1-(1-q)n。随着n的增加,选择成功项目的概率加速上升。并且,由1-q>(1-q)n,推理出1-(1-q)n>q。

通过对不同金融制度决策机制的初步比较,易得出如下命题。

命题1:众筹融资制度选择项目为“好”的概率要高于单人决策的金融制度。

在阶段II中,金融制度s下,出资者将继续对坏项目进行投资,预期到这一结果,坏项目的企业家在阶段I选择撒谎,并从坏项目中持续获得收益。在金融制度m下,出资者在阶段II选择对坏项目进行清算。面对阶段II坏项目清算时的信用威胁,企业家为避免较重的损失,会在阶段I主动终止坏项目。这表明,通过在阶段II清算坏项目的承诺,金融制度m的分散特征为企业家提供了一种真实、充分披露项目信息的激励。相比之下,金融制度s的关键决策者没有做出对坏项目清算的警示,此时企业家将会选择隐藏项目的不利信息(预算软约束)。

命题2:在金融制度s下,坏项目会持续得到更多的融资;在金融制度m下,坏项目一般在阶段I就被清算。

(三)金融制度类型与期望收益简单比较

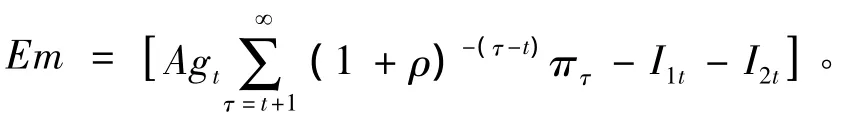

如果没有信息约束、技术水平等其他任何条件,金融制度s下,投资的期望收益为:

金融制度m下,项目期望收益为:

随着经济发展,项目剧增,好坏项目鱼目混珠,有的项目甚至直接就是为了套取贷款或资金,坏项目对好项目的充斥程度加大,q趋向于0这一端,1-q趋向于1,m与s的区别开始显著:一是好坏项目的收入差别现值;二是前期投资的不断加大,烂尾项目再融资的急剧攀升。其差别描述为图2,由此得出命题3。

命题3:社会重建初期,所有项目都是盈利的好项目,此时金融制度类型差别对投资期望收益的影响十分有限;随着经济发展,项目数量攀升和好项目比例下降,金融制度m与s的投资期望收益差越来越大。

(四)金融制度类型与结构均衡

在0阶段,接到项目创新方案后,金融者选择优化金融制度和事前监督变量{ζ,θζ},以最大化净现值的期望,ζ是金融制度变量,ζ∈{m,s},θζ是在制度ζ下前期监督的精确值。

其经济含义在于,在金融制度m下,如果具有较高法律执行等制度成本σ,投资者就会花费更多的事前检验成本、并获得更为准确的项目信息,项目的预期资金成本就会更高。相比之下,在金融制度s下,法律等制度成本σ对事前检验没有影响。运用众筹融资和银行制度的比较可以得出,如果法律制度成本较高,众筹融资就更容易选择准确的项目信息、投资更好的项目;而传统的单人决策的银行制度,前期检验成本不受影响。但随着事前审查的细化和决策程序的增加,法律制度成本有利于提高所选择项目的质量,中国近十年来的银行改革就是很好的例证。如果法律制度成本很低,则众筹融资等m金融制度能够在保障项目质量的同时有效降低事前检验成本,且传统的银行制度受影响较小;如果法律制度成本为0,那么众筹融资等市场多人选择的金融制度的资金成本恒低于单人决策的投资成本。

其经济含义在于,在经济水平较低的初级阶段,所有项目都是营利性好项目,个人决策的金融制度s的运行成本更低、效率更高,此时应当选择s;当经济发展到一定阶段时,项目变得良莠不齐,好项目占比率非常低,个人不再具备全面收集信息、处理信息的能力,也难以正确选择项目并降低投资成本,此时多人决策的金融制度m提高了信息收集能力和信息处理能力以及事前检验下选择好项目的准确性,降低了选择坏项目的投资成本,m将是有效的金融制度。

本文进一步推理,众筹融资可以影响技术创新的速度和方向。第一,众筹融资平台上融资成功的项目,一般经过广大社会出资者检验,更具有创新性,更符合社会需求。没有实用价值或实用价值低的项目很难融资成功。众筹融资机制实质上是社会公众对创新项目的筛选。而与之相比,传统的政府扶持、银行贷款等难以直接有效地反应社会需求和创新方向,因此众筹融资一定程度上影响着技术创新的方向;第二,通过传统的融资渠道,一个生产创意或一个技术创新的商业方案很难得到运作资金,众筹融资可以使有价值的技术创新、生产创意尽快得到资金,并尽快投入生产。因此,众筹融资在加快有价值技术创新和转化方面,至少是传统金融制度体系的有效补充。

四、市场机制、风险管理与中国发展众筹的风险

目前,众筹融资市场筛选项目的典型机制是声誉信号和人群的尽职调查。首先,早期的创意项目或企业在传统市场上融资时,严重依赖面对面的尽职调查和个人关系。在众筹融资平台上,生产者尽可能多地披露他们的项目信息和回报计划,然后形成一个信号——信任。市场设计通过便利市场上出资者对生产者的评价,形成市场声誉。在众筹融资市场,声誉和信任尤为重要。互联网市场的设计者已经开发了许多通过声誉建立信任的机制——质量信号、反馈系统以及值得信赖的中介机构①详细介绍请参阅苗文龙和刘海二(2014)[14]的论文。。其次,众筹融资的群体尽职调查机制非常重要。相对于传统的出资者而言,众筹出资者在尽职调查方面更具积极性。在传统融资市场上,他们通常只持有非常小的股权,从而花费时间和金钱进行尽职调查的激励不大,这就容易产生潜在“搭便车”问题。但在众筹融资平台上,出资者数量多于传统融资市场,他们关注平台上融资项目披露信息的真实性、准确性,对项目的创新性及市场前景分别给出评价。这样,更大数量的个人从不同的角度发现项目的缺陷,能降低出资风险。

从众筹融资的运作机制和经营特征以及中国法律体系和信用体系可知,国内发展众筹融资尚存在如下主要风险。

第一,非法集资或非法发行股票风险。众筹融资平台项目一般都未经有关部门依法批准,项目管理者往往以债权或股权等方式进行筹资,并且承诺在一定期限内给出资人还本付息或红利,筹集资金对象是不确定的社会公众。尽管形式上是互联网金融,但在国内实质上仍具有非法集资或非法发行股票的法律风险。第二,欺诈风险。众筹项目管理者发起项目的初始目的就是欺诈出资者获取诈骗收益。资金需求的项目管理者通过虚构创新项目、设计融资方案、出资报酬计划、朋友前期注资等方法,使创新项目更具真实性,获取众筹融资平台的信任(或者两者合谋),成功发布项目并筹集资金,待一定时间后宣布项目失败,获得诈骗收益。第三,项目失败风险。据国际比较典型的众筹融资平台项目有关数据统计,项目存在较大的失败风险。Hemer Joachim(2011)引用一个网站数据②数据来源于 http://paidcontent.org/table/crowdfunding。显示,平台发布的项目中只有20%左右会被出资者选择,前期有出资者选择的项目只有60%左右能达到预定的筹资目标,筹集够资金的项目又有一部分实施失败。第四,是平台运行风险。众筹融资运行严重依赖于众筹融资平台,而众筹融资平台的风险包括平台方运行系统中断或崩溃的技术风险、平台方运作过程中的担保或付息违约风险、平台方与项目管理者的合谋欺诈风险、平台倒闭风险等。第五,洗钱风险。众筹融资平台的洗钱风险主要包括三个方面:一是项目管理者通过发布项目筹集资金,进行实体经营,将事先的非法所得夹杂在经营收入中清洗干净;二是项目出资者通过对筹资项目进行投资,将众筹投资所得与事先的非法所得进行混合,实现清洗目的;三是非法所得者通过建立众筹融资平台,将非法所得与平台费用收入混合,实现清洗目的。第六,保密风险。众筹融资平台拥有了项目管理者和出资者的大量信息,在没有法律约束规范的情况下,容易造成个人信息、企业信息、专利信息等保密信息泄漏的风险。

五、结论与建议

本文通过对不同金融制度决策机制的初步比较可以得出:众筹融资制度选择“好”项目的概率要高于单人决策的金融制度。如果法律制度成本较高,则众筹融资更容易选择准确的项目信息、投资更好的项目;而传统的单人决策的银行制度,前期检验成本却不受影响。但随着事前审查的细化和决策程序的增加,法律制度成本有利于提高所选择项目的质量,中国近十年来的银行改革就是很好的例证。如果法律制度成本很低,众筹融资等多人决策的金融制度则能够在保障项目质量的同时有效降低事前检验成本;且传统的银行制度受影响较小。在经济水平较低的初级阶段或社会重建初期,所有项目都是营利性好项目,个人决策的金融制度的运行成本更低、效率更高,此时应当选择银行模式。当经济发展到一定阶段时,项目变得良莠不齐,好项目占比率非常低,单人不再具备全面收集信息、处理信息的能力,也难以正确选择项目并降低投资成本,此时多人决策的金融制度提高了信息收集能力、信息处理能力以及事前检验下好项目的准确性,降低了坏项目的投资成本,众筹融资此时成为推动技术创新的有效的金融制度。

尽管众筹融资有上述意义,但严重依赖于三个条件:一是互联网的充分覆盖和普及;二是完善的征信体系;三是可行的法律法规。显然,第一个条件中国已经满足;但这只为众筹形式的互联网金融提供了物理技术基础。第二个条件仍需大力完善,包括征信主体、征信内容、征信使用和保护。征信主体不仅仅是个人和企业,还应该包括建有融资平台或发行债务的政府以及金融机构;征信内容不仅仅是还款记录,而且还应该包括与信用品质相关的其他经济行为;利益相关的主体必须在合法条件下能够完整地了解对方的征信情况。第三个条件是制定出台有关法律法规。中国众筹融资发展迅速,因此政府需借鉴国际相关法律,结合中国金融体系,及时制定与完善众筹融资法律法规,使众筹融资健康规范发展。

[1]Schumpeter,J.,1912.The Theory of Economic Development.Cambridge.MA:Harvard University Press.

[2]Romer,P.,1990.Endogenous Technological Change.Journal of Political Economy,Vol.98,No.5:71 -102.

[3]Jones,C.,1999.Growth:With or Without Scale Effects?American Economic Review,Vol.89,No.3:139-144.

[4]Beck,T.,and R.Levine,2003.Stock Markets,Banks and Growth:Panel Evidence.Journal of Banking and Finance,Vol.28,No.8:423 -442.

[5]Maksimovic,V.,M.Ayyagari,and A.Demirguc - Kunt,2007.Firm Innovation in Emerging Markets:the Role of Governance and Finance.World Bank Policy Research,Working Paper.

[6]Solomon Tadesse,2002.Financial Architecture and Economic Performance:International Evidence,Financial Development and Technology,Vol.11,No.4:429-454.

[7]Allen,F.,Jun Qian,and Meijun Qian,2006.China’S Financial System:Past,Present,and Future.Warton Financial Institutions Center Working Paper.

[8]Jian Tong and Chenggang Xu,2004.Financial Institutions and The Wealth of Nations:Tales of Development.William Davidson Institute Working Paper Number 672,April 2004.

[9]钱水土,周永涛.金融发展、技术进步与产业升级[J].统计研究,2011(1).

[10]陈启斐,吴建军.金融发展与技术进步:一项来自中国省级数据的研究[J].经济评论,2013(6).

[11]Agrawal,A.K.,Catalini,C.,and Goldfarb,A.,2011.The Geography of Crowdfunding.NBER Working Paper No.16820.National Bureau of Economic Research,Inc..

[12]Mollick,E.,2012.The Dynamics of Crowdfunding:Determinants of Success and Failure.SSRN Scholarly Paper No.ID 2088298,Social Science Research Network,Rochester,NY.

[13]Hemer,Joachim,2011.A Snapshot on Crowdfunding.Working Papers Firms and Region R2.

[14]苗文龙,刘海二.互联网众筹融资、激励机制与风险管理[J].金融监管研究,2014(7).