我国股票市场融券卖空交易影响因素研究

2014-11-27张晓培

康 立 张晓培

(中南财经政法大学 金融学院,湖北 武汉430073)

一、引言

融券卖空交易是证券信用交易或保证金交易的一部分,它是指投资者基于未来股价下跌的预期,向具备融券业务资格的证券公司或其他金融机构提供担保物,向其借入证券并卖出,等证券价格下降,再从市场上买回并归还证券、支付利息的行为。

2010年1月22日,我国证监会发布了《关于开展证券公司融资融券业务试点工作的指导意见》,同年3月31日,上海、深圳证券交易所正式向国泰君安、中信证券、海通证券、光大证券、国信证券和广发证券6家试点券商发出通知,开始接受券商融资融券交易申报,标志着我国融资融券交易试点正式启动,也结束了我国长期以来的单边做多市场机制。首批融资融券标的股票为上证50指数成分股和深证成分指数成分股,共计90只股票。2011年11月25日,《上海证券交易所融资融券交易实施细则》正式发布施行,使我国融资融券业务由“试点”转为“常规”。经过2011年12月5日、2013年1月31日和2013年9月16日三次大规模融券标的股票的扩容,以及2013年2月28转融券试点的拓展,我国融券业务做空机制逐步成熟,融券交易日趋活跃。

大多金融监管当局都认为,融券业务的开展,一方面克服了股票市场上单边交易市场中信息不能充分披露的缺点,发挥了证券市场价格发现功能;另一方面,融券业务降低了股市的波动性,提高了股票的流动性,起到稳定市场的重要作用。然而,融券者是基于避税、对冲、套利策略进行交易,还是进行投机交易?他们是顺势交易者还是逆势交易者?他们做出决策时主要依据什么信息进行证券筛选的?这些问题都是学术界关注的焦点。

二、文献综述

研究融券卖空交易的影响因素,可从投资者卖空股票的三大主要动机,即税收规避、对冲或套利、投机动机进行分析。

基于税收规避动机的股票卖空交易。Edward A.Dyl指出,因为预期当前和下期税率的不同,投资者在进行决策时会通过控制获利时间推迟资本利得税,推迟税收动机可能会出现卖空数量在年底12月份发生大幅度增长,而第2年1月份数量下降,从而呈现季节性变化[1]。Averil Brent、Dale Morse和E.Kay Stice研究了1974~1986年间,美国纽约证券交易市场上所有证券的卖空季节性变化,结果表明税收动机能够解释年底5%的证券卖空量[2]。

基于对冲或套利策略的股票卖空交易。McDonald和Baron指出,在解释卖空数量时,套利和对冲策略起着越来越重要的作用。对冲动机使投资者更多地卖空那些具有更大收益波动的股票,实证研究表明,卖空量和公司beta值高度正相关[3]。Averil Brent、Dale Morse和E.Kay Stice用期权的存在、可转换证券的存在、公司beta值和残差作为对冲和套利动机的替代变量,研究结果显示,较高卖空比例的证券往往是具有较高beta值的股票或是含有买卖期权或可转换证券的股票,表明卖空交易动机主要是对冲和套利交易[2]。Figlewski和Webb将股票期权是否存在作为哑变量,发现含期权的股票卖空更活跃,因为期权减少了卖空的限制[4]。

基于投机动机的股票卖空交易。McDonald和Baron引用1947年对美国纽约股票交易所的一项调查表明,大约三分之二的卖空量是基于投机动机。投机者预测证券价格会下降从而卖空股票而获利。这些卖空者的信念不同于现在股价所含有的一致信念[3]。Figlewski验证了这一结论,研究表明,投资者异质信念和卖空之间的确存在相关关系①[5]。然而,Averil Brent,Dale Morse和E.Kay Stice用分析师预测方差作为投资者异质信念的替代变量,发现投机交易并不是卖空的显著决定因素[2]。

有学者进一步研究表明,投资者进行卖空投机交易所使用的信息,包括股票前期收益率、市场表现、公司基本面等。Hurtado Sanchez L.利用美国标准普尔工业和纽约证券交易所有较高卖空量的近300家股票1966~1967年21个月的卖空数据,发现股票前期收益率和卖空量成负相关[6];Averil Brent、Dale Morse和E.Kay Stice通过研究股票前期收益率和卖空量的关系,也得出相同的负相关结论[2]。投资者也可能根据市场整体情况进行卖空决策,即卖空可能和市场表现相关。如果卖空者是顺势交易者,在市场行情好时,卖空交易就不活跃,Lamont和Stein发现,当市场达到顶峰时,卖空量会下降[7]。相反,如果卖空者是逆势交易者,在市场行情好时,卖空交易就会很活跃,正如Asensio所发现,牛市是卖空者的肥沃土壤,当市场达到顶峰时卖空数量就会增加,卖空者可以通过市场纠正机制获利[8](P212-850)。也有较多的文献研究表明,卖空者会根据公司基本面进行卖空交易。Desai发现长期较差的业绩表现会有较高的卖空量[9]。Francis指出,卖空者更愿意根据公司基本面信息对那些被市场错误定价的证券进行交易[10](P1-41)。Dechow通过测算每股收益、账面市值比和市场价格等金融比率指标,提出有较低比率指标的公司通常有较低的未来收益,卖空者会关注公司基本面并且当公司基本面下降时卖空该股票[11]。

影响股票卖空交易的其他因素。Averil Brent、Dale Morse和E.Kay Stice指出,一些投资者还根据他们前期的卖空水平进行投资策略选择,这表明卖空的活跃程度还受自身滞后项的影响。另外,公司所有制结构也会影响卖空活跃度[2]。Jones和Lamont等认为,机构持股水平能够限制股票的借入[12][13]。Asquith等发现,不能够借入的股票往往是较小的市值,有较大市值的股票从机构借入股票的能力并不受限制[14]。Wermers发现,被机构投资者大量购买的股票卖空交易不太活跃,因为机构投资者有更高水平的股票选择权[15]。J.Edward Graham和J.Christopher Hughen通过对美国NASDAQ市场200家上市公司的研究证明,卖空量和机构持股负相关,和内部人持股正相关;卖空者更喜欢高流动性和高市场账面价值比的股票[16]。还有学者研究表明,交易成本也是影响股票卖空交易的因素之一。Dechow等以市场价值、机构持股数量和股息收益率作为交易成本的替代变量,发现卖空者喜欢交易成本低、流动性强的股票[11]。Kadiyala和Vetsuypens发现卖空和因分割流动性提高的股票正相关[17]。

综上所述,国外关于股票卖空交易影响因素的研究相当广泛,但基本上都集中于对某一方面进行单因素分析,如分别研究税收、对冲或套利、异质信念、公司绩效与卖空量的关系等,缺乏对卖空交易影响因素的全面系统性研究。国内大部分文献把研究重点放在融券业务的开展对股票市场流动性和波动性的影响上(谷文林、孔祥忠[18];廖士光、杨朝军[19];李志生[20];张永力、裘骏峰[21]),而鲜有文献从相反的视角研究哪些因素影响了融券交易。因此,本文试图在前人研究的基础上,采用系统广义矩估计法,研究融券交易量与这些因素之间的相关性。

三、实证分析

(一)变量选取与研究假设

卖空是对冲或套利策略中的重要组成部分,为检验对冲或套利动机,一般用期权的存在、可转换证券的存在或公司beta值作为替代变量。根据我国股票市场的现状,本文用公司beta值(用BETA表示)作为投资者进行对冲或套利动机的替代变量。一般情况下,beta值越大,融券量越大,两者呈现正相关关系。故提出假设1:融券量与BETA正相关。

根据以往的研究,投机动机的存在一般使用投资者意见分歧作为衡量指标,然而投资者意见分歧不能够被直接观测到,故一般使用分析师盈利预测方差或股票收益波动率作为衡量指标。但是用分析师预测方差作为衡量指标不一定能够代表所有投资者的意见,又由于本文采用的是日度数据,故采用股票每天最高价与最低价之差(用GD表示)作为替代变量。由于投资者意见分歧与卖空量成正比,故提出假设2:融券量与GD正相关。

根据Averil Brent、Dale Morse等人的研究,股票前期收益率也可以对投资者的投机动机起支撑作用[2],但股票前期收益率与卖空量的关系还不明确,需要检验。本文用R(-1)来表示个股前期收益率。故提出假设3:融券量与个股前期收益率R(-1)关系不明确。对于市场行情,如果投资者是顺势交易者,那么市场行情好时卖空量会减少;但如果投资者是逆势交易者,则行情越好,卖空量越大。因此,对于市场行情与融券量的关系也需要检验。本文用沪深300指数的前期收益率(RHS300(-1))来表示市场整体情况。故有假设4:融券量与市场前期收益率RHS300(-1)关系不明确。

公司基本面也是融券投机者主要考虑的因素,研究者在考虑公司基本面时,通常选用每股收益、账面市值比等金融比率指标。基于本文模型分析中所采用的数据频率,选用每日市净率(Price-tobook ratio,用PB表示)作为基本面分析的指标。根据Dechow的研究,卖空者更关注有较高金融比率的公司[11];J.Edward Graham 和J.Christopher Hughen认为,卖空量和每日市净率显著正相关[16]。然而,由于市净率侧重于对未来盈利能力的期望,一般认为,市价高于账面价值时企业资产的质量较好,有发展潜力;反之则质量较差,没有发展前景。从这方面来看,市净率越高说明投资者对该企业的发展前景越看好,融券卖空量应越低,两者负相关。因此,两者正负关系的不同观点需要检验。故提出假设5:市净率(PB)和卖空量关系不明确。

其他影响卖空交易的因素主要有公司规模、机构持股比例、股票流动性、股息收益率和融券量滞后项等。对于公司规模,本文在构建模型设置被解释变量时,用融券量除以流通股股数排除了公司规模大小的影响;对于机构持股比例和股票的流动性,可以统一把它们看作股票交易成本的替代变量,因为机构持股比例是通过影响借入股票的难易程度来影响融券成本的,而股票的流动性一向被作为股票交易成本的替代变量来使用;基于数据的可得性,对于股息收益率本文不予考虑;根据卖空交易的“惯性”考虑融券量的滞后项。总之,其他影响因素大致分两类:一类是交易成本,用股票流动性的衡量指标换手率来代替(表示为TURNOVER)。一般情况下,换手率越高,表明股票流动性越好,交易成本越低,越吸引投资者。故提出假设6:换手率(TURNOVER)和卖空量正相关。另一类是融券量的滞后项,由于被解释变量为融券量除以流通股股数表示为SSR(short selling rate),其滞后项表示为SSR(-1)。

(二)样本选择与数据说明

在样本区间选取上,本文从现有的允许卖空标的股中选择,剔除2013年加入的标的股,剔除金融类企业和中小板企业,最终取剩余的175家企业作为研究对象。时间序列选取上,由于我国融券交易开始较晚,投资者接受并改变之前的投资习惯有个适应过程,因此,前期融券交易并不活跃。故本文选取了2012年7月1日至2013年7月31的日交易数据展开研究。

数据来源:个股每日的融券卖空数量来自于国泰安数据库,其余变量数据均来自巨灵金融平台。数据处理:被解释变量SSR定义为个股每日的融券卖空量除以个股流通在外的流通股股数。解释变量BETA、PB和TURNOVER是不需计算直接获得的。GD、R和RHS300是计算所得,其中,GD是股票每天的最高价减最低价得到的;R和RHS300均是利用股票收盘价计算所得的对数收益率,即Rt=Ln(Pt/Pt-1)。对于个别企业、个别变量的数据缺失,本文采用平均值代替,以减小缺失值对统计结果的影响。另外,数据的填充也使非平衡面板转换为平衡面板,并为下文的协整检验带来了便利。

(三)动态面板数据模型的构建

本文选用动态面板数据模型,它能够更准确地反映经济变量的动态调整,而且通过滞后期因变量能够间接反映潜在因素对当期自变量的影响。模型设定形式如下:

在式(1)中,SSRi,t代表企业i在时间t的卖空交易量的比率,即公司i在时间t的卖空交易量除以当天在外流通股股 本;BETAi,t、GDi,t、PBi,t、TURNOVERi,t分别表示企业i在时间t的公司 beta值、最高价和最低价之差、市净率以及换手率;Ri,t-1、RHS300i,t-1代表企业i在时间t-1时的个股对数收益率和市场对数收益率;γ、β1、β2、β3、β4、β5、β6为待估参数;μi为非观测截面个体效应;εi,t为扰动项。

(四)模型分析

在上述模型中,由于解释变量中含有因变量的滞后项,会导致解释变量产生内生性,为了解决这一问题,本文采用动态面板广义矩估计法(GMM)对其进行估计。

1.基本检验。首先,为了克服选择一种方法进行检验所带来的偏差,本文对各变量分别进行LLC检验、IPS-W检验和Xtfisher检验。

表1的检验结果显示,变量SSR、GD、TURNOVER、R、RHS300均拒绝原假设,不存在单位根,故原序列平稳,可以表示为SSR~I(0)、GD~I(0)、TURNOVER~I(0)、R~I(0)、RHS300~I(0)。而变量BETA、PB不能拒绝原假设,存在单位根;一阶差分之后显著拒绝原假设,不存在单位根,故属于一阶单整序列,表示为BETA~I(1)、PB~I(1)。

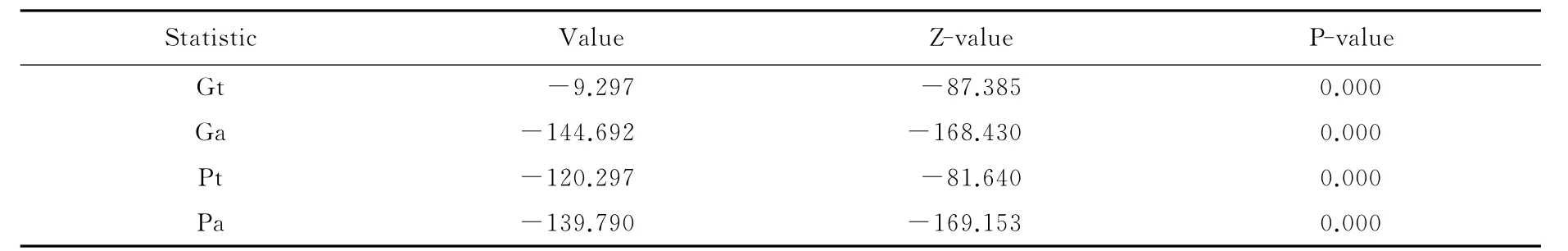

其次,本文中被解释变量SSR~I(0),不高于任何解释变量的单整阶数,且解释变量中高于被解释变量SSR单整阶数的有两个变量:BETA~I(1)、PB~I(1),故满足协整条件,可以对其进行协整检验。本文使用Xtwest检验方法对变量进行检验②,检验结果如下:

表2中有四个统计量,两个组统计量Gt和Ga,两个面板统计量Pt和Pa。可以看出四个统计量均显著拒绝原假设,即各变量之间存在长期均衡的稳定关系,其方程回归残差是平稳的,因此,可以在此基础上直接对原方程进行回归,此时的回归结果较精确。

表1 各个变量单位根检验结果

表2 协整检验结果

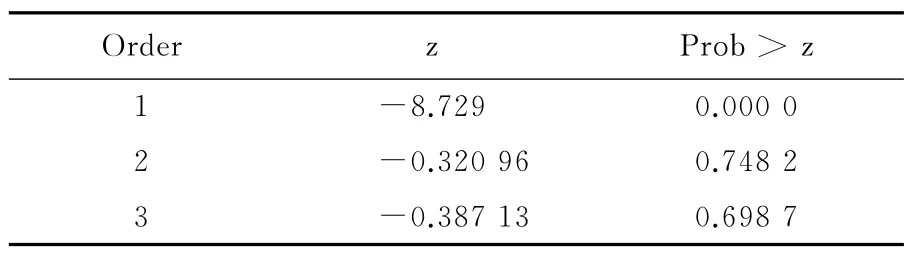

2.模型估计适用性检验。Arellano和Bond、Blundell和Bond在差分广义矩估计(DIF-GMM)的基础上,引入被解释变量差分的滞后项与随机误差项正交这个矩条件,得到系统广义矩估计(SYSGMM)[22][23]。系统广义矩估计可以增强差分估计中工具变量的有效性,通过增加原始水平值的回归方程来弥补仅使用回归差分方程的不足和解决弱工具变量的问题,故本文拟采取系统广义矩估计对模型进行估计分析。但前提是回归要建立在随机扰动项无序列相关的假设上,并且所选用的工具变量是有效的,因此,需要进行残差是否存在序列相关,以及模型是否存在过度识别两个检验。

对系统广义矩估计扰动项的自相关性进行估计,结果如表3所示,一阶差分的残差只存在一阶序列相关,而没有高阶序列相关,从而,不能拒绝水平的残差序列不存在序列相关的假设,即接受原假设“扰动项无自相关”。过度识别检验(Sargan test)结果(chi2(778)=170.858,Prob>chi2=1.000 0)亦表明不能拒绝“所有工具变量都有效”的原假设,故可认为所有工具变量均为有效工具变量③。

表3 Arellano-Bond序列自相关检验

由上述Arellano-Bond检验和Sargan检验结果可知,采用系统广义矩估计法(SYS-GMM)满足模型估计的前提条件,并且所选工具变量也是合适的。

3.模型回归结果分析。本文采用系统广义矩估计(SYS-GMM)中的两步广义矩估计稳健法作为最终分析结果。因为相对于一步广义矩估计,两步广义矩估计结果对异方差和截面相关性具有较强的稳健性,但它会导致标准差的下偏,提高系数显著性。但Windmeijer通过模拟分析表明,利用两步稳健法,采用纠偏估计量计算标准误,控制了异方差和序列相关,可以更好地进行统计推断[24]。本文使用Stata12.0软件将两步法(SYS-twostep)和两步稳健法(SYS-twostep-vce-robust)的结果均陈列如下。由表4,式(1)可表示为式(2):

表4 系统广义矩估计结果

从表4可以看出,无论采用何种方法进行系统广义矩估计,参数估计结果均表明,本文所选的解释变量都能显著解释被解释变量融券卖空比例SSR。

第一,个股beta值(BETA)与融券比例SSR呈显著正相关关系(两步法稳健性vce估计结果为β1=0.000 103 4,统计量为4.51④),说明假设1融券量与BETA正相关成立。beta值可以代表对冲或套利动机的存在,表明我国股票市场上存在一些投资者,他们进行股票卖空的动机是对冲已有头寸所含风险,使自己处于风险中性的位置。

第二,个股每天最高价与最低价之差GD与融券比例SSR呈正相关关系(β2=0.000 068 9,统计量为2.61),说明假设2GD与融券量正相关成立。本文中,GD是投资者意见分歧的替代变量,这一结果显示,投资者意见分歧越大,在允许卖空的情况下,悲观投资者便会通过卖空来表达自己的观点,融券量便会越大,这一结论与大多之前的研究结果一致,也说明我国股票市场上投机者的存在性。

第三,对于研究假设3:融券量与个股前期收益率R(-1)关系不明确,本文的实证结果为:个股前期收益率R(-1)与融券比例SSR显著负相关(β3=-0.001 3,统计量为-15.94),这一结果与J.Edward Graham 和J.Christopher Hughen的研究结果一致[16]。同时,也正如 Averil Brent,Dale Morse和E.Kay Stice的研究,股票前期收益率可以对投资者的投机动机起支撑作用,或者可以把股票前期收益率R(-1)看作投机者卖空的一个考虑因素[2]。

第四,对于研究假设4:融券量与市场前期收益率RHS300(-1)关系不明确,本文的研究结果为:市场前期收益率RHS300(-1)与融券比例SSR显著正相关(β4=0.000 7,统计量为9.25),这一结果与Asensio的研究结论一致[6]。即当市场价格达到顶峰时,投机者认为价格会下降,卖空量便会增大,投机者可以通过市场纠正机制获利。同时,这也说明我国股票市场上融券者大部分是逆势交易者,而非顺势交易者。

第五,对于研究假设5:市净率(PB)和卖空量关系不明确,本文的研究结果为:股票市净率(PB)与融券比例SSR在10%的显著性水平下成负相关(β5=-5.77e-06,统计量为-1.77)。这一结论与J.Edward Graham和J.Christopher Hughen的研究结果虽然相反[16],却符合一般投资者对市净率的理解。同时,这一结论也表明融券者在做决策时的确会关注企业的基本面信息。

第六,股票换手率(TURNOVER)与融券比例SSR呈显著正相关关系(β6=0.011 4,统计量为10.59),说明假设6换手率与融券量正相关成立。这一结果与大多研究结论一致,表明不管是股票购买者还是融券者均喜欢选择低成本的证券来降低整个投资成本,提高投资收益。

第七,融券比例SSR与前期滞后项显著正相关(γ=0.120 643 2,统计量为9.65),说明融券者容易受前期决策的影响,他们会根据前期结果调整本期行为,同时再次验证了本文选择动态面板数据模型是正确的。

四、结论与启示

第一,我国股票市场上融券卖空者主要分为两类,一类是基于对冲或套利动机而存在的投资者,这是通过研究融券比率与股票beta值之间的关系得出的。另一类是融券投机者,这类投资者的投资风险通常较大,如果判断正确将会获得高收益,如果判断失误,将损失惨重。这一结论主要是通过研究融券比率与投资者意见分歧、个股和市场前期收益率和公司基本面之间的关系得出的。

第二,我国股票市场上融券卖空者主要是逆势交易者,而非顺势交易者。即投资者多逆势而为,做与原来趋势或惯性方向相反的交易。当股价上升时,预测股价未来会下跌,卖空量增加;当股价下降时,认为未来股价将会反转,卖空量减少。这一结论是基于融券比率与市场前期收益率之间呈现显著的正相关关系而得出的。这说明我国融券交易者相对来说较为理智,很少出现追涨杀跌的情况,懂得利用市场纠错机制谋取获利机会。

第三,我国融券投资者进行融券卖空时,主要考虑公司beta值、股票高低价之差、公司基本面情况、股票融券交易成本和个股、市场收益情况。在市场行情相同的情况下,融券比率较高的企业一般是那些基本面表现不好的企业,这主要是通过融券比率与企业市净率之间的关系得出的。相比之下,交易成本低的股票更受投资者喜欢,这可以从换手率和融券比率之间的关系看出。此外,市场行情是任何投资者都会考虑的关键因素。根据本文的研究结论,可以得到以下启示:

一是,从投资者的角度来说,尤其是中小投资者,由于不具有信息优势,在进行融券交易时,可以把公司基本面、公司beta值、换手率、股票高低价之差、股票前期收益率和市场前期收益率等因素作为选择融券对象的重要依据。在考虑股价未来变化时,除了进行基本面分析和技术分析所考虑的变量指标外,还应该重点关注个股的融券量变化。因为融券量上升时,往往预示着未来股价的下降,融券量下降时,却预示着未来股价的上升。

二是,从上市公司角度来说,一家上市公司卖空量的增加意味着投资者对这家公司未来前景不看好,继而伴随着股价的持续下跌。因此,管理者为维持或是提升公司价值,应该在大环境不可改变的前提下,从公司自身出发,提高公司业绩,改善公司基本面,激发投资者信心,降低股票卖空量。

三是,从券商角度来说,卖空机制的引入提高了投资的杠杆,投资者的亏损风险也由投资者本人延伸到了券商,再加上我国融券投资者有很大一部分存在投机动机,因此,应建立完善的内部控制并严格落实,通过建立投资者信用风险数据库,对投资者的信用情况进行管理,降低和防范信用风险。

四是,从金融监管当局来说,在“高标准,稳起步”的指导原则下,应进一步放宽对融资融券的限制,调整保证金比例,降低融券成本,继续扩大融券标的和转融券的标的,放宽“投资者适当性”标准,使更多的投资者参与到融券交易中,努力做到让投资者有券可融,并能在股票市场上充分表达自己的观点,起到活跃市场、提高市场效率的作用。

注释:

①异质信念指不同投资者对相同股票相同持有期下收益分布有不同的判断。异质信念可以作为投机动机的衡量标准,但异质信念不能够直接衡量,必须寻找替代变量。

②Xtwest检验方法的基本思想是:以误差修正模型为基础进行面板协整检验,若存在协整关系,则误差修正模型部分的系数会显著异于零。

③差分方程的GMM 工具变量为L(2/3).SSR,标准工具变量为D.GD、D.BETA、LD.R、LD.RHS300、D.PB、D.TURNOVER;水平方程的GMM工具变量为LD.SSR,标准工具变量为_cons,即常数项。

④为表述简洁,若非特别说明,下文呈列的均为两步法稳健性(SYS-twostep-vce-robust)估计结果。

[1]Edward A.Dyl.Short Selling and The Capital Gains Tax[J].Financial Analysts Journal,1978,34(2):61—64.

[2]Averil Brent,Dale Morse,E.Kay Stice.Short Interest:Explanations and Tests[J].Journal of Financial and Quantitative Analysis,1990,25(2):273—289.

[3]McDonald.J.,D.Baron.Risk and Return on Short Positions in Common Stock[J].Journal of Finance,1973,28(1):97—107.

[4]Figlewski,S.,G.Webb.Options,Short Sales and Market Completeness[J].Journal of Finance,1993,48(2):761—777.

[5]Figlewski,S.The Informational Effects of Restrictions on Short Sales:Some Empirical Evidence[J].Journal of Financial and Quantitative Analysis,1981,16(4):463—476.

[6]Hurtado-Sanchez L.Short Interest:Its Influence as A Stabilizer of Stock Rectums[J].Journal of Financial and Quantitative Analysis,1978,13(5):965—985.

[7]Lamont,O.,J.Stein.Aggregate Short Interest and Market Valuations[J].American Economic Review,2004,94(2):29—32.

[8]Asensio,M.Sold Short:Uncovering Deception in The Markets[M].New York:John Wiley and Sons Ltd.,2001.

[9]Desai,H.,K.Ramesh,S.R.Thiagarajan,B.V.Balachandran.An Investigation of The Informational Role of Short Interest in The NASDAQ Market[J].Journal of Finance,2002,57(5):2263—2287.

[10]Francis,J.,M.Venkatachalam,Y.Zhang.Do Short Sellers Convey Information about Changes in Fundamentals or Risk?[Z].Fuqua School of Business,Duke University Working Paper,September,2005.

[11]Dechow,P.M.,A.P.Hutton,L.Meulbroek,R.G.Sloan.Short-Sellers,Fundamental Analysis and Stock Returns[J].Journal of Financial Economics,2001,61(1):77—106.

[12]Jones,C.M.,O.Lamont.Short-Sale Constraints and Stock Returns[J].Journal of Financial Economics,2002,66(2):207—239.

[13]Geczy,C.C.,D.Musto,A.Reed.Stocks Are Special Too:An Analysis of The Equity Lending Market[J].Journal of Financial Economics,2002,66(2/3):241—269.

[14]Asquith,P.,P.Pathak,J.Ritter.Short Interest,Institutional Ownership,and Stock Returns[J].Journal of Financial Economics,2005,78(2):243—276.

[15]Wermers,R.Mutual Fund Performance:An Empirical Decomposition into Stock-Picking Talent,Style,Transactions Costs,and Expenses[J].Journal of Finance,2000,55(4):1655—1695.

[16]J.Edward Graham,J.Christopher Hughen.Ownership Structure,Expectations,and Short Sales on The NASDAQ[J].Journal of Economics and Finance,2007,31(1):33—48.

[17]Kadiyala,P.,M.Vetsuypens.Are Stock Splits Credible Signals?Evidence from Short Interest Data[J].Financial Management,2002,31(1):31—50.

[18]谷文林,孔祥忠.融资融券业务对市场资本流动性的短期影响[J].证券市场导报,2010,(7):50—52.

[19]廖士光,杨朝军.卖空交易机制对股价的影响——来自台湾股市的经验证据[J].金融研究,2005,(10):131—140.

[20]李志生,蔡文卿,陈晨.卖空机制对资产价格波动和资产泡沫的影响——文献评述与研究展望[J].中南财经政法大学学报,2013,(2):19—26.

[21]张继德,赵彪.证券投资基金持股与大股东利益侵占行为研究[J].北京工商大学学报(社会科学版),2013,(4):82—88.

[22]Arellano,M.,S.Bond.Some Tests of Specification for Panel Data:Monte Carlo Evidence and Application to Employment Equations[J].Review of Economic Studies,1991,58(2):277—297.

[23]Blundell R.,Bond S.Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J].Journal of Econometrics,1998,87(1):11—143.

[24]Windmeijer F.A Finite Sample Correction for The Variance of Linear Efficient Two-step GMM Estimators[J].Journal of Econometrics,2005,126(1):25—51.