企业家能力、产权性质与投资效率

2014-11-07张会丽谭玥宁高明华

张会丽,谭玥宁,高明华,b

(北京师范大学 a.经济与工商管理学院;b.公司治理与企业发展研究中心,北京100875)

一、引言及文献综述

管理者所进行的投资决策往往是在不确定条件下做出的。从现有文献来看,学者们已经从行为金融学和高层管理团队理论视角,就管理者背景特征对企业投资的影响进行了不少探讨[1][2][3]。同时,另一部分学者则从 CEO 和CFO的角度对企业投资行为进行了研究,例如,Jensen and Zajac(2004)对财富500强公司的研究发现,具有财务背景的CEO更倾向于多元化的投资方式[4]。Graham(2002)发现,有 MBA 学位的CFO与其他CFO相比,更能熟练地使用投资模型进行分析[5]。姜付秀等(2009)用“高层梯队理论”研究了管理层和董事长的背景特征对企业过度投资的影响[3]。李焰(2011)研究发现,在国有企业中,管理者的年龄、任期与投资规模之间呈显著负相关关系,并且这种投资行为对企业的投资效率有显著的负面影响[6]。在非国有企业中,管理者年龄与企业的投资规模负相关,但是对企业的投资效率并没有显著影响;而管理者的财经类工作经历能够显著提高企业的投资规模并提高企业的投资效率。无论是从管理者心理视角还是从管理者背景特征的视角,这些研究都表明,管理者的个体差异影响了管理者的投资决策,进而对公司的投资等行为及投资效率产生显著影响。

通过对相关研究的回顾和梳理可知,管理者个体差异对企业投资行为的影响日渐成为学者关注的热点问题。但较少有研究系统关注企业家能力对企业投资效率的影响。基于以上考虑,本文把企业家能力、产权性质及企业投资纳入一个分析框架,研究不同所有制形式下企业家能力是否能够对投资效率产生影响。

二、理论分析与研究假设

程博(2010)指出,对于中国中小企业来说,利用企业家能力,可以增强企业的核心竞争力,提高企业投资效率[7]。姜付秀(2009)的研究发现,管理者过度自信对中国企业的扩张产生了显著的影响,具体表现在:管理者过度自信和企业的总投资水平、内部扩张之间存在显著的正相关关系,当企业拥有充裕的现金流时,正相关程度更大[3]。同时,叶蓓和袁建国(2009)认为,在资本市场完全竞争、信息对称、投资者理性假设下,管理者过度自信能够提高管理者努力水平,但也可能造成投资过度或投资不足;管理者自信程度与企业非效率投资的可能性存在非单调关系,与企业投资—现金流敏感度正相关[8]。王霞(2008)以非金融类A股上市公司为研究样本,考察了管理者过度自信与企业投资行为的关系[9]。研究发现,过度自信的管理者倾向于过度投资,并对融资活动产生的现金流有更高的敏感性。由此,我们提出假设:

假设1a:企业家能力水平越高,投资效率越高。

假设1b:具有高水平能力的企业家,更倾向于过度自信,最终导致企业的过度投资。

另外,在考虑所有制性质后,陆瑶(2011)研究发现,当国有股权处于非控股状态时,公司过度投资的症状变得更加严重[10]。陈共荣(2011)指出,第一大股东为国有属性的上市企业的投资效率要低于非国有属性的上市公司,非效率投资的现象更严重[11]。国有企业的所有者缺位,代理问题更严重。于是,我们提出假设:

假设2:相比民营控股公司,国有控股公司的企业家能力越强越倾向于过度投资。

三、研究设计

(一)模型设定与变量定义

借鉴研究投资效率的同类文献(如 Richardson,2006[12];姜付秀等,2009[3];张会丽和陆正飞,2012[13]),本文将估计企业正常投资水平的模型设定如下:

其中,因变量 Invi,t表示公司 i第 t年的实际新增投资支出;自变量为代表公司期初资产规模(Asset)、杠杆水平(Lev)、成长性(Growth)、市场回报(Ret)、上市年限(Age)、现金持有水平(Cash)以及滞后一期投资水平(Inv)的变量(以上变量的具体计算与定义见表1)。回归估计得到的企业投资水平的估计值即为企业的正常投资水平,由此得到的残差大小即代表企业的过度投资程度。

为了检验本文所提出的两个研究假说,我们建立了如下研究模型:

其中,CCEIBNU为企业家能力指数,在这里我们设置成哑变量,1表示企业家能力大于中位数,0表示企业家能力小于中位数。

(二)研究样本和数据来源

本文选择了2011年中国沪深交易所全部A股上市公司,剔除了金融类公司、财务数据缺失的样本、净资产小于0的变量,由于估计模型用到上一年度财务变量,2011年新上市的公司观测自动缺失,最终得到1 590家上市公司样本。所有数据来自北京师范大学公司治理与企业发展研究中心的“中国公司治理分类指数数据库”。同时,为了剔除极端值的影响,我们对所有连续变量进行了1% ~99%水平的缩尾处理(winsorize)。另外,我们对所有数据的准确性进行了抽样核对与更正。

四、实证检验

(一)描述性统计

由表2可知,2011年中国A股1590家上市公司企业家能力指数(CCEIBNU)均值为35.022,中位值为 34.300,最小值为 15.196,最大值为67.925。从企业家能力指数总体均值和分项指数均值来看,目前A股上市公司企业家能力质量相对较差(以60分为及格)。虽然总体企业家能力水平较差,但公司之间也存在巨大差距。样本公司的投资水平存在一定的差异,公司规模、资产收益率以及市场回报则存在明显的差异。那么,不同水平的企业家能力对企业投资效率产生了什么样的影响呢?对此我们需要进行回归检验。

(二)回归分析

表3以企业正常投资水平为因变量,对模型(1)进行回归。从表3报告的结果来看,公司的投资水平与其资产规模、成长性以及期初投资规模显著正相关,与上市年限显著负相关。在表3的回归结果中,除市场回报和现金持有水平与投资水平之间的关系不显著以外,其他变量与投资水平之间的关系均与理论相吻合,且与同类分析的研究结果基本一致。

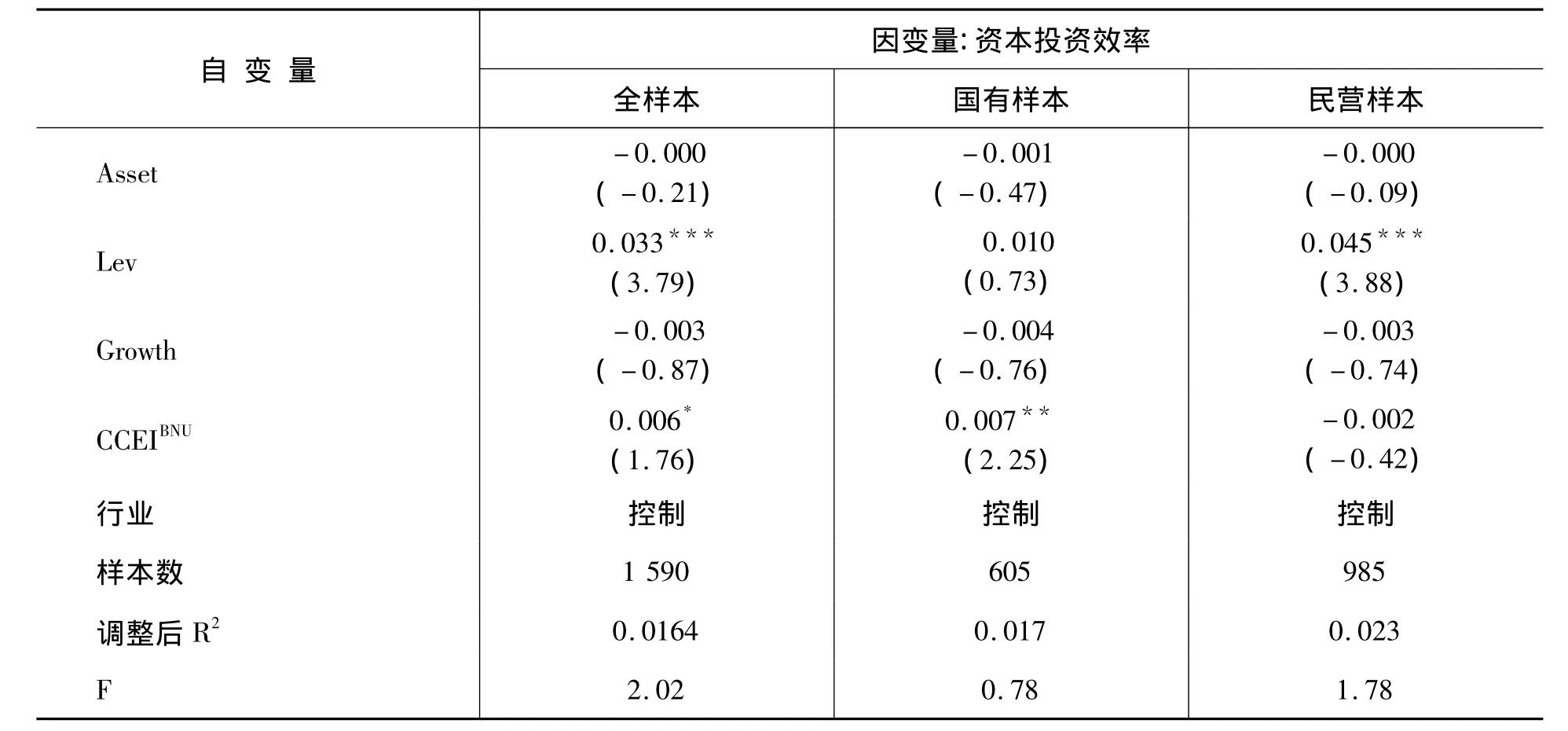

表4采用基于表3得到的残差,对企业家能力在投资效率的作用进行了实证检验。由表4可知,在全部样本的回归中,企业家能力指数(CCEIBNU)的系数在10%的水平上显著为正,即企业家能力越强,企业出现过度投资的概率越高,这意味着能力强的企业家倾向于过度自信,导致企业过度投资,假设1b得到验证。为了检验在考虑所有制性质之后,这个结论是否成立,我们分别对国有控股公司和民营控股公司进行了分析,结果见表4的第二列与第三列。在国有控股公司的回归结果中,企业家能力指数(CCEIBNU)的系数显著为正,即在国有控股公司中,管理层的能力越强,越会做出过度投资的决策。这可能是因为在国有控股公司中,随着企业家能力的增强,其地位逐步得到巩固,管理者手中掌握的资源不断增加,这样会导致国有控股公司管理者的过度自信,容易发生过度投资行为。这一点与陈共荣所得出的研究结论是一致的[11]。在民营控股公司的回归结果中,只有杠杆水平与过度投资在1%的水平上显著正相关。企业家能力与过度投资负相关,但不显著。也就是说,与国有控股公司相比,民营控股公司的企业家能力对过度投资的影响更小。这个结论与我们提出的假设2相吻合。

企业家作为公司决策的主要制定者和领导者,对公司的生产经营活动会产生重大影响。掌握公司资源配置权的企业家,能否从股东利益出发做出投资决策成为学者们日益关注的问题。本研究分别针对国有控股企业和民营控股企业,检验了不同能力的企业家的投资效率。研究发现,在国有控股企业中,能力越强的企业家越倾向于过度投资。在民营控股企业中,企业家能力与过度投资负相关但不显著,这说明与国有控股企业相比,民营控股企业的企业家能力对过度投资的影响更小。因此,不同企业产权制度下企业家能力对企业投资效率的影响存在差异。

表1 变量定义说明表

表2 描述性统计

表3 正常投资水平的估计

表4 企业家能力与投资效率

[1]Certo ST,Lester R H,Dalton CM,et al.Top Management Teams,Strategy and Financial Performance:A Meta‐ Analytic Examination[J].Journal of Management Studies,2006,43(4):813-839.

[2]高明华,等.中国上市公司企业家能力指数报告(2012)[M].北京:经济科学出版社,2012.

[3]姜付秀,伊志宏,苏飞,等.管理者背景特征与企业过度投资行为[J].管理世界,2009,(1).

[4]Jensen M,Zajac E J.Corporate elites and corporate strategy:How demographic preferences and structural position shape the scope of the firm[J].Strategic Management Journal,2004,25(6):507-524.

[5]Graham J,Harvey C.How do CFOs make capital budgeting and capital structure decisions?[J].Journal of Applied Corporate Finance,2002,15(1):8-23.

[6]李焰,秦义虎,张肖飞.企业产权、管理者背景特征与投资效率[J].管理世界,2011,(1).

[7]程博.基于ISM 的企业家能力因子实证分析[J].数学的实践与认识,2010,(3).

[8]叶蓓,袁建国.管理者过度自信、道德风险与企业投资决策[J].财会月刊:理论版,2009,(1).

[9]王霞,张敏,于富生.管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J].南开管理评论,2008,(2).

[10]陆瑶,何平,吴边.非控股国有股权、投资效率与公司业绩[J].清华大学学报:自然科学版,2011,(4).

[11]陈共荣,徐巍.大股东特征与企业投资效率关系的实证研究[J].会计之友,2011,(1).

[12]Richardson S.Over-investment of free cash flow[J].Review of accounting studies,2006,11(2-3):159-189.

[13]张会丽,陆正飞.现金分布、公司治理与过度投资——基于我国上市公司及其子公司的现金持有状况的考察[J].管理世界,2012,(3).