大股东增持股份的财富效应问题研究——来自我国上市公司大股东增持公告的经验数据

2014-11-06章卫东徐彦筠高雪菲

■章卫东 徐彦筠 高雪菲

上市公司大股东的行为,一直是学者们研究的热点问题。股权分置改革之后,在我国证券市场上出现了上市公司的大股东大规模减持解禁股份的现象,这引起了新闻媒体、社会各界的非议。与此同时,有些上市公司的大股东却增持公司股份,但增持现象却并未受到重视。股权分置改革的完成,对我国证券市场的发展和上市公司治理结构的完善具有重要的意义,股改完成后出现了部分上市公司大股东于股份锁定期满后,在二级市场出售其持有股份的现象。诚然,大股东作为投资者依据有关法律在二级市场出售其持有的股份无可非议,但是,许多上市公司的大股东大规模减持上市公司股份的目的是套现,从而导致上市公司的股价大幅下跌,中小股东利益受损。与此相反的是,有些上市公司的大股东却在二级市场增持股份,特别是2008年收购管理办法修改后,大股东增持公司股份由原来的“事前申请”变为“事后申请”,大股东增持上市公司股份出现了一个高潮[1]。部分上市公司的大股东在股票市场低迷时增持股份更加积极,如汇金公司在证券市场低迷时,多次在二级市场公开购入工、中、建、农四大银行的股票。

目前,国内外学者的研究主要集中在上市公司大股东减持股份方面[2],仅有少数学者研究了大股东增持上市公司股份的公告效应[3][4]。本文将重点关注大股东在证券市场增持上市公司股份的动机,以及不同的大股东在证券市场增持上市公司股份公告的信息。为此,本文将以我国深、沪交易所上市的公司为研究对象,对我国上市公司大股东增持股份的动机及其对股东财富的影响进行研究,从而解释我国上市公司大股东增持股份的行为,为监管部门加强对大股东市场进行监管,以及完善法人治理结构,维护证券市场健康稳定发展提供理论依据。

一、理论分析与研究假设

大股东可以通过公开增发新股、定向增发新股、协议转让其他股东的股份,以及通过二级市场购买本公司的股份等途径来增持上市公司股份,本文的研究仅涉及大股东通过二级市场增持上市公司股份的相关问题。大股东通过二级市场增持上市公司股份,是大股东的一项重要财务决策行为。那么,大股东增持上市公司股份的行为是基于什么动机做出的决策呢?

根据上面的分析,本文提出以下理论假设。

假设1:大股东增持公司股份,股东在短期获得正的累计超额收益率。并且,大股东增持股份的数量与股东获得累计超额收益率成正比。

我国上市公司第一大股东增持公司股份将使公司的股权更加集中,而大股东控制权的进一步集中有利于控股股东获得控制权收益。大量研究证明,公司控制权和所有权分离之后,公司的所有者与经营者利益冲突日趋激烈,分散的股权将导致公司的经理人员缺乏外部监督,从而引发公司经理层损害中小股东利益的现象。而当公司的股份被大股东控制之后,会有效地解决上述问题。但是,大股东的存在对促进股东代理发挥积极作用的同时,又有可能产生大股东利用控制权收益,损害中小股东利益的现象。因此,Barc1ay[7]认为,大股东有动机持有大额股份,持有大份额股份会给大股东带来小股东享受不到的私有收益,并且大份额股份的交易价格将会有溢价。Ho1derness认为,控制权私有收益和控制权分享收益是大股东大份额持股的动机,同时大股东有动机通过行使其投票权来占用公司资源,使自己获得小股东无法得到的收益。

我国上市公司控股股东与中小股东之间的代理问题日趋严重。第一大股东增持公司的股份,将更加有利于巩固第一大股东公司的控制权,更有利于第一大股东实现“壕沟效应”,因此,第一大股东控制权的巩固将使大股东与其他股东的代理问题更加严重。而当第二至第十大股东增持公司股份时,将使第一大股东的持股比例降低甚至失去控制权,因为第二至第十大股东的持股比例增加有利于发挥对其对第一大股东的股权制衡作用,可以抑制第一大股东“壕沟效应”。因此,在“一股独大”的情况下,当第二至第十大股东增持公司股份公司时,市场会理解为第一大股东的控制权削弱,有利于抑制第一大股东的侵占行为。所以,在信息不对称情况下,尽管第一大股东增持股份和第二至第十大股东增持股份的公告,都能给股东带来累计超额收益率,但是,第二至第十大股东增持股份的公告效应要好于第一大股东增持股份的公告效应。

基于此,本文提出以下假设。

假设2:第二至第十大股东增持股份的公告效应要好于第一大股东增持股份的公告效应。

二、研究设计

(一)样本选取与数据来源

本文选取的样本涵盖期间为2011年1月1日至2012年12月31日,研究样本为期间内发布增持公告并成功实施增持的A股上市公司。数据的来源主要为国泰安数据库、锐思数据库和Wind数据库。本文按照以下标准进行样本筛选:(1)选取的样本在增持期间无其他对公司股价有重大影响的事件发生;(2)非金融保险类上市公司;(3)选取的样本剔除在同一年度内有多次增持行为的数据;(4)选择的公司有完整的公告信息、充足的交易信息用以计算相关变量。最后,一共选取了218家上市公司作为研究样本。

在之后与它的谈话中,我得到了一些信息。人类为了发展科技,大肆破坏自然环境,在三千年后科技终于位居宇宙排名的前五名。三千年后的人都很富裕,像医院、酒吧、游乐场都只有机器人员工。这时候的人类不用工作,也能得到每天一万元的宇宙币(一种宇宙的通用货币),但唯一的问题是:地球环境受到了无法修复的破坏,自然界已经没有了氧气,所以人类要戴着氧气面罩才能到户外进行活动。因为环境受到污染,地球人只能向外星球移民,给外星球增添了负担。外星球一再提出要地球人改善地球的环境,但地球人依旧我行我素。最终,外星人忍无可忍,决定联手消灭地球人。此时此刻,在地球上的某一处,外星人大军正在与地球士兵作战呢。

(二)研究方法

本文采用累积异常收益率(CAR)来衡量增持公告的股价效应。为了排除公布增持预案但实际没有增发的公司,本文以正式增持方案公告日为基准日,取公告日前5天到公告日后15天作为窗口期(-5,15),并选择窗口期(-5,5)作为稳健性测试对比结果。

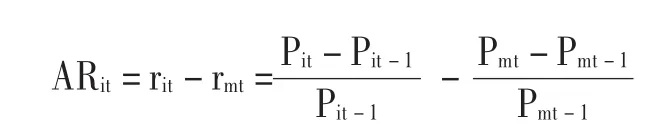

公司股东财富用累计超额收益率(CAR)衡量,对于研究的第i个公司样本,其宣告增持后的第t日的超额收益率为:

其中,rit为第i个公司样本的股票第t日的收益率,rmt为相对应时期的市场收益率,Pit为第i个公司样本的股票第t日的收盘价格,Pit-1为第i个公司样本的股票第t-1日的收盘价格,Pmt为大盘第t日的收盘指数,Pmt-1为大盘第t-1日的收盘指数。

对于事件窗口(a,b)内,第i个公司样本相对市场的累计超额收益率为:

(三)模型设计和变量定义

根据研究假设,建立多元回归模型如下:

模型1:

CAR=α0+α1X1+α2SIZE+α3SH+α4MV+α5ROE+α6Leverage+α7T+ξ

模型2:

CAR=β0+β1X2+β2SIZE+β3SH+β4MV+β5ROE+β6Leverage+β7T+ξ

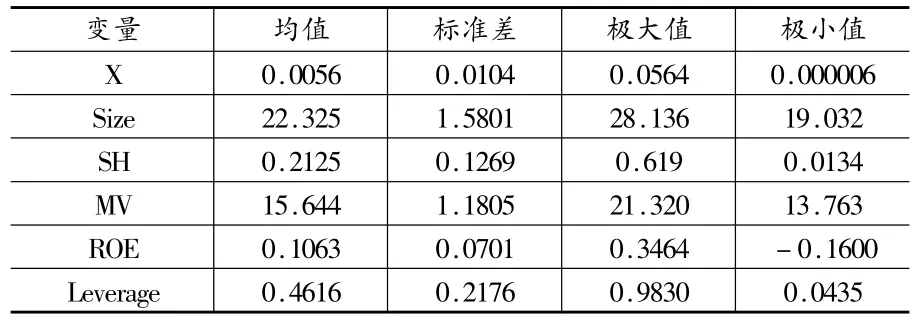

本文的变量汇总于表1:

表1 变量的定义及描述

四、实证检验结果及分析

(一)描述性统计

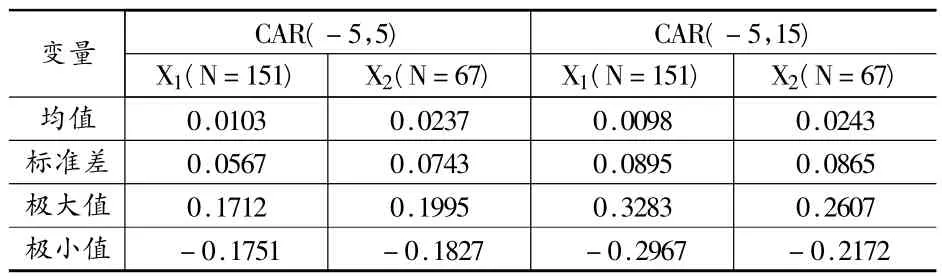

表2的均值分析结果表明,大股东增持公告的事件窗内股东有显著的正向的累积超常收益,均值达到了0.0056,初步验证了假设1。由表3可知,在218家样本中,有151家为控股股东增持,67家为第二至第十大股东增持。对比两组的CAR(-5,15)可以发现,第二至第十大股东增持股份样本组的均值0.0243,大于第一大股东增持股份组的0.0098,初步验证了假设2。作为稳健性测试,在另一窗口期(-5,5)中CAR的结果,也与假设相符。

表2 变量的描述性统计结果

表3 分组描述性统计结果

(二)单变量检验结果

根据公式计算出事件窗口期内各时点的超额收益率(AR)以及累积超额收益率(CAR),结果见表4和表5。

表4 AR显著性检验

表5 CAR显著性检验

表4对大股东增持事件能否给公告公司带来超常收益,进行了T检验。结果显示,事件日的超额收益率为1.0071%,并通过了1%的显著性检验。事件日前两天的超常收益为-0.2487%,并在10%的水平下显著,在公司股票走势较弱的情况下,大股东有通过增持股票向市场传递积极信号的动机。事件日前一天的超常收益为0.5618%,并在1%的水平下显著,说明公告信息可能提前泄露,部分投资者获知后进行了交易。事件日后一天短期公告效应依旧持续,超额收益率为0.3720%,在1%的水平下显著。在事件日后第二天起,超额收益率逐渐趋于平稳,并在第八天由正转负,说明可能存在投资者盲目跟风现象。

从表5来看增持公告产生的累计超额收益,可以观察到CAR(-5,15)达到了1.4722%,在5%的水平下显著,CAR(-5,5)达到 1.4039%,在 1%水平下显著,与日超常收益的结论一致。

分析结果验证了研究假设 1的前半部分,即大股东增持给市场传递了关于上市公司的正面信号,并能使股东获得超常收益。具有内部信息优势的大股东发生增持行为,说明其认可公司价值,市场上投资者信心大大提高。

单变量检验的结构初步验证了理论分析提出的假设,下面进一步进行多变量分析。

(三)多元回归分析

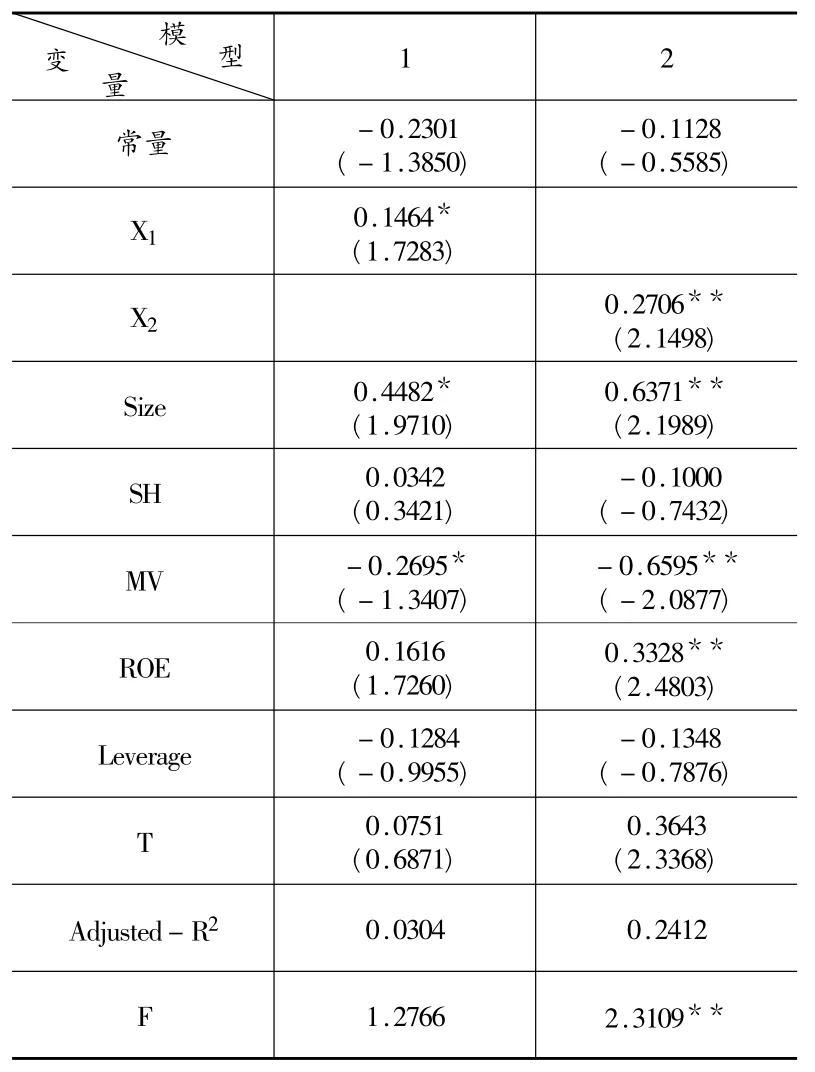

从表6中模型1和模型2中的回归结果可以看到,大股东增持比例系数显著为正,说明大股东增持股份的数量与股东获得累计超额收益率成正比,大股东增持比例越大,公司短期财富效应越大,证明了假设1的后半部分。

表6 多元回归结果

在模型1中,第一大股东持股比例的回归系数为0.1464,并通过了10%的显著性检验;在模型2中,第二到第十大股东持股比例回归系数为0.2706,在5%的显著性水平下显著。通过对比可发现,第二到第十大股东的增持与股东财富效应的正相关关系更明显,证明了假设2。这说明当第二到第十大股东增持时,会有效地减轻代理问题,给投资者释放了更良好的信号。

五、结论与启示

(一)结论

本文以大股东增持上市公司股份事件为研究对象,研究了大股东增持股份的短期财富效应,得出如下结论。

在信息不对称的情况下,当大股东增持上市公司股份时,向证券市场传递了积极的信号,投资者会积极购买公司的股票,从而使公司股票价格上涨。并且,大股东增持股份越多,越能刺激投资者的购买热情,市场上对该股票需求越大,这两方面的共同作用导致股票的价格上涨幅度也会越大。因此,大股东增持公司股份的公告,会使股东都能获得累计超额收益率。并且,大股东增持股份的数量与股东获得累计超额收益率成正比。这一研究结论说明,我国证券市场存在信息不对称现象,当上市公司公告控股股东增持公司股份时,上市公司的股票价格短期会上涨。

在上市公司股权结构“一股独大”的情况下,当第二至第十大股东增持公司股份时,将使第一大股东的持股比例降低甚至失去控制权,可以抑制第一大股东“壕沟效应”。所以,在信息不对称的情况下,尽管第一大股东增持股份和第二至第十大股东增持股份的公告,都能给股东带来累计超额收益率,但是,第二至第十大股东增持股份的公告效应要好于第一大股东增持股份的公告效应。这一研究结论说明,第二至第十大股东持股比例的增加,有利于发挥股权制衡的作用。

(二)启示

本文的研究提供了如下启示:尽管股权分置改革的完成为大股东增持上市公司股份创造了条件,但是大股东增持既可能是大股东在公司股价低估时择机的买入行为,也可能是大股东通过增持公司股份来向市场传递关于公司价值信息的手段,还有可能是为了配合其他机构投资者操纵公司股份的行为。特别地,当这一内部交易信息在大股东增持股份前事先被泄露时,获得内幕消息的有关人员就会提前买入公司股票,而当公司增持股份公告之后,其他投资者跟风买入之时,获得内幕消息的有关人员会卖出事先买入的股票,从而获取非正常收益。因此,监管层需要加强对大股东增持股份信息披露和增持行为的监管,不断地完善大股东增持股份的监管机制,防止大股东通过在证券市场增持上市公司股份来操纵公司的股票,损害其他股东的利益。同时,上市公司应当大力培育机构投资者,鼓励第二至十大股东增持公司股份,这有利于发挥股权制衡作用,促进公司治理结构的完善。

[1]李俊峰,王汀汀,张太原.上市公司大股东增持公告效应及动机分析[J].中国社会科学,2011,(4).

[2]吴育辉,吴世农.股权集中、大股东掏空与管理层自利行为[J].管理科学学报,2011,(8).

[3]方天亮.大股东增持与公司股价短期波动的实证研究[J].统计与决策,2010,(12).

[4]陈立泰,杨睿.中国上市公司不同类型股东增持的市场效应[J].上海金融,2013,(3).

[5]Frank H.Easterbrook and Danie1 R.Fische.The Economies Structure of Corporate Law.Cambridge:Harvard University Press, 1981.

[6]E11iott J, Morse D, Richardson G.The Association between Insider Trading and Information Announcement.Rand Journal of Economics,1984,(15).

[7]Ann, john,Michae1.Information Signa1ing and Competitive Effects of Foreign Acquisitions in the US.Journal of Banking & Finance, 2005,(24).

[8]Michae1 J.Barc1ay and Craig G.Dunbar.Private Information and the Costs of Trading around Quarter1y Earnings Announcements.Financial Analysts Journal,1989,(52).