浅析金融隐形区——影子银行

2014-10-15孙卫法潘生林

孙卫法 潘生林

(1.长春工业大学 经济管理学院,吉林 长春130012;2.吉林大学 数学学院,吉林 长春130012)

2012年8月,浙江温州被爆出48亿元的高利贷资金链断裂事件,随后浙江义乌、山西神木、内蒙古鄂尔多斯等多地集中爆发民间金融信贷危机,至此,“影子银行”走入我国普通公众视线,2013年6月底,银行间短期拆借利率突然畸高,再次将“影子银行”问题推向风口浪尖。

一、影子银行的内涵与内在机制

(一)影子银行的内涵

“影子银行”的概念由美国麦卡利在2007年首次被提出并被广泛采用,它包括投资银行、对冲基金、货币市场基金、债券保险公司、结构性投资工具(SIV)等非银行金融机构,这些机构通常从事放款,也接受抵押,是通过杠杆操作持有大量证券、债券和复杂金融工具的金融机构。

“影子银行”最早出现在20世纪70年代的美国,当时发达的美国突然出现货币存储机构的资金流失、信用降低、利润下降等危机现象。鉴于这种大规模的金融发展失调现象,美国政府开始全方位的放松对金融业的监管,同时伴随着市场化竞争形成的金融产品创新风潮,就形成了现在所谓的“影子银行”。

对我国的多数人来说,影子银行还是一个新概念,但是我国影子银行实际资产规模却已不容小觑,具体可见表1。

表1 我国影子银行规模统计表

从表1中可知,2010年我国影子银行体系的规模为5.54万亿元,占GDP的比重为13.8%。2013年我国影子银行体系的规模达到16.93万亿元,占GDP比重达到35.8%。2014年,根据往年的增长速度,如果国家不及时调控,我国影子银行的金融资产规模将接近GDP的四成,成为我国金融体系中的重要组成部分。

(二)我国影子银行运作机制

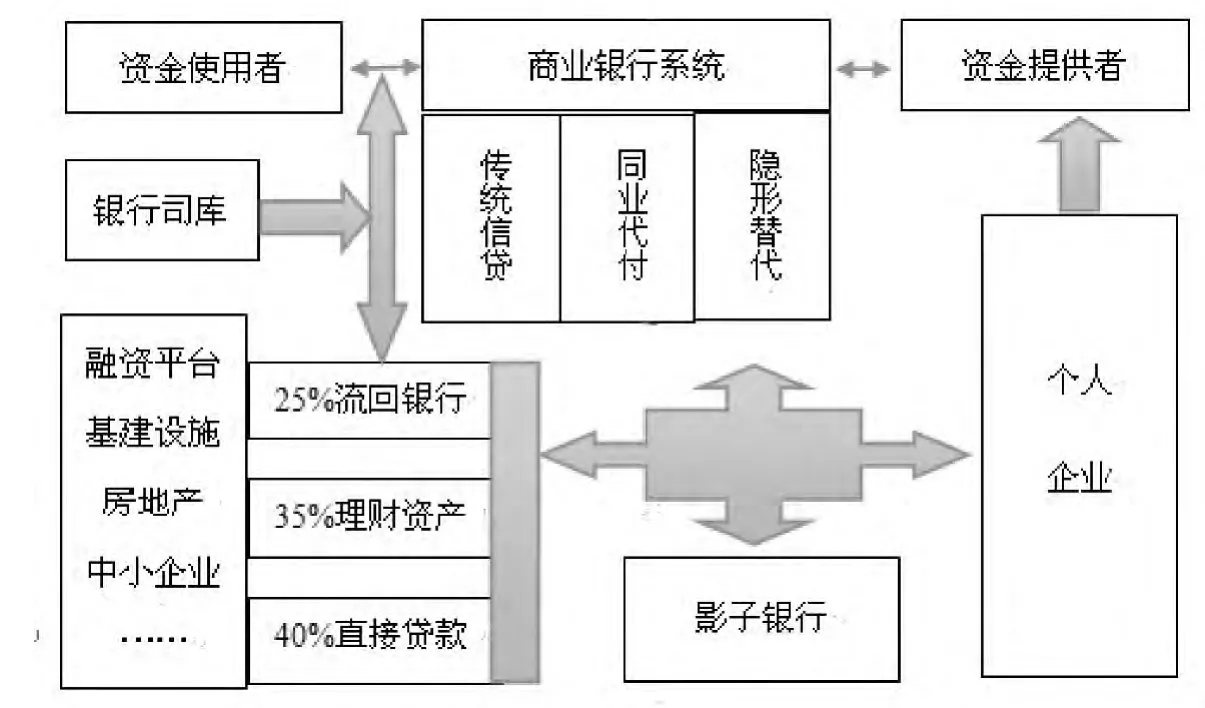

影子银行作为我国金融业的新兴产物,既具有风险也是我国金融体系的有益补充,分析清楚影子银行的内在运行机制对于我们趋利避害起着十分重要的作用。我国影子银行资金流向与运作机制见图1。

图1 我国影子银行资金流向与运作机制

在影子银行出现以前,我国银行利用传统信贷业务进行市场资金供给,然而申请贷款的资格审查较为严格,大量资金使用者不能够从正规途径获得银行信贷,强烈的资金市场需求存在,此时影子机构通过高利润回报的许诺,吸引大量个人、企业将闲余资金注入影子银行,同时影子银行也利用高借款率借贷给那些信贷资格不佳或政策调控较严的融资平台、基建设施、房地产、中小企业等,其中大约40%采用直接贷款的形式,大约35%通过银行理财的途径,大约25%回流传统银行商业系统,企业也通过这种高成本融资来缓解资金紧张的状况,这个过程中形成了影子银行的运作机制。

二、我国影子银行的形式与原因分析

(一)我国影子银行的三种模式

对于影子银行的具体分类形式,众说纷纭,国务院在2013年出台的《国务院办公厅关于加强影子银行监管有关问题的通知》中,将我国的影子银行划分为以下三类:

第一是不持有金融牌照、完全无监管的信用中介,包括新型网络金融公司、第三方理财机构等。在这类网络金融产品创新中,余额宝最引人瞩目。2013年6月,阿里巴巴集团推出名为“余额宝”的新服务,消费者可以把支付宝账户内的存款转移到余额宝内,余额宝内的资金则被设定为自动投资“天弘基金”,因此消费者可以获得大幅高于银行存款利率的基金收益,客户既方便又能更多的盈利,这不得不说是互联网金融创新的进步。余额宝的投资领域限定于国债和公司债务,避免了随意投资导致的高风险。如果国家加以引导与规范,相信一定能在充分发挥金融创新提高收益的同时规避风险,保证广大消费者的利益。

第二是不持有金融牌照、存在监管不足的信用中介机构,包括融资担保公司、小额贷款公司等。近年来,此类金融机构基本都以高利贷模式从事民间借贷,而且部分担保公司、典当行、投资(咨询)公司、小额贷款公司甚至吸储,以月息高于银行的利率从市场筹集资金,然后以高利率借贷给信用资质较低的企业,许多机构跟地下钱庄是一样的,他们无非是打了一个合法的幌子。由于监管不严,在经济利润驱动下,导致部分民间借贷违规吸储,成为“影子银行”。

第三是持有金融牌照,但存在监管不足或者规避监管的业务,包括基金、期货、证券、保险等业务。银信合作是此类影子银行的典型代表,也是当前我国规模最大、涉及面最广的“影子银行”模式。在传统信贷业务受阻的情况下,我国各大银行将资产证券化后的信贷产品,打包销售给次信贷产品的购买者,银行提前收取托管费用,信托公司提前收取服务费用,信贷产品购买者最终可以获得较高的预期收益,但金融产品风险则完全由客户承担,那么这就造成了金融产品风险和收益的不对称。信贷产品一次次当成抵押品,一旦银行对企业的贷款资金流出现问题,资金无法及时回笼,银行就无法兑现该有的利润。尽管有风险补偿机制,但这远远无法弥补风险带来的损害,理财产品的投资者仍是风险的最终承担者。

(二)我国影子银行产生的原因

2007年以来,我国影子银行得到了突飞猛进的发展,这其中既有主观对利益追求的驱动,也有外部的市场需求,特别是我国金融制度不完善、监管的力度不严,导致社会资金需求供给不对称,主要表现在以下二方面:

第一,供给需求一致。中小型企业是影子银行出现的现实需求。一方面,随着金融危机以及产业结构的调整,我国企业出口受阻、成本上升、利润下降、资金周转困难,急需资金的注入。另一方面,我国的金融借贷体系不完善,企业融资渠道单一,银行信贷大多投向国有的大中型企业,中小企业因为资质低,无法从现有的传统银行体制中借贷,为了满足资金需求,实现企业发展,转向条件限制低的影子银行进行信贷成为必然,影子银行在强大现实需求下应运而生而且迅猛发展。

第二,国家政策制定与监督缺失。一方面,我国影子银行发展时间不长,相应的监督机制与规范不健全,中央政府缺乏针对影子银行全方位、立体化的制度规定,各地方政府的规章制度更是处于空白区,影子银行进入的门槛过低。另一方面,由于我国政府对各种融资方式的监管力度不一样,对影子银行的监管不严,影子银行的违法成本较低,在高回报率的诱惑下,宁愿以高风险为代价,这样相当一部分储蓄资金被影子银行分流至监管不明确的区域。

三、加强对影子银行管理的对策建议

对于影子银行的利弊我们应该全面客观的分析,理性的看待。国家要通过各种措施趋利避害,防范风险,引导影子银行成为我国金融体制的有益补充。为此,根据我国实际情况,本文提出如下对策建议:

第一,对不持有金融牌照、完全无监管的信用中介,要建立刚性约束机制。当前此类信用中介越来越多的借助互联网技术与互联网平台开展金融信贷服务,但必须遵守业务范围规定,不可一味凭借技术手段创新而超范围的进行金融产品经营,因此要建立严格的网络金融创新的法律法规,同时还要完善网络支付平台、信用平台、融资平台等方面的具体的规则,对有资质的机构进行资质评价,防止利用网络技术违规经营金融服务,为网络创新活动的有序发展提高法律的防火墙,撑起制度的保护伞。

第二,对不持有金融牌照、存在监管不足的信用中介机构,国家要加强监管。完善此类小额贷款业务规范,建立此类机构失信黑名单制度与行业退出制度,用强有力的制度与监管,使其回归自有资金发放贷款、风险自担的业务经营。以踏石留印、抓铁有痕的决心,发现一批,查处一批,严厉打击非法吸收存款、发放高利贷等行为,打击民间非法集资等违法违规行为,及时纠正各类金融机构进行的超范围活动,将民间借贷合法化,正式纳入监管,切实保护金融投资者、存款人、资金需求者的合法权益。

第三,对持有金融牌照,但存在监管不足或者规避监管的机构,要加强国家经济杠杆的引导。健全金融监管协调制度,国家通过利率、银行存款准备金率等经济手段进行调控,引导此类机构强化自我约束、自我管理、自我监督。根据此类金融行业特点,要求此类金融机构将业务总量、风险状况、交易数量等情况定期及时地向国务院相关部门报告,国家更要及时通过官方新闻媒体向社会公开发布,接受公众监督。

[1]易宪容.影子银行体系-信贷危机的金融分析[J].江海学刊,2009,(3).

[2]《国务院办公厅关于加强影子银行监管有关问题的通知》国办发【2013】107号文[Z].

[3]Fabio Verona.Monetary policy shocks in a DSGE model with a shadow banking system[EB/OL].http//ideas.repec.org.cn.com,2011.