有色金属行业上市公司资本结构对公司绩效影响的实证研究

2014-09-19沈阳农业大学经济管理学院辽宁沈阳110866

□(沈阳农业大学经济管理学院 辽宁沈阳110866)

一、研究背景

近年来我国提出了企业要勇于提升创新成果产业化水平,突破关键核心技术、增强核心竞争力等方针。其中,有色金属业在我国基础原材料产业占有非常重要的地位,其规划与发展也越来越受到国家重视。随着公司组织结构和经济环境的不断改革和变化,以往的研究资本结构对公司绩效影响的成果对于当前的经济环境和行业的衡量可能稍欠准确,而且有色金属行业又有着自身的特点,因而进一步研究有色金属行业的资本结构对公司绩效影响是非常有必要的。

二、研究设计

(一)样本的选取与数据来源

本文选取了沪深两市2008-2012年,剔除掉由于公司财务状况异常导致财务数据也异常的ST、*ST类以及数据不全的有色金属行业上市公司作为研究对象,最终选取28家共140个样本数据,并运用Eviews6.0对面板数据进行处理分析。

(二)评价指标的选取

1.被解释变量:选择了主营业务资产收益率(CROA)作为公司绩效的衡量指标,能反映公司的综合盈利能力,在一定程度上可以杜绝企业利用非主营业务进行利润操纵的可能性。

2.解释变量:分别从反映债权结构、股权结构、股权集中度三个方面选择。

3.控制变量:选择了公司规模(SIZE)这一指标来进行控制。

表1 变量定义表

(三)理论分析及研究假说

1.债权治理效应。随着企业负债比例的提高,会加大固定利息支出的比例,盈利减少,绩效下降,企业破产可能性增大,这种破产可能性导致了一系列负面影响,从而最终导致市场价值降低。资本结构与绩效的相关性特许权价值假说理论(高绩效的公司将会选择高的权益资本比率,则负债融资就较少)也对我国有色金属行业上市公司资产负债率与绩效的关系作出了解释。据以上分析,本文提出:

假设1:我国有色金属行业上市公司资产负债率与公司绩效呈负相关关系。

我国有色金属行业上市公司的长期负债会在小幅增加债权成本的情况下大幅增加企业的综合绩效,因此长期负债越大,企业的绩效越好,两者呈正相关关系。据以上分析,本文提出:

假设2:我国有色金属行业上市公司长期负债率与公司绩效呈正相关关系。

2.股权治理效应。国有股由于其特殊的委托—代理关系,使真正对国有资产保值增值负责较难,国家股权人格化代表的缺位,容易导致内部人控制和由此引发的道德风险,从而对企业的经营绩效产生更大的负面效应。由于2006年底,有色金属行业上市公司基本上都完成了股份制改革,所以2007年开始上市公司的法人股比例基本上都为零,据此,本文中不考虑法人股比例作为解释变量。

流通股通过股票市场的价格信号和接管控制功能对上市公司的价值产生影响,若公司经营管理缺位,流通股股东将用脚投票,导致股价下跌,从而使公司面临倒闭以及被接管的风险。投资者鉴于此必须努力经营,提高公司效益,以防止流通股股东用脚投票而产生的不良后果。据以上分析,本文提出:

假设3:我国有色金属行业上市公司国有股比例与公司绩效呈负相关关系。

假设4:我国有色金属行业上市公司流通股比例与公司绩效呈正相关关系。

在股权集中度较高的情况下,大股东们出于自身利益的考虑,会对经营人员进行有效的监督和激励,使经理们为股东财富最大化而努力,从而使企业能长期稳定发展,被接管风险小。从这层意义上看,股权集中将有利于公司价值的增加。据以上分析,本文提出:

假设5:我国有色金属行业上市公司股权集中度与公司绩效呈正相关关系。

(四)模型的选择与构建

本文实证研究的是2008-2012年28家有色金属上市公司140个有效样本的面板数据,通常处理面板数据的模型有混合估计模型、固定效应模型和随机效应模型,它们适用于不同性质的面板数据,因此,在实证研究之前首先要进行模型筛选。

步骤一:F检验判定建立混合估计模型还是固定效应模型。

H0:αi=αj, 模型中不同个体的截距相同,建立混合估计模型。

H1:模型中不同个体的截距项αi各不相同,建立固定效应模型。

其中:F=[(SSEr-SSEu)/(N+T-2)]/[SSEu/(NT-N-T)]

SSEr为混合估计模型的残差平方和,SSEu为固定效应模型的残差平方和,N为截面个数即公司数,T为考察年度,F~(N+T-2,NT-N-T)。

债权结构、股权性质、股权集中度的 F 值分别为5.140266、1.414184、2.171157,均大于 F~(31,107),拒绝原假设(混合估计模型),为固定效应模型。

步骤二:用Eviews6.0软件进行Hausman检验判定建立随机效应模型还是固定效应模型。

经检验,以上三部分均概率Prob小,卡方统计量C-SS大,拒绝原假设(随机效应模型),所以,模型为固定效应模型。

三、实证分析

(一)债权结构对公司绩效影响的实证分析

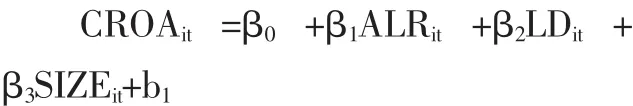

为了考察我国有色金属业上市公司债权结构对公司绩效的影响,以广泛使用对绩效有较大影响的资产负债率以及衡量稳定性的长期负债率作为解释变量,以衡量公司规模的指标作为控制变量,其固定效应模型如下:

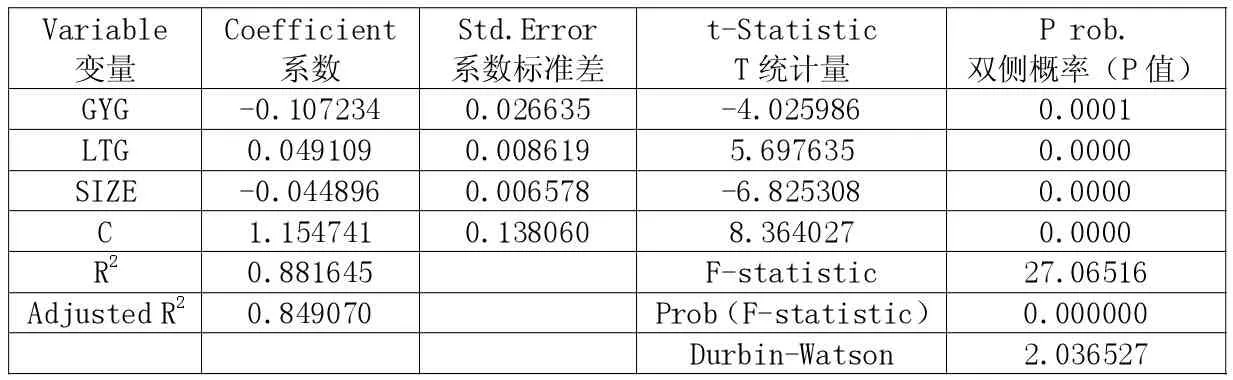

表2 债权结构对公司绩效影响的分析结果

从表2债权结构对公司绩效影响的分析中,R2以及调整的R2分别为0.850和0.809,拟合程度较好;方程的F检验值为 20.662,P=0.000,方程总体线性关系显著;DW=1.948,在du与4-du之间,说明无自相关。

1.表中资产负债率系数为-0.105,在5%显著性水平下显著,表明有色金属行业上市公司资产负债率与公司绩效水平负相关,表现出负效应,与本文原假设一致。分析可能的主要原因:在我国,债券市场处于弱势有效市场状态,规模较小而且发展不够健全,债务融资的杠杆效应没有很好地发挥公司治理作用。我国有色金属行业由国家或地级市扶持的较为普遍,政府会赋予企业一些融资便利或是政策倾斜,其对安全性的考虑关注也较少,所以有色金属行业资产负债率一般高于其他新兴产业,在公司治理中不能有效地发挥财务杠杆作用,负面效应大于正面效应。

2.表中长期负债率(LD),T 检验值不显著,与本文原假设不一致。了解到有色金属行业上市公司的负债来源主要是银行借款,且长期借款逐渐减少,2011年相比 2010和2009年长期借款所占比例有一定幅度的提升,但是银行一般会选择把款项贷给发展前景优、业绩好的企业来保证自身利益,而且企业将长期借款主要应用于产品研发等项目,在较长的周期内使用,对企业的绩效影响不显著。

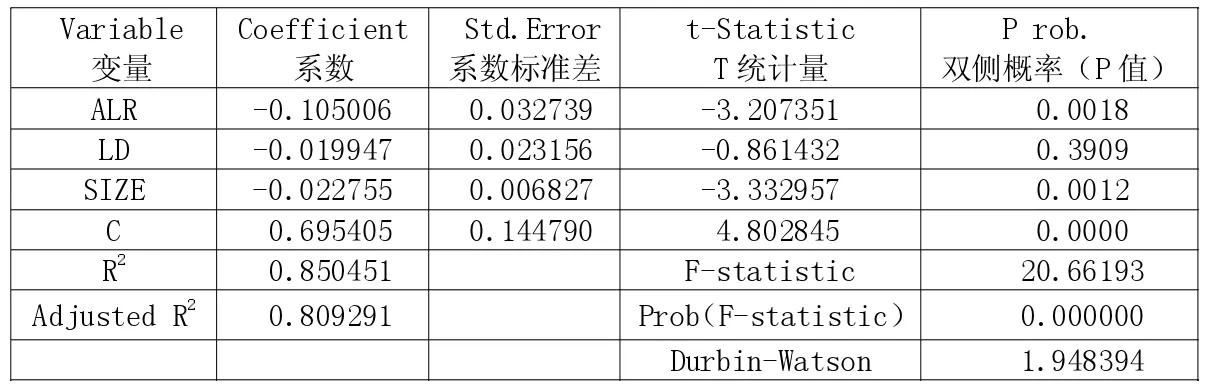

(二)股权性质对公司绩效影响的实证分析

选取国有股和流通股作为衡量有色金属业股权性质的指标,其固定效应模型如下:

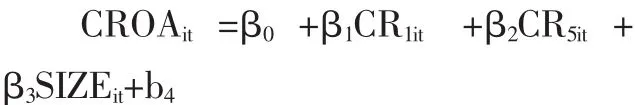

表3 股权性质对公司绩效影响的分析结果

从表3股权性质对公司绩效影响的分析中,R2以及调整的R2分别为0.8816和0.849,拟合程度较好;方程的F检验值为27.065,P值为0.0000,方程总体线性关系均显著;DW值为2.036,在du与4-du之间,说明无自相关。

1.表中国有股在1%水平T检验值显著,且系数为-0.107,即有色金属行业国有股比例与公司绩效呈现负相关关系及具有一定的负面影响。这与假设3一致,接受原假设。可能的原因是,在我国的国有企业中,由于持股主体缺位,许多企业委托代理问题严重,国有股在公司治理中起着消极的作用。

2.表中流通股比例检验在表中也可以直观的查到,流通股在1%水平T检验值极显著,且系数为0.049,即有色金属行业国有流通股比例与公司绩效呈现正相关关系,这与假设4一致,接受原假设。可能的原因是,流通股通过股票市场的接管控制和价格信号功能来对上市公司的价值产生影响,若经营管理不善,就会导致公司的股价下跌,公司面临被接管的风险。所以,投资者会努力经营提高公司效益,进而验证了有色金属行业国有流通股比例对公司绩效呈现正影响。

(三)股权集中度对公司绩效影响的实证分析

选取第一大股东持股比例和前五大股东持股比例作为衡量有色金属业股权集中度的指标,其固定效应模型如下:

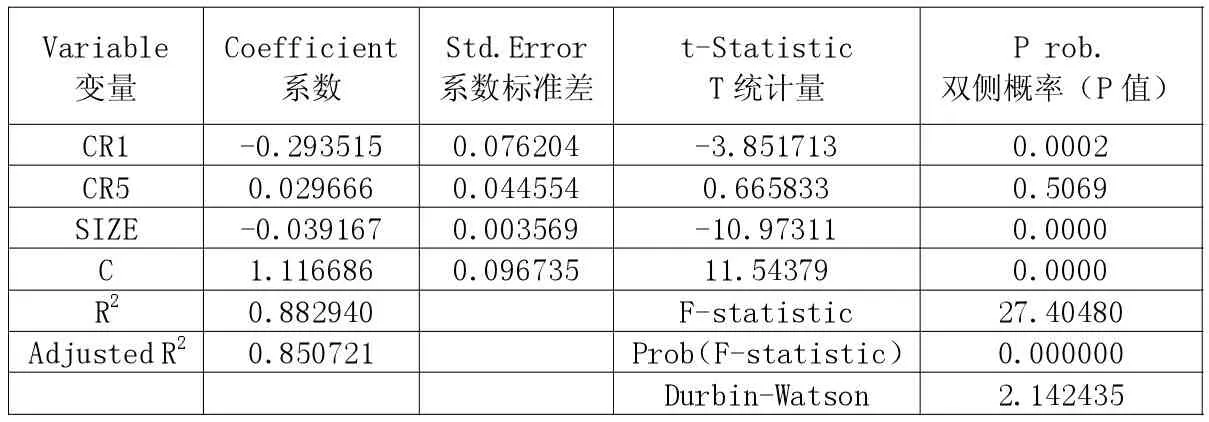

从表4股权集中度对公司绩效影响的分析中,R2以及调整的R2分别为0.883和0.851,拟合程度较好;方程的F检验值为 27.405,P=0.000,方程总体线性关系显著;DW=2.142,在du与4-du之间,说明无自相关。

1.表中第一大股东持股比例的系数为-0.294,在1%水平上显著,表明第一大股东持股比例对公司绩效呈现出负影响,与原文研究假设不一致。其可能原因如下:有的有色金属业公司第一大股东持股比例较高,很可能利用其地位来操控董事会和监事会,这对公司有效合理政策的形成造成了不小的阻碍,容易在公司中形成“超强控制”从而形成“一言堂”的情形,故对公司绩效产生负面影响。

2.表中前五大股东持股比例(CR5)回归系数为0.02966,T检验值不显著,其可能的原因如下:目前我国有色金属行业上市公司第二到第五大股东多为一些较有实力的自然人或者其他企业公司,由于持股的数量有限,虽然会为自身的利益进行一些监督,但是持股比例小使其很难对大股东实行有效的监督和控制,影响了意见被采纳的效率,从而间接地影响其利益。此现象可能导致前五大股东未能形成合力,凝聚力还不够高,内部控制稍有失效。

以上债权结构、股权性质和股权集中度对公司绩效影响的模型中,公司规模(SIZE)均在1%-5%下达到了显著水平,且系数分别为-0.0228、-0.0449、-0.0392,表明公司规模对公司绩效呈现负相关,负影响,可能的原因如下:有色金属业公司可能存在一些管理方面的疏漏,或者人员配置监管不合理的现象,使其在一定程度上影响了公司的绩效水平。因此,需要合理的调控以及加强内部控制来避免由于公司规模过大而导致的对有色金属行业上市公司绩效的负影响。

表4 股权集中度对公司绩效影响的分析结果

四、对策及建议

(一)发展债券筹资市场,拓宽融资渠道

在我国融资渠道单一、债券市场发展缓慢的大背景下,我国有色金属行业的负债水平较低。我国的资本市场较发达国家差距悬殊,债券市场的发行效率一直较低,这会使有色金属业债券融资的积极性减弱。我国应该拓宽有色金属业融资渠道,大力发展债券筹资市场,调整完善资本结构,使企业对银行贷款的主动性增强,充分发挥财务杠杆作用,提高公司绩效水平。

(二)完善股改制度,优化股权结构

我国有色金属行业上市公司国有股比重、股权集中度较高,分布不合理,导致行政色彩浓厚。这对建立科学的法人治理结构以及形成多元化的产权主体和投资主体制衡机制产生不利的影响。因此,应继续推进国有股减持、增发社会公众股,降低国有股比例,优化股权结构;推进大比例增发新股,实现流通股的全流通,同时可以考虑将国有股减持向优先股转化。

(三)加强管理,持续创新,使资源可持续利用

近年来,有色金属资源需求量大增,其战略地位也备受国家重视。由于有色金属资源的有限性和不可再生性,这就需要我们切实行动提高资源利用效率。因此,健全法制法规,推进持续创新显得尤为重要。我们需要多部门协调配合、推进资源综合利用,使有色金属得到最大化、最优化、可持续利用。